Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Интернет-трейдинг

|

|

Для получения доступа к торгам необходимо иметь собственного брокера. Обязанности брокера перед клиентом достаточно хорошо определены, как историческими традициями, так и нормативными актами. Во-первых, это прием от клиента поручений на исполнение сделки, во-вторых, передача ему отчетов о совершенных по этим поручениям сделках. Все остальные брокерские обязанности или услуги: консультационные, информационные, подача заявки по телефону – сопутствующие. Классический вариант: клиент приходит к брокеру в офис и лично отдает приказ на покупку или продажу ценных бумаг без какой-либо консультации. С появлением телефона появилась возможность подавать заявки с «голоса». Профессиональные консультации специалистов стали общепризнанной альтернативой газетным статьям и слухам. Краткая и своевременная информационная справка о текущем состоянии рынка заменила ежевечерние биржевые сводки. Но возможность осуществлять процесс торговли ценными бумагами через Интернет кардинально изменила не только технологию работы на фондовых рынках Запада, но и сам фондовый рынок

Интернет-трейдинг (брокерская услуга в Интернете) – это услуга, предоставляемая инвестиционным посредником (банком или брокерской компанией), которая позволяет клиенту осуществлять покупку/продажу ценных бумаг и валюты в реальном времени через всемирную сеть Интернет. Эта услуга подразумевает:

– возможность покупки/продажи финансовых активов в реальном времени;

– создание инвестиционного портфеля инвестора;

– возможность участия клиента во взаимных фондах;

– предоставление клиенту часто обновляющейся финансовой информации: котировки ценных бумаг и курсы валют;

– предоставление клиенту аналитических статей, графической информации, помощи профессионалов и т. д.;

– другие сопутствующие услуги (выдача кредитных карт и чековых книжек, открытие и ведение дополнительных пенсионных счетов, «поставка» информации по ценам на акции, входящие в портфель, на пейджер клиента или на его почтовый ящик и т. п.).

Существует два основных способа предоставления брокерских услуг через Интернет:

– клиент покупает/продает ценные бумаги, составляет свой инвестиционный портфель и т. д. непосредственно на Web-сайте компании-посредника, пользуясь при этом обычным Web-браузером;

– клиент (пользователь) устанавливает на своем компьютере специальное программное обеспечение и с его помощью получает информацию и совершает транзакции на финансовых рынках.

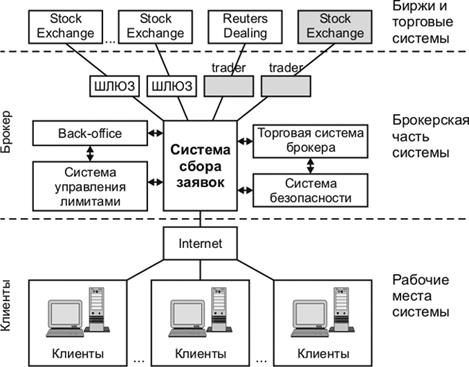

При использовании первого способа инвестору необходимо иметь компьютер, Web-браузер и доступ в Интернет. Система состоит из следующих элементов: шлюзы в торговые системы бирж; автоматизированный комплекс брокерской компании, включающий в себя системы: сбора заявок, управления лимитами, безопасности; рабочее место брокера; рабочие места клиентов.

Общая схема системы представлена на рис. 67.

Рис. 67. Общая схема системы интернет-трейдинга

Шлюзы в торговые системы бирж – это программно-аппаратные комплексы, предназначенные для автоматического обмена информацией между брокером и торговой системой биржи. Как правило, шлюз представляет собой компьютер, находящийся у брокера и подключенный к выделенной корпоративной сети биржи. Система сбора заявок обеспечивает организацию процесса взаимодействия брокера и клиента, брокера и биржи, а также других подсистем брокерского комплекса. Клиент такого брокера на специальной странице, просматриваемой стандартным браузером, вводит свой приказ на покупку и свой пароль. После отправки этой информации, он получает ответ сервера брокера в виде страницы подтверждения, на которой его спрашивают, действительно ли он хочет купить выбранные акции по указанной цене. После получения утвердительного ответа сервер брокера отправляет этот ордер на рынок. В случае исполнения ордера клиент получает уведомление по электронной почте или видит результат сделки прямо в браузере, после обновления страницы. Управление инвестиционным портфелем подобным способом ведется обычно через заполнение стандартных Web-форм. Предоставление брокерских услуг через сайт компании подразумевает:

– для каждого инвестора свой логин и пароль для входа в систему управления своим портфелем;

– существование интерфейса Web-формы, с помощью которого инвестор управляет своим портфелем, отдает ордера по купле/продаже финансовых инструментов и пр.;

– существование раздела сайта, связанного с новостями о финансах и рынках;

– предоставление часто обновляющихся котировок ценных бумаг и курсов валют (обычно 1 раз в минуту);

– предоставление простых графиков, аналитических статей и др. для инвестора;

– поиск ценных бумаг по критериям (dept-to-equity, growth rate, PE и др.);

– другие платные и бесплатные услуги.

Основные компоненты стандартной Web-формы:

– Web-форма отражает полный баланс клиента и сумму, доступную для инвестиций;

– номер текущего портфеля (у одного инвестора их может быть не-сколько);

– ценные бумаги, которые содержатся в портфеле (рассортированы по типам ценных бумаг: акции, облигации, опционы и т. д.), их количество в портфеле, рыночная стоимость позиций, рыночные цены на данные активы;

– информационное поле, где отражается та информация, которую инвестор может получить по ценным бумагам: Prices and indexes, Rates to be monitored, Stock exchange notifications, Actuarial calculations, Reviews;

– поле «покупка/продажа», через которое инвестор отдает ордера на покупку/продажу ценных бумаг.

Такая технология, называемая «тонкий клиент», подробно описанная в начальных главах, идеально подходит для большинства инвесторов, осуществляющих свои сделки не слишком часто, например, раз в день или реже. При этом удобство, надежность и простота осуществления сделок сделали такие системы исключительно привлекательными для непрофессиональных трейдеров. Они преобладают в странах, где наиболее развит частный инвестиционный сектор, где для любого простого гражданина вложение денег в ценные бумаги – это обычный способ сбережения и дохода (в силу относительной стабильности фондовых рынков). Частному инвестору не требуется специального программного обеспечения, чтобы проводить свою инвестиционную стратегию: либо он инвестирует в менее рисковые активы, либо инвестиционной политикой занимаются специалисты. В таких странах (Япония, США) бурно развивается мобильный Интернет (карманные персональные компьютеры, сотовые телефоны, поддерживающие WAP), поэтому инвестор хочет иметь доступ к своему брокеру с любого терминала.

Однако для активного участника торгов возможностей таких систем становится уже недостаточно. И тогда ему на помощь приходит технология «толстого клиента», т. е. брокер, предоставляющий такому клиенту возможность доступа по сети Интернет на рынок, обеспечивает его специальной программой, которая подключает пользователя к серверам брокера. Клиентские ордера-приказы будут проходить только автоматический контроль на предмет достаточности средств на счету и сразу поступать на рынок через интернет-шлюз биржи. Программное обеспечение, реализующее такой доступ, предоставляет трейдеру удобные возможности быстрого ввода заявок, мгновенного мониторинга счетов и аналитические инструментальные средства. Однако, чтобы торговать с помощью данных систем, требуется определенный уровень подготовки и опыт работы.

Российские он-лайновые брокеры так или иначе используют специальное программное обеспечение (клиент-программы). Обычно оно применяется при оказании брокерских услуг в трех видах:

1) клиент-программа, которая позволяет общаться брокеру и клиенту при помощи сети Интернет. Эта программа должна поддерживать специальную систему ордеров. Краткое описание работы такой системы можно свести к следующему:

- клиент-программа подключается к информационным серверам бирж и банков;

- клиент-программа подключается к серверу брокера;

- клиент анализирует информацию;

- отдает ордер брокеру;

- брокер выполняет ордер;

- клиент получает подтверждение выполнения транзакции;

2) клиент-программа, представляющая собой аналитический модуль, который может трансформировать получаемые данные в графики, строит различные виды индикаторов и линии тренда. Зачастую данные программы подключаются к различным информационным агентствам, что позволяет пользователю получать различную финансовую, экономическую и политическую информацию;

3) программные средства криптографической защиты информации – это модули, которые повышают степень защиты передачи информации через Интернет и не предоставляют никаких дополнительных услуг пользователю.

Процесс торговли ценными бумагами осуществляется следующим образом. После заключения агентского договора и договора на техническое обслуживание клиенту предоставляется необходимое для работы ПО. Установка может осуществляться непосредственно самим клиентом (путем передачи ПО через Интернет или пересылкой дискеты с ПО почтой) или специалистами компании. Для работы с системой достаточно иметь опыт работы с любыми программами, работающими под Windows. Затем открываются лицевой и депо счета клиента, куда он может перевести свои денежные средства или имеющиеся ценные бумаги. Перед заключением необходимых договоров можно оценить функциональность системы в пробном режиме или убедиться в наглядности и простоте информационного режима. Перед началом работы для пользователя формируется электронная подпись и пароли. Клиент непосредственно со своего компьютера выставляет заявку на покупку или продажу ценных бумаг. На сервере компании происходит автоматическая авторизация и проверка на лимиты денежных средств и ценных бумаг. В случае если заявка не превышает установленные лимиты (соответствующие денежным средствам или ценным бумагам клиента), она передается непосредственно в торговую систему и автоматически отображается в таблице активных заявок на экране монитора пользователя.

Рассмотрим функции такого программного обеспечения на примере информационно-торговой системы QUIK. Информационно-торговая система QUIK – программный комплекс для предоставления доступа к биржевым торгам через сеть Интернет в режиме реального времени. Функции, выполняемые системой QUIK:

– обеспечение доступа к торгам на фондовом и срочном рынках, организуемым ведущими биржами страны: Московская межбанковская валютная биржа (ММВБ): Секция фондового рынка, включая режим переговорных сделок (РПС) и операции РЕПО, Рынок государственных ценных бумаг, Секция срочного рынка; Фондовая биржа РТС: Биржевой рынок акций, Срочный рынок FORTS, Классический рынок акций в информационном режиме; Фондовая биржа «Санкт-Петербург»: Фондовая секция; Санкт-Петербургская валютная биржа (СПВБ): торги облигациями Санкт-Петербурга в Фондовой секции;

– получение биржевой информации в режиме реального времени, включая очереди котировок ценных бумаг;

– обеспечение участника торгов и его клиентов информацией о собственных заявках и сделках;

– сбор поручений клиентов и их передача в торговую систему биржи;

– возможность подачи стоп-заявок, отложенных заявок (Карман транзакций) с их пакетным выставлением в торговую систему;

– возможность маржинального кредитования брокером своих клиентов и автоматический контроль заданных лимитов кредитования. Мониторинг показателей маржинального кредитования встроенными средствами, а также специализированным рабочим местом риск-менеджера (система CoLibri);

– автоматизация торговых операций с использованием механизма импорта подготовленных транзакций из внешней программы;

– поддержка торговых операций на внебиржевом рынке;

– аутентификация пользователя системы и защита передаваемой информации от постороннего вмешательства;

– применение сертифицированных ФАПСИ средств криптографической защиты информации для электронной цифровой подписи транзакций клиентов;

– графическое отображение динамики торгов по любым выбранным биржевым инструментам и их параметрам;

– динамический экспорт полученной информации в MS Excel, произвольные базы данных (используя ODBC) и системы технического анализа Equis Metastock и Omega TradeStation/ProSuite 2000;

– программирование вычислений с использованием встроенного алгоритмического языка Qpile;

– получение дополнительного информационного обеспечения в виде лент новостей информационных агентств и котировок финансовых инструментов на других (в том числе зарубежных) рынках;

– обмен текстовыми сообщениями с администратором системы и другими пользователями;

– автоматическое обновление версии программы и получение файлов по защищенному соединению.

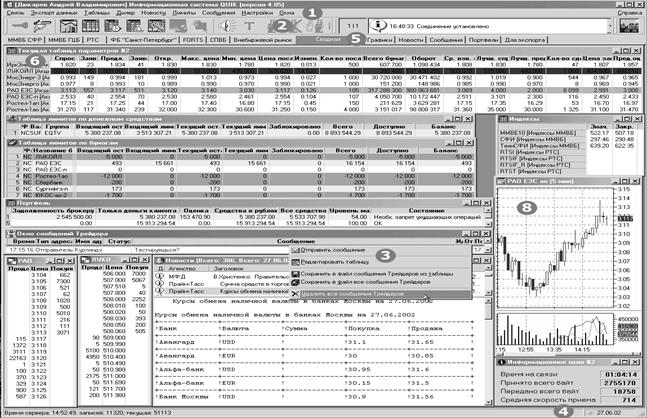

Интерфейс программы (рис. 68) повторяет рабочую среду трейдера на би-рже, функционален и привычен для профессионального пользователя.

Рис. 68. Основные элементы интерфейса терминала системы QUIK:

1. Меню программы (через меню осуществляется доступ ко всем функциям программы). 2. Панель управления, на которой сосредоточены кнопки для быстрого доступа к наиболее используемым функциям (назначение каждой из кнопок подсвечивается подсказкой при наведении курсора на кнопку. Панели можно перемещать мышкой и располагать в несколько рядов). 3. Контекстное меню (содержит перечень операций, которые можно выполнять с этим окном). 4. Строка состояния (в ней отображается состояние соединения с сервером и другая системная информация). 5. Закладки (предназначены для группировки окон программы и быстрого переключения между ними). 6. Таблицы для отображения данных, получаемых с сервера. 7. Диалоги – окна программы, предназначенные для ввода параметров пользователем, например, окно настроек или ввода заявки. 8. Графики (с помощью графиков отображается динамика изменения рыночных показателей).

Процедуры постановки и управления заявками оптимизированы так, что требуют минимум времени и позволяют вести активную торговлю. Устанавливаемое соединение шифруется с помощью электронных ключей доступа, хранимых отдельно от самой программы и защищенных индивидуальным паролем. Кроме того, все поручения инвестора могут быть подписаны системой электронной подписи Верба-OW.

Система QUIK позволяет получать информацию с нескольких секторов рынка (разные биржи, режимы торгов и т. д.). Ценные бумаги, индексы и прочие понятия, характеризующие уникальный вид данных, обобщенно именуются финансовыми или биржевыми инструментами. Однотипные данные, относящиеся к одному сектору рынка, группируются в классы инструментов. Направление изменения цен выделяется цветом: красным – понижение, зеленым – повышение стоимости ценных бумаг. После исполнения сделки происходит ее автоматическое подтверждение. На экране монитора пользователя появляется соответствующее отображение информации в таблице сделок. Время от подачи такой заявки до ее появления в торговой системе составляет 0,1–05 с, что в моменты быстрого изменения рынка становится существенным фактором.

Рассматривая торговую и учетную системы как две составляющие фондового рынка, необходимо отметить, что развитие интернет-технологий в торговой системе фондового рынка способствует развитию интернет-технологий в учетной системе, и поэтому использование интернет-ресурсов в депозитариях имеет большое значение для развития рынка в целом.

Основными направлениями применения интернет-технологий в учетной системе являются информационное обеспечение клиентов с помощью интернет-сайтов и построение систем электронного документооборота (ЭДО), позволяющих клиентам передавать поручения и получать отчеты по Интернету. Проблема перехода на электронный документооборот с использованием интернет-каналов передачи информации особенно актуальна для крупных расчетных депозитариев, которые принимают и исполняют ежедневно сотни поручений своих клиентов. Переход на интернет-каналы передачи информации позволяет не только ускорить и упростить ввод в расчетную систему получаемых поручений клиентов, но и значительно сократить расходы на обработку информации.

Подобно тому, как интернет-трейдинг стал стремительно развиваться с апреля 2000 г. после предложенной ММВБ технологии «шлюза», быстрое развитие интернет-депозитария началось с апреля 2001 г. с переходом Национального депозитарного центра, одного из системообразующих российских расчетных депозитариев, к полнофункциональному электронному документообороту с депонентами. Технологии ЭДО предоставляют депонентам возможность подачи поручений депо, получения отчетов и выписок по всем государственным, корпоративным и муниципальным ценным бумагам в электронном виде с использованием программного обеспечения, предоставляемого депозитарием бесплатно.

Электронный документооборот между депозитарием и депонентом технически осуществляется следующим путем (на примере Национального депозитарного центра – НДЦ):

– депонент устанавливает на свое автоматизированное рабочее место (АРМ), подключенное к Интернету и обеспеченное почтовой программой, входящей в состав Internet Explorer, программное обеспечение от депозитария, с помощью которого формирует электронные документы (ЭД);

– сформированные ЭД подписываются электронно-цифровой подписью (ЭЦП), шифруются с использованием средств криптографической защиты информации (СКЗИ) и направляются почтовой программой по электронному адресу депозитария;

– поручения, принимаемые через почтовые системы, поступают в депозитарии на «Почтовый диспетчер», на котором автоматически проводится первичная обработка файла с ЭД (расшифровывание, разархивирование и проверка ЭЦП файла);

– по результатам обработки депоненту автоматически направляется уведомление о получении пакета ЭД;

– пакет электронных документов поступает на криптосервер системы головного депозитария (СГД), где производится проверка ЭЦП под каждым ЭД и формата ЭД, в результате которой автоматически формируется и направляется на «Почтовый диспетчер» отчет о приеме (неприеме) поручения к исполнению;

– на «Почтовом диспетчере» на сформированный пакет ЭД автоматически накладывается ЭЦП, после чего пакет ЭД шифруется и отправляется адресату;

– отчет об исполнении также формируется автоматически и после обработки на «Почтовом диспетчере» направляется адресату;

– при закрытии операционного дня автоматически формируется и направляется депоненту отчет о принятых/отправленных НДЦ ЭД за сутки.

Преимуществами предложенного НДЦ электронного документооборота по сравнению с подачей (приемом) поручений в бумажной форме являются оперативность исполнения операций в НДЦ, уменьшение стоимости депозитарного обслуживания, снижение рисков, повышение надежности и безопасности обслуживания.

При условии перехода на систему ЭДО депонент имеет возможность отследить процесс приема и обработки в НДЦ отправленного ЭД практически в режиме реального времени, что исключает ситуации, при которых депонент узнает о зачислении ценных бумаг на свой счет депо (раздел счета) через несколько дней после проведения операции.

ЗАО «Депозитарно-клиринговая компания» с 1997 г. предоставляет своим клиентам возможность работы по системе удаленного доступа (СУД) для подачи поручений и получения отчетов. Связь между ДКК и клиентом осуществляется с использованием системы ЭДО ДКК (в основе лежит почтовая система стандарта Х.400) или системы ЭДО РТС (разработанная ТЦ РТС электронная почта, в которую встроены СКЗИ и управления открытыми ключами).

Услуги ЭДО оказывают своим клиентам не только расчетные депозитарии, где ЭДО необходим в связи со значительным объемом информации, подлежащей приему, передаче и обработке, но и ряд крупных российских банков и инвестиционных компаний, ведущих депозитарную деятельность. Как правило, услуги интернет-депозитария стали предлагать клиентам те организации, где уже существуют интернет-брокерские системы, поэтому за счет перехода к комплексному ЭДО значительно повышается эффективность взаимодействия с клиентом.

В связи с тем, что учетная система российского фондового рынка построена по двухуровневой схеме (регистраторы-депозитарии), сделки с акциями российских эмитентов, в случае если они совершаются не между клиентами депозитария, имеющего счет номинального держателя в реестре, сопровождаются перерегистрацией в реестрах акционеров. Как правило, в депозитарных договорах депозитарии предоставляют своим клиентам услуги по доставке регистраторам необходимых документов для перерегистрации ценных бумаг и передаче информации обратно от регистраторов клиентам. С целью ускорения процедуры перерегистрации, которая с учетом удаленности многих региональных регистраторов может занять значительное время либо потребовать существенных расходов, 5 июня 2000 г. был создан Трансфер-агентский центр (ТАЦ), клиентами которого являются профессиональные участники рынка ценных бумаг, в том числе депозитарии, а также зарегистрированные лица, заключившие с ТАЦ договор. Для обеспечения работы с реестрами ТАЦ заключает трансфер-агентские договоры с регистраторами. Для проведения операции участник на основе исходного поручения клиента формирует электронное сообщение, которое шифруется, подписывается электронной подписью участника и передается в ТАЦ. Для криптографической защиты сообщений, как и в большинстве вышеописанных систем, используется система «Верба-0». ТАЦ осуществляет проверку подписи, права передающего лица, подписывает сообщение своей подписью и направляет на исполнение регистратору как трансфер-агент. Исполнение операции в реестре производится на основании полученного от ТАЦ электронного сообщения. Общее время проведения операции от момента направления участником в ТАЦ поручения до получения участником ответа о результате операции занимает не более трех часов. Один раз в месяц оригиналы документов пересылаются через ТАЦ от места приема регистратору, осуществившему операцию, а обратно передаются сформированные по запросам выписки и уведомления.

Date: 2015-09-23; view: 1000; Нарушение авторских прав