Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Срок окупаемости

|

|

Срок окупаемости, как уже отмечено выше, определяется в двух вариантах — на основе дисконтированных членов потока платежей и без дисконтирования. Обозначим первый как яок, второй как т. Величина пок характеризует число лет, которое необходимо для того, чтобы сумма дисконтированных на момент окончания инвестиций чистых доходов была равна размеру инвестиций (барьерная точка для срока). Иначе говоря, это расчетное время, необходимое для полной компенсации инвестиций поступающими доходами с дисконтированием обоих потоков по ставке приведения. Второй показатель в общем смысле аналогичен первому, но время получения доходов не учитывается и доходы не дисконтируются.

В предельно простом случае срок окупаемости т определяется как отношение суммы инвестиций к средней ожидаемой величине поступаемых доходов:

К т = ~

Такой расчет, очевидно, имеет смысл при относительно незначительных колебаниях годовых доходов относительно средней. В финансовом отношении более обоснованным является дисконтный срок окупаемости мок.

Пусть размеры капитальных вложений к концу срока инвестирования составляют величину К. Доходы поступают в виде

нерегулярного потока платежей Rr Необходимо найти такой срок, при котором будет выполнено равенство

£/?/ - К. (12.13)

/-I

ПРИМЕР 12.6. Найдем сроки окупаемости (величины т и лок) для потока платежей примера 12.1 (вариант Л). Напомним, что поток состоит из следующих членов: -100; -150; 50; 150; 200; 200. Общая сумма капитальных вложений равна 250. Суммируем доходы за первые два и часть третьего года и приравняем полученную сумму к размеру инвестиций:

50+ 150 + 200х = 250,

где х — доля годового дохода.

Отсюда х = 50: 200 = 0,25 и т = 2 + 0,25 = 2,25. Для варианта Б того же примера получим т = 3,5 года.

Для определения дисконтного срока окупаемости установим размер ставки приведения: / = 10%. Сумма капиталовложений с наращенными процентами к концу второго года равна 260. Современная стоимость поступлений за первые два года, рассчитанная на момент начала отдачи, составит 169,4 для варианта А, т.е. меньше 260, а за три года поступлений — 319,7, т.е. больше этой суммы. Отсюда срок окупаемости примерно равен

л^ = 2 + (260 - 169,4): (200 х 1,1"3) = 2,6 года после завершения инвестиций. Для варианта Б находим п - 4.

Остановимся на ситуации, когда капиталовложения заданы одной суммой, а поток доходов постоянен и дискретен (постоянная ограниченная рента). Тогда из условия полной окупаемости за срок пок при заданной процентной ставке / и ежегодных поступлений постнумерандо следует:

l-fw/p

К -Л—1 1.

/

Отсюда

1п(1 + /)

(12.14)

ПРИМЕР 12.7. Определим дисконтный срок окупаемости для данных примера 12.5 при условии, что поступления дохода происходят: 1) равномерно в пределах года, 2) раз в конце года. Дисконтирование осуществим по ставке 10%.

ПРИМЕР 12.7. Определим дисконтный срок окупаемости для данных примера 12.5 при условии, что поступления дохода происходят: 1) равномерно в пределах года, 2) раз в конце года. Дисконтирование осуществим по ставке 10%.

1. Припишем суммы годовых доходов к серединам годовых интервалов. После чего применим формулу (12.14) с небольшим уточнением, вызванным тем, что выплаты производятся не в конце каждого года, а в середине:

-|п(1 - я(ТТ»Г/)

п°* ~ 1п(1 + I)

-,п(1 -^п^Н

2. По (12.14) находим: пок = 8,89 года.

Для сравнения заметим, что без учета времени поступления доходов срок окупаемости составит всего т = 5,71 года.

Заметим, что дисконтный срок окупаемости существует, если не нарушаются определенные соотношения между доходами и размером инвестиций, а именно: если постоянные доходы поступают ежегодно, то R > НС. Это вытекает из формулы (12.14). Можно получить аналогичные по содержанию соотношения и для других видов регулярных потоков дохода. Так, при поступлении доходов в виде /ьсрочной ренты соотношение имеет вид R > р[(\ + i)Vp — 1]AT; аналогично при непрерывном поступлении доходов R > 1п(1 + i)K или R > 6К.

Приведенные неравенства, вероятно, окажутся полезными для быстрой оценки сложившейся ситуации. Если указанные требования не выполняются, то инвестиции при принятом уровне процентной ставки не окупаются. В то же время срок окупаемости, подсчитанный без учета фактора времени, в любом случае будет иметь некоторое положительное значение.

ПРИМЕР 12.8. Пусть сделаны разовые инвестиции К = 4, ожидаемая постоянная годовая отдача равна 0,2. Если / = 10%, то имеем R = 0,2 < 0,1 х 4. Таким образом, при заданном уровне поступлений и принятой ставке приведения условие окупаемости не выполняется. Однако упрощенный способ определения срока окупаемости говорит об обратном: т = 4/0,2 = 20 лет.

Влияние факторов и взаимосвязь сроков окупаемости. На величину дисконтного срока окупаемости влияют два фактора — распределение поступлений во времени ("профиль" доходов) и ставка, принятая для дисконтирования (ставка приведения). Влияние первого фактора очевидно — концентрация отдач к концу срока проекта, да и вообще любая отсрочка поступлений доходов увеличивает срок окупаемости. Что касается второго фактора, то его влияние столь же понятно — с увеличением ставки приведения срок окупаемости растет.

Коль скоро оба рассмотренных срока окупаемости характеризуют одно и тоже свойство инвестиционного процесса, то между ними, очевидно, должна существовать некоторая зависимость, которая в значительной мере определяется видом распределения доходов во времени. Аналитически можно проследить эту зависимость для случая с поступлениями дохода в виде постоянной дискретной ренты. Определим оба показателя срока окупаемости через размер инвестиций и постоянные ежегодные поступления:

К

R " I

Откуда следует, что

_ -ln(l - mi) П°к " 1п(1 + /)

(12.15)

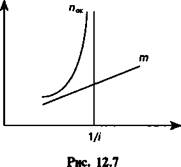

При mi > 1 инвестиции не окупаются. Графическая иллюстрация зависимости двух видов сроков окупаемости от отношения K/R представлена на рис. 12.7.

|

Л7, П0

K/R

Date: 2015-09-19; view: 486; Нарушение авторских прав