Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ финансовой устойчивости

|

|

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляются за счет самофинансирования, а при недостаточности собственных финансовых ресурсов — за счет заемных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость — характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых им финансовых средств. Оценка уровня финансовой устойчивости предприятия осуществляется с использованием обширной системы показателей. Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов.

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние ее активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Структура капитала — один из важнейших показателей оценки финансового состояния предприятия, характеризующий соотношение суммы собственного и заемного используемого капитала. Этот показатель применяется при определении уровня финансовой устойчивости предприятия, при управлении эффектом финансового рычага, при расчете средневзвешенной стоимости капитала и в других случаях.

Целевая финансовая структура капитала — один из внутренних финансовых нормативов предприятия, в соответствии с которым формируется соотношение собственного и заемного капитала на предстоящий период.

Оптимизация структуры капитала — процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, т.е. максимизируется рыночная стоимость предприятия.

Необходимо определить, какие абсолютные показатели отражают сущность устойчивости финансового состояния. Решение этой задачи связано с балансовой моделью, из которой исходит анализ.

Долгосрочные пассивы (кредиты и займы) и собственный капитал направляются преимущественно на приобретение основных средств, на капитальные вложения и другие внеоборотные активы. Для того чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

На практике следует соблюдать следующее соотношение:

Оборотные активы < (Собственный капитал х 2 -Внеоборотные активы).

По балансу анализируемой организации приведенное выше условие на начало и конец отчетного периода не соблюдается, следовательно, организация является финансово зависимой.

На начало периода: 123 139 > (11 839 х 2 – 62 922).

На конец периода: 116 693 > (12 089 х 2 – 62 378).

Это самый простой и приблизительный способ оценки финансовой устойчивости. На практике же можно применять разные методики анализа финансовой устойчивости.

Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (строка 210+220 актива баланса) = Зп

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы — Внеоборотные активы или СОС = (стр. 490 - стр. 190).

2. Наличие собственных и долгосрочных заемных источников формирования запасов или перманентный капитал(ПК):

ПК = (Капитал и резервы + Долгосрочные пассивы) — Внеоборотные активы или ПК = (стр. 490 + стр. 590) - стр. 190.

3. Общая величина основных источников формирования запасов (собственные и долгосрочные заемные источники + краткосрочные кредиты и займы — внеоборотные активы):

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) — Внеоборотные активы или ВИ = (стр. 490 + стр. 590 + стр. 610) - стр. 190.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (—) собственных оборотных средств:

±Фсос = СОС - Зп

2. Излишек (+) или недостаток (—) собственных и долгосрочных заемных источников формирования запасов:

±Фпк = КФ - Зп

3. Излишек (+) или недостаток (—) общей величины основных источников для формирования запасов:

±Фви = ВИ - Зп

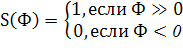

С помощью этих показателей мы можем определить трех-компонентный показатель типа финансовой ситуации:

Табл. 6Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| ± Фсос = СОС - Зп | Фсос> 0(1) | Фсос< 0 (0) | Фсос< 0 (0) | Фсос< 0 (0) |

| ± Фпк = КФ - Зп | Фпк> 0 (1) | Фпк> 0 (1) | Фпк< 0 (0) | Фпк< 0 (0) |

| ± Фви = ВИ - Зп | Фви> 0 (1) | Фви> 0 (1) | Фви> 0 (1) | Фви< 0 (0) |

Возможно выделение 4 типов финансовых ситуаций:

1. Абсолютная независимость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям:

±Фсос≥ 0; ± Фпк≥0; ± Фви≥ 0; т.е. трехкомпонентный показатель типа ситуации:

S(Ф) = {1, 1, 1};

2. Нормальная независимость финансового состояния, которая гарантирует платежеспособность:

± Фсос<0; ± Фпк≥ 0; ± Фви≥ 0; т.е. S(Ф)= {0, 1, 1};

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия путем пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

± Фсос< 0; ± Фпк< 0; ± Фви≥ 0; т.е. S(Ф) = {0, 0, 1}

4. Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго- и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности, т.е. S(Ф) = {0, 0, 0}

Определение типа финансового состояния организации, в тыс.руб.

Зпнг = 50549+1530 = 52079

Зпнг = 36671+919 = 37590

СОСнг = 11839-62922 = -51083

СОСкг = 12089-62378 = -50289

ПКнг = (11839+0)-62922 = -51083

ПКкг = (12089+565)-62378 = -49724

ВИнг = (11839+111300+4816)-62922 = 65033

ВИкг = (12089+104039+0)-62378 = 53750

Фсоснг= -51083-52079 = -103162

Фсоскг= -50289-37590 = -87879

Фпкнг = -51083-52079 = -103162

Фпккг= -49724-37590 = -87314

Фвинг= 65033-52079 = 12954

Фвикг= 53750-37590 = 16160

Табл. 7Классификация типов финансового

состояния организации, (тыс. руб.)

| Показатели | На начало периода | На конец периода |

| Общая величина запасов (Зп) | ||

| Наличие собственных оборотных средств (СОС) | -51083 | -50289 |

| Перманентный капитал (ПК) | -51083 | -49724 |

| Общая величина источников (ВИ) | ||

| + Фсос= СОС - Зп | -103162 | -87879 |

| ± Фпк = ПК - Зп | -103162 | -87314 |

| ± Фви = ВИ - Зп | +12954 | +16160 |

| Трехкомпонентный показатель типа финансовой ситуации S(Ф)=[S(±Фсос),S(±Фпк),S(±Фви)] | (0,0,1) | (0,0,1) |

Данные таблицы 7 говорят о том, что в организации наблюдается неустойчивое состояние и в начале, и в конце анализируемого периода. В этой ситуации необходима оптимизация структуры пассивов. Финансовая устойчивость может быть восстановлена путем обоснованного снижения запасов и затрат.

Date: 2015-08-24; view: 611; Нарушение авторских прав