Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Операції, що не є об'єктом оподаткування ПДВ

|

|

| № з/п | Не відносяться (не включаються) до об'єкта оподаткування операції | Підстава |

| • з випуску (емісії), розміщення у будь-які форми управління та продажу (погашення, викупу) за кошти цінних паперів, випущених в обіг (емітованих) емітентами, в т.ч. сертифікати, деривативи, а також корпоративних прав, виражених в інших формах, ніж цінні папери; • обміну емітованих цінних паперів та вищезазначених корпоративних прав на інші цінні папери; • розрахунково-клірингової, реєстраторської та депозитарної діяльності на ринку цінних паперів, а також діяльності з управління активами згідно із законом | пп. 3.2.1, п. 3.2, ст. 3 | |

| • передачі майна до схову (на відповідальне зберігання) та повернення майна зі схову (відповідального зберігання) його власнику; • передача майна у лізинг (оренду) та повернення з лізингу (оренди), а також майна, попередньо переданого в лізинг (оренду) лізингодавцю (орендодавцю), крім передачі у фінансовий лізинг та повернення; • нарахування та сплати процентів (комісій) у складі орендного (лізингового) платежу у межах договору фінансовоголізингу всумі, що не перевищуєподвійну облікову ставку ІІБУ,встановлену на день нарахування таких процентів (комісій). 3 метою оподаткування сплата процентів по майну, оціненому в іноземній валюті, визначається у гривнях за курсом НБУ на момент їх сплати; | пп. 3.2.2, п. 3.2, ст. 3 | |

| • передача майна у заставу (іпотеку) позикодавцю (кредитору) та/або у забезпечення іншої вимоги кредитора, повернення такого майна із застави (іпотеки) його власнику після закінчення дії договору, якщо місце такої передачі (знаходиться) на території України; • виплати резидентом або на його користь у грошовій формі основної суми іпотечної заборгованості та процентів, нарахованих на неї, а також інші операції з іпотечною заборгованістю згідно з пп. 3.2.2 Закону; | пп. 3.2.2, п. 3.2, ст. 3 | |

| • надання послуг зі страхування, співстрахування або перестрахування особами, які мають ліцензію на здійснення страхової діяльності відповідно до закону, а також послуги страхових агентів та страхових (перестрахових) брокерів; • надання послуг із загальнообов'язкового соціального та пенсійного страхування, недержавного пенсійного забезпечення, залучення та обслуговування пенсійних вкладів | пп 3 2 3 п. 3.2, ст. 3 | |

| • операції з обігу валютних цінностей, банківських металів, банкнот і монет Національного банку (за винятком грошових цінностей, що використовуються для нумізматичних цілей), з поставки негашених поштових марок України, конвертів та листівок (крім колекційних марок, конвертів чи листівок для філателістичних потреб), виплати грошових виграшів, грошових призів та грошових винагород; | пп 3 2 4 п. 3.2, ст. 3 | |

| • кредитно-касові операції (інкасації, розрахунково-касового обслуговування) та операції із залучення, розміщення та повернення коштів за договорами позики, депозиту, вкладу, доручення, управління коштами та корпоративними правами і дериватива-ми, операції з фінансовими кредитами, кредитними гарантіями та банківськими поручительствами; • операції з торгівлі за кошти або цінні папери борговими зобов'язаннями (крім інкасації боргових вимог та факторингових операцій, за винятком факторингових операцій, якщо об'єктом боргу є валютні цінності та цінні папери); • технічна або благодійна (гуманітарна) допомога у вигляді імпорту майна згідно з міжнародними договорами, ратифікованими Верховною Радою України; | пп 3 2 5 п. 3.2, ст. 3 | |

| Оплати (поставки) державних платних послуг, включаючи плату за реєстрацію, отримання ліцензії (дозволу), сертифікатів у вигляді зборів, державного мита; | пп 3 2 6 п. 3.2, ст. 3 | |

| • виплати у грошовій формі заробітної плати (інших прирівняних до неї виплатах), а також пенсій, стипендій, субсидій, дотацій за рахунок бюджетів або Пенсійного фонду України чи фондів загальнообов'язкового соціального страхування (крім тих, що надаються у майновій формі); • виплати дивідендів, роялті у грошовій формі або у вигляді цінних паперів, які здійснюються емітентом; | пп 3 2 7 п. 3.2, ст. 3 | |

| • надання комісійних (брокерських, дилерських) послуг із торгівлі та/або управління цінними паперами (корпоративними правами), деривативами та валютними цінностями, включаючи будь-які грошові виплати (у тому числі комісійні) фондовим, валютним біржам чи позабіржовим фондовим системам, в т. ч. їх членам, у зв'язку з організацією та торгівлею цінними паперами ліцензованими торговцями цінними паперами, а також деривативами та валютними цінностями; | ||

| • поставки за компенсацію сукупних валових активів платника податку (з урахуванням вартості гудвілу) іншому платнику податку, в т. ч. включення валових активів підприємства чи його частини до складу активів іншого підприємства. При цьому підприємство-покупець набуває прав і обов'язків (є правонаступником) підприємства, що продає такі активи; | пп. 3.2.8, п. 3.2, ст. 3 | |

| • операції з безоплатної передачі у державну чи комунальну власність, у т. ч. у їх спільну власність, об'єктів, які перебувають на балансі одного платника податку і передаються на баланс іншого платника податку, якщо такі операції здійснюються за рішенням Кабінету Міністрів України, центральних, місцевих організацій виконавчої влади та органів місцевого самоврядування. Зокрема, це положення поширюється на: • операції з безоплатної передачі об'єктів з балансу платника податку, майно якого перебуває в державній або комунальній власності, на баланс іншої юридичної особи, майно якої перебуває відповідно в державній або комунальній власності; • операції з безоплатної передачі неприватизованих об'єктів житлового фонду, а також об'єктів соціальної інфраструктури (у т.ч. об'єктів їх незавершеного будівництва) з балансу платника податку на баланс юридичної особи, майно якої перебуває в державній або комунальній власності, чи безпосередньо на баланс відповідної місцевої ради. Під об'єктами соціальної інфраструктури слід розуміти заклади дошкільної, середньої та середньо-професійної освіти, охорони здоров'я, спорту, відпочинку, культури, а також об'єкти житлово-комунального господарства, у т. ч. мережі постачання електроенергії, газу, тепла, води та водовідведення; будівлі і споруди, призначені для їх обслуговування (котельні, бойлерні, каналізаційні та водопровідні споруди, колектори та їх обладнання), пожежні депо та протипожежна техніка і обладнання | пп. 3.2.9, п. 3.2, ст. 3 | |

| Інші операції, передбачені п. 3.2, ст. 3 | пп. 3.2.10— 3.2.12, 14 |

Різновидом пониженої ставки вважається нульова ставка податку, яка, зокрема, обчислюється за операціями з поставки товарів, що були експортовані платником податку за межі митної території України та послуг, супутніх такому експорту товарів (табл. 6). Надання пільг у вигляді застосування до окремих операцій ставки 0 % означає, що продавець (постачальник) має можливість не нараховувати податкові зобов'язання за ставкою 20 % за умови продажу товарів, продукції або надання послуг, у той час як нараховані або сплачені суми ПДВ постачальникам зараховуються до складу податкового кредиту платника. Не дозволяється застосування нульової ставки податку до операцій експорту товарів (супутніх послуг) у разі, коли такі операції звільнено від оподаткування на території України згідно п. 5.1—5.2 ст. 5 Закону України «Про податок на додану вартість» (крім поставок періодичних видань друкованих засобів масової інформації, книжок, підручників, навчальних посібників, словників, зошитів українського виробництва та лікарських засобів, виробів медичного призначення за переліком Кабінетом Міністрів України).

Таблиця 6

ПЕРЕЛІК ОПЕРАЦІЙ ЗА СТАВКОЮ 0 % ОПОДАТКУВАННЯ

| № з/п | Операції за ставкою 0 % | Підстава |

| Проведення в Україні робіт з рухомим майном, в т. ч. по переробці давальницької сировини, що належить нерезиденту з подальшим вивезенням його за межі митної території України платником, який виконував такі роботи, або одержувачем-нерезидентом | пп. 6.2.1, ст. 6 | |

| Поставки товарів (робіт, послуг) підприємствами роздрібної торгівлі, які розташовані на території України у зонах митного контролю (безмитних магазинах), відповідно до порядку, встановленого Кабінетом Міністрів України | пи. 6.2.2, ст. 6 | |

| Поставки транзитних транспортних послуг залізничним, автомобільним, морським та річковим транспортом по перевезенню пасажирів, багажу, вантажобагажу (товаробагажу) та вантажу за межами України | пп. 6.2.2, ст. 6 | |

| Поставки переробним підприємствам молока та м'яса живою вагою сільськогосподарськими товаровиробниками всіх форм власності і господарювання | пп. 6.2.6, ст. 6 | |

| Поставки товарів (крім підакцизних товарів та тих, що підпадають під визначення 1—24 груп УКТ ЗЕД) та послуг (крім грального та лотерейного бізнесу), які безпосередньо виготовляються підприємствами організацій інвалідів (не менше 50 відсотків загальної чисельності працюючих, фонд оплати праці таких інвалідів становить протягом звітного періоду не менше 25 відсотків суми загальних витрат на оплату праці, що відносяться до складу валових витрат виробництва | пп. 6.2.6, ст. 6 | |

| Поставки на експорт товарів та супутніх такому експорту послуг | пункт 6.2, ст. 6 | |

| Інші операції, що оподатковуються за ставкою 0 % | ст. 11 |

До конкретних видів пільг, звільнених від оподаткування, відносяться операції поставки, передбачені у ст. 5 «Операції, звільнені від оподаткування». Перелік їх також досить значний, тому згрупуємо їх у відповідних колонках таблиці 7. Слід зазначити, що платник, який проводить неоподатковувані операції згідно зі ст. З або 5 Закону, не має права відносити до складу податкового кредиту суми ПДВ, сплачені постачальникам за придбані товари або основні фонди, які в подальшому використовуються в операціях, звільнених або таких, що не є об'єктом оподаткування ПДВ. Зазначена сума ПДВ повинна відноситися до валових витрат, якщо платник проводить, крім неоподатковуваних, також операції, що підлягають оподаткуванню за ставками 0 % і 20 % або придбані основні фонди, призначені для використання у господарській діяльності та по них нараховується амортизація. Не включається до складу податкового кредиту сума ПДВ, сплачена платником податку при придбанні легкових автомобілів (крім таксомоторів), призначених для використання у господарській діяльності платника.

Таблиця 7

ОПЕРАЦІЇ, ЗВІЛЬНЕНІ ВІД ОПОДАТКУВАННЯ С Т. 5 ЗАКОНУ

| № п/п | Звільнено від оподаткування | підстава |

| Поставки вітчизняних продуктів дитячого харчування молочними кухнями та спеціалізованими магазинами і куточками, які виконують функції роздаточних пунктів, у порядку і за переліком продуктів, встановленими Кабінетом Міністрів України | пп. 5.1.1, п. 5.1, ст. 5 | |

| Поставки (передплати) періодичних видань друкованих засобів масової інформації та книжок, крім видань еротичного характеру, учнівських зошитів, підручників та навчальних посібників українського виробництва, словників українсько-іноземної або іноземно-украінської мови; доставки таких періодичних видань друкованих засобів масової інформації на митній території України | пп. 5.1.2, | |

| Поставки послуг з виховання та освіти дітей дитячими музичними та художніми школами, школами мистецтв, будинками культури; послуг з дошкільного виховання, початкової, середньої, професійно-технічної та вищої освіти закладами, які мають спеціальний дозвіл (ліцензію) на поставку таких послуг, незалежно від їх організаційно-правового статусу та форми власності, згідно з переліком таких послуг, визначених Кабінетом Міністрів України, а також послуг з розміщення учнів або студентів в інтернатах або гуртожитках | пп. 5.1.3, п. 5.1, ст. 5 | |

| Поставки товарів спеціального призначення для інвалідів за переліком, встановленим Кабінетом Міністрів України | пп. 5.1.4, п. 5.1, ст. 5 | |

| Поставки послуг з виплати і доставки пенсій із системи загальнообов'язкового державного пенсійного страхування, пенсійних виплат за недержавним пенсійним забезпеченням, страхових виплат (у т. ч. ануїтетів) за договорами довгострокового страхування життя, з банківських пенсійних рахунків, за пенсійними вкладами, а також грошової допомоги населенню, яка надається за рахунок бюджету відповідно до затверджених соціальних програм | пп. 5.1.5, н. 5.1, ст. 5 | |

| Поставки послуг з реєстрації актів громадянського стану державними органами, уповноваженими здійснювати таку реєстрацію згідно із законодавством | пп. 5.1.6, п. 5.1, ст. 5 | |

| Поставки (у т. ч. аптечними закладами) зареєстрованих та допущених до застосування в Україні лікарських засобів та виробів медичного призначення за переліком, який щорічно визначається Кабінетом Міністрів України до 1 вересня року, що передує звітному. Якщо у такий строк перелік не встановлено, діє перелік минулого року | пп. 5.1.7, п. 5.1, ст. 5 | |

| Поставки послуг з охорони здоров'я згідно з переліком, встановленим Кабінетом Міністрів України, закладами охорони здоров'я, які мають спеціальний дозвіл (ліцензію) на поставку таких послуг | пп. 5.1.8, п. 5.1, ст. 5 | |

| Поставки путівок на санаторно-курортне лікування та відпочинок на території України фізичних осіб віком до 18 років | пп. 5.1.9, п. 5.1, ст. 5 | |

| Інші операції поставки згідно з пп. 5.1.10, 5.1.13—5.1.23, п. 5.1 та п. 5.2—5.4, 5.13—5.17 Закону | ст. 5 |

3.6. Первинний облік податку у суб'єктів оподаткування і

податкова документація з ПДВ

Величину податку на додану вартість, яку необхідно сплатити (перерахувати) до бюджету, кожний конкретний податку визначає самостійно за результатами діяльності у звітному (податковому) періоді, виходячи із наявної податкової бази. Відповідна величина (сума чистих податкових зобов'язань перед бюджетом певного платника податку у звітному періоді) визначається як різниця між сумою нарахованих податкових зобов'язань і ПДВ, перекладеним (буде перекладена) на конкретного платника податку в процесі закупівлі матеріальних засобів, основних фондів (сума податкового кредиту).

Сума ПДВ за 20-відсотковою, сплаченою ставкою або нарахованою покупцем у процесі закупівлі матеріальних ресурсів, послуг та основних фондів, відноситься до податкового кредиту за умови, якщо платник податку придбає (будує, споруджує), надає або виготовляє:

• товари (у т. ч. при їх імпорту) та послуг з метою їх подальшого використання в оподатковуваних операціях у межах господарської діяльності платника податку;

• основні фонди (основні засоби, у т. ч. інші необоротні матеріальні активи та незавершені капітальні інвестиції в необоротні капітальні активи), у тому числі при їх імпорту, з метою подальшого використання у виробництві та/або поставці товарів (послуг) для оподатковуваних операцій у межах господарської діяльності платника податку.

Заборонено включення до податкового кредиту сум нарахованого або сплаченого ПДВ без наявності податкових накладних чи митних декларацій, а при імпорту робіт (послуг) — без акту приймання послуг та банківського документу, який підтверджує факт оплати вартості таких послуг.

У разі якщо різниця між загальною сумою податкових зобов'язань і сумою податкового кредиту має позитивне значення (загальна сума зобов'язань більше суми податкового кредиту), вона підлягає сплаті в бюджет в установлені законодавством строки. Кожний платник самостійно визначає належну до сплати суму податку і зобов'язаний своєчасно її перераховувати. Законом «Про порядок погашення зобов'язань платників податків перед бюджетами і державними цільовими фондами» встановлено такі строки розрахунків платників з бюджетом:

• сплата податку здійснюється протягом 10 днів після закінчення граничного терміну подання місячної декларації (тобто останній строк сплати— 10-й день після 20 числа місяця, що настає за звітним, за який платник звітує у податкову інспекцію);

• або протягом 10 днів після закінчення граничного терміну подання декларації у податкову інспекцію за квартал (для платників, які подають квартальну декларацію в останній день сплати — 50-й день після закінчення звітного кварталу).

Сума від'ємної різниці між загальною сумою податкових зобов'язань та податкового кредиту (сума податкового кредиту перевищує суму загальних податкових зобов'язань) підлягає зарахуванню у зменшення суми податкового боргу з ПДВ, що виник за попередні податкові періоди (у т. ч. розстроченого або відстроченого відповідно до закону), а за його відсутності — до складу податкового кредиту наступного податкового періоду, відшкодуванню (поверненню) платнику із Державного бюджету.

Якщо у наступному податковому періоді розрахована сума також має від'ємне значення, то бюджетному відшкодуванню підлягає лише частина такого від'ємного значення, яка дорівнює сумі податку, фактично сплаченій отримувачем товарів (послуг) у попередньому податковому періоді постачальникам таких товарів (послуг). Залишок від'ємного значення включається до складу податкового кредиту наступного податкового періоду.

Наявність у конкретного платника податку від'ємної різниці за результатами діяльності свідчить про те, що за звітний період постачальникам сплачено або нараховано до сплати податку більше, ніж отримано ПДВ від покупців (замовників) товарів або робіт (послуг).

Для правильності визначення податкових зобов'язань та податкового кредиту законодавством передбачена наявність певних дат щодо їх виникнення. Право на визначення податкових зобов'язань та податкового кредиту мають тільки платники податку, які пройшли державну реєстрацію у податкових органах, отримали свідоцтво про реєстрацію та індивідуальний податковий номер платника ПДВ.

Існують два основних правила визначення строків виникнення зобов'язань перед бюджетом: правило «першої події» та касовий спосіб.

За умови якщо подія сталася раніше (правило «першої події») датою виникнення суми загальних податкових зобов'язань є дата звітного періоду (місяця, кварталу), залежно від того, яка подія відбулася раніше, а саме:

• дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку як оплата товарів (робіт, послуг), що підлягають поставці;

• дата оприбуткування в касі платника податку, у разі поставки товарів (робіт, послуг) за готівкові грошові кошти (а за відсутності каси— дата інкасації готівкових коштів у банківській установі);

• дата відвантаження товарів, а для робіт (послуг) — дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку.

За наявності торговельних автоматів застосовується дата виникнення податкових зобов'язань за касовим способом,

тобто виїмки з торговельного автомату грошової виручки, а при використанні в обігу кредитних карток, дорожніх чеків датою виникнення зобов'язань до бюджету вважається перша з подій або дата оформлення податкової накладної, що засвідчує факт поставки платником податку товарів (робіт, послуг) покупцю, або дата виписування відповідного рахунка (товарного чека).

Для платників ПДВ, які продають теплову енергію, газ природний (крім скрапленого),надають послуги у вигляді плати за утримання житла громадянам не платникам ПДВ, бюджетним установам, ЖЕК, КЕЧ, ТСЖ (товариствам співвласникам житла), існує касовий спосіб виникнення податкових зобов'язань на дату отримання коштів на банківський рахунок або у касу (або одержання інших видів компенсації у вигляді зарахованих субсидій і т. ін.).

Особливий порядок виникнення податкових зобов'язань існує за наявності оплати за рахунок бюджетних коштів та операцій з фінансового лізингу. У разі продажу товарів за бюджетні кошти датою виникнення податкових зобов'язань є надходження коштів на банківський рахунок продавця незалежно від дати продажу товарів або надання послуг. Для лізингодавця відповідною датою є дата фактичного передання об'єкта у фінансову оренду.

При імпорті товарів в Україну, податкові зобов'язання виникають на дату подання митної декларації, де вказується сума податку, що підлягає сплаті. Факт оформлення декларації, сплату податку та розмитнення імпортних товарів підтверджує факт ввезення їх на митну територію України та надає право на використання їх у митному режимі вільного обігу.

Податок на додану вартість на імпорт товарів сплачують всі особи, в тому числі не зареєстровані у податковій інспекції платником ПДВ, за винятком:

• осіб, які ввозять товари або речі в межах законодавчо встановлених неоподатковуваних норм (сумарною вартістю не більше 200 евро, загальною вагою до 50 кг);

• осіб, які ввозять товари відповідно до міжнародних договорів, ратифікованих Верховною Радою України до набрання чинності Закону «Про ПДВ»;

• операцій із ввезення природного газу на митну територію України відповідно до зовнішньоекономічних контрактів, укладених на виконання міжнародних договорів.

При імпорті робіт (послуг) в Україну датою виникнення податкових зобов'язань є дата списання коштів з розрахункового (валютного) рахунку платника податку в оплату робіт (послуг) або дата оформлення документа, що засвідчує факт виконання робіт (послуг) нерезидентом залежно від того, яка з подій відбулася першою.

Величина податкових зобов'язань при імпорті товарів визначається за формулою:

∑ПДВ = (MB + М) • ставку ПДВ,

де MB — митна вартість; М — мито; MB = офіційний курс х ціну контракту; М = (MB + МЗ) • ставку мита.

При імпорті підакцизних товарів:

∑ПДВ = (MB + М + A3) • ставку ПДВ,

де, MB = офіційний курс х ціну контракту; М = (MB + МЗ) • ставку мита та A3 - сума акцизного збору.

Митні збори, які покривають затрати митниці по обслуговуванню учасників зовнішньоекономічної діяльності, згідно з пп. 3.2.6 Закону є платою за послугу органу виконавчої влади і не є об'єктом оподаткування.

Приклад 2. Визначити ][ЦЦВ, ЯКу необхідно заплатити на митниці при імпорті легкового автомобіля в Україну, якщо відомо:

митна вартість автомобіля — 15 000 дол. США;

умовний курс за 1 дол. США — 5,3 грн., за 1 євро — 5,5 грн.;

митні збори— 0,2% від митної вартості у сумі 159 грн. (15 000 • 0,002 • 5,3). Автомобіль був у користуванні менше п'яти років і має об'єм циліндра двигуна 2200 куб. см. Ставка ввізного мита— 0,1 євро за 1 куб. см. об'єму двигуна. Сума ввізного мита— 1210 грн. (2200 • 0,1 • 5,5).

Акцизний збір визначається у сумі 0,3 євро за 1 куб. см. двигуна і дорівнює 3630 грн. (2200 • 0,3 • 5,5). Ставка ПДВ дорівнює 20 % від митної вартості автомобіля, збільшеної на суми ввізного мита й акцизного збору. Сума ПДВ, яку необхідно сплатити при ввезенні автомобіля іноземного виробництва, складає:

∑ПДВ = (15 000 • 5,3 + 1210 + 3630) • 0,2 = 16 868 грн.

Аналогічно датам виникнення податкових зобов'язань законодавством передбачена наявність відповідних дат, що дає право платнику на віднесення сум податку до податкового кредиту. Датою виникнення права платника на податковий кредит, який застосовує метод нарахувань, є перша за датою виникнення серед двох подій:

• дата списання коштів з банківського рахунку платника податку в оплату товарів (робіт, послуг), дата виписування відповідного рахунку (товарного чека)— в разі розрахунків з використанням кредитних дебетових карток або комерційних чеків;

• дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг). Підприємства, які здійснюють продаж теплової енергії, газу природного (крім скрапленого), надають послуги у вигляді плати за утримання житла громадянам — не платникам ПДВ, бюджетним установам, ЖЕК, КЕЧ, ТСЖ (товариствам співвласникам житла), визначають дату податкового кредиту за касовим методом після перерахування коштів в оплату вартості придбаних товарів чи шляхом надання інших видів компенсації їхньої вартості.

Датою, що дає право платнику на податковий кредит при імпорті товарів (супутніх послуг), є дата сплати податку за податковими зобов'язаннями при розмитненні товару. Структурно-логічна схема оподаткування ПДВ при імпорті товарів наведена у додатку 1.

Контроль за нарахуванням і внесенням до бюджету ПДВ під час ввезення (пересилання) товарів на митну територію України покладено на митні органи, а за справлянням і перерахуванням до бюджету на території України, в тому числі при імпорті робіт (послуг) — на підрозділи податкової служби України. Нині відповідний контроль за внесенням ПДВ при імпорті товарів регламентовано відомчими нормативними документами державної митної служби, а сам механізм внесення до бюджету — відповідною Постановою Кабінету Міністрів України від 02.04.1998 р. за №417.

Розглянемо механізм виникнення податкових зобов'язань та податкового кредиту на умовному прикладі діяльності у звітному (податковому) періоді закритого акціонерного товариства «Поділля».

Приклад 3. Згідно зі статутними документами основним видом діяльності ЗАТ «Поділля» є оптова та роздрібна торгівля товарами. У липні 2005 року підприємством здійснені такі операції:

• відвантажено сантехнічні вироби на адресу ТОВ «Дністер» контрактною вартістю 50 000 грн. плюс ПДВ 10 000 грн. Покупцю виписано розрахункові документи на суму 60 000 грн. (податкова накладна № 1 від 05.07.2005 p.);

• згідно з даними виписки по банківському рахунку отримана попередня оплата у сумі 12 000 грн., в тому числі ПДВ 2000 грн., від малого приватного підприємства «Лотос» >а роботи, заплановані для виконання у вересні 2005 року;

• відвантажено казеїн технічний до Польщі на суму 5000 дол. США. Курс Національного банку (умовний) на дату перетину експортованого товару митного кордону складав 5,75 грн. за 1 дол. США;

• виконані роботи по благоустрою міста згідно з договором із Департаментом житлово-комунального господарства міськвиконкому на суму 18 000 грн., в тому числі ПДВ. Кошти з місцевого бюджету загальною вартістю 18 000 грн. у липні 2005 року на банківський рахунок ЗАТ «Поділля» не надходили;

• отримано від ТОВ «Торговий Дім "Полісся"» порцелянові вироби на загальну суму 9600 грн., у тому числі ПДВ — 1600 грн.;

• придбано устаткування у ВАТ «Спецприлад» для ремонту автомашин на суму 24 000 грн., у тому числі ПДВ — 4000 грн.;

• перераховано аванс ТОВ «Інфоцентр» за запланований у серпні 2005 року монтаж обладнання, яке не використовуватимуться у господарській діяльності, згідно рахунку-фактури у сумі 16 800 грн., у тому числі ПДВ— 2800 грн. ТОВ «Інфоцентр» надіслана податкова накладна № 42 від 15.07.2005 року;

• у червні 2005 року з Німеччини ввезено імпортні будівельні матеріали митною вартістю 2000 дол. США. Умовний курс НБУ на момент митного оформлення імпортного вантажу складав 5,8 грн. за 1 дол. США. Ввізне мито сплачено за ставкою 10,0 %.Ставка митних зборів— 0,2 % від митної вартості. Сума сплаченого на митниці ПДВ при розмитненні матеріалів склала 2640 грн. [(2000 • 5,8 + 2000 • 5,8 • 0,1) • 20 / 100];

• фінансовим відділом зараховано авансовий звіт менеджера ЗАТ «Поділля» про використання виданих готівкових коштів на придбання канцелярських товарів згідно рахунку крамниці у сумі

1200 грн., у тому числі ПДВ — 200 грн. та згідно оплаченого товарного чеку та виданої податкової накладної на придбання фарби для ремонтних робіт у сумі 960 грн., у тому числі ПДВ — 160 грн.

Потрібно встановити суму оподаткованих операцій, загальну суму податкових зобов'язань, податкового кредиту та чисту суму зобов'язань по ПДВ, яку необхідно сплати до Державного бюджету. Для зручності результати відповідних розрахунків наведено у додатку 2. Чиста сума податкових зобов'язань по ПДВ, яку необхідно сплатити до бюджету, складає, згідно розрахунку, 3600 грн. (12 000-8400).

Для правильності розрахунків та можливості контролю з боку держави кожний платник зобов'язаний вести облік ПДВ та заповнювати первинні податкові документи, правильно відображати зобов'язання перед державними централізованими або цільовими фондами у податковій звітності. Відповідним звітним документом з податку на додану вартість є податкова накладна, яка є одночасно розрахунковим документом податкового обліку. Наявність податкової накладної у платника податків підтверджує виникнення податкового зобов'язання у продавця — платника ПДВ та надає право покупцю — платнику ПДВ на віднесення сум податку до податкового кредиту.

Згідно з підпунктом 7.2.3, ст. 7 Закону продавець товарів (робіт, послуг) виписує податкову накладну в двох примірниках і видає покупцю перший примірник (оригінал), залишаючи собі другий примірник (копію).

Порядок складання та заповнення всіх реквізитів податкової накладної викладено у Наказі ДПА України «Про затвердження форм податкової накладної та порядку її заповнення» від 30.05.1997 р. № 165 зі змінами та доповненнями. Всі примірники податкових накладних підписуються особою, уповноваженою платником податку здійснювати продаж таких товарів (робіт, послуг), та скріплюється печаткою продавця.

Не дозволяється внесення у податковий кредит сум ПДВ у разі відсутності у покупця податкової накладної, в тому числі настання терміну виникнення права на податковий кредит. Проте існують винятки із вищенаведеного правила. Не виписується податкова накладна у таких випадках:

• якщо обсяг разового продажу не перевищує 240 грн. (в т. ч. ПДВ);

• у разі надання транспортних послуг населенню з видачею транспортних квитків;

• при виписуванні готельних рахунків (квитанцій) фізичним особам — неплатникам ПДВ;

• у разі надання рахунку, який виставляється платнику податку за послуги зв'язку, інші послуги, вартість яких визначається за показниками приладів обліку, що містять загальну суму платежу, податку та податковий номер продавця (за винятком тих, в яких форма документа встановлюється міжнародними стандартами);

• при здійсненні операцій, що не включаються до об'єкта оподаткування (при операціях, звільнених від оподаткування, виписка податкових накладних є обов'язковою);

• при імпорті товарів (робіт, послуг).

У такому разі сплачений (нарахований) продавцю податок покупець відносить до податкового кредиту на підставі інших підтверджуючих документів (касових чеків або вантажних митних декларацій). Форма податкової накладної наведена у додатку 3.

Крім самої накладної, до складу первинної податкової документації входять два додатки. Перший заповнюється продавцем у двох примірниках у разі продажу товарів, перелік яких не містить відокремленої вартості. Наприклад, при поставлянні сантехніки (комплект умивальника тощо) до комплекту входять також сифон та шланг, на який оптова ціна окремо не встановлена. Тому загальна вартість комплектів відображається у графах 3—7, номенклатура в кількосному вираженні— графи 8—10, у разі поставок частинами комплекту — графи 11—13.

Щодо другого додатку до накладної «Розрахунок коригування кількісних і вартісних показників до податкової накладної», то він також складається продавцем у двох примірниках за певних обставин:

• при поверненні продавцю проданих товарів чи права власності на виконані роботи (надані послуги);

• зміни ціни або умови поставки (наприклад поставка товару здійснювалася транспортом покупця, а не за рахунок продавця, як було передбачено умовами договору).

Розрахунок коригування повинен бути завірений з боку продавця підписом і печаткою, а з боку покупця — тільки підписом. Покупець, отримавши перший примірник розрахунку, проводить відповідне коригування податкового кредиту. На підставі других примірників додатків 2 до накладної (додаток 3) продавець коригує зобов'язання у розділі II «Видані податкові накладні» Реєстру отриманих і виданих податкових накладних (додаток 4). Підсумкові дані за місяць (квартал) переносяться до розділу І «Податкові зобов'язання» податкової декларації.

Платник податків може бути не тільки продавцем (виконавцем), а й закуповувати необхідні матеріали, сировину, обладнання або покупні товари з метою подальшого продажу. У такому разі покупець на підставі оригіналу накладних, а також інших розрахункових документів (фіскальних, комерційних або товарних чеків, вантажних митних декларацій, оплачених квитанцій готелів та транспортних квитків) заповнює розділ 1 «Отримані податкові накладні» Реєстру. Наприкінці звітного періоду підводяться підсумки по всіх графах і переносяться в розділ II «Податковий кредит» податкової декларації, яка в установлені терміни надається до ДПІ за місцем реєстрації платника податку. Разом з декларацією подається Розрахунок коригування сум ПДВ до податкової декларації з податку на додану вартість за умови заповнення рядків 8 та 16. Порядок заповнення документів податкового обліку з ПДВ, у тому числі. Реєстру отриманих і виданих накладних та податкової декларації, висвітлено у відповідних нормативних документах державної податкової служби, а саме у наказі ДПА України від 30.06.2005 р. № 244 та наказі ДПА України від 30.05.1997 р. №166 зі змінами та доповненнями. Схематично блок-схема формування податкової звітності наведено у додатку 5.

Операції, з правом включення до податкового кредиту і без відповідного права, пов'язані з придбанням товарів (робіт, послуг) куплених та імпортованих в Україні, повинні відображатися в податковому обліку підприємства окремо. Необхідність ведення окремого податкового обліку обумовлена відповідним положенням чинного законодавства щодо необхідності розподілу сум ПДВ при включенні до податкового кредиту пропорційно обсягу операцій, які підлягають оподаткуванню, звільнені від оподаткування або не є об'єктом оподаткування. Розглянемо більш детально порядок розподілу податкового кредиту, використавши дані прикладу 4.

Приклад 4. ТОВ «Фармабуд» здійснює пільгові та непільгові операції з ПДВ, а саме: займається оптовою торгівлею на території України будівельними матеріалами; маючи декілька крамниць, здійснює роздрібну торгівлю продукцією фармацевтичної промисловості (ліцензована діяльність), а також поставку на експорт різної продукції вітчизняного виробництва. Згрупуємо господарські операції підприємства у Журналі реєстрації господарських операцій ТОВ «Фармабуд» за травень 2006 року (додаток 6). Механізм розподілу сплачених або нарахованих сум ПДВ між оподатковуваними та неоподатковуваними операціями викладено у вигляді відповідного розрахунку (додаток 7).

Після заповнення первинних документів податкового обліку, використовуючи також інформацію за даними бухгалтерського обліку, відповідальні працівники підприємств та інших суб'єктів підприємницької діяльності заповнюють місячні або квартальні декларації з податку на додану вартість (додаток 8).

Податкова декларація з ПДВ є формою податкової звітності, яку зобов'язаний подавати до ДПІ кожний платник ПДВ. Вона подається окремо за кожний звітний період (місяць або квартал) незалежно від того, здійснює особа фінансово-господарську діяльність чи ні. Звітним податковим періодом для платника є місяць або квартал залежно від обсягу оподаткованих операцій. Якщо обсяг їх за попередній календарний рік не перевищував 300 тис. грн., звітним періодом вважається квартал, якщо перевищував — місяць (за винятком платників ПДВ, які знаходяться на спрощеній системі оподаткування і мають право при досягненні 300 тис. грн. і надалі залишатися квартальним платником).

Закон також передбачає для платників дві форми податкової декларації з ПДВ: — скорочену й повну. Першу складають сільгоспвиробники та переробні підприємства, які перейшли на спеціальний режим оподаткування реалізації продукції власного виробництва. Декларацію за повною формою заповнюють решта платників ПДВ незалежно від обсягів оподатковуваних операцій з поставки (продажу) товарів (робіт, послуг).

З 1 червня 2005 року діє новий порядок бюджетного відшкодування ПДВ. Тепер він однаковий для всіх платників податків, за винятком тих, які не мають права на бюджетне відшкодування. Отже, нині існує лише одне бюджетне відшкодування.

Тому якщо платником податку за результатами діяльності визначено від'ємне значення між сумою податкових зобов'язань і сумою податкового кредиту, сума визначеного від'ємного значення зменшує суму податкового боргу з податку на додану вартість, у тому числі розстроченого, та відображається у рядку 22.1 податкової декларації, а частка від'ємного значення, що залишилася не перекритою сумою боргу, переноситься у рядок 22.2 податкової декларації поточного податкового періоду і зараховується до складу податкового кредиту наступного податкового періоду, тобто відображається у рядку 23.1 податкової декларації наступного звітного періоду.

Крім податкової декларації, за наявності певних обставин до ДПІ надаються необхідні додатки до неї. Так, якщо і в наступному звітному податковому періоді різниця між сумою податкових зобов'язань і сумою податкового кредиту має також від'ємне значення, то платником податку разом з податковою декларацією подається Розрахунок суми бюджетного відшкодування (додаток 9). Значення рядка 4 Розрахунку переноситься до рядка 25 податкової декларації за поточний звітний податковий період.

Залежно від обраного платником напряму повернення суми бюджетного відшкодування (на рахунок цього платника у банку або у зменшення податкових зобов'язань з податку на додану вартість наступних податкових періодів) така сума в повному розмірі вказується або в рядку 25.1, або в рядку 25.2 податкової декларації з податку на додану вартість. При цьому платник податку, який має право на одержання бюджетного відшкодування та прийняв рішення про повернення повної суми на його рахунок у банку, подає Заяву про повернення суми бюджетного відшкодування (додаток 10).

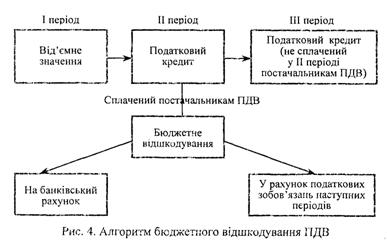

Платник податку, який має суму заниження заявленого ним бюджетного відшкодування, визначеної податковим органом відповідно до Закону, або суму бюджетного відшкодування минулих звітних періодів, яка зараховується у зменшення податкових зобов'язань з податку на додану вартість наступних податкових періодів, заповнює Розрахунок суми, що підлягає сплаті (перерахуванню) до бюджету (П). Схематично описаний вище порядок відшкодування відображено на рис. 4.

Не мають права на отримання бюджетного відшкодування та подання вказаного Розрахунку такі особи:

• які були зареєстровані як платник цього податку менш ніж за 12 календарних місяців до місяця, за наслідками якого подається заява на бюджетне відшкодування, та/або мали обсяги оподатковуваних операцій за останні 12 календарних місяців менші, ніж заявлена сума бюджетного відшкодування (крім нарахування податкового кредиту внаслідок придбання або спорудження (будівництва) основних фондів);

• особи, які не провадили діяльність протягом останніх 12 календарних місяців.

Бюджетному відшкодуванню підлягає частина такого від'ємного значення, яка дорівнює сумі податку, фактично сплаченій отримувачем товарів (послуг) у попередньому податковому періоді постачальникам таких товарів (послуг). Залишок від'ємного значення включається до складу податкового кредиту наступного податкового періоду (відображається у рядку 26 податкової декларації поточного звітного податкового періоду та переноситься до рядка 23.2 податкової декларації наступного звітного періоду).

У разі якщо платник коригує (змінює) податкові зобов'язання чи податковий кредит шляхом виписування покупцю розрахунку коригування кількісних і вартісних показників, то обов'язково надається «Розрахунок коригування сум ПДВ» до декларації (додаток 12). Додаток заповнюється продавцем при зміні суми податкових зобов'язань з ПДВ за таких умов:

• при поверненні товарів та передоплати;

• зміни ціни за договором.

Підсумкові дані розрахунку коригування переносяться у рядок 8 розділу І «Податкові зобов'язання» або рядок 16 розділу II «Податковий кредит». У відповідні рядки також включається сума коригування податку, визначена в результаті самостійного виявлення платником помилки, що містилася у раніше поданій ним податковій декларації.

У такому разі, платник згідно із Законом України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.2000 р. №2181, зобов'язаний:

• або надіслати уточнюючий розрахунок і сплатити суму недоплати та штраф у розмірі п'яти відсотків від суми до подання такого уточнюючого розрахунку;

• або відобразити суму недоплати у складі декларації з цього податку, що подається за наступний податковий період, збільшену на суму штрафу у розмірі п'яти відсотків від суми, з відповідним збільшенням загальної суми податкового зобов'язання з цього податку.

Уточнені розрахунки, які збільшують або зменшують чисту суму зобов'язань з ПДВ у результаті виправлення самостійно виявленої платником помилки, наведені у додатках 13 та 14 до повної форми декларації.

3.7. Особливості нарахування ПДВ по окремих видах діяльності

Податок на додану вартість — це податок на операції з продажу товарів (робіт, послуг) на митній території України, вивезення та ввезення товарів в Україну. Звільнення від обкладання податком окремих суб'єктів підприємницької діяльності суперечило б суті податку, а також створювало податкову дискримінацію щодо інших платників податків. Тому Законом України «Про податок на додану вартість» встановлений спеціальний порядок визначення бази оподаткування для окремих господарських операцій (зовнішньоекономічних, посередницьких, операцій з реалізації сільгосппродукції власного виробництва та продуктів її переробки тощо), а не для окремих платників.

При оподаткуванні експортних операцій за ставкою 0 % платник податків має право віднести до податкового кредиту суми сплаченого (нарахованого) постачальникам податку при придбанні товарів, робіт, послуг (за винятком бартерних операцій у сфері ЗЕД, коли до 1 січня 2007 року продовжена дія п. 11.6 Закону України «Про податок на додану вартість» за товар, який у подальшому вивозиться за межі України, проте суми нарахованого ПДВ відносяться на валові витрати). При здійсненні ж операцій, які не є об'єктом оподаткування або звільнені від оподаткування, права на віднесення до податкового кредиту сум ПДВ сплаченого (нарахованого) у зв'язку з придбанням товарів, що використовуються у пільгових операціях, платники податків не мають. Структурно-логічна схема оподаткування ПДВ при експорті товарів наведена у додатку 15.

Спеціальний порядок використання та сплати ПДВ встановлений до 1 січня 2007 року для підприємств, які займаються виробництвом та продажем сільськогосподарської продукції (рос линництва, тваринництва, птахівництва та послуг по обслуговуванню сільського господарства). Зокрема, він стосується тих платників, у кого виручка від продажу сільськогосподарської продукції власного виробництва більша 50 % загальної суми валового доходу. У такому разі податок на додану вартість до бюджету не сплачується, а використовується сільськогосподарськими виробниками за цільовим призначенням на власний розвиток.

Залежно від операцій сільгоспвиробники подають до ДПІ три декларації з ПДВ. Декларації № 1—2 (відображаються операції з продажу продукції рослинництва, тваринництва та птахівництва) подаються за скороченою формою. Нараховані суми ПДВ за цими деклараціями платники не перераховують до бюджету, а використовують на придбання необхідних товарів, матеріально-технічних ресурсів. Декларація № 3 заповнюється за повною формою незалежно від досягнення платником відповідних обсягів продажу. У ній відображаються: операції з продажу молока та м'яса в живій вазі (худоби) переробним підприємствам, підакцизних товарів власного виробництва та покупних товарів, призначених для подальшого перепродажу або використання на невиробничі цілі. За відповідною декларацією сільгоспвиробники нараховують ПДВ та при наявності позитивної різниці між сумами податкових зобов'язань і податкового кредиту перераховують позитивну суму податку до бюджету.

Спеціальний порядок використання ПДВ був також встановлений у 2003 році для заготівельних підприємств, що займаються операціями з продажу відходів як вторинної сировини. У цьому випадку заготівельні підприємства повинні були подати одну декларацію за скороченою формою незалежно від обсягів цільових операцій (нарахований ПДВ залишався у власному розпорядженні) та іншу декларацію за повною формою при досягненні відповідного обсягу операцій. Одночасно у першій декларації відображалися тільки операції, пов'язані з придбанням та продажем вторинної сировини. Нарахований ПДВ у такому разі не перераховувався до бюджету, а використовувався за цільовим призначенням. У другій декларації відображалися всі інші операції, що не увійшли до першої. За такою декларацію заготівельні підприємства проводили розрахунки з бюджетом. Проте починаючи з 2004 року дія пільги щодо використання ПДВ заготівельними підприємствами на власний розвиток була призупинена.

При ввезенні (пересиланні) товарів на митну територію України імпортери-платники ПДВ можуть, згідно з п. 11.5 ст. 11 Зако-

ну України «Про податок на додану вартість», за власним бажанням надавати органам митного контролю простий вексель, один примірник якого залишається у них, другий надсилається органом митного контролю до ДПІ за місцем реєстрації платника податку, а третій надається платнику податку. Строк погашення податкового векселя встановлено на тридцятий календарний день з дня надання такого векселя органу митного контролю. Кабінет Міністрів України має право визначати довші строки погашення векселя для окремих видів діяльності, які мають сезонний характер або здійснюються з використанням довгострокових договорів.

Проте українські імпортери при імпортуванні товарів на митну територію України суму ПДВ, визначену у векселі, сплачують шляхом перерахування коштів до бюджету, якщо термін сплати зобов'язань за податковим векселем виникає до закінчення терміну подачі декларації до податкової інспекції за звітний (податковий) період, у якому відбулася поставка векселя митниці, тобто з 1 до 20 числа місяця, наступного за звітним. При цьому зобов'язання по векселю не включаються до податкової декларації. Після обов'язкової сплати коштів по векселю до бюджету у наступній декларації імпортер має право включити сплачені суми до складу податкового кредиту.

Платник податку, яким виданий вексель з терміном погашення з 21 і до останнього числа місяця, наступного за звітним, включає суму по векселю до складу податкових зобов'язань податкової декларації за той місяць, в якому його було видано. За таких умов право на включення до складу податкового кредиту суми ПДВ по податковому векселю виникає в імпортера лише у наступному звітному (податковому) періоді за умови погашення податкових зобов'язань шляхом перерахування коштів до Державного бюджету.

Якщо імпортер має підтверджену податковим органом суму бюджетного відшкодування, яка дорівнює або більша за суму зобов'язання по такому векселю, платник податку включає суму зобов'язань за податковим векселем до податкової декларації, і вексель вважається погашеним. Право на включення до складу податкового кредиту суми погашеного податкового векселя за наявності підтвердженого бюджетного відшкодування залишається у платника, і він також має право включити суму ПДВ до рядка 12.2 декларації у наступному звітному періоді.

Порядок випуску, обігу та погашення податкових векселів встановлено Постановою Кабінету Міністрів від 01.10.1997 р. за № 1104. Після внесення у липні 2005 року змін до Закону Украї ни «Про податок на додану вартість» у грудні цього ж року ДПА України запроваджено Методичні рекомендації щодо порядку адміністрування видачі та погашення податкових векселів, у тому числі і порядок відображення даних податкових векселів у рядках та колонках податкової звітності (лист ДПА України від 22.12.2005 р. за № 25595/7/16-1517).

3.8. Контроль податкових органів і відповідальність платників податку

Контроль за розрахунками та сплатою ПДВ здійснюють відповідні підрозділи податкової служби шляхом проведення камеральних та документальних перевірок. Під час приймання податкової звітності попередня (камеральна) перевірка підрозділами прийому та опрацювання податкових документів не проводиться. Податкова звітність має бути обов'язково, прийнята від платника але перевірена лише на відповідність формам, затвердженими відповідним наказами ДПА України.

Камеральні перевірки проводять спеціалісти, відповідальні за адміністрування платежів після завершення термінів подання податкових декларацій з використанням:

• декларацій по ПДВ;

• податкових розрахунків у вигляді додатків до декларацій (розрахунків, оригіналів вантажно-митних декларацій, податкових векселів);

• первинних документів платника (копій платіжних доручень на проплату заявленого ПДВ, реєстрів отриманих та виданих податкових накладних тощо), що надаються працівникам податкової інспекції для перевірки.

В окремих випадках працівники ДПІ використовують документи фінансової звітності платників (баланс, ф. № 2 тощо), які надаються у податкову інспекцію при проведенні перевірки тільки на письмову вимогу відповідної ДПІ. Облік податку платники здійснюють на синтетичному рахунку 64 «Розрахунки за податками і платежами» на окремому субрахунку з ПДВ.

Відповідно до Інструкції застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств та організацій (Наказ Мінфіну від 30.11.1999 р. за № 291) для обліку податків та платежів використовують субрахунок: 641 «Розрахунки за податками», а також окремо для податку на додану вартість — субрахунки 643 «Пода-

ткові зобов'язання» та 644 «Податковий кредит». Суми залишку за субрахунками 643 та 644 не відображають розрахунки з бюджетом. Крім того, на практиці сальдо за цими субрахунками не повинно відповідати даним розділів податкової декларації з ПДВ «Податкові зобов'язання» та «Податковий кредит».

Наприклад, підприємство відобразило зобов'язання по субрахунку 643 за виконані роботи за рахунок бюджетних коштів. Проте кошти не отримало, тому, згідно з «касовим» методом, не повинно включати до декларації звітного періода. Аналогічно не відображаються у розділі «Податковий кредит» декларації суми ПДВ без наявності податкової накладної, хоча відповідна сума облікована на субрахунку 644. Враховуючи, що на субрахунку 641 «Розрахунки за податками» обліковуються не тільки ПДВ, а й інші податки та платежі, для обліку ПДВ підприємства виділяють окремий субрахунок «ПДВ» (641 «ПДВ»).

По кредиту цього субрахунку відображають:

• нараховані суми ПДВ виходячи з податкової бази;

• нараховані суми фінансових стягнень при порушенні Закону про ПДВ.

По дебету відображають:

• суми ПДВ, сплачені (нараховані) постачальникам при закупівлі сировини, матеріалів, комплектуючих, палива, малоцінних і швидкозношуваних предметів, основних фондів, товарів (величина податкового кредиту);

• суми ПДВ, перераховані до бюджету виходячи з податкових зобов'язань за попередній період.

Залишок по кредиту рахунку 641 субрахунок «ПДВ» на кінець податкового періоду свідчить про те, що в платника виникає податкове зобов'язання перед бюджетом. Залишок по дебету рахунку 641 субрахунок «ПДВ» свідчить про те, що підприємством перераховано або нараховано сум ПДВ за товари постачальникам більше, ніж при реалізації товарів (суми податкового кредиту перевищують нараховані суми ПДВ, виходячи з обсягів реалізації").

При перевірці слід проаналізувати дотримання та повноту сплати ПДВ до бюджету. Податкові інспектори вправі перевіряти в установах банку своєчасність виконання доручень підприємств по перерахуванню з їхніх рахунків платежів у бюджет, виконання вимог щодо складання підприємствами первинних розрахунково- платіжних документів, у яких в обов'язковому порядку має вказуватися окремим рядком ПДВ. Після завершення перевірки складається довідка (у разі відсутності порушень) або акт камеральної перевірки за формою, передбаченою додатком 2 до наказу ДПАУ від 30.05.1997 р. за № 165.

Кожний платник самостійно визначає належну до сплати суму податку і зобов'язаний своєчасно її перерахувати. Тому на платників покладено відповідальність за достовірність розрахунків, своєчасність подання декларацій і сплату податку. У разі порушення податкового законодавства до платника застосовуються засоби впливу у вигляді притягнення до фінансової, адміністративної та кримінальної відповідальності. Фінансова відповідальність передбачена нормами Закону України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.2000 р. за № 2181-ІН, яку можна поділити на два види — штрафні (фінансові) санкції та пеня. Адміністративна відповідальність у вигляді адміністративного штрафу накладається на керівників і посадових осіб суб'єкта підприємницької діяльності. Проаналізуємо порядок накладення і сплати санкцій та пені згідно із Законом №2181 за порушення діючого законодавства з податку на додану вартість.

Date: 2015-07-17; view: 922; Нарушение авторских прав