Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Особливості, переваги та недоліки податку з продажу

|

|

| №з/п | Характеристика податку | Податок з продажу | ||

| особливості (переваги) | недоліки | |||

| Платниками податку є оптові, роздрібні продавці або товаровиробники обробної промисловості | + | |||

| Податковою базою є величина валового обороту продавця на одному етапі продажу товарів до нового власника | + | |||

| Простота обчислення та контролю | + | |||

| Нерівномірність податкових надходжень | + | |||

| Неоднакові умови серед виробників та продавців щодо сплати податку | + | |||

| Неможливість контролювати процеси споживання на всіх етапах по ланцюгу від виробника до споживача | + | |||

Найпростішою формою універсальних акцизів є податок з продажу (табл. 1), який справляється на одному етапі руху товару або продукції. Другою формою є податок з обороту (табл. 2). І нарешті, третьою (універсальною) є податок на додану вартість (ПДВ). ПДВ призначений для поповнення дохідної частини бюджету, регулювання процесів споживання та вирівнювання можливостей отримання надприбутків (табл. 3).

Таблиця 2

ОСОБЛИВОСТІ, ПЕРЕВАГИ ТА НЕДОЛІКИ ПОДАТКУ З ОБОРОТУ

| №з/п | Характеристика податку | Податок з обороту | |

| особливості (переваги) | недоліки | ||

| Платниками податку є всі учасники руху товару від виробника до роздрібного продавця | + | ||

| Ритмічність та значні суми податкових надходжень | + | ||

| Однакові умови серед виробників та продавців щодо сплати податку | + | ||

| Можливість контролювати процеси споживання на всіх етапах по ланцюгу від виробника до кінцевого споживача | + | ||

| Використання диференційованих ставок за видами товарів | + | ||

| Наявність кумулятивного ефекту. Призводить до подвійного оподаткування, оскільки до валового обороту включаються податки, сплачені раніше | + | ||

| Має регресивний вплив на кінцеву ціну та стимулює інфляцію | + | ||

| Сприяє бартеризації економіки та кризи неплатежів | + |

Таблиця З

ОСОБЛИВОСТІ, ПЕРЕВАГИ ТА НЕДОЛІКИ ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ

| №з/п | Характеристика податку | Податок з обороту | ||||

| особливості (переваги) | недоліки | |||||

| Платниками податку є всі учасники руху товару від виробника до роздрібного продавця | + | |||||

| Відсутність подвійного оподаткування і кумулятивного ефекту | + | |||||

| Як правило, рівні умови серед виробників та продавців щодо сплати податку | + | |||||

| Ритмічність податкових надходжень | + | |||||

| Дає можливість стримувати зростання цін | + | |||||

| Стримує кризу перевиробництва, вирівнює можливість отримання надприбутків та регулює процеси споживання | + | |||||

| Складний механізм нарахування та сплати | + | |||||

| Регресивний вплив на малозабезпечені верстви населення | + | |||||

| При відсутності прозорої системи надходжень до бюджету можлива наявність бюджетної заборгованості | + | |||||

| Ухилення від сплати податку, в т. ч. за рахунок неузгодженості законодавчих актів з оподаткування, недосконалої системи податкового обліку | + | |||||

3.2. ПДВ. Суть, призначення, ставки

ПДВ — різновид непрямого оподаткування, що є обов'язковим платежом загальнодержавного значення з універсальними ставками і однаковими податковими зобов'язаннями платників податків перед державою. Як й інші непрямі податки, він входить до ціни товарів (робіт, послуг) і сплачується покупцем продавцю у складі вартості придбаного товару. Перерахування податку до бюджету здійснює продавець, але не в загальній сумі податкових зобов'язань, а в сумі податкових зобов'язань, зменшених на суму податку, що сплачений або підлягає сплаті постачальникам.

В основу розрахунку ПДВ покладено методику визначення доданої вартості. Додана вартість — це частина валового обороту з реалізації товарів, яка безпосередньо добавляється кожним учасником руху товару до початкової ціни.

Існує два методи визначення доданої вартості:

• метод додавання складових: зарплата, відрахування на соціальні виплати, що входять у собівартість, амортизація, деякі види накладених витрат, прибуток.

• сальдовий метод: виручка (оборот) від реалізації за вирахуванням матеріальних затрат та прирівняні до них видатки.

Додану вартість можна подати у вигляді рівняння: заробітна плата + прибуток = вартість реалізації - витрати на виробництво або придбання (без врахування заробітної плати). Теоретично величина доданої вартості має бути об'єктом оподаткування ПДВ. Тобто сума ПДВ, яка сплачується до бюджету конкретним учасником руху товару, залежить від величини доданої вартості, яка формується у даного учасника.

Тому податок на додану вартість розраховується чотирма способами:

• прямим адитивним (додавальним) методом, тобто ставка податку помножена на суму прибутку та заробітної плати [ставка х х (зарплата + прибуток)];

• адитивним непрямим методом, коли ставка податку застосовується окремо до складових доданої вартості [ставка ■ прибуток + ставка • зарплата];

• прямим віднімальним способом або методом прямого вирахування [ставка • (виручка - витрати без урахування заробітної плати)];

• способом непрямого вирахування (віднімання) або методом податкового кредиту (розрахунків-фактур), тобто виручка від реалізації, помножена на ставку податку, за вирахуванням матеріальні затрати, помножені на ставку податку [ставка • виручка - ставка х витрати без урахування зарплати)].

Сума ПДВ, яка сплачується в бюджет:

• різниця між нарахованою сумою податкових зобов'язань по ПДВ і сплаченою (нарахованою) сумою ПДВ постачальника, що не потребує визначення доданої вартості (другий та четвертий способи);

• сума ПДВ, яка визначається виходячи з величини доданої вартості, тобто у вигляді прямого адитивного та методу прямого вирахування.

Саме метод податкового кредиту (розрахунку-фактур) поширений у світовій практиці оподаткування. В Україні також проводиться визначення суми ПДВ, яка підлягає сплаті до бюджету, методом непрямого вирахування При цьому ПДВ обчислюється за ставкою 20 % до оборотів, які не включають ПДВ. Для визначення суми ПДВ з оборотів, які містять суму податку, використовують розрахункову ставку 20: 120 • 100, тобто 16,67 %. В окремих випадках, згідно із Законом, дозволено для розрахунку ПДВ використовувати нульову ставку.

В Україні, як і в інших країнах світу, де запроваджено цей податок, в ціні оподатковуваного товару обов'язково вказується розмір податку. Так, якщо ціна складає, наприклад 240 грн., то в первинних документах має бути позначка: 200 грн. + 40 грн. ПДВ — 240 грн.; або 240 грн., у тому числі ПДВ. Винятком є операції, звільнені від податку або які не є об'єктом оподаткування.

3.3. Платники ПДВ як суб'єкти оподаткування

Перш ніж визначати об'єкт та базу оподаткування доцільно встановити платника податку. Для цього застосовується категорія «особа». Згідно з п. 1.2, аб. 1 Закону України «Про податок на додану вартість» від 03.04.1997 р. № 168-97/ВР із змінами та доповненнями (далі Закон) з метою оподаткування до «особи» відносяться будь-які суб'єкти підприємницької діяльності (резиденти або нерезиденти), в тому числі філії, інші відокремлені підрозділи, а також підприємства з іноземними інвестиціями незалежно від форми та часу внесення цих інвестицій; юридичні особи, що не є суб'єктами підприємницької діяльності; фізичні особи (громадяни України, іноземні громадяни та особа без громадянства), які здійснюють діяльність, віднесену до підприємницької відповідно до законодавства, або ввозять (пересилають) товари (супутні послуги) на митну територію України;, представництво нерезидента, що не має статусу юридичної особи, та дві чи більше осіб, які здійснюють спільну (сумісну) діяльність без створення юридичної особи.

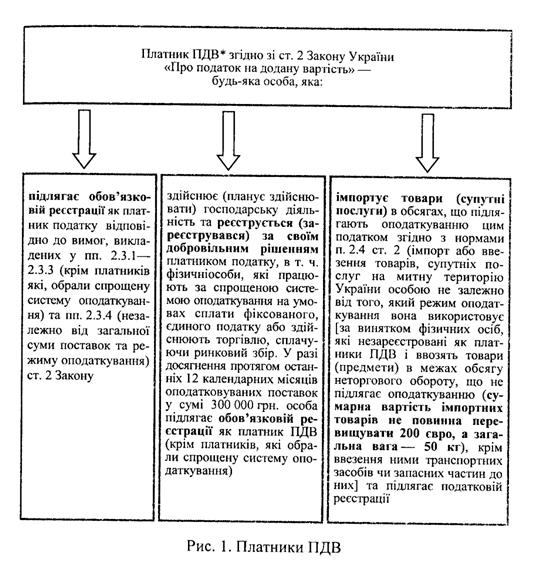

До категорії осіб для цілей оподаткування, згідно із Указом Президента України «Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва» від 22 червня 1999 р. № 746/99, належать також юридичні особи, які перебувають на спрощеній системі оподаткування за ставкою єдиного податку 6 % від суми виручки від реалізації продукції, товарів або робіт, послуг незалежно від суми оподатковуваних поставок. Ці особи, згідно з нормами Закону, є платниками ПДВ (рис. 1), тобто суб'єктами оподаткування.

Підстави для реєстрації осіб та її анулювання передбачено у ст. 9 «Реєстрація осіб як платників податку на додану вартість» Закону «Про податок на додану вартість». Порядок реєстрації платника ПДВ, видачі свідоцтва та його анулювання, вилучення платників з реєстру платників ПДВ передбачений Наказом ДПА України «Положення про Реєстр платників податку на додану вартість» від 01.03.2000 р. за № 79. Реєстрація платника здійснюється за заявою особи, як підпадає під визначення платника згідно з вимогами Закону України «Про ПДВ» та Указу Президента «Про спрощену систему оподаткування, обліку і звітності суб'єктів малого підприємництва» або за власним бажанням.

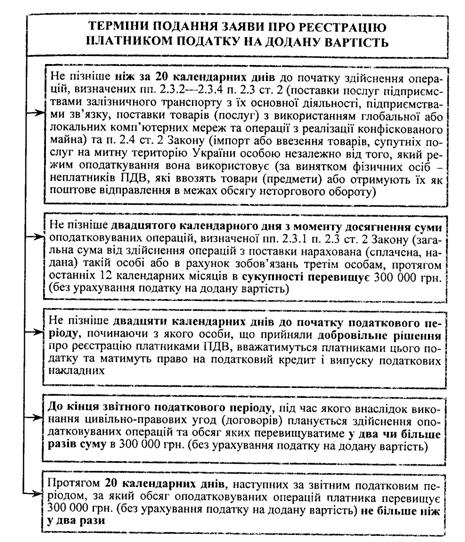

Не пізніше двадцятого календарного дня з моменту досягнення суми оподатковуваних операцій по поставці товарів (робіт) у сумі 300 000 грн.3 платник повинен подати реєстраційну заяву до податкового органу за встановленою формою (ф. № 1-Р).Орган державної податкової служби у 10-денний строк повинен видати або надіслати платнику поштою свідоцтво про реєстрацію як платника ПДВ або відмовити у його видачі у разі подання суб'єктом господарювання недостовірних даних.

На числовому прикладі з'ясуємо, як платник повинен вирахувати відповідний обсяг у 300 000 грн., за наявності якого йому слід зареєструватися платником ПДВ.

Рис. 2. Терміни подання заяв для реєстрації осіб платниками ПДВ

Приклад 1. Юридична особа знаходиться на загальній системі оподаткування. Основний вид економічної діяльності — надання ремонтних робіт за безготівковим розрахунком. Власну діяльність розпочала у лютому 2004 року. Потрібно встановити:

• у якому звітному періоді підприємство повинно зареєструватися платником;

• коли платник може бути знятий з реєстрації при відповідних обсягах оподатковуваних операцій.

Для зручності розрахунки викладемо у вигляді таблиці 4. Отже, у серпні 2005 року підприємство (табл. 4) перевищило необхідний для реєстрації обсяг оподатковуваних операцій у сумі 300 000 грн. Враховуючи, що обсяг поставки протягом серпня не перевищує 600 000 грн. (абзац другий п. 9.4 ст. 9 Закону), така особа зобов'язана не пізніше 20 вересня 2005 року подати заяву на реєстрацію у статусі платника ПДВ. Податковий орган повинен видати (відправити поштою) особі свідоцтво про податкову реєстрацію протягом 10 днів від дня отримання реєстраційної заяви4. Дані про всіх платників ПДВ заносяться до Державного реєстру, який веде ДПА України та її підрозділи в регіональних податкових органах.

Таблиця 4

РОЗРАХУНОК ОБСЯГУ ОПОДАТКОВУВАНИХ ПОСТАВОК (ОПЕРАЦІЙ), НЕОБХІДНИЙ ДЛЯ РЕЄСТРАЦІЇ ПІДПРИЄМСТВА ПЛАТНИКОМ ПДВ

| № календарного місяця | Календарний місяць | Поточний обсяг операцій (без урахування ПДВ) | Обсяг поставок (наростаючим підсумком) | Розрахунок |

| А | 1 | 2 | 3 | 4 |

| Лютий 2004 | X | |||

| Березень 2004 | 2500 + 5600 = 8100 | |||

| Квітень 2004 | 14 300 | 8100 + 6200= 14 300 | ||

| Травень 2004 | 17 700 | 14 300 + 3400 = = 17 700 | ||

| Червень 2004 | 22 200 | 17 700 + 4500 = = 22 200 | ||

| Липень 2004 | 27 650 | 22 200 + 5450 = = 27 650 | ||

| Серпень 2004 | 35 870 | 27 650 + 8220 = = 35 870 | ||

| Вересень 2004 | 42 330 | 35 870 + 6460 = = 42 330 | ||

| Жовтень 2004 | 48 580 | 42 330 + 6250= = 48 580 | ||

| Листопад 2004 | 51 780 | 48 580 + 3200 = = 51 780 | ||

| Грудень 2004 | 54 580 | 51 780 + 2800 = = 54 580 | ||

| Всього за рік | X | 54 580 | X | |

| Січень 2005 | 57 180 | 54 580 + 2600 = 57 180 | ||

| Лютий 2005 | 57 480 | 57 180 +2800-- 2500 = 57 480 | ||

| Березень 2005 | 14 900 | 66 780 | 57 480+14 900-- 5600 = 66 780 | |

| Квітень 2005 | 36 660 | 97 180 | 66 780 + 36 600--6200 = 97 180 | |

| Травень 2005 | 104 000 | 197 780 | 97 180+ 104 000--3400= 197 780 | |

| Червень 2005 | 55 200 | 248 480 | 197 780 + 55 200-- 4500 = 248 480 | |

| Липень 2005 | 52 000 | 295 030 | 248 480 + 52 000--5450 = 295 030 | |

| Серпень 2005 | 310 000 | 596 810 | 295 030+310 000--8220= 596 810 | |

| X | Разом на звітнудату | X | 596 810 | X |

Платник податків має право звернутися до податкового органу із заявою про анулювання реєстрації в якості платника ПДВ. Для вилучення з Державного реєстру платників ПДВ особа подає до органу державної податкової служби за місцем реєстрації заяву за встановленою формою (ф. № 3-р), свідоцтво про реєстрацію та його завірені копії. Орган державної податкової служби у 10-денний термін розглядає зазначену заяву та виключає платника з Реєстру у випадках, передбачених п. 9.8 ст. 9 Закону:

1) якщо особа зареєстрована більше 24 поточних календарних місяців в якості платника податку та мала за останні 12 поточних календарних місяців оподатковувані обсяги продажу товарів (робіт, послуг), менші за 300 000 грн.;

2) якщо зареєстрована як платник податку особа припиняє згідно з рішенням про ліквідацію такого платника, діяльність про що є повідомлення органу державної реєстрації за наявності ліквідаційної картки органу державної статистики;

3) якщо ліквідаційна комісія платника податку—банкрута закінчує роботу чи юридична або фізична особа позбавляється статусу суб'єкта господарювання за рішенням суду;

4) при переході платника податку на додану вартість — юридичної особи на спрощену систему оподаткування, обліку та звітності за єдиним податком за ставкою 10 % або фізичної особи, яка обрала сплату фіксованого чи єдиного податку за спрощеною системою оподаткування і виявила бажання не реєструватися платником ПДВ;

5) закінчення терміну дії договору про спільну діяльність чи угоди про розподіл продукції.

У разі відсутності підстав для вилучення платника податку на додану вартість з Реєстру орган державної служби повинен надати платнику письмове пояснення (відмова у вилученні) та повернути йому свідоцтво разом із завіреними копіями. Також здійснюється анулювання реєстрації підприємця у разі смерті фізичної особи — суб'єкта підприємницької діяльності, про що свідчить інформація органів реєстрації актів громадянського стану.

Крім того, податковий орган має право за власною ініціативою вжити заходів щодо анулювання реєстрації платника ПДВ без його згоди, а саме:

• якщо особа — платник ПДВ не подає додаткового органу декларацію з цього податку протягом 12 послідовних податкових місяців або подає її (податковий розрахунок), яка (який) свідчить про відсутність оподатковуваних поставок протягом

такого періоду;

• наявність ухвали (рішення) суду (господарського суду) про затвердження ліквідаційного балансу банкрута та за умов завершення роботи ліквідаційної комісії.

За таких обставин платник повинен повернути реєстраційне свідоцтво протягом 12 календарних днів від дня прийняття рішення про анулювання. У разі ненадання або при наданні з порушенням встановлених термінів свідоцтва випадок затримки повернення реєстраційних документів прирівнюється до затримки у наданні податкової звітності з цього податку.

Платник податку, в обліку якого на день реєстрації знаходяться товарні залишки або основні фонди, стосовно яких був нарахований податковий кредит у минулих або поточних податкових періодах, зобов'язаний визначити умовний продаж таких товарів за звичайними цінами та відповідно збільшити суму своїх податкових зобов'язань за наслідками податкового періоду, протягом якого відбувається таке анулювання. За таких умов він позбавляється права на бюджетне відшкодування, але зобов'язаний погасити суму податку, яка виникла до сплати або податкового боргу у строки, визначені законом, незалежно від того, буде така особа залишатися зареєстрованою як платник податків цього податку на дату сплати такої суми податку чи ні.

У разі якщо за наслідками останнього податкового періоду суб'єкт підприємництва має право на отримання бюджетного відшкодування, таке відшкодування надається незалежно від того, буде така особа на момент отримання з Державного бюджету коштів в подальшому залишатися платником ПДВ чи ні. Це правило не поширюється на платників, які застосовують спрощену систему оподаткування, спеціальний порядок нарахування чи сплату ПДВ чи звільняють таку особу від сплати податку за рішенням суду. Якщо платник податків зобов'язаний зареєструватися як платник податку на додану вартість і не здійснює такої реєстрації у терміни, визначені законодавством, то він несе відповідальність на рівні особи, яка зареєстрована платником ПДВ.

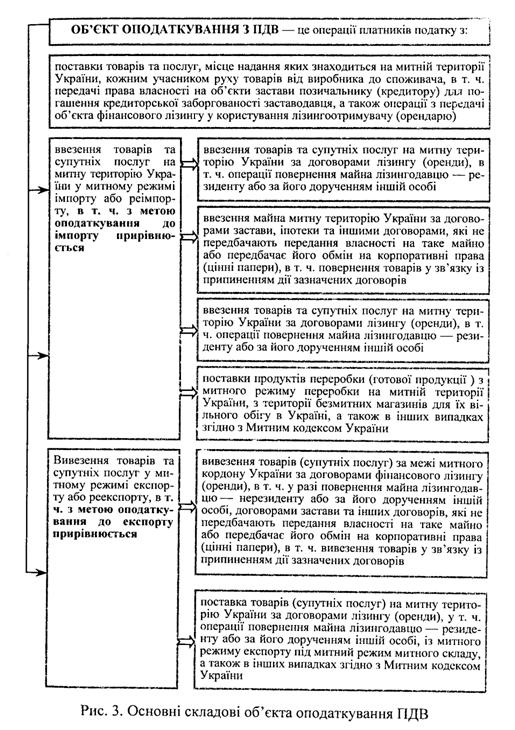

3.4. Об'єкт оподаткування і податкова база

При визначенні належної до сплати в бюджет сум податку з'являється необхідність чітко встановити об'єкт оподаткування, тобто господарські операції, які підлягають оподаткуванню податком на додану вартість. За допомогою рисунку З визначимо склад об'єкта оподаткування відповідно до сг. З Закону України «Про податок на додану вартість». Подальшим кроком буде встановлення бази оподаткування податком на додану вартість.

База оподаткування — це оборот у вартісному виражений, до якого застосовується ставка для визначення суми податку.

Податковою базою ПДВ є:

• договірна (контрактна) вартість, визначена за вільними цінами, але не нижче за звичайні ціни, з урахуванням акцизного збору, ввізного мита, інших податків і зборів (за винятком ПДВ та збору на обов'язкове державне пенсійне страхування на послуги стільникового рухомого зв'язку, що включаються до ціни товарів (послуг) на попередніх етапах руху цих товарів або послуг);

• фактична ціна операції, але не нижче за звичайні ціни, у разі продажу товарів без оплати або з частковою оплатою їх вартості у межах бартерних (товарообмінних) операцій, здійснення операцій з безоплатної передачі товарів (робіт, послуг),передачі товарів (робіт, послуг) для невиробничого використання пов'язаній особі, в рахунок оплати праці у натуральній формі, а також суб'єкту підприємницької діяльності, що не є платником ПДВ;

• договірна (контрактна) вартість товарів, які імпортуються на митну територію України, але не менша митної вартості з урахуванням витрат на транспортування, навантаження (розвантаження, перевантаження), страхування до пункту митного кордону України, сплати винагород, пов'язаних з імпортом, плати за використання об'єктів інтелектуальної власності, ввізного мита, акцизного збору та інших обов'язкових платежів, що включаються в ціну імпортованих товарів (за винятком ПДВ, сплаченого в Україні на попередніх етапах руху товарів);

• договірна (контрактна) вартість для послуг, які поставляються нерезидентами з місцем їх надання на митній території України з урахуванням акцизного збору та інших податків (за винятком ПДВ, що включаються у ціну поставки згідно із законами України з питань оподаткування), в тому числі вартість послуг, наданих резидентами або/та нерезидентами на митній території України, із транзитного перевезення (переміщення) товарів (вантажів, пасажирів) митною територією України;

• договірна (контрактна) вартість готової продукції, виготовленої на території України з давальницької сировини нерезиден та, у разі її поставки на митній території України, з урахуванням акцизного збору, ввізного мита, інших податків, за винятком ПДВ на попередніх етапах руху товарів, що використовуються для виготовлення такої готової продукції. При цьому податок сплачується до бюджету покупцем у порядку, передбаченому для оподаткування імпортованих товарів, а відповідальність за сплату податку покупцем несе вітчизняний її переробник;

• змінена сума договірної вартості або її частина у разі, коли після поставки товарів здійснюється будь-яка зміна суми компенсації їх вартості (перегляд цін за ініціативою продавця або покупця, повернення покупцем — платником ПДВ продавцю проданих ним товарів, послуг, в тому числі платниками, які на момент поставки не були платниками ПДВ);

• комісійна винагорода такого платника податку у випадку, коли платник податку здійснює підприємницьку діяльність з продажу товарів, що були в користуванні (комісійна торгівля) або придбані в осіб, не зареєстрованих платниками ПДВ;

• договірна (контрактна) вартість товарів (робіт, послуг) під забезпечення боргових зобов'язань покупця (векселів та інших боргових вимог), але не нижче за звичайні ціни без врахування дисконтів, у тому числі за процентними векселями — договірна (контрактна) вартість таких товарів, збільшених на суму нарахованих процентів на номінальну вартість векселя, але не нижче за звичайні ціни;

• звичайна ціна, за умови ліквідації основних фондів, а також безоплатної передачі основних фондів особі, яка не зареєстрована платником ПДВ (для основних фондів групи 1 — за звичайними цінами, не меншими за балансову вартість);

• звичайна ціна, якщо товари (послуги) використовуються в неоподатковуваних операціях або основні фонди переводяться до складу невиробничих фондів у тому звітному періоді, на який припадає початок такого використання або переведення, але не нижче ціни їх придбання (виготовлення, будівництва, спорудження).

3.5. Пільги при справлянні ПДВ

Звільняються від сплати ПДВ ті операції платників, що підпадають під пільги. Основні види пільг:

• операції, які не є об'єктом оподаткування (не відносяться до об'єктів оподаткування);

• понижені ставки ПДВ;

• операції, звільнені від оподаткування.

Операції, що не відносяться (не включаються) до об'єкта оподаткування, визначено п. 3.2 ст. З Закону. Перелік цих операцій досить великий. Тому для зручності згрупуємо їх у вигляді табл. 5.

Наприклад, у разі експорту книг або лікарських засобів вітчизняного виробництва, платник податків, що вивозить такі товари, матиме права на застосування нульової ставки. До інших товарів, звільнених від оподаткування на території України відповідно до п. 5.1—5.2, ст. 5 Закону та вивозяться за межі України, пільги за нульовою ставкою не застосовуються.

Таблиця 5

Date: 2015-07-17; view: 907; Нарушение авторских прав