Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Виды (стандарты) стоимости, отражающие источники образования дохода

|

|

| Действующее предприятие | Поэлементная оценка |

| Обоснованная рыночная стоимость Этот вид стоимости отражает оба подхода и соответствует максимуму из стоимостей полученных двумя подходами. | |

| Инвестиционная стоимость -Это обоснованная стоимость предприятия для конкретного или предполагаемого владельца. Учитывает прирост прибыли от использования ноу-хау, планов реорганизации и др. предполагаемого владельца. | Ликвидационная стоимость - Это обоснованная стоимость продажи активов предприятия за вычетом общей суммы обязательств и затрат на продажу. |

Таблица 10.3.

Классификация подходов к оценке бизнеса

| Оценка бизнеса | Оценка недвижимости |

| Рыночный подход | Рыночный подход |

| Доходный подход | Доходный подход |

| Подход на основе активов | Затратный подход |

Стандарт BSV-I дает следующее определение этим подходам:

@ Рыночный подход (marketapproach) - общий способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основанных на сравнении данного предприятия с аналогичными уже проданными капиталовложениями.

@ Доходный подход (incomeapproach) - общий способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основанных на пресечете ожидаемых доходов.

@ Подход на основе активов (assetbasedapproach) - общий способ определения стоимости предприятия и/или его собственного капитала, в рамках которого используется один или более методов, основанных непосредственно на исчислении стоимости активов предприятия за вычетом обязательств.

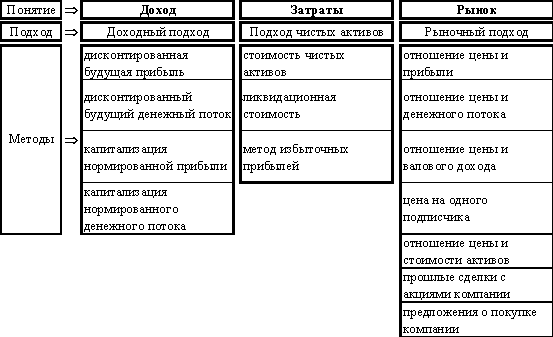

Перечисленным подходам соответствуют следующие методы (рис. 10.1):

Рис. 10.1. Методы оценки стоимости бизнеса

Проводя выбор необходимых методов для проведения процесса оценки бизнеса необходимо представлять преимущества и недостатки, которые несет в себе каждый подход и метод (рис. 10.2).

| Подход | ||||||

| Преимущества | Рыночный | Доходный | Накопления активов | |||

| полностью рыночный метод | единственный метод учитывающий будущие ожидания | основывается на реально существующих активах | ||||

| отражает нынешнюю реальную практику покупки | учитывает рыночный аспект (дисконт рыночный) | особенно пригоден для некоторых видов компаний | ||||

| учитывает экономическое устаревание | ||||||

| Недостатки | основан на прошлом, нет учета будущих ожиданий | трудоемкий прогноз | часто не учитывает стоимость НМА и goodwill | |||

| необходим целый ряд поправок | частично носит вероятностный характер | статичен, нет учета будущих ожиданий | ||||

| труднодоступные данные | не рассматривает уровни прибылей |

Рис. 10.2. Преимущества и недостатки подходов к определению стоимости бизнеса

10.2.

Стоимость бизнеса при доходном подходе определяется величиной ожидаемых доходов. В рамках доходного подхода традиционно выделяют два основных метода оценки:

@ метод капитализации - для расчета стоимости будущий доход (чистая прибыль, прибыль до уплаты налогов, валовая прибыль) за один временной период (обычно год) преобразуется в текущую стоимость путем деления на ставку капитализации:

V=D/R, (10.1)

где V — стоимость бизнеса, D — будущий доход компании за год, R — ставка капитализации — отношение рыночной стоимости бизнеса к приносимому им чистому годовому доходу.

@ метод дисконтирования денежных -стоимость компании определяется следующим образом:

– устанавливается период, на который компания интересна инвестору;

– вычисляются будущие денежные потоки компании за каждый год в течение этого периода;

– будущие денежные потоки приводятся к их текущей стоимости с учетом предполагаемых темпов роста компании, времени и периодичности получения доходов, инфляции.

В общем случае данный подход является приоритетным, если: оценивается малый или средний бизнес; имеющейся информации достаточно для построения прогноза ожидаемых доходов; доходы компании устойчивы и положительны; труд и нематериальные активы имеют существенную долю в образовании прибыли компании.

10.3.

Стоимость бизнеса на основе активов (при затратном подходе) определяется суммой затрат ресурсов на его воспроизводство или замещение с учетом физического и морального износа. Этот подход наиболее эффективен, когда покупатель собирается сравнить затраты на приобретение бизнеса с затратами по созданию аналогичного предприятия. Недостаток метода заключается в том, что проведение индивидуальной оценки стоимости нематериальных активов, таких как ноу-хау, товарная марка, клиентская база, — достаточно сложный и субъективный процесс. Кроме того, методы затратного подхода дают тем больше погрешностей, чем больше возраст оцениваемого объекта.

Существуют два основных метода оценки, базирующиеся на определении стоимости активов:

@ метод чистых активов. Статьи бухгалтерского баланса приводятся к рыночной стоимости. Оценка проводится в несколько этапов:

– анализ бухгалтерских балансовых отчетов;

– внесение учетных поправок (корректировок);

– перевод финансовых активов в рыночную стоимость;

– оценка рыночной стоимости материальных и нематериальных активов;

– перевод обязательств в текущую стоимость.

В результате проведенных работ стоимость собственного капитала компании рассчитывается как рыночная стоимость совокупных активов минус текущая стоимость всех обязательств.

@ метод ликвидационной стоимости - чистый доход, получаемый после ликвидации активов предприятия и выплат его задолженности, приводится к текущей стоимости. Данный метод применим в следующих ситуациях:

- оцениваемая компания владеет значительными материальными активами;

- большая часть активов оцениваемой компании состоит из ликвидных активов;

- оцениваемая компания либо только что образована, либо находится в стадии банкротства.

10.4.

Стоимость оцениваемого бизнеса при рыночном подходе определяется путем сравнения недавних продаж сопоставимых компаний. Таким образом, главное условие применения подхода — наличие сформировавшегося рынка, на котором оценщик подыскивает свершившуюся сделку купли/продажи компании– аналога оцениваемой.

Стоимость оцениваемой компании (V1) определяется как произведение отношения рыночной цены компании–аналога (V2) и ее базового показателя (R2) на базовый показатель (R1) оцениваемой компании: V1=V2/R2хR1.

В качестве базовых показателей могут использоваться:

@ прибыль до выплаты процентов и налогов, чистая прибыль, балансовая стоимость компании и т.д.— метод рынка капитала;

@ мультипликаторы (коэффициенты), рассчитанные на основе рыночной стоимости акций компании–аналога при продаже контрольного (или крупного) пакета акций — метод сделок.

[1] см. конспект лекций

[2] тема, вынесенная на самостоятельную подготовку

[3] Компетенции - этоспособности предприятия мобилизовать ресурсы в ходе осуществления комплекса действий (бизнес-процессов).

[4]Условныеобозначения к табл. 3.1.: К – критериальные; Э – экспертные; Г- графические, М – матричные, Л – логистические, О – одномоментные, С – стратегические, И – индикаторные, М - матричные

[5] Если начисление процентов происходит k раз в год, то период начисления процентов будет (n´k), а процентная ставка на период начисления будет равна годовой процентной ставке, деленной на количество начислений в год, т.е. r/k

[6] по данным исследования международной консалтинговой компании Interbrand Group в 2009 году

Date: 2015-07-17; view: 635; Нарушение авторских прав