Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Основы бюджетирования. Особенности формирования бюджета капитальных вложений

|

|

Бюджет – это оперативный финансовый план составляемый, как правило, в рамках до одного года и отражающий поступления и расходования денежных средств по текущей инвестиционной и финансовой деятельности. Это процесс планирования будущей деятельности предприятия и оформление ее результата в виде системы бюджетов.

Цели:

1) обеспечение текущего планирования,

2) обеспечение координации, кооперации, коммуникации между подразделениями,

3) заставить менеджера количественно обосновывать их план

4) обоснование затрат предприятия

5) образование базы для оценки и контроля планов предприятия.

Процесс построения бюджетов на предприятии в долгосрочной и краткосрочной перспективе называется бюджетированием.

Блок 1. Бюджет продаж.

Блок 2. Бюджет производства.

Блок 3. Бюджет прямых затрат сырья и материалов.

Блок 4. Бюджет прямых затрат труда.

Блок 5. Бюджет переменных накладных расходов.

Блок 6. Бюджет запасов сырья, готовой продукции.

Блок 7. Бюджет управленческий и коммерческих расходов.

Блок 8. Бюджет себестоимости реализованной продукции.

Отчёт о прибылях и убытках.

Бюджет капиталовложений.

Отчёт о движении денежных средств.

Баланс.

Состав разработки бюджетов устанавливается предприятием самостоятельно. Принято различать следующие группы бюджетов:

Операционный: производственный, бюджет продаж, бюджет запасов готовой продукции, бюджет управленческих и коммерческих расходов,

Вспомогательный: бюджет капитальных вложений, кредитный план по привлечению средств, бюджет исполнения и обслуживания кредитов,

Специальный: налоговый, бюджет отдельных программ и проектов.

Основные: бюджет прибылей и убытков, бюджет движения денежных средств и прогнозный, бухгалтерский баланс.

Бюджетам предприятия присущи три основные характеристики: количественное выражение, централизация и системность.

Количественное выражение – это формализация плана.

Централизованная характеристика бюджетирования – бюджеты структурных подразделений включают в себя целевые показатели, устанавливаемые руководством предприятия, которые обязательны для исполнения.

Системность – совокупность бюджетов, сформированных как по функциональному признаку, так и по центрам финансовой ответственности в обязательном порядке образования сводных (основных) бюджетов предприятия в целом.

Составление бюджета капиталовложений (инвестиционного бюджета) – это процесс планирования и управления долгосрочными инвестициями предприятия. В данном бюджете происходит окончательное определение объектов инвестирования, объемов и сроков реальных инвестиций. Определяя конкретные направления использования финансовых ресурсов следует учитывать различия в уровне получаемой отдачи и выбирать затраты, обеспечивающие предельно высокую рентабельность. При этом финансовые затраты необходимо соотнести со сроками их окупаемости. Недостаточная величина капиталовложений означает, что организация не освоит текущий объем продаж. Избыточные капиталовложения чреваты простоями и пустующими производственными площадями, снижением эффективности труда в масштабах организации. Внеоборотные активы влекут за собой постоянные издержки, которые повышают порог безубыточности. Вероятность правильного решения будет выше, если разделить предполагаемые капиталовложения на 2 группы:

1) капиталовложения первой необходимости, без которых само выживание организации находится под угрозой;

2) дискреционные капиталовложения, которые служат снижению затрат или повышению прибыли, однако не являются жизненно необходимыми.

При составлении инвестиционного бюджета так же необходимо распределять капитальные затраты по структурным подразделениям. Для этого определяется, какие виды затрат будут финансироваться централизованно (за счет организации), а какие в рамках отдельного бизнеса структурных подразделений (центра инвестирования). Как правило инвестиционный бюджет не корректируется, поскольку сумма инвестиционных затрат отдельно утверждается руководством организации.

При разработке бюджета капиталовложений необходимо учитывать ряд исходных предпосылок:

1) проекты могут быть как независимыми, так и альтернативными,

2) включение очередного проекта в бюджет капиталовложений предполагает нахождение источника финансирования,

3) стоимость капитала, используемая для оценки проекта на предмет их проверки в бюджет необязательны оценки для всех проектов, она может меняться в зависимости от степени риска, ассоциируемого с тем или иным предприятием.

4) с ростом объема предполагаемых капиталовложений стоимость капитала меняется в стону увеличения, поэтому число проектов, принимаемых к финансированию, не может быть бесконечно большим.

5) существует ряд ограничений по регулируемому и временному параметрам, которые необходимо учитывать при разработке бюджета.

На практике используют два основных подхода к формированию бюджета капиталовложений: первый основан на применении критерия внутренней нормы доходности проекта (IRR), второй – на применении критерия чистого приведенного эффекта (NPV).

1 подход. Все доступные проекты упорядочиваются по убыванию IRR, далее проводится их последовательный просмотр: очередной проект IRR которого превосходит стоимость капитала, отбирается для реализации, соблюдая обязательное правило:

IRR больше WACC (средневзвешенная цена капитала)

На практике возможна ситуация, когда число проектов, включенных в портфель велико, тогда неизбежен момент, при котором IRR очередного проекта станет ниже стоимости капитала. Поэтому включать его в инвестиционный портфель для предприятия невыгодно.

Включение проекта в портфель с неизбежностью требует привлечения новых источников. Поскольку возможности компании по мобилизации собственных средств ограничены, наращивание портфеля приводит к необходимости привлечения внешних источников финансирования, т.е. к изменению структуры источников в сторону повышения доли заемного капитала. Вырастание финансового риска компании в свою очередь приводит к увеличению стоимости капитала. Таким образом, налицо две противоположные тенденции: по мере расширения портфеля инвестиций планируемых к использованию IRR проектов убывает, а стоимость капитала возрастает. Очевидно, что если число проектов кандидатов на включение в портфель велико, то наступит момент, когда IRR очередного проекта будет меньше стоимости капитала, т.е. его включение в портфель нецелесообразно.

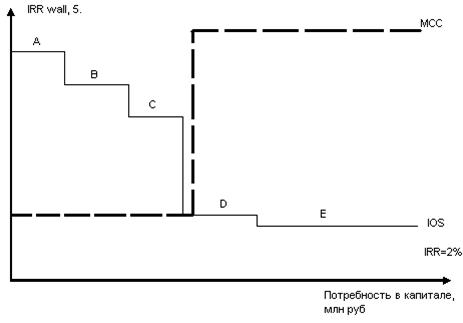

График инвестиционных возможности (IOS) – изображен анализ проектов расположенных в порядке снижения внутренней нормы прибыли (IRR)

График предельной стоимости капитала (MCC) – изображение средневзвешенной стоимости капитала как функции объема привлеченных финансовых ресурсов.

На рисунке показано графическое изображение процесса формирования бюджета капиталовложений с использованием графиков MCC и IOS. Компания рассматривает возможность включения в портфель следующих инвестиционных проектов, которые находятся до пересечения двух графиков (точка D). Для простоты приводится, что все проекты принадлежат к одному среднему для данной компании классу риска и поэтому в качестве стоимости источников изначально имеет возможность привлечь средства в требуемом объеме. Точка пересечения показывает предельную стоимость капитала, превышение которой делает неэффективным проект, IRR которого ниже этой величины – его включение в портфель нецелесообразно.

2 подход. Основывается на критерии NPV, если ограничений нет, то в наиболее общем виде методика бюджетирования при этом включает следующие процедуры: устанавливаются значения ставки дисконтирования, либо общие для всех проектов, либо индивидуально по проектам в зависимости от источника финансирования. Все независимые проекты NPV>0 включаются в портфель. Из альтернатив проектов выбирается проект с максимальным NPV.

У компании, которая хочет преуспеть в конкурентной борьбе, должен быть план стратегического развития. Успешные компании создают такой план не на основе статистических данных и их проекции на будущее, а базируясь на видении того, какой должна стать компания через определенное время. И только после этого они решают, что следует сделать сегодня, чтобы оказаться в намеченной точке завтра.

В процессе достижения поставленных целей возможны отклонения от заданного маршрута, поэтому на каждом «повороте» предприятию приходится просчитывать различные варианты своих дальнейших действий. Инструментом для таких расчетов и является бюджетирование.

Бюджет - это план на определенный период в количественных (обычно денежных) показателях, составленный с целью эффективного достижения стратегических ориентиров.

Бюджетирование - это непрерывная процедура составления и исполнения бюджетов.

Рассмотрим основные принципы, на которые необходимо обратить внимание компании, рассчитывающей на успешное внедрение бюджетирования.

Date: 2015-04-23; view: 939; Нарушение авторских прав