Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Роль стратегического управленческого учета в управлении финансовыми потоками организации

|

|

Кратко охарактеризовав элементы стратегического управленческого учета в целом, обратимся к рассмотрению его роли в таком достаточно важном вопросе, как управление финансовыми потоками организации.

Необходимость разработки самостоятельной концепции стратегического управленческого учета финансовых потоков организации в рамках ее стратегического управленческого учета обусловлена тем неоспоримым фактом, что практически любое управленческое решение, будь то модернизация производства, переобучение кадров или разработка нового товара, лишь тогда может воплотиться в жизнь, когда обеспечено соответствующими средствами. Именно поэтому в выборе того или иного варианта решения финансовый аспект играет решающую роль, делая управление финансами, или финансовый менеджмент, важнейшей составляющей процесса управления организацией. Кроме того, значимость финансового менеджмента как подсистемы процесса управления организацией определяется координирующей ролью финансов в ее хозяйственной деятельности.

На практике же финансовый менеджмент организации в конечном итоге сводится к управлению ее финансовыми потоками. При этом под финансовыми потоками организации следует понимать не только ее денежные потоки, но и потоки прочих активов организации в стоимостном выражении, потоки источников средств (пассивов) организации, а также финансовые результаты деятельности организации и определяющие их факторы (доходы, расходы, налоговые платежи).

Иными словами, понятие «финансовые потоки», по мнению автора, является более общим, чем понятие «денежные потоки», а финансовые потоки организации делятся на денежные и неденежные. Совокупность же всех финансовых потоков организации отражает ее хозяйственный оборот в стоимостном выражении.

В современных условиях обеспечение оптимального управления финансовыми потоками практически любой организации (хозяйствующего субъекта, предприятия) приобретает особое значение в связи с кризисным состоянием многих из них, в частности, в нашей стране. Такое оптимальное управление невозможно при отсутствии грамотно организованного управленческого учета финансовых потоков не только на оперативно-тактическом, но и на стратегическом уровне.

Грамотно организованный стратегический управленческий учет финансовых потоков во многом обеспечивает принятие наиболее эффективных решений по управлению финансами организации, ведущих к достижению основной цели финансового менеджмента организации - максимизации благосостояния ее собственников.

Если же организация испытывает финансовые затруднения той или иной степени тяжести, то стратегический управленческий учет финансовых потоков становится средством обоснования программы ее финансового оздоровления.

Стратегический управленческий учет финансовых потоков может быть охарактеризован как составляющая стратегического управленческого учета, в рамках которой формируется информационное обеспечение принятия решений по управлению финансовыми потоками организации на долгосрочную перспективу (на 5 лет и более).

Говоря по-другому, стратегический управленческий учет финансовых потоков − это средство обоснования финансовой стратегии организации.

В рамках стратегического управленческого учета финансовых потоков должно выполняться тщательное исследование не только внутренних, но и внешних факторов, оказывающих влияние на финансовые потоки и, как следствие, на финансовое состояние организации.

Раскрыв сущность стратегического управленческого учета финансовых потоков организации, логически обосновано перейти к рассмотрению его инструментария:

системы относительных показателей (коэффициентов) оценки финансового состояния организации;

классификации финансовых потоков организации;

математической модели финансовых потоков организации.

Система относительных показателей оценки финансового состояния - это инструмент стратегического управленческого учета финансовых потоков, увязывающий финансовую стратегию организации с ее оперативной финансово-хозяйственной деятельностью. Иными словами, эта система позволяет перевести финансовую стратегию организации в конкретные цели и показатели.

Система относительных показателей (коэффициентов) оценки финансового состояния организации должна охватывать все аспекты: имущественное положение, финансовую устойчивость, платежеспособность и ликвидность, деловую активность.

Ее конечная цель − объективная оценка финансового состояния и обеспечение эффективности финансово-хозяйственной деятельности организации.

Показатели оценки имущественного положения организации характеризуют состав, структуру и динамику ее активов.

Показатели оценки финансовой устойчивости отражают состав, структуру и динамику пассивов организации и характеризуют ее независимость от заемных источников финансирования.

Показатели платежеспособности и ликвидности характеризуют способность организации рассчитываться по всем своим обязательствам (платежеспособность) и ее возможности по погашению краткосрочных обязательств и осуществлению непредвиденных расходов (ликвидность).

Показатели оценки деловой активности характеризуют интенсивность использования ресурсов организации (коэффициенты оборачиваемости), эффективность деятельности и использования ресурсов организации (коэффициенты рентабельности) и положение организации (открытого акционерного общества) на рынке ценных бумаг (коэффициенты рыночной активности).

При этом по каждому из выделенных аспектов оценки финансового состояния организации в целом и в разрезе составляющих их более частных элементов необходимо рассматривать цели, задачи, отдельные показатели и действия.

Необходимо также учитывать, что все аспекты финансового состояния организации взаимодействуют между собой, вследствие чего некоторые показатели, разработанные для оценки одного его аспекта, могут быть использованы также и для оценки другого.

Кроме того, не следует чрезмерно сосредоточиваться на одном из аспектов финансового состояния, поскольку это может привести к дисбалансу между ним и другими аспектами. Оценка финансового состояния организации должна быть комплексной, т.е. относительные показатели (коэффициенты) оценки финансового состояния целесообразно увязать с моделями, ориентированными на его комплексную оценку (например, с факторными моделями наиболее важных показателей рентабельности или с экономико-статистическими факторными моделями прогнозирования вероятности банкротства).

Второй инструмент стратегического управленческого учета финансовых потоков − классификация финансовых потоков организации, осуществляемая по достаточно большому числу признаков, наиболее существенные из которых представлены в таблице, и лежащая в основе построения математической модели финансовых потоков организации.

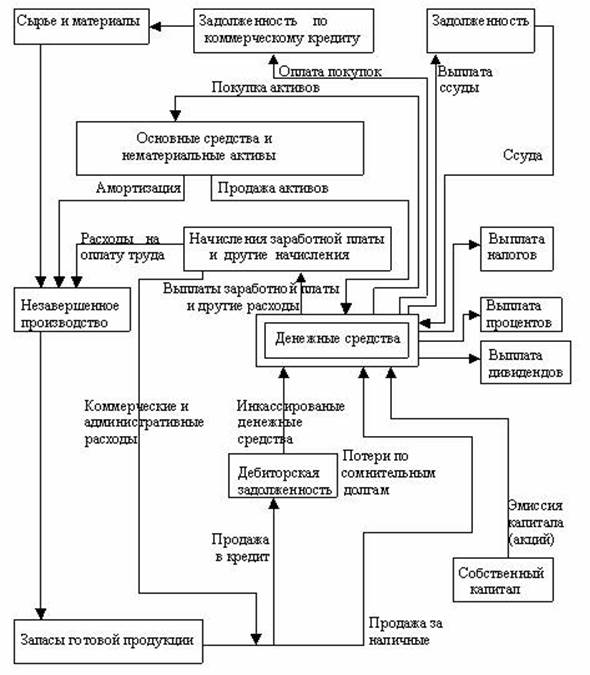

Третий инструмент стратегического управленческого учета финансовых потоков − математическая модель финансовых потоков, отражающая движение финансовых и материальных ресурсов организации в стоимостном выражении (рис. 3).

Данная модель представляет собой систему уравнений, описывающих показанные на рисунке 3 финансовые потоки организации и их взаимосвязи, определяет возможности оптимизации финансовых потоков и, следовательно, повышения эффективности финансово-хозяйственной деятельности организации.

Таблица 2

Классификация финансовых потоков организации

| № п/п | Классификационный признак | Вид финансовых потоков организации |

| Отношение к денежным средствам | 1.1. Финансовый денежный поток 1.2. Финансовый неденежный поток | |

| Направление движения | 2.1. Финансовый приток 2.2. Финансовый отток | |

| Знак абсолютной величины | 3.1. Положительный финансовый поток 3.2. Отрицательный финансовый поток | |

| Метод расчета объема финансового потока | 4.1. Итоговый, или суммарный, финансовый поток 4.2. Чистый финансовый поток | |

| Виды финансово-хозяйственной деятельности | 5.1. Финансовый поток от текущей деятельности 5.2. Финансовый поток от инвестиционной деятельности 5.3. Финансовый поток от финансовой деятельности | |

| Отношение к организации | 6.1. Внешний финансовый поток 6.2. Внутренний финансовый поток | |

| Масштаб обслуживания финансово-хозяйственных процессов | 7.1. Финансовый поток организации в целом 7.2. Финансовый поток отдельного структурного подразделения организации 7.3. Финансовый поток отдельной финансовой операции | |

| Длительность | 8.1. Краткосрочный финансовый поток 8.2. Среднесрочный финансовый поток 8.3. Долгосрочный финансовый поток | |

| Периодичность | 9.1. Периодический финансовый поток 9.2. Непериодический финансовый поток | |

| Синхронность | 10.1. Синхронный финансовый поток 10.2. Асинхронный финансовый поток | |

| Риск | 11.1. Рискованный финансовый поток 11.2. Нерискованный финансовый поток | |

| Скорость | 12.1. Быстрый финансовый поток 12.2. Медленный финансовый поток | |

| Достаточность объема | 13.1. Избыточный финансовый поток 13.2. Оптимальный финансовый поток 13.3. Дефицитный финансовый поток | |

| Предсказуемость возникновения | 14.1. Полностью предсказуемый финансовый поток 14.2. Недостаточно предсказуемый финансовый поток 14.3. Непредсказуемый финансовый поток | |

| Возможность регулирования в процессе управления | 15.1. Регулируемый финансовый поток 15.2. Нерегулируемый финансовый поток | |

| Оценка во времени | 16.1. Текущий финансовый поток 16.2. Будущий финансовый поток | |

| Значимость | 17.1. Приоритетный финансовый поток 17.2. Второстепенный финансовый поток |

стратегический управленческий учет финансовый поток

Процесс стратегического управленческого учета финансовых потоков организации включает в себя не только собственно учет финансовых потоков, но и три следующих элемента (рисунок 3):

стратегический анализ финансовых потоков (САФП);

стратегическое планирование финансовых потоков (СПФП);

стратегический контроль финансовых потоков (СКФП).

Рисунок 3 - Процесс стратегического управленческого учета финансовых потоков организации

При этом достаточно сложно отделить один элемент стратегического управленческого учета финансовых потоков от другого.

Обратимся к краткому рассмотрению каждого из них.

Учет финансовых потоков − это, по сути дела, бухгалтерский учет организации в целом. Уже в самом определении бухгалтерского учета как упорядоченной системы сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций заложено понимание финансово-хозяйственной деятельности организаций как совокупности финансовых потоков.

Таким образом, вся совокупность бухгалтерских проводок, отражающих хозяйственную деятельность организации, а не только проводки, связанные со счетами денежных средств, как это рассматривается в некоторых публикациях при отождествлении финансовых и денежных потоков, отражает формирование финансовых потоков организации.

При этом следует иметь в виду, что для принятия стратегических решений по управлению финансовыми потоками организации необходима информация о них за последние пять лет и более.

Стратегический анализ финансовых потоков предполагает изучение финансовых потоков организации за последние пять лет и более и включает в себя два основных направления:

анализ финансовых денежных потоков, т.е. анализ финансовых потоков, имеющих денежную форму;

анализ финансовых неденежных потоков, т.е. анализ финансовых потоков, не имеющих денежной формы.

Методический инструментарий стратегического анализа финансовых потоков организации составляют следующие специальные способы и приемы экономического анализа: способ абсолютных величин, способ относительных величин, сравнение, группировка, табличный способ, балансовый способ, способ цепных подстановок.

Анализ финансовых денежных потоков выполняется в три этапа.

Анализ результативного чистого денежного потока (чистого увеличения (уменьшения) денежных средств и их эквивалентов).

Анализ чистых денежных потоков (чистых денежных средств) от каждого вида деятельности организации.

Анализ частных денежных потоков.

Рисунок 4 - Финансовые потоки организации производственного профиля

Анализ результативного чистого денежного потока ведется в разрезе видов деятельности организации (текущей, инвестиционной и финансовой), предполагает выделение следующих его составляющих: чистого денежного потока от текущей деятельности, чистого денежного потока от инвестиционной деятельности и чистого денежного потока от финансовой деятельности − и включает трендовый и вертикальный анализ результативного чистого денежного потока, трендовый анализ его основных составляющих, а также определение влияния факторов (т. е. составляющих) на его отклонение.

Анализ чистых денежных потоков от каждого вида деятельности организации (текущей, инвестиционной и финансовой) ведется в разрезе суммарных денежных притоков и оттоков, связанных с этими видами деятельности. В процессе анализа суммарные денежные приток и отток от каждого вида деятельности разукрупняются на составляющие их отдельные элементы (частные денежные потоки). Анализ чистых денежных потоков от каждого вида деятельности организации включает в себя трендовый и факторный анализ чистых денежных потоков, а также трендовый и вертикальный анализ суммарных денежных притоков и оттоков. При этом его особенностью является тот факт, что структуры суммарных денежных притоков и суммарных денежных оттоков анализируются в отдельности.

Анализ частных денежных потоков, т. е. денежных притоков и оттоков, связанных с каждым видом деятельности организации и формирующих суммарные денежные притоки и оттоки, направлен на изучение наиболее существенных их характеристик: объема, длительности, периодичности, синхронности, риска и скорости.

По окончании анализа финансовых денежных потоков делается обобщающий вывод, объединяющий в себе частные выводы, сделанные на каждом этапе анализа, а также в случае необходимости разрабатывается комплекс рекомендаций, направленных на оптимизацию финансовых денежных потоков в целях улучшения финансового состояния организации, который определяется конкретными результатами анализа.

Анализ финансовых потоков организации, не имеющих денежной формы, т.е. финансовых неденежных потоков, связан, как правило, с изучением финансовых потоков по статьям бухгалтерского баланса (за исключением денежных средств), а также в некоторой степени отчета о прибылях и убытках и включает в себя следующие этапы.

Анализ суммарного чистого финансового потока по бухгалтерскому балансу.

Построение матрицы чистых финансовых потоков по статьям бухгалтерского баланса.

Сравнительный анализ чистых финансовых потоков по статьям бухгалтерского баланса.

Анализ финансовых потоков по отчету о прибылях и убытках.

Анализ суммарного чистого финансового потока по бухгалтерскому балансу, т.е. абсолютного отклонения валюты бухгалтерского баланса, предполагает выполнение вертикального и трендового анализа этого суммарного чистого финансового потока, трендового анализа составляющих его чистых финансовых потоков (т.е. абсолютных отклонений) по статьям бухгалтерского баланса, а также определение влияния факторов, в качестве которых рассматриваются чистые финансовые потоки по статьям бухгалтерского баланса, на его отклонение. При этом анализ суммарного чистого финансового потока по бухгалтерскому балансу ведется в двух аспектах: как абсолютного изменения итога актива баланса (чистого потока активов) и как абсолютного изменения итога пассива баланса (чистого потока пассивов).

Построение матрицы чистых финансовых потоков по статьям бухгалтерского баланса позволяет увязать чистые финансовые потоки по статьям актива баланса и чистые финансовые потоки по статьям пассива баланса и, таким образом, определить способ финансирования активов организации (хеджированный, консервативный или агрессивный), а также установить, как повлияли изменения источников финансирования на изменения активов организации, и наоборот. Кроме того, в процессе анализа выделяются чистые финансовые потоки по статьям актива бухгалтерского баланса, не связанные с изменениями в пассиве, и чистые финансовые потоки по статьям пассива бухгалтерского баланса, не связанные с изменениями в активе.

Сравнительный анализ чистых финансовых потоков по статьям бухгалтерского баланса сводится к сопоставлению различных чистых финансовых потоков по статьям баланса между собой, что может позволить дать оценку некоторых аспектов финансового состояния организации: имущественного положения, финансовой устойчивости, платежеспособности и ликвидности.

Анализ финансовых потоков по отчету о прибылях и убытках направлен на изучение финансовых результатов (прибыли до налогообложения, прибыли от продаж, операционного финансового результата, внереализационного финансового результата и чистой прибыли), которые могут рассматриваться как своеобразные финансовые потоки, включающие в себя как денежную, так и неденежную составляющие. В ходе анализа необходимо выделить из каждого финансового результата денежную и неденежную составляющие и проанализировать их в отдельности согласно изложенным выше алгоритмам. При этом факторы, способствующие повышению финансовых результатов (например, выручка от продаж), могут рассматриваться как финансовые притоки, а факторы, способствующие снижению финансовых результатов (например, налоги), − как финансовые оттоки.

По окончании анализа финансовых неденежных потоков при необходимости разрабатываются рекомендации по их оптимизации в целях улучшения финансового состояния организации, которые определяются конкретными результатами анализа.

После этого рекомендации по оптимизации финансовых денежных потоков и рекомендации по оптимизации финансовых неденежных потоков объединяются в единый комплекс рекомендаций по оптимизации финансовых потоков организации в целях улучшения ее финансового состояния.

Стратегическое планирование финансовых потоков направлено на разработку финансовых планов долгосрочного характера, выполнение которых, в свою очередь, ведет к достижению долгосрочных, т. е. стратегических, целей организации в сфере финансов.

Результатом стратегического планирования финансовых потоков является финансовая стратегия организации − долгосрочная программа действий организации (на 5 лет и более) в сфере финансов. Финансовая стратегия рассматривается как одна из подстратегий в составе стратегии развития (бизнес-стратегии, корпоративной стратегии) организации.

Очевидно, что финансовая стратегия требует основательной проработки со стороны стратегического управленческого учета финансовых потоков и, прежде всего в следующих аспектах:

финансовая стратегия должна быть направлена на увеличение рыночной стоимости организации в целом;

финансовая стратегия должна обеспечивать устойчивый рост объемов производства;

финансовая стратегия должна вести к обеспечению устойчивости инвестиционной активности;

финансовая стратегия должна способствовать устойчивости инновационной активности;

финансовая стратегия должна быть согласована и, соответственно, не противоречить другим подстратегиям (производственной, маркетинговой, кадровой);

финансовая стратегия должна учитывать интересы отдельных групп лиц заинтересованных хозяйственной деятельностью организации.

Все перечисленные выше аспекты финансовой стратегии организации, требующей детальной проработки со стороны стратегического управленческого учета финансовых потоков, в конечном итоге связаны с обеспечением долгосрочной устойчивости ее финансового состояния и, соответственно, финансовой привлекательности, а также исключения возникновения финансовых затруднений в долгосрочной перспективе.

Поэтому стратегическое планирование финансовых потоков должно быть направлено на обеспечение как минимум удовлетворительных значений наиболее существенных показателей оценки финансового состояния организации в долгосрочной перспективе.

Роль стратегического управленческого учета финансовых потоков заключается в данном случае в скрупулезном отборе, обосновании и разработке (при необходимости) этих показателей, отражающих, по сути, стратегические задачи и стратегические планы действий организации в финансовой сфере.

Принципами отбора аналитических показателей (финансовых коэффициентов) оценки финансового состояния являются:

значимость для всесторонней оценки финансового состояния организации в целях обеспечения эффективного стратегического планирования ее финансовых потоков;

содержательность при минимуме финансовых коэффициентов;

выстраиваемость с учетом балансовых равенств в систему уравнений.

Наиболее целесообразно выделить четыре основные группы финансовых коэффициентов: оценка имущественного положения организации; оценка финансовой устойчивости организации; оценка платежеспособности и ликвидности организации; оценка деловой активности организации.

Date: 2016-07-25; view: 534; Нарушение авторских прав