Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ ликвидности и платежеспособности

|

|

Анализ показателей ликвидности и платежеспособности позволяет оценить финансовое состояние предприятия с позиции краткосрочной перспективы: может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами.

Ликвидность какого-либо актива – это его способность трансформироваться в денежные средства.

Говоря о ликвидности организации, имеют в виду наличие у нее оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Степень ликвидности определяется временем, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Основным оценочным признаком ликвидности служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности.

Уровень ликвидности оценивается с помощью специальных показателей – коэффициентов ликвидности, основанных на сопоставлении оборотных средств и краткосрочных пассивов.

Признаками ухудшения ликвидности является увеличение иммобилизации собственных оборотных средств, проявляющееся в появлении (увеличении) неликвидов, просроченной дебиторской задолженности, векселей полученных просроченных и пр.

Платежеспособность – это наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

О неплатежеспособности предприятия свидетельствует, как правило,

наличие таких статей в отчетности, как «Убытки», «Кредиты и займы, не погашенные в срок», «Просроченная кредиторская задолженность», «Векселя выданные просроченные».

Различают неплатежеспособность случайную, временную и длительную, хроническую.

Признаки платежеспособности:

– наличие в достаточном объеме средств на расчетном счете;

– отсутствие просроченной кредиторской задолженности.

Причины неплатежеспособности:

– недостаточная обеспеченность финансовыми ресурсами;

– нерациональная структура оборотных средств;

– несвоевременное поступление платежей от контрагентов.

В первую очередь оценка платежеспособности предприятия проводится на основе оценки ликвидности баланса. Ликвидность баланса –степень покрытия обязательств предприятия его активами, срок превращения

которых в денежные средства соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активам, сгруппированных по степени ликвидности и расположенных в порядке ее убывания, с обязательствами по пассивам, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков (таблица 3).

Баланс считается абсолютно ликвидным, если выполняются следующие соотношения:

А1≥П1, А2≥П2, А3≥П3, А4≤П4 (1)

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется избытком по другой группе в стоимостном выражении, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Соотношение итогов первой группы по активу и пассиву отражает соотношение текущих поступлений и платежей. Сравнение итогов второй

группы по активу и пассиву показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем.

Таблица 4

Группировка статей баланса для целей анализа ликвидности

| Актив | Знак | Пассив | ||||||||

| Показатель | Период | Значение | Значение | Период | Показатель | |||||

| Текущие активы | А1 | < | П1 | Текущие обязательства | ||||||

| > | ||||||||||

| > | ||||||||||

| < | ||||||||||

| < | ||||||||||

| А2 | < | П2 | ||||||||

| < | ||||||||||

| < | ||||||||||

| < | ||||||||||

| > | ||||||||||

| А3 | > | П3 | ||||||||

| < | ||||||||||

| > | ||||||||||

| > | ||||||||||

| < | ||||||||||

| А4 | > | П4 | ||||||||

| > | ||||||||||

| > | ||||||||||

| > | -1376 | |||||||||

| < | -833 |

Как говорилось выше, баланс считается абсолютно ликвидным, если выполняется следующее соотношение:

А1≥П1, А2≥П2, А3≥П3, А4≤П4

Для данного предприятия выполняются следующие соотношения:

1. На конец 2010 года: А1<П1, А2<П2, А3>П3, А4>П4;

2. На конец 2011 года: А1>П1, А2<П2, А3<П3, А4>П4;

3. На конец 2012 года: А1>П1, А2<П2, А3>П3, А4>П4;

4. На конец 2013 года: А1<П1, А2<П2, А3>П3, А4>П4;

5. На конец 2014 года: А1<П1, А2>П2, А3<П3, А4<П4.

Это свидетельствует о том, что предприятие не абсолютно ликвидное, то есть текущие платежи превышают над текущими поступлениями.

Проводимый по данной схеме анализ ликвидности баланса является

приблизительным. Более детальным является анализ ликвидности и платежеспособности при помощи финансовых коэффициентов (Таблица 5).

При расчете коэффициентов если фактическое значение коэффициента не соответствует нормативному ограничению, то оценить его можно в динамике.

Следует отметить, что рассматриваемые коэффициенты могут быть оптимальными, если оборотные активы производственного предприятия имеют следующую структуру:

– запасы составляют 66,7%;

– дебиторская задолженность составляет 26,7%;

– денежные средства и краткосрочные финансовые вложения составляют 6,6%.

Таблица 5

Анализ ликвидности и платежеспособности

| №п/п | Показатель | Расчет | Норматив | Период | ||||

| Общий коэффициент платежеспособности(Rплат.) | (А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3) | >1 | 0,377 | 1,3802 | 0,88434 | 0,7602 | 0,9389 | |

| Коэффициент покрытия (общей ликвидности, текущей ликвидности) (Rпокр.) | Текущие активы/текущие обязательства | Оптимальный уровень 2-3 Необходимый уровень 1,5 | 1,172 | 1,4556 | 1,01941 | 0,9995 | 1,4664 | |

| Коэффициент быстрой ликвидности (срочной ликвидности, критический оценки) (Rбыс.ликв.) | (А1+А2)/Текущие обязательства | Оптимальный уровень 1 Необходимый уровень 0,7-0,8 | 0,032 | 1,0143 | 0,31012 | 0,632 | 1,4224 | |

| Коэффициен абсолютной ликвидности (срочности) (Rабс.ликв.) | А1/Текущие обязательства | ≥0,2 | 0,032 | 0,6837 | 0,19364 | 0,0217 | 0,0814 | |

| Собственный оборотый капитал (СОК) | П4-А4 | >2 | -1357 | -980 | -1329 | -2343 | -1380 | |

| Чистый оборотный капитал(ЧОК) | Текущие активы-Текущие обязательства | >0 | -43 | |||||

| Коэффициен обеспеченности собственными средствами(Rоб.соб.ср.) | СОК/Оборотные активы | >0,1 | -0,067 | -0,043 | -0,00852 | -0,027 | -0,033 |

Общий коэффициент платежеспособности характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия. Основным и постоянным источником увеличения СОК является прибыль. Общий коэффициент платежеспособности меньше норматива во всех исследуемых годах, то есть текущие платежи превышают над текущими поступлениями.

Держатели акций и покупатели оценивают положение предприятия по значению коэффициента покрытия, который позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. Если соотношение текущих активов и текущих обязательств ниже, чем 1:1, можно говорить о высоком финансовом риске, связанным с тем, что организация не в состоянии оплатить свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что не все они будут реализованы в срочном порядке, в данной ситуации возникает угроза финансовой стабильности предприятия. Следовательно, если текущие активы превышают по величине текущие обязательства (соотношение выше чем 1:1), то предприятие обладает некоторым объемом свободных ресурсов, успешно функционирует. Таким образом, коэффициент указывает на нижнюю границу безопасности при любом снижении рыночной стоимости текущих активов. Позитивным является рост показателя в динамике, свидетельствующий об увеличении платежеспособности предприятия. Необходимый уровень коэффициента покрытия не достигается ни в одном исследуемом году, то есть имеется высокий финансовый риск, связанный с тем, что организация не в состоянии оплатить свои счета.

Кредитные организации наибольшее внимание уделяют показателю быстрой ликвидности. По смысловому значению показатель аналогичен коэффициенту текущей ликвидности, но рассчитывается по более узкому кругу текущих активов – из расчета изымается их наименее ликвидная часть –производственные запасы, которые не представляется возможным перевести в наличные денежные средства в срочном порядке. Следует иметь в виду, что достоверность выводов по результатам расчетов этого коэффициента и его динамике в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должника и проч.). Положительно оценивается динамика роста коэффициента «критической оценки». Очень часто на практике наблюдается ситуация, когда у предприятия при постоянном коэффициенте покрытия происходит снижение коэффициента срочной ликвидности. Это говорит о том, что товарные запасы растут относительно дебиторской задолженности и

денежных средств. Во всех исследуемых годах коэффициент быстрой ликвидности меньше норматива.

Для поставщиков сырья и материалов наиболее интересен показатель абсолютной ликвидности. Чем выше значение показателя, тем выше вероятность погашения долгов, так как для этой группы активов практически нет опасности потери стоимости в случае ликвидации предприятия. Если предприятие на данный момент может на 20% погасить свои обязательства за счет денежных средств и краткосрочных финансовых вложений, его платежеспособность считается нормальной. Снижение данного показателя в динамике является отрицательным моментом. В данном предприятии коэффициент меньше норматива, то есть вероятность погашения долов маленькая и есть опасность потери стоимости в случаи ликвидации.

Превышение суммы собственного капитала над суммой средств, вложенных в формирование внеоборотных фондов, указывает на размер собственных средств, вложенных в осуществление текущей деятельности

организации. В организации не имеется собственного оборотного капитала, что свидетельствует об отсутствии финансовых ресурсов для дальнейшего развития предприятия.

Превышение суммы текущих активов над суммой текущих обязательств указывает на размер чистого оборотного капитала организации.

Это те оборотные активы, которые останутся у предприятия в случае единовременного полного (стопроцентного) погашения краткосрочной задолженности предприятия. В анализируемой организации не имеется чистого оборотного капитала.

Коэффициент обеспеченности собственными средствами ниже нормы во всех исследуемых годах. Это говорит о том, что собственный оборотный капитал не покрыл оборотные активы.

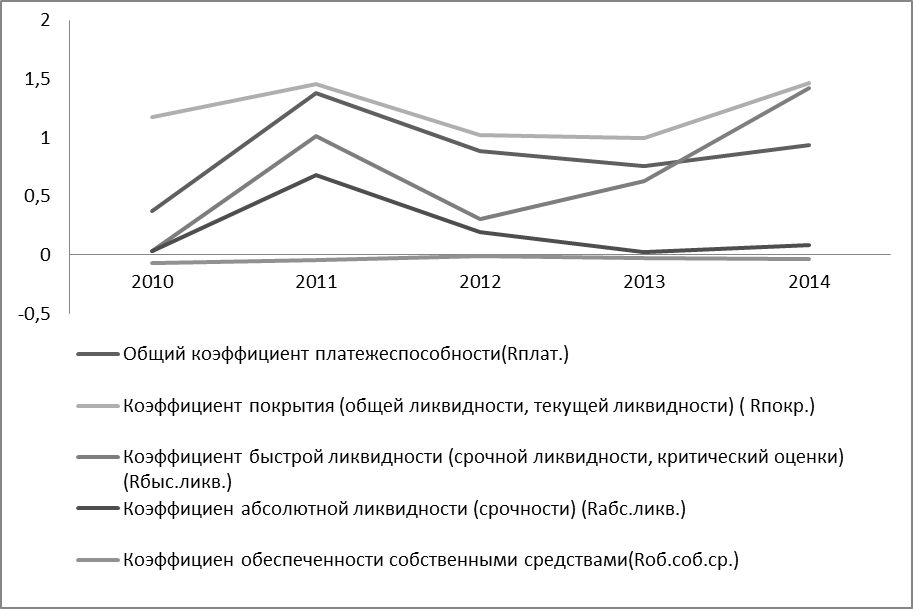

Для того, чтобы увидеть динамику изменения коэффициентов ликвидности и платежеспособности во времени построим график.

Рис.7. Коэффициенты платежеспособности и ликвидности

Коэффициент покрытия, общий коэффициент платежеспособности и коэффициент абсолютной ликвидности имеют спад в 2012 и 2013 годах и рост в 2014 году; коэффициент быстрой ликвидности имеет спад в 2012 году и рост в 2013 году; коэффициент обеспеченности собственными средствами имеет спад в 2013 и 2014 годах. Показатели собственного и чистого оборотных активов равны в 2011 году, представим их соотношение в виде гистограммы.

Рис.8. Показатели собственного и чистого оборотных капиталов

В целях анализа платежеспособности предприятия необходимо рассмотреть многоуровневую систему покрытия запасов и затрат. В зависимости от того, какого вида источники средств используются для формирования запасов, можно с определенной долей условности говорить об уровне платежеспособности предприятия.

Таблица 6

Тип финансовой устойчивости

| №п/п | Показатель | Расчет | Период | ||||

| Запасы (З) | Таблица №4 | ||||||

| Наличие источников формирования запасов | |||||||

| СОК | см.Таблица 6 | -1357 | -980 | -1329 | -2343 | -1380 | |

| Функционирующий капитал (ФК) | (П4+П3)-А4 | -1089 | |||||

| Основные источники формирования запасов (ОИЗ) | (П4+П3+П2)-А4 | ||||||

| Обеспеченность запасов источниками финансирования | |||||||

| ФСОК | СОК-З | -20274 | -7483 | -109878 | -33844 | -2581 | |

| ФФК | ФК-З | -16346 | -106261 | -32590 | |||

| ФОИЗ | ОИЗ-З | -13071 | |||||

| Тип финансовой устойчивости и ликвидности | |||||||

| II | II | II | III | II |

По результатам расчетов возможно выделение четырех типов финансовой устойчивости и ликвидности предприятия.

I. Абсолютная краткосрочная финансовая устойчивость:

ФСОК≥0; ФФК≥0; ФОИЗ≥0.

Данное соотношение показывает, что все запасы полностью покрываются средствами, имеющимися в распоряжении предприятия, то есть предприятие не зависит от дополнительных внешних инвестиций. В экономических условиях РФ данная ситуация встречается крайне редко.

II. Нормальная краткосрочная финансовая устойчивость

ФСОК<0; ФФК≥0; ФОИЗ≥0.

Данное соотношение гарантирует платежеспособность предприятия.

III. Неустойчивое текущее финансовое положение

ФСОК<0; ФФК<0; ФОИЗ≥0.

Платежеспособность предприятия нарушена, но еще сохраняется возможность восстановления равновесия путем пополнения источников собственных средств (за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов и т. д.)

IV. Критическое текущее финансовое положение

ФСОК<0; ФФК<0; ФОИЗ<0.

Предприятие полностью зависит от заемных источников финансирования. Собственного капитала, долгосрочных и краткосрочных кредитов, и займов не хватает для финансирования материальных оборотных средств. Пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности.

Date: 2016-07-25; view: 914; Нарушение авторских прав