Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ платежеспособности и ликвидности; методы оценки и пути повышения

|

|

Под платежеспособностью понимают возможность наличными денежными средствами и их эквивалентами своевременно погашать свои платежные обязательства.

В теории и практике различают: долгосрочную платежеспособность; текущую платежеспособность (ликвидность).

Оценка платежеспособности по балансу проводится на основе характеристики ликвидности оборотных активов.

Ликвидность активов представляет собой время превращения активов в денежную форму.

Ликвидность баланса – такое соотношение активов и пассивов, которое обеспечивает своевременное покрытие краткосрочных обязательств оборотными активами.

Методика анализа ликвидности баланса включает деление всех активов организации в зависимости от степени ликвидности на четыре группы: А1 – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения); А2 – быстрореализуемые активы; А3 – медленно реализованные активы; А4 – труднореализуемые активы.

Пассивы группируются по степени срочности их оплаты: П1 – наиболее срочные обязательства (кредиторская задолженность, кредиты банка, сроки возврата, которые наступили, просроченные обязательства); П2 – среднесрочные обязательства, которые должны быть исполнены в течение года; П3 - долгосрочные обязательства (долгосрочные кредиты банка, займы, лизинг); П4 – собственный (акционерный) капитал, находящийся постоянно в распоряжении организации.

Баланс считается абсолютно ликвидным, если: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4≤ П4

Автор Савицкая Г.В. предлагает анализировать следующее соотношение:

(А1 + А2) ≥ П1; (А1 + А2 + А3) ≥ (П1 + П2).

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить изменение в структуре баланса и его ликвидности.

Для оценки ликвидности и платежеспособности организации рассчитывают относительные показатели:

· Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и высоколиквидных финансовых вложений к сумме краткосрочных обязательств:

· Кабс. л. =  Кабс. л. – показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющихся денежных средств и их эквивалентов, чем выше его уровень, тем дольше гарантия погашения долгов, данный Кабс. л. имеет оптимальное значение 0,2 – 0,3 ед.;

Кабс. л. – показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющихся денежных средств и их эквивалентов, чем выше его уровень, тем дольше гарантия погашения долгов, данный Кабс. л. имеет оптимальное значение 0,2 – 0,3 ед.;

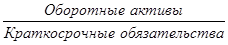

· Коэффициент текущей ликвидности определяется:

Ктек. л. =  , его оптимальное значение ˃ 2 ед.

, его оптимальное значение ˃ 2 ед.

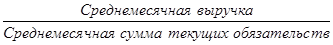

· Коэффициент платежеспособности по текущим обязательствам, формула:

Кпл =

Данный коэффициент характеризует степень покрытия текущих долгов внутренними ресурсами.

Date: 2016-05-23; view: 584; Нарушение авторских прав