Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Пример 18

|

|

Рассчитаем показатель чистого кредитования/чистого заимствования, используя следующие условные данные (в усл. ед.):

валовое накопление основного капитала 449,6

изменение запасов материальных оборотных средств 46,5

капитальные трансферты, полученные от "остального мира" 15,8

капитальные трансферты, переданные "остальному миру" 18,1.

Валовое национальное сбережение определено в примере 15 и составило 598,4 усл. ед.

Решение. Валовое национальное сбережение, (598,4) + Капитальные трансферты, полученные от "остального мира" (15,8) - Капитальные трансферты, переданные "остальному миру" (18,1) - Изменение запасов материальных оборотных средств (46,5) - Валовое накопление основного капитала (449,6) = 598,4 + 15,8 - 18,1 - 46,5 - 449,6 = 100.

Таким образом, величина чистого кредитования (включая статистическое расхождение) составила 100,0 усл. ед.

Счет операций с капиталам позволяет проанализировать процесс накопления в экономике, формирование ресурсов нефинансовых активов и источники их финансирования.

Анализ счета операций с капиталом в комплексе с предыдущими счётами позволяет выявить конечный финансовый результат экономической деятельности сектора или экономики в целом и определившие его факторы.

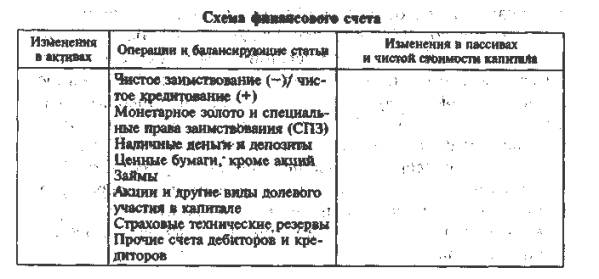

Показатели, структура и методика разработки

финансового счета

Операции с финансовыми инструментами (приобретение институциональными единицами – резидентами финансовых активов и принятие финансовых обязательств) находят отражение в финансовом счете.

Финансовый счет показывает, каким образом одни секторы получают необходимые финансовые ресурсы, принимая финансовые обязательства или уменьшая те или иные активы, и как другие секторы распоряжаются излишком собственных финансовых ресурсов, приобретая финансовые активы или уменьшая свои обязательства.

|

Операции с финансовыми активами и пассивами отражаются в финансовом счете через их изменения.

Для левой и правой сторон счета используется одна и та же классификация. Статья "Чистое кредитование (+)/чистое заимствование (-) переносится из счета операций с капиталом. Сальдо активов и пассивов может выражаться как положительными, так и отрицательными величинами. Оно должно равняться чистому кредитованию или заимствованию, но с обратным знаком.

Классификация финансовых инструментов, принятая в СНС, основана на правовых характеристиках, т. е. на описании взаимоотношений кредитора и заемщика и на ликвидности актива.

Финансовые активы в большинстве случаев представляют собой требование к другим институциональным единицам, т. е. им противостоит финансовые обязательства.

Финансовые требования и обязательства возникают из договорных отношений между двумя институциональными единицами: одна из них является кредитором (инвестором), а другая заемщиком (должником). Финансовое требование дает кредитору право на получение платежа от должника на условиях договора, финансовые требования могут существовать в самых различных формах, что и проявляется в многообразии финансовых активов.

Но существуют некоторые виды финансовых активов, в отношении которых финансовые обязательства не возникают: это монетарное золото специальные права заимствования, акции и другие виды долевого участия в капитале, и некоторые производные финансовые инструменты (свопы, опционы и др.).

Финансовые операции заключаются в передаче права собственности на имеющийся финансовый актив либо в создании или ликвидации финансового актива или обязательства.

Финансовые операции требуют двух записей в финансовом счете каждой из сторон, участвующих в данной операции.

В финансовом счете отражаются как чисто финансовые операции, так и финансовые операции, связанные с передачей права собственности на товар или нефинансовый актив либо с предоставлением услуги или труда. Чисто финансовые операции отражаются только в финансовом счете, в то время как финансовые операции, связанные с нефинансовыми операциями, имеют корреспондирующие записи на других счетах СНС. Чисто финансовые операции могут привести к перераспределению активов и пассивов и изменить их общую величину, но при этом не происходит изменения сальдо финансовых активов и пассивов.

Изменения стоимости финансовых инструментов, не являющиеся результатами операций, отражаются не в финансовом счете, а в счетах других изменений в активах. Односторонние действия (например, списание безнадежных долгов) также отражаются не в финансовом счете, а в счете других изменений в объеме активов.

Изменение стоимости финансовых инструментов в результате изменения цен отражается в счете переоценки.

В финансовом счете выделяются следующие основные категории финансовых активов и пассивов:

• монетарное золотой специальные права заимствования;

• наличные деньги и депозиты;

• ценные бумаги, кроме акций;

• займы;

• акции и другие виды долевого участия в капитале;

• страховые технические резервы;

• прочие счета дебиторов и кредиторов;

Статья "Монетарное золото и специальные права заимствования (СИЗ) " требует пояснения. Монетарное золото включает золоту, которое приобретается с единственной целью: создать резерв покупательной способности.

Изменение финансовых активов в форме монетарного золота может произойти, в результате монетизации золота (перевода немонетарного золота в монетарное) или демонетизации золота (перевода монетарного, золота в немонетарное). Немонетарное золото представляет собой золото, предназначенное для, промышленного использования, и золото, относящееся к ценностям, которые не рассматриваются как финансовые активы. Монетизация золота осуществляется в тех случаях, когда денежно-кредитные учреждения увеличивают запасы монетарного золота путем приобретения немонетарного золота. Процесс монетизации золота отражается в СНС следующим образом. Приобретение немонетарного золота отражается в счете операций с капиталом как чистое приобретение ценностей или изменение запасов материальных оборотных средств. Перевод золота из категории немонетарного в категорию монетарного показывается в счете других изменений в объеме активов как изменение в классификации активов.

Демонетизация золота происходит в тех случаях, когда денежно-кредитные учреждения продают монетарное золото для немонетарных целей.

Изменение финансовых активов в форме монетарного золота в результате изменения рыночных цен на» золото за время нахождения его в запасах отражается на финансовом счете, а в счете переоценки.

В финансовом счете отражаются изменения финансовых активов в форме монетарного золота в результате операций с ним (покупки и продажи), осуществляемых между денежно-кредитными учреждениями данной страны и других стран. Покупки монетарного золота отражаются как увеличение этой категории активов в финансовом счете денежно-кредитных учреждений данной страны, а продажи монетарного золота — соответственно как уменьшение их активов.

Специальные права заимствования являются международными резервными активами, создаваемыми и распределяемыми МВФ, и представляют собой гарантированное и, безусловно, право держателя на получение других резервных активов.

Осуществляемое на безвозмездной основе распределение и аннулирование СПЗ в СНС не рассматриваются как операции и отражаются не в финансовом счете» а в счете других изменений в объеме активов.

Специальные права заимствования не считаются обязательствами МВФ и членов МВФ, которым они ассигнованы.

Статья "Наличные деньги и депозиты" включает наличные деньги, состоящие из банкнот и монет, находящихся в обращений и используемых в качестве средства платежа, считающихся обязательством учреждения, выпускающего их в обращение (наличные деньги в национальной валюте являются обязательствами резидентов, в то время как наличные деньги в свободно или ограниченно конвертируемой иностранной валюте являются обязательствами нерезидентов).

Депозит — денежные средства, переданные банку на хранение и подлежащие возврату с оплатой, определенной договором процентной ставки. Депозиты включают:

• переводные депозиты, обращаемые по требованию без каких-либо ограничений в валюту страны и переводимые в чеки;

• платежные поручения банка и другие средства платежа;

• прочие депозиты (срочные депозиты, сберегательные депозиты, срочные сберегательные депозиты), которые не могут быть использованы без ограничений или без

предварительного обращения их в наличные деньги или переводные депозиты.

Статья Ценные бумаги, кроме акций включает долговые обязательства — документы, выдаваемые заемщиком кредитору при получении заемных средств, К ним относятся облигации различных видов, векселя, депозитные сертификаты. К этой категории финансовых активов отнесены и приватизационные чеки, поскольку они обращаются на рынке ценных бумаг.

Ценные бумаги – денежные документы, удостоверяющие имущественные права их владельца по отношению к выпустившему их лицу. Различают два вида ценных бумаг: акции и долговые обязательства. В СНС акции и долговые обязательства вследствие различия их экономической природы рассматриваются как различные; категории финансовых активов.

Ценные бумаги подразделяются на краткосрочные и долгосрочные.

Краткосрочные ценные бумаги — это векселя и облигации со сроком погашения до одного года.

Долгосрочные ценные бумаги — это ценные бумаги, имеющие срок погашения с момента выпуска более одного года и приносящие фиксируемый или индексируемый процент. Они подлежат выкупу, начиная с даты, установленной во времени выпуска, являются, как и краткосрочные ценные бумаги инструментом инвестирования.

Статья «Займы» включает две подгруппы: краткосрочные и долгосрочные займы.

К займам относятся финансовые активы, которые образуются, когда кредиторы предоставляют средства непосредственно должникам. Как правило, такие операции подтверждаются документами, не подлежащими передаче. К займам относятся, например соглашение о финансовом лизинге, потребительский кредит, кредит на покупку в рассрочку, соглашение о продаже ценных бумаг с последующим их выкупом.

Краткосрочные займы — не имеющие формы депозитов кредиты, по которым первоначальный срок платежа (погашения), установленный контрактом, «оставляет максимум один год (в исключительных случаях — два года).

Долгосрочные займы – средне- и долгосрочные кредиты, по которым первоначальный срок платежа (погашения), определенный контрактом, как правило, составляет минимум один год (в исключительных случаях - два года).

Статья "Акции и другие виды долевого участия в капитале" включает акции — ценные бумаги, являющиеся свидетельством о внесении определенной доли в уставный капитал и дающие право ее владельцу на получение части прибыли предприятия в виде дивиденда, а также различного вида паи.

Несмотря на то, что по своей экономической природе акция не является долговым обязательством, в СНС она рассматривается кик обязательство. В финансовом счете отражается покупка и продажа акций.

В тех случаях, когда дивиденды по акциям выплачиваются акциями, т. е. происходит капитализация прибыли, рыночная стоимость акций, которыми выплачиваются дивиденды, отражается как выплата и получение дохода от собственности в счете распределения первичных доходов, а в финансовом счете — покупка на полученные средства акций предприятия. Если Дивиденды по акциям выплачивают облигациями, в счете распределения первичных доходов показывают доходы от собственности, а в финансовом счете — покупку облигаций на- полученные средства, делая запись по статье "Ценные бумаги, кроме

акций".

Страховые технические резервы создают страховые организации как финансовые посредники, перераспределяющие временно свободные средства держателей страховых, полисов и принимающие на себя обязательства по выплате страховых возмещений при наступлении страховых случаев. Страховые технические резервы включают:

• резервы по страхованию жизни и резервы, пенсионных фондов.

• резервы предстоящих платежей по другим видам страхования, кроме страхования жизни.

Страховые технические резервы управляется страховыми организациями и негосударственными пенсионными фондами. Однако они рассматриваются как активы держателей полисов и как обязательства страховых организаций и пенсионных фондов. Посреднические операции, осуществляемые страховыми компаниями, Приводят к одновременному увеличению их активов и обязательств. Инвестирование средств страховых резервов страховыми компаниями с целью получения доходов от собственности приводит к изменению состава финансовых активов страховых компаний, но не меняет их обязательств.

В финансовом счете отражается чистое изменение страховых технических резервов, представляющее собой разность между их увеличением и уменьшением.

Доход от инвестирования страховых технических резервов в СНС рассматривается как доход от собственности держателей полисов, реинвестируемый в страховые компании и увеличивающий их страховые технические резервы.

Изменение стоимости страховых технических резервов в результате изменения их рыночной стоимости отражается не в финансовом счете, а в счете переоценки.

Последняя статья финансовых активов (и пассивов) "Прочие счета дебиторов и кредиторов" включает торговый кредит, аванс за работу и прочую дебиторскую/кредиторскую задолженность.

Для того чтобы отразить данные о влиянии на объем активов различных факторов, не связанных с экономическими операциями (например, стихийных бедствий, военных действий и др.), а также показать изменения стоимости активов, вызванные изменениями цен, составляются счета других изменений в активах, включающие счет других изменений в объеме активов и счет переоценки.

Рассмотрим пример отражения в финансовом счете операций, связанных с передачей права собственности на товар и предоставлением нефинансовых услуг.

Date: 2015-11-13; view: 482; Нарушение авторских прав