Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Недостатки выпуска облигаций

|

|

1. Значительные требования к эмитенту по прозрачности финансовой отчетности.

2. Дополнительные расходы при организации и обслуживании займа.

(Оба условия во многом аналогичны тем, что имеют место при эмиссии акций).

3. Высокий порог минимального объема выпуска, оправдывающий дополнительные расходы и необходимый для рыночного обращения облигаций.

При биржевом размещении нижний предел займа в зависимости от вида биржи (столичная или региональная) составляет примерно 300-500 млн. руб. (следует иметь в виду, что для включения облигаций в котировальный список объем выпуска должен быть не менее 300 млн. руб.); при закрытой подписке – на порядок меньше.

4. Предъявление специальных требований по обеспечению.

Как уже отмечалось, размещение облигаций без обеспечения допускается не ранее третьего года существования фирмы и при условии надлежащего утверждения к этому времени ее двух годовых балансов. При этом номинальная стоимость всех выпущенных облигаций не должна превышать размера уставного капитала либо величину обеспечения, предоставленного третьими лицами для цели выпуска облигаций. Эти требования не касаются биржевых облигаций.

Как уже отмечалось, размещение облигаций без обеспечения допускается не ранее третьего года существования фирмы и при условии надлежащего утверждения к этому времени ее двух годовых балансов. При этом номинальная стоимость всех выпущенных облигаций не должна превышать размера уставного капитала либо величину обеспечения, предоставленного третьими лицами для цели выпуска облигаций. Эти требования не касаются биржевых облигаций.

Чтобы не привлекать обеспечения, фирма может осуществить номинальное увеличение уставного капитала за счет своего имущества.

Например: перевести в уставный капитал средства из других источников собственного капитала и выпустить на эту сумму дополнительные акции, пропорционально распределяемые среди всех акционеров, либо увеличить номинальную стоимость уже имеющихся акций.

5. Возможность возникновения проблем с выплатой процентов в течение (длительного) срока займа как по обстоятельствам, не зависящим от самой фирмы (кризис в отрасли или в стране в целом, негативные изменения законодательства), так и вследствие ухудшения ее финансового состояния по внутренним причинам.

Аналогичные проблемы могут возникнуть при необходимости досрочного погашения облигаций в случае принятия на себя оферты на их досрочное погашение и ее акцепта держателями.

6. Задержки с выплатой процентов или несвоевременное погашение долга могут отрицательно сказаться на публичной кредитной истории фирмы и снизить ее рейтинг. Поэтому необходимо грамотное финансовое планирование и наличие устойчивого и достаточного денежного потока для обеспечения своевременных выплат.

7. Выплата основной суммы долга не исключается из налогооблагаемой прибыли.

Тема 6. Лизинг

Законодательство:

1. ГК РФ. Гл.34 «Аренда», § 6 «Финансовая аренда (лизинг)».

2. ФЗ РФ от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)».

3. ФЗ от 8 февраля 1998 г. № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге».

Лизинг = финансовая аренда

Лизинговая деятельность – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

#G0 Лизинг – совокупность экономических и правовых отношений, в ходе оформления которых субъектами лизинга заключаются:

обязательные договоры:

- лизинговый договор

- договор купли-продажи имущества

#G0сопутствующие договоры:

- договор кредита;

- договоры залога, поручительства;

- договор страхования и др.

средние сроки сделки – 2-5 лет

Предмет лизинга – любые непотребляемые вещи, которые могут использоваться для предпринимательской деятельности, иначе говоря – движимое и недвижимое имущество.

Непотребляемые вещи: не потребляются в одном производственном цикле (основные фонды; движимое и недвижимое имущество)

Отличие от аренды:

- три стороны (а не две)

- цель лизинга – предпринимательская деятельность, извлечение прибыли.

В РФ преобладает лизинг транспорта (больше 50%) и различные виды оборудования (недвижимость меньше 2%; в Европе недвижимость больше 20%)

Не могут быть предметом лизинга:

§ земельные участки и другие природные объекты

§ имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения (например, военная техника).

Лизингодатель – это может быть индивидуальный предприниматель или юридическое лицо, которое за счет заемных и (или) собственных денежных средств приобретает в собственность имущество и предоставляет его лизингополучателю за плату и на определённый срок. Лицензия не требуется. (сроки обычно 2-5 лет, но могут быть разные, зависят от срока амортизации)

Источники финансирования лизинговых компаний:

§ банковские кредиты (основной источник, больше 60%, обычно те банки, при которых учреждается лизинговая компания)

§ авансы лизингополучателей (связано с тем, что обычно аванс прописан в соглашении, аванс примерно 15-25%)

§ бюджетные средства (есть компании, созданные и финансируемые государством: Россельхозлизинг, Ильюшнфинанс – лизинг самолётов)

§ кредиты продавцов (в виде права на отсрочку платежа)

§ собственные средства

§ облигационные займы

Инициаторы создания лизинговых компаний:

· банки

· государство

· крупные производители техники, пригодной для лизинга (лизинг тогда выполняет сбытовую функцию и снабженческую, т.е. брать в лизинг для предприятия требуемые компоненты - оборудование)

Лизингополучатель – это может быть индивидуальный предприниматель или юридическое лицо, которое принимает предмет лизинга во временное владение и пользование с правом его выкупа, которое обычно реализуется.

Продавец – это может быть физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает ему имущество, являющееся предметом лизинга.

Обычно также в сделке участвуют банки и страховые компании.

Лизинговые брокеры – посредники между участниками лизинговой сделки (за комиссию)

.

Крупные производители пригодного для сдачи в лизинг оборудования и техники могут формировать партнерские отношения с банком, предоставляющим финансирование, и лизинговой фирмой, либо создавать вместе с обслуживающим банком дочернюю лизинговую компанию.

Виды и этапы лизинговых сделок (по закону о лизинге 1998 г. было 3 вида: финансовый, операционный и возвратный. С 2002 г. – только финансовая аренда, то есть лизинг).

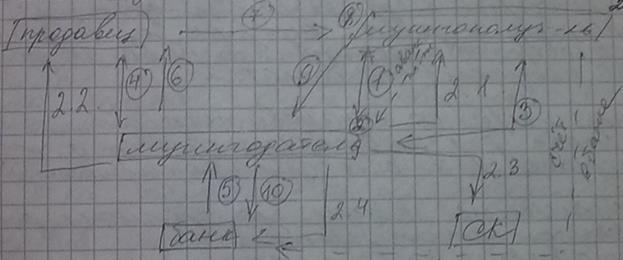

Этапы финансовой аренды (лизинга)

1 Обращение в лизинговую компанию представителя фирмы, желающей получить определенное имущество в лизинг.

Предоставляются документы:

· Собственно заявка на получение в лизинг оборудования/транспортных средств. Обычно указывается конкретный производитель, чью продукцию хочет получить фирма.

· Учредительные документы (устав, учредительный договор, свидетельство о гос. регистрации).

· Бухгалтерский баланс, отчёт о прибыли и убытке (за последний период).

· Справка из банка о движении денег по счетам (за последний период).

· Технико-экономическое обоснование лизингового проекта и другие документы согласно правилам ЛК.

(список документов меньше, чем при получении кредита, так как имущество остаётся в собственности ЛК)

2 Анализ заявки лизингодателем и переговоры с будущими участниками сделки:

2.1. – анализ финансового состояния клиента, его кредитной истории, деловой репутации, переговоры об условиях сделки; (В ходе переговоров важны вопросы обеспечения лизинговой сделки. В значительной степени таким обеспечением является само право собственности на имущество, принадлежащее ЛК. Если при этом лизингополучатель согласен уплатить предварительный авансовый/нулевой лизинговый платёж (15-30% от ПС имущества), то дополнительное обеспечение уже не требуется. Если лизингополучатель может выплатить только символичную плату или вообще не иметь денег на нулевой платёж, то обеспечение требуется. Это может быть залог собственного имущества лизингополучателя либо чьи-то поручительства, гарантии. Однако суммарное обеспечение при лизинге значительно меньше, чем при кредите. Например, если ∑=100, обеспечение при кредите – 150, а при лизинге – 50.

2.2. – переговоры с продавцом имущества об условиях его покупки и оплаты;

2.3. – переговоры со страховщиками;

2.4. – обращение в банк за кредитом для покупки имущества.

3 Заключение договора лизинга, в котором стороны обязуются:

лизингодатель – приобрести у конкретного продавца в собственность указанное лизингополучателем имущество и передать ему в качестве предмета лизинга;

лизингополучатель – принять предмет лизинга, выплатить лизинговые платежи, а по окончании срока действия договора приобрести его в собственность (или возвратить), а также выполнить другие договорные обязательства

4 Заключение договора купли-продажи имущества,

5 Заключение договора кредита и кредитование банком лизинговой компании. #G0

6 Оплата продавцу стоимости имущества.

Могут использоваться разные способы, например, предварительная оплата в определенном размере (40-60%) от покупной цены, и окончательный расчет после приемки имущества (как вариант: 20-30% после поставки, 10-40% – после ввода в эксплуатацию).

7 Поставка имущества

8 Приемка имущества в эксплуатацию. Обычно она осуществляется лизингополучателем, который оформляет акт приема-передачи, подписываемый всеми сторонами сделки.

Лизингодатель не отвечает за выполнение продавцом требований, вытекающих из договора купли-продажи (если иное не предусмотрено лизинговым договором). Иначе говоря, лизингополучатель предъявляет непосредственно продавцу претензии к качеству, комплектности, срокам поставки и др.

После приемки на лизингополучателя переходят все риски, связанные с этим имуществом: с его утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его эксплуатации и др.

9 Выплата лизинговых платежей, которые включают:

Ø возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга получателю и затрат, связанных с оказанием других услуг;

Ø доход лизингодателя;

Ø выкупную цену предмета лизинга, если договором предусмотрен переход права собственности на него к лизингополучателю.

Размер платежей может изменяться по соглашению сторон в предусмотренные договором сроки, но не чаще одного раза в месяц (изменяются проценты по кредиту, проценты на имущество).

10 Погашение кредита и уплата процентов банку.

Date: 2015-08-24; view: 617; Нарушение авторских прав