Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Виды мировых и российских платежныхсистем, сформированных с использованием пластиковых карт

|

|

Платежной системой называется совокупность методов и реализующих их субъектов, обеспечивающих в рамках системы условия для использования банковских пластиковых карточек оговоренного стандарта в качестве платежного средства. Одна из основных задач, решаемых при создании платежной системы, состоит в выработке и соблюдении общих правил обслуживания карточек входящих в систему эмитентов, проведения взаиморасчетов и платежей. Эти правила охватывают как чисто технические аспекты операций с карточками – стандарты данных, процедуры авторизации, спецификации на используемое оборудование и пр., так и финансовые стороны обслуживания карточек – процедуры расчетов с предприятиями торговли и сервиса, входящими в состав приемной сети, правила взаиморасчетов между банками, тарифы и т.д. Таким образом, с организационной точки зрения ядром платежной системы является основанная на договорных обязательствах ассоциация банков. В состав платежной системы также входят предприятия торговли и сервиса, образующие сеть точек обслуживания. Для успешного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.п. Процессинговый центр – специализированная сервисная организация – обеспечивает обработку поступающих от эквайеров (или непосредственно из точек обслуживания) запросов на авторизацию и/или протоколов транзакций – фиксируемых данных о произведенных посредством карточек платежах и выдачах наличных. Для этого центр ведет базу данных, которая, в частности, содержит данные о банках – членах платежной системы и держателях карточек. Центр хранит сведения о лимитах держателей карточек и выполняет запросы на авторизацию в том случае, если банк-эмитент не ведет собственной базы (off-line банк). В противном случае (on-line банк) процессинговый центр пересылает полученный запрос в банк-эмитент авторизуемой карточки. Очевидно, что центр обеспечивает и пересылку ответа банку-эквайеру. Кроме того, на основании накопленных за день протоколов транзакций процессинговый центр готовит и рассылает итоговые данные для проведения взаиморасчетов между банками-участниками платежной системы, а также формирует и рассылает банкам-эквайерам (а, возможно, и непосредственно в точки обслуживания) стоп-листы. Процессинговый центр может также обеспечивать потребности банков-эмитентов в новых карточках, осуществляя их заказ на заводах и последующую персонализацию. Следует отметить, что разветвленная платежная система может иметь несколько процессинговых центров, роль которых на региональном уровне могут выполнять и банки-эквайеры. Коммуникационные центры обеспечивают субъектам платежной системы доступ к сетям передачи данных. Использование специальных высокопроизводительных линий коммуникации обусловлено необходимостью передачи больших объемов данных между географически распределенными участниками платежной системы при авторизации карточек в торговых терминалах, при обслуживании карточек в банкоматах, при проведении взаиморасчетов между участниками системы и в других случаях.

В настоящий момент наиболее известны следующие мировые платежные системы:

· Visa;

· MasterCard;

· American Express;

· Diners Club.

Visa – крупнейшая международная платежная система. Ежегодный оборот по картам Visa превышает 3 трл. долл. США. Карты Visa принимаются более чем в 150 странах мира. Visa играет решающую роль во внедрении новых платежных продуктов и технологий в интересах 21 тыс. финансовых учреждений, состоящих ее членами, а также в интересах владельцев карт Visa.

Visa является самой крупной платежной системой в России. Visa стала первой международной картой, выпущенной в России в начале 80-х годов. На сегодняшний день Visa занимает лидирующие позиции среди всех международных платежных систем, представленных в России. По данным на конец 2004 года, российскими банками-членами Visa выпущено около 15,5 миллиона карт Visa. Ежегодный оборот по картам Visa в России достиг 26 миллиардов долларов США, что является значительным вкладом в развитие российской экономики, а также показателем роста доверия потребителей к карточным продуктам Visa как безопасному и удобному способу оплаты товаров и услуг. В России карты Visa обслуживаются в более 77 тысячах торговых точек и более 17 тысячах банкоматов. Таким образом, Visa предоставляет российским и иностранным держателям карт Visa самую широкую сеть приема пластиковых карт в России.

Показатели MasterCard Europe значительно выросли в 2004 году, что свидетельствует об успешной деятельности компании. В минувшем году европейские держатели карт использовали 111 млн. карт с логотипами MasterCard для совершения почти 4,8 млрд. операций. Совокупный оборот по картам составил 321 млрд. евро, что на 14,2% больше аналогичного показателя 2003 года.

Во всем мире в прошлом году 679,5 млн. карт с логотипами MasterCard были использованы для совершения почти 16,7 млрд. операций. Совокупный оборот по картам MasterCard увеличился на 10,6% и составил 1,5 триллиона долларов США.

По итогам 2004 г. в России выпущено 8 млн. 159 тыс. карт с логотипами MasterCard, из них 740 тыс. расчетно-кредитных карт MasterCard и 7 млн. 419 тыс. карт Maestro.

Темпы прироста эмиссии по сравнению с данными за 2003 г. по кредитным и дебетовым продуктам MasterCard составили 81% и 36,8% соответственно.

По данным на 31 декабря 2004 г., совокупный оборот по картам с логотипами MasterCard® (без учета Maestro) достиг 2,83 млрд. долл. США, что на 70,4% больше, чем в январе-декабре 2003 г.

В течение 2004 года по картам MasterCard (без учета Maestro) было совершено 11 млн. 80 тыс. операций, что на 64,8% больше по сравнению с 2003 годом.

В течение четвертого квартала 2004 г. по кредитно-расчетным картам MasterCard было совершено 3 млн. 52 тыс. операций, что на 65,1% больше, чем за аналогичный период 2003 г., совокупный оборот по картам MasterCard вырос на 71,8% и составил 880 млн. долл. США.

Количество точек приема кредитно-расчетных карт MasterCard® в России достигло 130 тыс., что на 38,3% больше, чем в прошлом году. Карты Maestro на конец 2004 года принимали 71 тыс. точек, что на 35,8% больше чем на конец 2003 г.

Visa и MasterCard рассчитаны на максимально широкие слои населения. Эти две системы контролируют более 60% российского рынка (приблизительно – 40% Visa и 25% MasterCard). Карточку Visa можно открыть более чем в 300 российских банках, a MasterCard – примерно в 150 банках.

Клубные платежные системы Visa и MasterCard позиционируют себя не только как средства оплаты. Карточки «нагружены» большим дополнительным сервисным пакетом. Владельцы карт получают страховку при поездках с очень широким покрытием страховых рисков: медицинская страховка, кража багажа, задержка рейса и т.д. В сервисный пакет входит возможность воспользоваться услугами VIP-зала в аэропорту, взять напрокат автомобиль, забронировать номер в гостинице и т.д. Развита и бонусная программа – чем больше держатель тратит по карте, тем больше он зарабатывает баллов. Эти баллы он может впоследствии обменять на товары и услуги. Карты банковских платежных систем тоже допускают такие услуги, но обеспечивают их уже сами банки.

Стоимость вхождения в «клубную» систему соответствует уровню обслуживания. Клубные карты ориентированы на клиентов с очень высоким уровнем дохода. Так для того, чтобы открыть обычную карту Visa и Mastercard, достаточно суммы в $100-200 долларов. А для открытия счета на клубной карте нужно положить минимум $2-3 тыс. В разы будет различаться и годовое обслуживание: $5-30 против $150-250.

4 апреля 2005 года, American Express и банк «Русский Стандарт» объявили о заключении соглашения, согласно которому банк получает права на эксклюзивный выпуск и продвижение кредитных продуктов American Express в России.

В рамках соглашения банк «Русский Стандарт» приступает к эмиссии первых в мире карт American Express в российских рублях, а также получает возможность выпускать карты в долларах США. Банк «Русский Стандарт» будет продвигать выпускаемые им карты American Express в России и обеспечивать полный клиентский сервис держателям карт, включая расчеты и установление кредитных лимитов.

Стратегия развития American Express предполагает возможность установления партнерских отношений с другими банками в России для выпуска ими собственных карт, принимаемых в сети обслуживания American Express.

Diners Club International – одна из старейших платежных систем в мире и один из лидеров по выпуску карточек для путешествий и развлечений (карточки T&E – travel and entertainment). Термин T&E подразумевает определенную сферу использования карточки: транспорт, гостиницы, рестораны, индустрия развлечений, прокат автомобилей. Держатель карточки Diners Club International гарантированно получает удобства, привилегии и скидки в указанной сфере. Помимо оплаты товаров и услуг, по карточке можно получать наличные средства в банкоматах, отделениях банков и представительствах Diners Club по всему миру. Каждому держателю предоставляется набор сервисных услуг, который включает в себя всевозможные страховки, организацию туристических и деловых поездок, бесплатный доступ в бизнес-центры и салоны (залы ожидания) в крупнейших аэропортах мира, услуги международной телефонной связи, различные системы бонусов и круглосуточную информационную поддержку. Прежде всего, карточка рассчитана на людей, занимающихся профессиональной деятельностью, имеющих стабильный, выше среднего уровня доход и достаточно часто совершающих деловые или туристические поездки. Существует два основных типа карточек Diners Club: частная и корпоративная. В данном случае клиенту предлагается больше, чем простое платежное средство. В его распоряжении находится «сервисная корзина», призванная оградить клиента от любых неожиданностей во время деловых поездок и отдыха, включая любого рода поддержку в представительствах Diners Club International по всему миру. К сожалению, в нашей стране подавляющее большинство людей, совершающих частые деловые поездки по стране и за рубеж, мало знакомы с самим понятием T&E, что не позволяет им оценить предлагаемые выгоды. В России карточки T&E еще не получили должного распространения, что позволяет говорить о предложении нового продукта для состоятельных клиентов на российском рынке пластиковых карт. Уже около десяти лет бой за российский рынок с монополистами ведут отечественные платежные системы – «Union card», «STB-card», «Золотая корона» и др. Среди независимых клиентов спрос на них небольшой, поскольку сеть приема этих карточек даже в России значительно меньше, чем у международных. А за пределами нашей страны воспользоваться ими возможно лишь в отдельных пунктах стран СНГ. Удельный вес платежных систем с использованием карт в совокупном количестве эмитированных карт представлен на рис. 2:

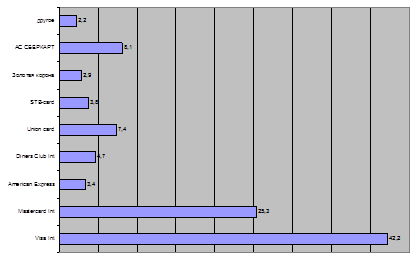

Рис. 2. Удельный вес платежных систем с использованием карт в совокупном количестве эмитированных карт в 2009 году в России, % [2]

Развитие национальных платежных систем сдерживается рядом причин: отсутствием совместимых программно-технических средств; различием в технологии обработки операций; отсутствием гарантий приема банками-участниками карт, эмитированных в рамках одной системы. Сегодня на территории России существует более 70 одноэмитентных платежных систем, функционирование которых базируется на различных технологических платформах. Отсутствие межхостового интерфейса между процессинговыми центрами этих систем приводит не только к локализации предложений в сфере розничных услуг в пределах области (района, города), но и к удорожанию инфраструктуры, предназначенной для приема банковских карт. Конкуренция и технологические особенности функционирования указанных систем препятствуют их интеграции в ближайшей перспективе, что является сдерживающим фактором развития безналичных расчетов в сфере розничных платежей.

Вместе с тем хотелось бы отметить положительные моменты в развитии российских платежных систем. Один из них – реализация на практике двумя ведущими платежными системами организационно-технологической платформы, обеспечивающей при осуществлении операций по снятию наличных денег и оплате товаров работ и услуг взаимное обслуживание карт данных систем.

Другой положительный момент – реализация на территории Российской Федерации различных карточных проектов в социальной сфере, обеспечивающих повышение эффективности функционирования адресных социальных программ, пенсионных и социальных выплат населению. В частности, Правительство Московской области приняло Постановление №167/12 от 29 апреля 2002 года «О внедрении в Московской области системы безналичных расчетов с использованием пластиковых карт для обеспечения социальных гарантий отдельным категориям граждан, имеющим согласно законодательству право на льготы». В Ярославле внедряется система «Социальная карта жителя города Ярославля», в Челябинске – «Социальная карта жителя города Челябинска». Оба проекта планируется реализовывать на базе микропроцессорных карт российской платежной системы «Золотая Корона».

Кратко охарактеризуем основные российские платежные системы.

Российская платежная система «СТБ КАРД» была создана в 1992 году и работает в 82 субъектах России. Карточки STB принимаются более чем в 2 тыс. банкоматах и 5 тыс. торговых предприятий России, Украины, Таджикистана, Узбекистана и Чехии. Банковские карточки STB обслуживаются около 900 отделениями российских банков более чем в 550 городах и районных центрах. Оборот по картам составляет около $100 млн. в месяц. Карты принимают 3200 банкоматов в России и странах СНГ.

Платежная система «Юнион Кард» – одна из крупнейших и динамично развивающихся российских платежных систем. На текущий момент сеть торгово-сервисных предприятий «Юнион Кард» включает в себя свыше 20 тыс. предприятий и обслуживается 12 тыс. терминалов. Общее количество карт системы «Юнион Кард» превышает 4 млн. Основная часть эмиссии карт этой системы распределена в регионах России. Свыше 300 банков выпускают и обслуживают карты по технологии «Юнион Кард».

Объем эмиссии карт российской платежной системы «Золотая Корона» за 2004 год увеличился более чем на 36% (до 2,455 млн.). Из общего количества карт около 90% составляют микропроцессорные карты. За 2004 год оборот в системе достиг 81,17 млрд. руб., что почти на 32% выше данного показателя за 2003 год. Доля безналичных операций в торгово-сервисной сети составила около 40%. В течение года по картам «Золотая Корона» было совершено 45 млн. операций (прирост по сравнению прошлым годом – 22%). В настоящее время партнерами платежной системы «Золотая Корона» являются 211 банков из 75 регионов России и стран СНГ, более 1200 промышленных предприятий.

Карты «Золотая Корона» принимаются к обслуживанию в 273 городах России, ближнее зарубежье в системе представлено банками Украины, Кыргызстана, Казахстана и Белоруссии, дальнее – банками Китая в городах Суйфэньхе и Хэйхе. К концу 2004 года инфраструктура обслуживания карт «Золотая Корона» насчитывала свыше 13 700 торговых терминалов, 2330 пунктов выдачи наличных и 923 банкомата.

С весны 2004 года начата эмиссия кобрэндинговых карт «Золотая Корона – MasteгCaгd». Внутри страны обслуживание происходит по правилам платежной системы «Золотая Корона», а за границей – по правилам международной платежной системы, брэнд которой расположен на карте. Держатели микропроцессорных карт «Золотая Корона» имеют возможность в банкоматах оплачивать коммунальные услуги, абонентскую плату за телефон, услуги интернет-провайдеров, операторов мобильной и пейджинговой связи. Офисы компании «Золотая Корона» расположены в Москве, Новосибирске, Сочи и Благовещенске.

Российская платежная система ACCORD создана банковской группой «УРАЛСИБ» в 1996 году на базе чиповых карт. В настоящее время смарт-карты ACCORD обслуживают 23 российских банка. География обслуживания платежной системы насчитывает около 150 городов России и СНГ. На 1 января 2005 года общее количество карт системы ACCORD составило 1,02 млн. Число торгово-сервисных точек. привлеченных банковской группой на обслуживание по эквайрингу в платежной системе ACCORD, – 2,394 тыс. Количество организаций, перечисляющих зарплату своим сотрудникам на карты ACCORD. за 2004 год увеличилось на 28% и составило около 1,7 тыс. В системе работают 10 интернет-площадок и 548 пунктов выдачи наличных.

Количество банкоматов ACCORD на 1 января 2005 года составило 550 единиц. За 2004 год количество терминалов в торгово-сервисной сети увеличилось на 48% (до 2,850 тыс.).

Эмиссия банковских карт совершается в РФ на основании Положения Банка России «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт».

Согласно главе 1 Положения в обязанность кредитных организаций входит разработка внутреннего документа (внутрибанковских правил) и его утверждение органом управления кредитной организации, уполномоченным на это ее уставом.

Правила могут иметь форму единого документа или же могут быть представлены различными документами, касающимися вопросов, регулируемых Положением.

Правила в зависимости от особенностей деятельности кредитной организации должны содержать:

· порядок деятельности кредитной организации, связанной с эмиссией банковских карт;

· порядок деятельности кредитной организации, связанной с эквайрингом платежных карт;

· порядок деятельности кредитной организации, связанной с распространением платежных карт;

· порядок деятельности кредитной организации при осуществлении расчетов по операциям, совершаемым с использованием платежных карт;

· систему управления рисками при осуществлении операций с использованием платежных карт, включая порядок оценки кредитного риска;

· порядок действий кредитной организации в случае утраты держателем платежных карт;

· описание документооборота и технологии обработки учетной информации по операциям, совершаемым с использованием платежных карт;

· порядок хранения платежных карт до процедуры персонализации, приобретенных кредитной организацией и содержащих реквизиты (наименование эмитента и др.), платежных карт после процедуры персонализации, а также утвержденный список должностных лиц, ответственных за их хранение; порядок перемещения неперсонализированных платежных карт в пределах кредитной организации и передачи их на персонализацию;

· порядок предоставления денежных средств клиенту в валюте РФ и в иностранной валюте для расчетов по операциям, совершаемым с использованием расчетных карт, кредитных карт, и порядок возврата указанных денежных средств, а также порядок начисления процентов на суммы предоставленных денежных средств и порядок уплаты их клиентом в соответствии с законодательством РФ, в том числе нормативными актами Банка России и Положением № 266-П;

· другие процедуры, регулирующие вопросы проведения расчетов по операциям, совершаемым с использованием платежных карт.

При разработке данных Правил кредитным организациям помимо Положения № 266-П следует также руководствоваться:

1) Положением Банка России от 05.12.2002 № 205-П «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (в части бухгалтерского учета операций, совершенных с использованием платежных карт);

2) Положением Банка России от 09.10.2002 № 199-П «О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации» в части оформления операций с использованием платежных карт по выдаче/приему наличных денежных средств в кредитной организации и ее внутренних структурных подразделениях;

3) Инструкцией Банка России от 28.04.2004 № 11 3-И «О порядке открытия, закрытия, организации работы обменных пунктов и порядке осуществления уполномоченными банками отдельных видов банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц» (в части совершения в обменных пунктах операций с использованием банковских карт);

4) Инструкцией Банка России от 07.06.2004 № 116-И «О видах специальных счетов резидентов и нерезидентов» (в части открытия банковских и специальных счетов резидентам (юридическим лицам) и нерезидентам (физическим и юридическим лицам) для совершения валютных операций с использованием банковских карт));

5) Положением Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» в части установления кредитными организациями порядка формирования резервов на возможные потери по кредитам, предоставляемым по операциям с банковскими картами;

6) Положением Банка России от 27.07.2001 № 144-П «О внесении изменений и дополнений в Положение Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31.08.98 № 54-П» в части, не противоречащей Положению № 266-П, по вопросам предоставления кредитов по операциям с банковскими картами;

7) Положением Банка России от 26.06.98 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» в части, не противоречащей Положению № 266-П, по вопросам начисления процентов на денежные средства, привлеченные (предоставленные в виде кредитов) в рамках договоров на выпуск банковских карт;

8) Положением Банка России от 16.12.2003 № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах» в части отдельных рекомендаций по разработке подходов, связанных с управлением рисками по операциям с банковскими картами;

9) Положением Банка России от 19.08.2004 № 262-П «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» в части идентификации держателей карт в соответствии с пунктом 1 статьи 7 Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Следует отметить, что приведенный перечень документов не является исчерпывающим. При разработке Правил необходимо также знать нормы действующего гражданского законодательства – вопросы заключения договоров, соответствия схем реализации кредитной организацией тех или иных карточных проектов нормам законодательства, поскольку они напрямую связаны с возникновением такого риска, как правовой, последствием чего может быть судебное разбирательство в отношении банка в связи с нарушением им законодательства при реализации данных проектов.

Подводя итоги главы можно сделать следующие выводы. Банковские пластиковые карты являются вершиной эволюции денег и очень удобным средством платежа. Наибольшее количество эмитированных карт в России, как и объем операций с их использованием, приходится на международные платежные системы Visa и MasteгCard, в то время как национальные платежные системы еще только развиваются.

Date: 2015-07-25; view: 494; Нарушение авторских прав