Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Постоянные и временные разницы по суммам амортизации

|

|

Суммы амортизации по объекту основных средств в бухгалтерском учете и для целей налогообложения прибыли, как правило, не совпадают. Исключением является случай, когда объект имеет одинаковые параметры амортизации, и по нему не применяется амортизационная премия.

В результате по суммам амортизации возникают разницы, которые в соответствии с ПБУ 18/02 могут быть постоянными или временными.

Постоянные разницы в суммах амортизации возникают, как правило, в тех случаях, когда они имеются в первоначальной стоимости объекта основных средств либо когда объект основных средств переоценивался по правилам бухгалтерского учета, либо когда объект основных подлежит амортизации только в бухгалтерском (налоговом) учете.

В остальных случаях возникают временные разницы. Они могут быть обусловлены использованием разных методов амортизации, начислением в бухгалтерском учете амортизации в соответствии с годовым графиком амортизации при использовании в сезонном производстве, разным порядком расчета амортизации по модернизированным и реконструированным объектам и т.д.

Возникающие разницы в программе 1С:Бухгалтерия 8 фиксируются в регистре бухгалтерии в виде записей по счетам, на которых они выявлены с указанием в ресурсах Сумма ПР Кт и Сумма ВР Кт величины разницы, соответственно, постоянной и временной разницы.

Выявление разниц по суммам амортизации, их классификация и фиксация в регистре бухгалтерии в программе производится, как правило, автоматически без участия пользователя при выполнении регламентной операции по начислению амортизации ОС.

Пример 4.20

К бухгалтерскому и налоговому учету принят объект основных средств «Швейная машина в комплекте с опорой».

Срок полезного использования объекта составляет 5 лет (60 мес.).

Первоначальная стоимость объекта по данным и налогового учета составляет 52000.00 руб.

В налоговом учете 10% первоначальной стоимости включается в расходы единовременно в виде амортизационной премии.

В бухгалтерском учете амортизация начисляется линейным способом.

Годовая норма амортизации по объекту составляет 20 % (100: 60 х 12).

Годовая сумма амортизационных отчислений составляет 10400.00 руб. или по 866.67 руб. ежемесячно.

В налоговом учете амортизация начисляется линейным методом.

Норма амортизации по объекту составляет 1: 60 х 100 = 1.6667%.

Сумма амортизации за один месяц составляет (52000.00 руб. – 5200.00 руб.) х 1.6667 = 780.00 руб.

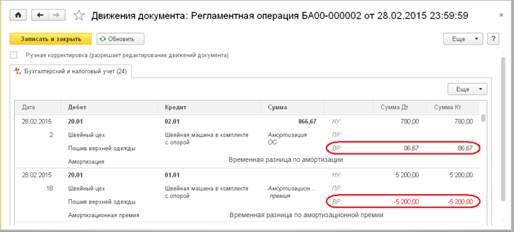

В результате при начислении амортизации по объекту ежемесячно возникает временная разница в размере 86.67 руб. ( рис.4.110 ).

Рис. 4.110. Разницы, возникающие при погашении стоимости объекта основных средств

Знак разницы (плюс или минус) определяется исходя из формулы БУ = НУ + ПР + ВР. Поскольку сумма амортизации по бухгалтерскому учету (БУ = 866.67 руб.) больше суммы амортизации по налоговому учету (НУ = 780.00 руб.), то временная разница имеет знак «+» (ВР = 866.67 руб. – 780.00 руб. = 86.67 руб.). В соответствии с ПБУ 18/02 такая разница является вычитаемой временной разницей, по которой признается отложенный налоговый актив.

Кроме того, за счет единовременного включения в расходы амортизационной премии возникает налогооблагаемая временная разница (разница со знаком «-») в сумме 5200.00 руб. Эта разница в соответствии с ПБУ 18/02 является налогооблагаемой временной разницей, по которой признается отложенный налоговый актив.

Пример 4.21

В результате переоценки объекта основных средств «Швейная машина в комплекте с опорой» его первоначальная стоимость в бухгалтерском учете увеличилась на 20000.00 руб.

В налоговом учете зафиксирована постоянная разница в оценке объекта на счете 01.01 за счет дооценки объекта на сумму 20000.00 руб. и суммы начисленной амортизации по объекту на счете 02.01 на сумму 3622.68 руб.

Годовая сумма амортизации после переоценки объекта составляет 72000 руб. х 20% = 14400.00 руб. или 1200.00 руб. ежемесячно.

В налоговом учете сумма ежемесячной амортизации, по-прежнему, составляет 780.00 руб. в месяц.

Разница в суммах амортизации по бухгалтерскому и налоговому учету включает две составляющих: постоянную и временную.

Временная разница, по-прежнему, составляет 86.67 руб.

Постоянная разница равна «сумме амортизации» постоянной разницы в стоимости объекта на счете 01.01, т.е. 20000.00 руб.: 60 = 333.33 руб. ( рис.4.111 ).

Рис. 4.111. Разницы, возникающие при погашении стоимости переоцененного объекта основных средств

Документ «Подготовка к передаче ОС»

При продаже или передаче отдельных видов основных средств процедура выбытия может быть длительной. При этом объект уже не используется в организации, но числится на ее балансе. Для отражения в учете перевода таких объектов в состав выбывающего имущества предназначен документ Подготовка к передаче ОС (ОС и НМА → Выбытие основных средств: Подготовка к передаче ОС). При проведении этого документа формируются бухгалтерские и налоговые проводки по начислению амортизации за месяц выбытия, списанию накопленной амортизации и стоимости объекта (в налоговом учете – дополнительно имеющихся постоянных и временных разниц) на счет 01.09 «Выбытие основных средств».

Заполнение формы документа рассмотрим на следующем примере.

Пример 4.22

10 июня объект основных средств Автомобиль «Фольскваген Кадди» (фургон) снят с регистрационного учета в связи с его продажей. Продажу автомобиля предполагается осуществить через специализированный магазин.

Автомобиль введен в эксплуатацию в декабре 2014 года.

Первоначальная стоимость автомобиля в бухгалтерском учете составляет 1 000 000,00 руб. Амортизация в бухгалтерском учете начисляется способом «пропорционально объему продукции (работ)». Запланированный пробег за период эксплуатации автомобиля установлен в размере 1 000 000 км. Сумма начисленной амортизации по состоянию на 1 июня составляет 89 000,00 руб. Пробег за период с 1 по 10 июня составил 500 км, в программе зарегистрирован документом Выработка ОС. Сумма амортизации за июнь составляет 1 000 000,00 руб. х 500 км: 1 000 000 км = 500,00 руб.

Первоначальная стоимость автомобиля в налоговом учете составляет 1 000 000 руб. 10 процентов первоначальной стоимости включено в расходы в виде амортизационной премии. Срок полезного использования автомобиля составляет 5 лет. Амортизация в налоговом учете начисляется линейным методом. Сумма начисленной амортизации по состоянию на 1 июня составляет 75000,00 руб. Сумма амортизации за июнь составляет (1 000 000,00 руб.- 100 000,00 руб.) х 1: 60 мес. = 15 000,00 руб.

Для отражения прекращения использования объекта создаем документ Подготовка к передаче ОС с датой снятия автомобиля с регистрационного учета (рис.4.112).

В шапке формы документа указываем:

· Местонахождение ОС – подразделение из справочника Подразделения, за которым числился выбывающий объект;

· Событие ОС – событие из справочника События ОС с видом Подготовка к передаче.

В табличной части из одноименного справочника выбирается объект, использование которого прекращается.

Рис. 4.112. Документ Подготовка к передаче ОС

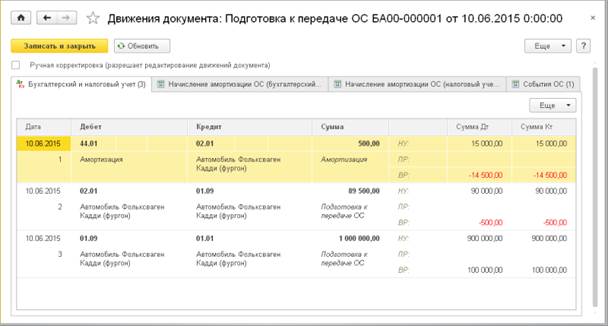

При проведении документ фиксирует указанное событие с объектом в регистре сведений События ОС организаций, снимает флажок Начислять амортизацию в регистрах сведений Начисление амортизации (бухгалтерский учет) и Начисление амортизации (налоговый учет), а также формирует бухгалтерские и налоговые проводки (рис.4.113):

· первой проводкой по дебету счета учета затрат и кредиту счета 02.01 отражается начисление амортизации за месяц выбытия: в бухгалтерском учете - в сумме 500,00 руб., в налоговом учете - в сумме 15 000,00 руб. В ресурсах Сумма ВР Дт и Сумма ВР Кт отражается временная разница по амортизации, величина которой составляет -14 500,00 руб.;

· второй проводкой по дебету счета 02.01 и кредиту счета 01.09 отражается списание начисленной амортизации: в бухгалтерском учете в сумме 89 500,00 руб., в налоговом учете в сумме 90 000,00 руб. В ресурсах Сумма ВР Дт и Сумма ВР Кт отражается временная разница по начисленной амортизации в сумме -500,00 руб.;

· третьей проводкой по дебету счета 01.09 и кредиту счета 01.01 отражается списание первоначальной стоимости объекта: в бухгалтерском учете в сумме 1 000 000,00 руб., в налоговом учете в сумме 900 000,00 руб. (100 000,00 руб. первоначальной стоимости – амортизационная премия). В ресурсах Сумма ВР Дт и Сумма ВР Кт отражается временная разница в первоначальной стоимости 100 000,00 руб.

Документ «Передача ОС»

Документ Передача ОС (ОС и НМА → Выбытие основных средств: Передача ОС) предназначен для отражения в учете снятия с баланса (снятия с налогового учета) объектов основных средств, ранее подготовленных к выбытию, а также объектов, по которым подготовка к передаче и выбытие происходят одновременно либо в одном месяце.

Пример 4.23

10 июля объект основных средств Автомобиль «Фольскваген Кадди» (фургон) был продан ЗАО «Орбита» через специализированный магазин за 826 000,00 руб., в том числе НДС 126 000,00 руб.

Для отражения операции реализации автомобиля создаем документ Передача ОС с датой продажи (рис.4.114).

В шапке формы документа указываем:

· Контрагент – покупателя из справочника Контрагенты, который приобрел объект основных средств;

· Договор – реквизиты договора купли-продажи объекта основных средств из справочника Договоры контрагентов (договор должен иметь вид С покупателем);

· Документ подготовки – документ вида Подготовка к передаче ОС, которым в информационной базе ранее отражена подготовка объекта к передаче;

· Местонахождение ОС – подразделение из справочника Подразделения, в котором этот объект эксплуатировался;

· Событие ОС – событие из справочника События ОС с видом Передача.

Рис. 4.114. Заполнение документа Передача ОС для объекта, ранее подготовленного к передаче

В результате данные об объекте из указанного документа автоматически переносятся в соответствующие колонки табличной части на закладке Основные средства. Кроме этого, в соответствующих колонках автоматически проставляются счета, на которых учитываются доходы от продажи объекта основных средств (91.01 «Прочие доходы»), расходы, связанные с продажей, включая сумму недоначисленной амортизации (91.02 «Прочие расходы»), а также суммы НДС по операции продажи (91.02 «Прочие расходы»);

После этого на закладке Основные средства указывается:

· в колонке Сумма – стоимость, по которой объект реализован (по умолчанию считается, что стоимость включает НДС, при необходимости «структуру» цены можно изменить через вспомогательную форму Цены в документе);

· в колонке % НДС – ставка налога на добавленную стоимость;

· в колонке Субконто – статья из справочника Прочие доходы и расходы с видом Доходы (расходы), связанные с реализацией основных средств.

В поле Комментарий при необходимости указывается дополнительная информация об операции.

Расчеты с покупателями основных средств по умолчанию ведутся с применением счетов 62.01 «Расчеты с покупателями и заказчиками» и 62.02 «Расчеты по авансам полученным». Если в этом есть необходимость, их можно изменить в разделе Расчеты.

По умолчанию считается, что грузоотправителем объекта является организация, от имени которой вводится документ Передача ОС, а грузополучателем – организация или физическое лицо, указанное в поле Контрагент. Если передачу объекта покупателю осуществляет не сама организация и/или получателем объекта является не сам контрагент, то для правильного заполнения счета-фактуры на закладке Дополнительно указывается фактический грузоотправитель и фактический грузополучатель.

После записи введенных данных в информационную базу и проведения документа Передача ОС по кнопке < Выписать счет-фактуру > создается документ Счет-фактура выданный (рис.4.115). Если покупка оплачена покупателем полностью и частично авансом, то в табличном поле Платежные документы приводятся сведения о полученных платежах в счет оплаты объекта основных средств.

При проведении документа Передача ОС вводятся записи:

· в регистр сведений События ОС организаций с событием, указанным в поле Событие;

· в регистр сведений Состояния ОС организаций с состоянием Снято с учета;

· в регистр накопления НДС Продажи с событием Реализация и данными об операции реализации,

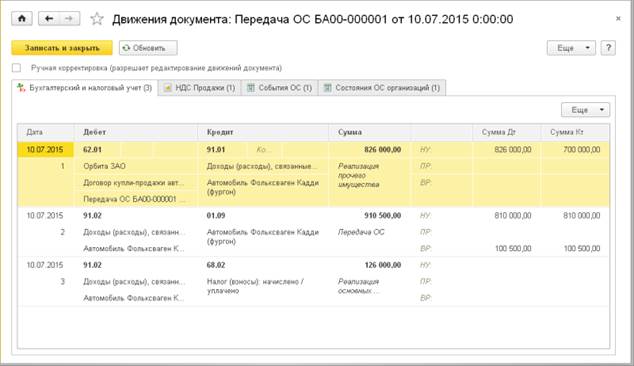

а также проводки в регистр бухгалтерии (рис.4.116):

· первой проводкой по дебету счета 62.01 и кредиту счета 91.01 отражаются доходы от продажи объекта: в бухгалтерском учете в брутто-оценке, т.е. с учетом НДС, в налоговом учете по счету 91.01 в нетто-оценке, т.е. без учета НДС;

· второй проводкой по дебету счета 91.02 и кредиту счета 01.09 отражается списание остаточной стоимости реализованного объекта и временной разницы;

· третьей проводкой по дебету счета 91.02 и кредиту счета 68.02 отражается начисление НДС по операции реализации в бухгалтерском учете (в налоговом учете не отражается).

Рис. 4.115. Счет-фактура выданный на операцию реализации ОС

Рис. 4.116. Проводки по операции реализации объекта ОС, ранее подготовленного к передаче

При отражении с помощью документа Передача ОС операции реализации объекта, по которым подготовка к передаче и выбытие происходят одновременно, в шапке формы документа поле Документ подготовки не заполняется. При проведении документ дополнительно к проводкам по счету 91 «Прочие доходы и расходы» формирует проводки, аналогичные тем, которые формирует документ Подготовка к передаче ОС.

При отражении с помощью документа Передача ОС операции реализации объекта недвижимости (основные средства из группы учета Здания или Сооружения) на закладке Дополнительно указывается порядок перехода права собственности (рис.4.117).

Рис. 4.117. Параметр для учета операции реализации объекта недвижимости

Если флажок Право собственности переходит после государственной регистрации установлен, то при проведении документа не регистрируются доходы и расходы от реализации основных средств, а остаточная стоимость со счета 01.09 переносится на счет 45.04 «Переданные объекты недвижимости».

После государственной регистрации на основании документа передачи нужно ввести документ Реализация отгруженных товаров (Продажи → Продажи: Реализация отгруженных товаров), при проведении которого будут сформированы проводки по учету доходов и расходов от реализации объекта (рис.4.118).

Рис. 4.118. Отражение в учете операции перехода права собственности на объект недвижимости

Для документального подтверждения операции выбытия объекта основных средств по команде Печать → Акт о приемке-передаче ОС (ОС-1) формируется, после чего выводится на бумажный носитель акт по соответствующей форме.

Для документа Передача ОС предусмотрены следующие печатные формы:

· Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (унифицированная форма №ОС-1);

· Акт о приеме-передаче здания (сооружения) (унифицированная форма №ОС-1а);

· Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) (унифицированная форма №ОС-1б).

Форму требуемого акта программа определяет автоматически по виду объекта и количеству объектов в табличной части на закладке Основные средства.

Документ «Списание ОС»

Выбытие объекта основных средств по причине физического или морального износа, пришедшего в негодность в результате чрезвычайных обстоятельств и другой аналогичной причины, отражается с помощью документа Списание ОС (ОС и НМА → Выбытие основных средств: Списание ОС).

Заполнение формы документа рассмотрим на следующем примере.

Пример 4.24

28 июля по причине морального износа с учета списывается объект основных средств Компьютер Pentium II.

Первоначальная стоимость компьютера в бухгалтерском учете составляет 22 000,00 руб. Срок полезного использования объекта 4 года. Амортизация начисляется линейным способом. Сумма годовой амортизации составляет 22 000,00 руб. х 1: 4 = 5 500,00 руб. Сумма ежемесячной амортизации составляет 5 500,00 руб.: 12 мес. = 458.33 руб. Сумма начисленной амортизации по состоянию на 1 июля составляет 13 749.98 руб. Сумма амортизации за июль составляет 458.33 руб. Остаточная стоимость, подлежащая списанию в дебет счета 91.02 «Прочие расходы» составляет 7 791.69 руб.

Первоначальная стоимость компьютера в налоговом учете составляет 22 000,00 руб. Срок полезного использования объекта 4 года. Амортизация начисляется линейным способом. Сумма ежемесячной амортизации составляет 22 000,00 руб. х 1: 48 = 458.33 руб. состоянию на 1 июня составляет 18 750,00 руб. Сумма начисленной амортизации по состоянию на 1 июля составляет 13 749.98 руб. Сумма амортизации за июль составляет 458.33 руб. Остаточная стоимость, подлежащая списанию в дебет счета 91.02 «Прочие расходы» составляет 7 791.69 руб.

Для отражения в информационной базе операции списания объекта вводится новый документ Списание ОС с датой совершения операции (рис.4.119).

Рис. 4.119. Документ Списание ОС

В шапке формы документа указываем:

· Причина списания – причину списания из справочника Причины списания ОС;

· Счет списания – 91.02 «Прочие расходы»;

· Статья расходов – статью из справочника Прочие доходы и расходы с видом Доходы (расходы), связанные с ликвидацией основных средств.

· Местонахождение ОС – подразделение из справочника Подразделения, за которым числился списываемый объект;

· Событие ОС – событие из справочника События с основными средствами с видом Списание;

В табличной части указываем списываемый объект (выбором из справочника Основные средства), после чего записываем и проводим документ.

При проведении документ фиксирует событие с объектом в регистре сведений События ОС организаций, вводит запись с состоянием Снято с учета в регистр сведений Состояния ОС организаций, снимает флажок Начислять амортизацию в регистрах сведений Начисление амортизации (бухгалтерский учет) и Начисление амортизации (налоговый учет), а также формирует бухгалтерские и налоговые проводки по списанию объекта к учету (рис.4.120).

Рис. 4.120. Отражение в учете операции списания ОС

Для документального подтверждения совершенной операции по команде Печать → Акт о списании ОС (ОС-4) формируется, после чего выводится на бумажный носитель акт о списании объекта основных средств по унифицированной форме №ОС-4.

Date: 2016-07-18; view: 2579; Нарушение авторских прав