Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Организация учета затрат на производство

|

|

При организации бухгалтерского учета затрат на производство следует руководствоваться Положением по бухгалтерскому учету «Расходы организации» (ПБУ 10/99).

Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на расходы по обычным видам деятельности и прочие расходы.

Расходы по обычным видам деятельности формируют:

· расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

· расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

При организации учета затрат на производство в целях налогообложения прибыли следует руководствоваться главой 25 «Налог на прибыль организаций» НК РФ. Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на:

· расходы, связанные с производством и реализацией;

· внереализационные расходы.

Расходы, связанные с производством и реализацией, включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров, работ, услуг, имущественных прав;

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и (или) реализацией.

Основной задачей бухгалтерского учета затрат на производство является калькулирование, т. е. исчисление фактической себестоимости отдельных видов и всей товарной продукции. В соответствии с этой задачей учет затрат осуществляется в следующих разрезах:

· по отношению к себестоимости;

· по видам продукции;

· по месту возникновения затрат;

· по видам расходов.

В бухгалтерском учете различают прямые и накладные (косвенные) затраты на производство.

Прямые затраты – те, которые на основании первичных документов можно отнести к конкретной продукции, например материалы, заработная плата рабочих, амортизация основных производственных фондов и т. д. Они включаются непосредственно в себестоимость определенного вида продукции.

Накладные (косвенные) затраты – те, которые одновременно относятся ко всем видам выпускаемой продукции, например затраты на освещение и отопление, амортизация машин и оборудования общего пользования. Эти затраты включаются в себестоимость отдельных видов продукции путем распределения по окончании месяца общей суммы.

Затраты, образующие себестоимость продукции, группируются по элементам затрат и по статьям затрат.

По элементам затраты группируются исходя из экономического содержания. К таким элементам относятся:

· материальные затраты;

· затраты на оплату труда;

· отчисления на социальные нужды;

· амортизация;

· прочие затраты.

В перечень расходов, учитываемых в элементе «Материальные затраты» в денежной оценке, включаются:

· стоимость приобретенных сырья, материалов, топлива, энергии, покупных комплектующих изделий и полуфабрикатов, используемых организацией непосредственно для производства продукции, выполнения работ, оказания услуг, для обеспечения нормального технологического процесса, для упаковки продукции, для целей управления;

· стоимость природного сырья, включая платежи за пользование природными ресурсами, стоимость работ по рекультивации земель, осуществляемых специализированными организациями, и пр.;

· стоимость работ и услуг производственного характера, выполненных сторонними организациями или отдельными гражданами, не являющимися работниками организации.

В элементе «Затраты на оплату труда» учитываются затраты на оплату труда работников организации, физических лиц, связанных с их участием в производстве продукции и ее продаже, выполнении работ, оказании услуг, в управлении, с выполнением других работ и служебных обязанностей, а также другие выплаты работникам, предусмотренные действующим законодательством и коллективными договорами, локальными нормативными актами организации и обусловленные выполнением работниками своих обязанностей.

В элементе «Отчисления на социальные нужды» учитываются суммы взносов на пенсионное, социальное и медицинское страхование работников, в том числе платежи по добровольным видам страхования и пенсионного обеспечения.

В элементе «Амортизация» учитываются суммы погашения стоимости амортизируемого в установленном порядке объектов имущества, используемого или предназначенного для использования в процессе производства и продажи продукции, выполнения работ, оказания услуг, а также для обслуживания этих процессов, управления ими и управления организацией в целом.

В элементе «Прочие затраты» учитываются иные затраты, формирующие затраты на производство и продажу продукции, выполнение работ, оказание услуг, управление, но не относящиеся к ранее перечисленным элементам.

Сведения о затратах по каждому из элементов группируются по кредиту соответствующих счетов, а корреспонденция позволяет распределить эти затраты между хозяйственными процессами.

Расход материалов отражается по кредиту счета 10 «Материалы»; затраты на оплату труда - по кредиту счета 70 «Расчеты с персоналом по оплате труда»; отчисления на социальные нужды - по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению»; амортизация - по кредиту счета 02 «Амортизация основных средств»; прочие затраты определяются по данным кредитовых оборотов счетов: 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с прочими дебиторами и кредиторами», 71 «Расчеты с подотчетными лицами» и др.

В зависимости от отношения к технологическому процессу затраты подразделяют на основные и вспомогательные. К вспомогательным относятся затраты по обслуживанию производства и его управлению. Расходы по управлению цехами относят к общепроизводственным расходам, расходы по управлению организацией в целом - к общехозяйственным. Бухгалтерский учет этих расходов ведется по единым статьям расходов.

Расходы, связанные с производством и продажей продукции, при планировании, учете и калькулировании себестоимости группируются по следующим статьям затрат:

· материалы (за вычетом стоимости возвратных отходов), покупные изделия, полуфабрикаты и услуги производственного характера сторонних организаций;

· расходы на оплату труда работников, непосредственно занятых выпуском продукции;

· обязательные отчисления (страховые взносы) во внебюджетные социальные фонды;

· расходы по содержанию и эксплуатации машин и оборудования;

· общепроизводственные расходы;

· потери от брака;

· общехозяйственные расходы;

· коммерческие расходы.

Различают полную и производственную себестоимость продукции. Производственная себестоимость включает затраты по всем статьям расходов до сдачи продукции на склад. Полная себестоимость включает производственную себестоимость и внепроизводственные (коммерческие) расходы, т. е. расходы, связанные с продажей продукции.

Для контроля и анализа уровня затрат по отдельным этапам технологического процесса и расчета незавершенного производства из общей суммы затрат, относимых на себестоимость тех или иных изделий, выделяют затраты на отдельные процессы и операции. Так, по связи с технико-экономическими факторами и объемом производства затраты можно разделить на условно-переменные и условно-постоянные.

Условно-переменные затраты нормируются на единицу продукции. Их размер увеличивается или уменьшается в относительно пропорциональном соответствии с изменением объема выпуска продукции, например затраты на основные материалы, сдельная заработная плата производственных рабочих и т. п.

К условно-постоянным относятся затраты, абсолютная величина которых лимитируется по цеху или организации в целом и не находится в прямой зависимости от объема производственной программы, например расходы на освещение и отопление помещений, заработная плата управленческого аппарата и т. п.

Для целей налога на прибыль организаций расходы, связанные с производством и (или) реализацией, подразделяются на:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

К материальным расходам относятся следующие затраты налогоплательщика (п. 1 ст. 254 НК РФ):

1) на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

2) на приобретение материалов, используемых:

– для упаковки и иной подготовки произведенных и (или) реализуемых товаров;

– на другие производственные и хозяйственные нужды;

3) на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством Российской Федерации, и другого имущества, не являющегося амортизируемым имуществом;

4) на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;

5) на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий, а также расходы на трансформацию и передачу энергии;

6) на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика;

7) связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

В расходы на оплату труда в соответствии со ст. 255 НК РФ включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

К прочим расходам относятся расходы, которые поименованы в ст. 264 НК РФ.

Для целей налогового учета расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на:

1) прямые;

2) косвенные.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг).

К прямым расходам могут быть отнесены:

· материальные затраты, определяемые в соответствии с подпунктами 1 и 4 п. 1 ст. 254 НК РФ;

· расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы расходов на обязательное пенсионное, медицинское и социальное страхование, начисленные на указанные суммы расходов на оплату труда;

· суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 НК РФ.

При этом сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ в отношении отдельных видов расходов.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены. Исключение сделано для налогоплательщиков, оказывающих услуги. Они вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Для учета в программе производственных операций необходимо в форме Фукциональность программы (Главное → Настройки: Функциональность) на закладке Производство установить флажок Производство (рис.5.1).

Рис. 5.1. Настройка функциональности программы

Для учета затрат на производство продукции (работ, услуг) используется следующая система бухгалтерских счетов:

· 20 «Основное производство»;

· 23 «Вспомогательные производства»;

· 25 «Общепроизводственные расходы»;

· 26 «Общехозяйственные расходы»;

· 28 «Брак в производстве»;

· 29 «Обслуживающие производства и хозяйства».

По экономическому содержанию указанные счета однородны, так как предназначены для учета производственных затрат, но по целевому назначению различны и образуют две группы:

1) калькуляционные (20,23,28,29);

2) собирательно-распределительные (25,26).

Для обеспечения учета затрат на производство по элементам и статьям калькуляции все затраты основного производства группируются по видам изготавливаемой продукции на счете 20 «Основное производство», а затраты по продукции и услугам вспомогательных производств - на счете 23 «Вспомогательные производства». Оба счета балансовые, активные. Дебетовое сальдо означает сумму затрат на незавершенное производство (не законченные технологически и не сданные на склад готовые изделия или незавершенные работы, услуги).

Оборот по дебету - затраты отчетного периода, связанные с изготовлением продукции, выполнением работ, оказанием услуг, потери от брака.

Оборот по кредиту - списание затрат на выпуск готовой продукции (объем выполненных работ, оказанных услуг), списание затрат на окончательный брак. Все затраты в процессе производства носят характер полных фактических затрат и составляют так называемую фактическую производственную себестоимость.

В бухгалтерском учете списание затрат по кредиту производится в дебет счетов:

· 10 «Материалы» - на стоимость сэкономленных материалов и возврат отходов, сданных на склад;

· 28 «Брак в производстве» - на фактическую себестоимость окончательного брака продукции;

· 43 «Готовая продукция» или 40 «Выпуск продукции (работ, услуг)» - на фактическую себестоимость готовой продукции, сданной на склад.

Счет 28 «Брак в производстве», хотя и является калькуляционным, выявляя фактическую себестоимость брака продукции, сальдо не имеет, т. е. ежемесячно закрывается. По дебету этого счета отражаются затраты на окончательный брак продукции, списанные со счета 20 «Основное производство», и расходы по исправлению брака с кредита разных счетов, например, 10, 70, 69. По кредиту счета учитываются так называемые доходы от брака (лом, отходы, взыскания с виновных лиц и поставщиков и т. д.). Разница составляет потери от брака и включается в себестоимость продукции по дебету счета 20 «Основное производство» с кредита счета 28 «Брак в производстве».

Вторая группа счетов носит название собирательно-распределительных (счета 25 и 26). Это балансовые активные счета, не имеющие сальдо на отчетную дату. На счете 25 «Общепроизводственные расходы» отражаются затраты по управлению цехами, на счете 26 «Общехозяйственные расходы» - расходы по управлению организацией.

Оборот по дебету - это затраты отчетного периода, связанные с содержанием производственных помещений, оборудования, рабочих мест, с их ремонтом, охраной труда, техникой безопасности, и прочие затраты. В конце отчетного месяца вся сумма произведенных затрат списывается со счетов 25 и 26 с отнесением их на калькуляционные счета 20, 23, 28. Нормативными документами организациям предоставлено право списывать общехозяйственные расходы непосредственно в дебет счета 90 «Продажи», но на практике производственные предприятия это редко используется, так как из поля зрения выпадает показатель полной производственной себестоимости - основы ценообразования и планирования прибыли.

По счетам 20 «Основное производство» и 23 «Вспомогательные производства» аналитический учет организуется по каждому заказу, виду работ, виду продукции в отдельности, в разрезе статей калькуляции и мест выполнения работ.

Аналитический учет по счету 25 «Общепроизводственные затраты» организуется по каждому цеху в отдельности в разрезе типовых статей затрат, например: амортизация оборудования и транспортных средств; эксплуатация оборудования; текущий ремонт оборудования и транспортных средств; прочие затраты.

В аналогичном порядке, но в целом по организации ведется аналитический учет по счету 26 «Общехозяйственные расходы».

Синтетический учет производственных затрат в целом по организации должен обеспечивать получение информации по издержкам производства, затратам по экономическим элементам и себестоимости товарной продукции.

Совокупность документов, используемых в 1С:Бухгалтерии 8 для учета производственных операций, можно условно разделить на три вида:

· Регистрирующие документы – документы, регистрирующие факты хозяйственной деятельности: закупку материалов, реализацию продукции и услуг, складские операции и т.п.;

· Регламентные документы – документы, формирующие расчетные, калькуляционные и другие операции по итогам месяца: начисление амортизации, расчет себестоимости продукции, закрытие счетов бухгалтерского учета и т.п.;

· Вспомогательные документы – прочие документы, используемые в деятельности предприятия, не относящиеся к первым двум категориям: счета на оплату покупателям, платежные поручения, инвентаризационные ведомости. Обычно такие документы используются для оформления печатных форм и как основание для оформления других документов: списания недостач по результатам инвентаризации, оформление отгрузочных документов на основании счета и т.п.

Регистрирующие документы используются в большинстве разделов учета производственных затрат. Рассмотрим некоторые из них.

К материальным затратам, включаемым в себестоимость, относится стоимость материалов, покупных изделий и полуфабрикатов, специальной оснастки и специальной одежды. Все они учитываются на счете 10 «Материалы». При этом запасы могут быть использованы непосредственно в основном производстве (счет 20 «Основное производство»), для управления организацией (счет 26 «Общехозяйственные расходы») и т.д. Передача в производство запасов, учитываемых на счете 10 «Материалы», оформляется регистрирующим документом Требование-накладная. Использование этого документа подробно рассматривается далее в разделе «Учет материалов».

Начисление заработной платы производится по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетом, на котором учитываются затраты по оплате труда:

· для основных производственных рабочих – счет 20 «Основное производство»;

· для аппарата управления организацией - счет 26 «Общехозяйственные расходы» и т.д.;

Включение в себестоимость расходов на оплату труда в программе производится документом Начисление зарплаты. Использование документа подробно рассматривается в главе «Учет расчетов с персоналом по оплате труда».

В себестоимость включаются отчисления (страховые взносы), начисляемые в соответствии с действующим законодательством на оплату труда. Страховые взносы, включаемые в состав затрат, начисляются по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» в разрезе субсчетов по видам платежей.

Отчисления на социальные нужды обычно относятся на те же счета затрат, на которых отражаются расходы на оплату труда. В программе 1С:Бухгалтерия 8 расчет страховых взносов и отражение начисленных платежей в фонды в учете производится документом Начисление зарплаты.

Амортизационные отчисления начисляются по кредиту субсчета 02.01 «Амортизация основных средств, учитываемых на счете 01» в корреспонденции с дебетом счета учета затрат по установленным нормам. Выбор счета учета затрат для отнесения амортизационных отчислений зависит от того, для каких целей используется основное средство. Если оно используется непосредственно в производстве продукции (работ, услуг), то расходы по начисленной амортизации списывают на счет 20 «Основное производство». По объектам, используемым для управления организацией, начисленная амортизация включается в состав общехозяйственных расходов.

Если организация выпускает несколько видов продукции (работ, услуг) и для этого применяет одни и те же машины и оборудование, или если все производства размещены в одном здании (объекте основных средств), то для отражения расходов по начисленной амортизации используют способ, предусматривающий распределение начисленной суммы между объектами аналитики.

Начисление сумм амортизационных отчислений по основным средствам в программе производится в рамках процедуры Закрытие месяца. Результаты начисления амортизации оформляются регламентным документом Регламентная операция. Использование этого документа для начисления амортизации подробно рассматривается в главе «Учет основных средств.

По элементу «Прочие затраты» отражаются все остальные затраты, включаемые в себестоимость продукции (работ, услуг), – в частности суммы амортизационных отчислений по нематериальным активам, налогов, включаемых в себестоимость, расходы на оплату услуг сторонних организаций и т.д.

Для отражения в учете работ и услуг сторонних организаций предназначен регистрирующий документ Поступление (акт, накладная). Документ вводится для вида операции Услуги или Товары, услуги, комиссия.

Пример 5.1

2 апреля от ОАО «МГТС» получен счет № 3567 от 31.03.2015 за услуги телефонной связи на сумму 1 180,00 руб., в том числе НДС 180,00 руб. К счету приложен счет-фактура № 3567 от 31.03.2015.

Для отражения в учете вводим документ Поступление (акт, накладная) для вида операции Услуги.

В шапке документа указываем:

· реквизиты счета поставщика услуг;

· дату принятия расходов к учету – 31.03.2015;

· сведения о Поставщике услуг – МГТС ОАО;

· основание расчетов – Счет №3567 от 31.03.2015.

Записываем документ в информационную базу. При записи документа ему автоматически присваивается уникальный регистрационный номер, позволяющий отличить его от других документов этого же вида. Нумерация документов – сквозная по организации в течение года.

Для дальнейшего заполнения произведем дополнительную настройку. Для этого по гиперссылке откроем форму Цены в документе (рис.5.2).

Рис. 5.2. Дополнительная настройка параметров документа

Значение параметра НДС указывает программе, входит или нет сумма НДС в стоимость услуги. Для рассматриваемого примера нужно установить значение НДС в сумме (цена за услуги включает сумму НДС).

Подтвердим установленные настройки нажатием кнопки < ОК > и продолжим заполнение документа.

В табличном поле добавляем новую строку в табличную часть и в колонке Номенклатура двойным щелчком по кнопке в правой части поля открываем справочник Номенклатура.

По гиперссылке < Виды номенклатуры > переходим в справочник Виды номенклатуры и добавляем в него новый элемент Услуги – общехозяйственные расходы с признаком Услуга. Для этого вида номенклатуры по гиперссылке < Счета учета номенклатуры> открываем регистр сведений Счета учета номенклатуры и добавляем в него запись о счетах учета по умолчанию для всех номенклатурных единиц этого вида (рис.5.3).

Рис. 5.3. Счета учета по умолчанию для вида номенклатуры Услуги – общехозяйственные расходы

В справочник Номенклатура вводим новый элемент с наименованием Услуги связи, вид номенклатуры Услуги – общехозяйственные расходы (рис.5.4).

Выбираем введенный элемент двойным щелчком из справочника Номенклатура и продолжаем заполнение документа (рис.5.5).

В колонке Количество проставляем – 1, в колонке Цена - стоимость услуг с учетом налога – 1 180,00 руб. Сумму налога программа подсчитывает автоматически в соответствии произведенными ранее настройками.

Далее следует указать счет и аналитику учета расходов.

Счет затрат и счет учета НДС программа проставляет автоматически по данным регистра сведений Счета учета номенклатуры для номенклатуры с видом Услуги – общехозяйственные расходы (см. рис.5.3): 26 «Общехозяйственные расходы» и 19.04 «НДС по приобретенным услугам». Нам остается заполнить недостающие данные. Укажем Подразделение затрат, по которому произведены расходы, – Дирекция (выбор из справочника Подразделения), в колонках для значений субконто указываем объекты аналитического учета общехозяйственных расходов Субконто 1 – Расходы на услуги связи (выбор из справочника Статьи затрат).

Рис. 5.4. Описание услуги в справочнике Номенклатура

Рис. 5.5. Пример заполнения документа

Счет и аналитика налогового учета будут заполнены теми же значениями (при необходимости их можно изменить).

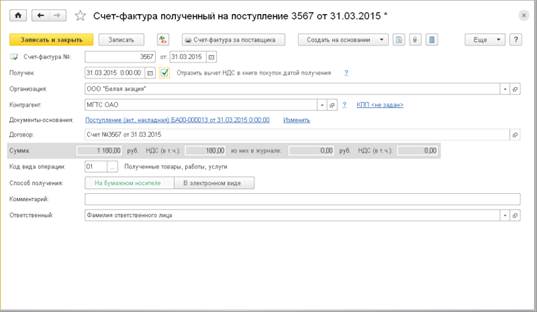

В нижней части формы документа указываем реквизиты счета-фактуры поставщика услуг, по кнопке < Зарегистрировать > создаем документ Счет-фактура полученный (рис.5.6).

Рис. 5.6. Счет-фактура полученный на услуги связи

При проведении документа Поступление (акт, накладная) в регистр бухгалтерии вводятся проводки, представленные на рис.5.7:

· первая – по дебету счета 26 «Общехозяйственные расходы» – на стоимость услуг без НДС в корреспонденции со счетом 60.01 «Расчеты с поставщиками и подрядчиками»;

· вторая – по дебету счета 19.04 «Налог на добавленную стоимость по приобретенным услугам» – на сумму предъявленного к оплате НДС, в корреспонденции со счетом 60.01 «Расчеты с поставщиками и подрядчиками».

Одновременно с данными бухгалтерского учета отражаются суммы для целей налогового учета по налогу на прибыль. Сведения о суммах для целей налогового учета по дебету и кредиту отражаются отдельно и только по тем счетам, для которых установлено ведение налогового учета. Как видно из рисунка, суммы налогового учета указаны только для счета затрат 26 «Общехозяйственные расходы» и Расчеты с поставщиками 60.01 «Расчеты с поставщиками и подрядчиками».

Рис. 5.7. Отражение услуг сторонних организаций в бухгалтерском и налоговом учете

Рис. 5.8. Отражение вычета НДС в бухгалтерском учете

При проведении документа Счет-фактура полученный в регистр бухгалтерии вводится проводка по дебету счета 68.02 «Налог на добавленную стоимость» в корреспонденции со счетом 19.04 «Налог на добавленную стоимость по приобретенным услугам» (в налоговом учете вычет НДС не отражается) (рис.5.8).

Вспомогательным документом Инвентаризация незавершенного производства (Производство → Выпуск продукции: Инвентаризация НЗП) фиксируются суммы остатков затрат незавершенного производства. При закрытии месяца указанные суммы формируют дебетовое сальдо по счетам 20 «Основное производство» и 23 «Вспомогательные производства» на начало следующего месяца. Они не учитываются при формировании себестоимости выпущенной продукции (выполненных работ, оказанных услуг) в текущем месяце.

Пример 5.2

По результатам инвентаризации произведена оценка незавершенного производства для номенклатурной группы «Пошив верхней одежды» по состоянию на 31 января. Остатки незавершенного производства по подразделению «Швейный цех» для целей бухгалтерского и налогового учета составили 44 100,00 руб.

Необходимо отразить в информационной базе результаты инвентаризации.

Для отражения результатов инвентаризации вводим документ Инвентаризация незавершенного производства (рис.5.9).

В шапке формы документа указываем дату, на которую вводятся остатки, – 31.01.2015, и производственное подразделение, в котором имеются остатки НЗП на конец месяца, – Швейный цех, указываем Счет затрат – 20.01 «Основное производство». Записываем документ в информационную базу.

В табличной части документа добавляем новую строку, в колонке Номенклатурная группа указываем Пошив верхней одежды, в колонках Сумма и Сумма НУ указываем стоимость остатков незавершенного производства для целей бухгалтерского и налогового учета – 44 100,00 руб.

Документ Инвентаризация незавершенного производства не формирует движений в каких-либо регистрах. Введенные в документ данные программа расценивает как суммы затрат, которые должны остаться в конце месяца на указанном счете затрат по указанной номенклатурной группе. Таких документов в месяце может быть введено несколько – по различным счетам учета, подразделениям, номенклатурным группам. При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26 данные документов Инвентаризация незавершенного производства будут исключены из сумм расходов, подлежащих списанию со счетов 20 и 23.

Рис. 5.9. Пример заполнения документа Инвентаризация незавершенного производства

По завершении отчетного периода (месяца) собранные на счетах затраты необходимо списать: в бухгалтерском учете – по правилам бухгалтерского учета, в налоговом учете – в соответствии с правилами, предусмотренными в главе 25 «Налог на прибыль организаций» НК РФ. В программе 1С:Бухгалтерия 8 это производится с помощью процедуры Закрытие месяца при выполнении регламентной операции Закрытие счетов 20, 23, 25, 26.

Date: 2016-07-18; view: 597; Нарушение авторских прав