Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

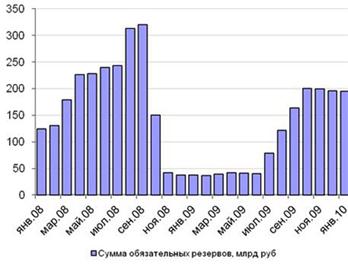

График 4. Сумма обязательных резервов, млрд руб

|

|

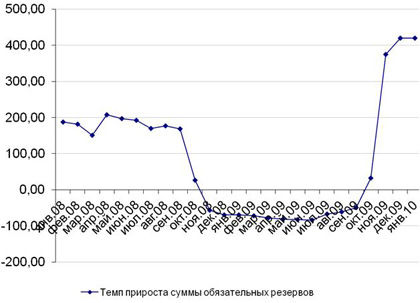

График 5.Темп прироста суммы обязательных резервов, %

Мнения в банковском сообществе разделились. Консерваторы полагают, что никаких серьезных изменений не требуется и не надо ломать механизм надзора, который более-менее сносно работает. Другие считают, что обновление надзора требуется, однако оно должно обойти их стороной. Вместе с тем приведенные графики 3-4 показывают, что методы и меры применяемые финансовыми властями необходимо менять.

Рекомендации МВФ могут быть трансформированы в российскую действительность следующим образом:

1. Создание фонда поддержки банков, который может быть сформирован за счет отчислений банкиров. Он косвенно будет нести и социальную функцию, сняв бремя спасения финансовых институтов с плеч налогоплательщиков (Уровень расходов на санирование банко, которые были в России, США, это 0,7 и 2—5% ВВП соответственно - прим.). В месте с тем, можно не успеть до новых потрясений, когда новая организация накопить достаточный объем средств для спасения потенциальных банкротов. Так же создание подобной «подушки безопасности» может привести к росту «аппетита к риску».

2. Конечные цели макроэкономической политики прежние, инструменты – новые… Предполагается перенести акцент с классических мер денежно-кредитной политики на финансовое регулирование и автоматические стабилизаторы налогово-бюджетной политики. В России контрциклическое финансовое регулирование находится на стадии обсуждения. Пороговые автоматические стабилизаторы у финансовых властей отсутствуют, что демонстрирую приведенные выше графики.

3. Центральным банкам нужно повысить конечную цель по инфляции с 2% до 4% Аргументы МВФ просты и ориентированы на повышение операционной эффективности денежно-кредитной политики. Чуть большая инфляция оставляет пространство для снижения процентной ставки в период кризиса. У нас особая природа инфляции и рекомендации могут остаться не применимы.

4. Наделить центральный банк не только полномочиями по денежно-кредитному регулированию, но и макропруденциальному регулированию. Центральный банк, таким образом, сам сможет претендовать на роль мегарегулятора, учитывая, что в его распоряжении будет и мониторинг (т.е. надзор), и помощь финансовым рынкам (рефинансирование). В российской действительности с ее политическими рисками подобные изменения могут привести к непредсказуемым результатам.

5. Центральным банкам предложить следить одновременно за несколькими целевыми ориентирами. Прежде всего, это касается смешанного таргетирования инфляции, где кроме инфляции денежные власти заботит валютный курс. По общему признанию профессиональных экономистов, Банк России не сможет обойтись без управляемого валютного курса.

6. В спокойные времена денежные власти должны иметь право заливать «морем» денег не только банки, но и финансовых посредников. Причем не только кредитованием, но и посредством нестандартных операций. В таком случае власти заменят собой рынок, если он дает сбои. В России необходимо оставлять беззалоговое кредитование рабочим инструментом Банка России. Эксперты полагают, что применять широкомасштабное вливание денег стоит только в трудные времена.

7. Правительства должны придерживаться более жестких стандартов «безопасного» госдолга, чтобы, когда придет час «X» и власти будут вынуждены наращивать помощь экономике за счет бюджетных денег, они сами не оказались в долговом кризисе. На фазе экономического подъема правительства должны не наращивать госрасходы или снижать налоги, а направлять дополнительные доходы на снижение объема государственного долга.

Система банковского регулирования и надзора не допустила развития кризиса, вместе с тем модернизацию в этой сфере целесообразно проводить в двух направлениях: содержательные новации, которые затрагивают экономическую природу регулирования, и организационно-управленческие, призванные повысить качество института регулирования.

Как отметил глава РСПП Александр Шохин «полноценный интегрированный надзор за финансовым сектором предпочтительно осуществлять на базе Банка России; в качестве промежуточного решения можно рассматривать создание при Председателе правительства РФ Координационного совета, либо придать реальные координационные функции существующему Совету по финансовым рынкам при президенте РФ».

| ТЕКУЩИЕ ТЕНДЕНЦИИ РАЗВИТИЯ РОССИЙСКОГО БАНКОВСКОГО СЕКТОРА |

| Последние пять лет российская банковская система растет опережающими темпами по сравнению со всей экономикой. Миникризис доверия 2004 г. не привел к перелому тенденции, и уже в следующем году совокупный банковский капитал увеличился почти в полтора раза. Активы банковской системы достигли 45% ВВП, что, правда, серьезно уступает аналогичному показателю ведущих стран мира. Темпы роста производства и инвестиций все в большей степени зависят от банковских кредитов. Если раньше рост активов российских банков обеспечивался главным образом за счет увеличения ликвидности, как рублевой, так и валютной, то есть посредством обслуживания оттока капитала, то в настоящее время источники роста качественно изменились. Теперь в его основе лежит наращивание кредитов реальному сектору экономики, объем, которых увеличился с 9 - 10% ВВП в 1996 - 1997 гг. до примерно 15% в 2005 г. (отметим, что доля кредитов в банковских активах составила почти 44%). Тем не менее при отсутствии прогресса в модернизации банковской системы и с учетом кэптивного характера многих ведущих российских банков ее развитие уже в ближайшие годы может затормозиться. Качество кредитного портфеля российских банков во многом определяется характером их взаимоотношений с корпорациями в рамках финансово-промышленных групп, к которым они принадлежат. При этом, как правило, ведущие роли в таких группах играют отнюдь не банки. Сращивание финансового и промышленного капитала обусловливает "связанный", закрытый характер значительной части кредитов. Удельный вес внутригрупповых кредитов можно оценить примерно в 40% всего кредитного портфеля российских банков. Несмотря на то что часть связанных кредитов является рыночной, такой кредитный рынок вряд ли можно считать конкурентным. Если в качестве рыночной нормы использовать регистрируемые Банком России средние кредитные ставки, то процентные доходы должны быть примерно на 10% выше, чем отражено в балансах банков (ранее этот разрыв составлял более 30%). Кроме того, наличие скрытого дисконта позволяет предположить, что объявляемые банками процентные ставки не выступают важным ограничителем объема кредитов. Сильна зависимость банков от крупнейших заемщиков. Существование целого ряда банков-лидеров определяется благополучием их основных клиентов, а реально диверсифицированных банков почти нет. На десять крупнейших кредитов в среднем приходится от 30 до 50% объема кредитных портфелей банков, в то время как в Западной Европе - 2 - 8%. Отношение средней величины 10 крупнейших кредитов к среднему капиталу составляет от 100 до 400% (30 -100% в Западной Европе). В общем объеме средств банков вклады десяти крупнейших клиентов занимают от 40 до 80% (в Европе - менее 2%). Все это не позволяет диверсифицировать риски и делает банки уязвимыми. Наиболее активно банки предоставляют деньги предприятиям экспортно-ориентированных отраслей. При этом структура заимствований по секторам в течение последних лет почти не меняется, а по сравнению с докризисным периодом экспортно-сырьевая направленность кредитного портфеля банков даже повысилась (1). Это означает, что банковский сектор способствует сохранению нынешней сырьевой структуры российской экономики, а не ее прогрессивному изменению в пользу обрабатывающих отраслей и "новой экономики". В таких условиях приток капитала в новые секторы и новые предприятия-заемщики, не входящие в состав финансово-промышленных групп, крайне затруднен. Прежде всего мы имеем в виду перелив капитала из сырьевых отраслей-экспортеров, контролируемых крупнейшими компаниями, где генерируются основные доходы, в обрабатывающие сектора, в которых преобладают средние или крупные, но независимые предприятия. Поскольку среди клиентов банков и их собственников доминируют компании из сырьевых экспортно-ориентированных секторов, российская банковская система проявляет высокую чувствительность к колебаниям мировой конъюнктуры. Тем самым в зону конъюнктурного риска непосредственно попадает до 30% активов банковской системы. Несмотря на расширение кредитной деятельности, вклад банковской системы в поддержание экономического роста остается незначительным. По-прежнему основная часть кредитов реальному сектору носит краткосрочный характер и направлена в большей степени на пополнение оборотных средств предприятий. Финансирование своих инвестиционных программ они вынуждены проводить главным образом за счет собственных средств. Банковские кредиты "работают" не столько на увеличение объемов производства и инвестиций, сколько на оздоровление финансового состояния предприятий: снижение кредиторской задолженности, пополнение ликвидности и увеличение финансовых вложений. Относительный дефицит долгосрочных кредитных ресурсов в базовых отраслях экономики достигает 5% ВВП. Уже через год-два количественные и структурные ограничения, существующие в российской банковской системе, могут негативно сказаться на темпах роста кредитов. Несмотря на относительно высокие показатели ее капитализации (отношение собственных и привлеченных средств составляет около 13%) (2), значительная часть прироста капитала (не менее трети) является следствием применения схем его фиктивного увеличения, в связи с чем вряд ли можно рассчитывать на существенное реальное расширение активных операций. Динамика роста ресурсной базы также не соответствует требованиям банков, ориентированных на кредитование реального сектора. Снижение темпов роста пассивов было в основном обусловлено падением доходов предприятий и устранением не денежных форм расчетов между ними. Уменьшение притока ресурсов от предприятий банки компенсируют за счет привлечения средств населения, темпы роста которых свидетельствуют о том, что банковская система начинает, хотя и медленно, выполнять функцию трансформации сбережений граждан в кредиты реальному сектору экономики. В последние годы объем банковских (в большей степени рублевых) вкладов населения рос вдвое быстрее, чем активы банков (и в четыре раза быстрее, чем их капитал), что объясняется как восстановлением доверия к банковской системе, так и относительным ростом личных доходов граждан. Основными клиентами банков становятся представители формирующегося среднего класса. Средства населения превращаются в важнейший источник пассивов банковского сектора. Ежегодный прирост сбережений граждан составляет около 20 млрд.долл., при этом лишь 1/3 из них поступает в банковскую систему. На руках у населения остается около 100 млрд.долл. Во всем мире вклады населения считаются одним из лучших видов банковских пассивов. В России этот источник фондирования пока наиболее чувствителен для банков. Когда граждане настроены оптимистично, данный сегмент растет быстро, однако под влиянием негативных ожиданий он может резко сократиться. Еще одним недостатком указанного вида пассивов является его относительно высокая стоимость, что приводит к снижению маржи банков при инвестировании в реальный сектор, кредитные риски в котором остаются высокими. Основная доля банковских вкладов - 65% - приходится на пятерку крупнейших банков (Сбербанк России, Внешторгбанк, Газпромбанк, "Уралсиб" и Альфа-банк), немногим более 10% - на банки из второй пятерки и 25% - на остальные 1300 с лишним кредитных организаций. Доля вкладов в Сбербанке остается значительной, но постоянно снижается: в 2005 г. она упала по рублевым вкладам на 6, 5% (до 58%), а по депозитам в иностранной валюте - на 3, 5% (до 41%). В последние годы ведущие банки увеличили отрыв от своих менее крупных коллег в области привлечения средств населения. Преимущество здесь получают банки, уже давно занимающиеся розничным бизнесом и сделавшие его стратегическим направлением своей деятельности, располагающие разветвленной филиальной сетью. В ближайшем будущем именно этот источник средств, станет основным фактором роста пассивов банков. Роль же корпоративных клиентов при формировании банковских пассивов будет уменьшаться. Масштабному притоку средств населения в банки способствует внедрение системы страхования вкладов, призванной обеспечить стабильностъ банковского сектора. В то же время ей присущи и серьезные моральные риски, поскольку часть коммерческих банков получает реальную возможность проводить рискованную политику за счет беднейших вкладчиков, в основном пенсионеров, хранящих свои сбережения в Сбербанке, а также госбюджета. Еще одним важным источником формирования ресурсной базы банковского сектора должны стать пенсионные накопления граждан. Российские банки уже сталкиваются с необходимостью конкурировать за "длинные" финансовые ресурсы не только между собой, по и с другими финансовыми институтами. Б будущем ежегодные отчисления на формирование накопительной части пенсии станут возрастать в связи с повышением доходов населения, снижением доли "теневых" схем оплаты труда, увеличением числа лиц, выплачивающих взносы на формирование накопительной части пенсии по максимальной ставке. Эти ресурсы особенно привлекательны для экономики вследствие своего долгосрочного характера. Так, выплаты пенсий трудящимся, формирующим основную часть накопительных пенсионных резервов, будут осуществляться только через 20 лет. Аккумулированная сумма накопительной части трудовой пенсии может превысить 2 трлн. руб. (более 70 млрд.долл.), что сопоставимо с объемом совокупных активов банковского сектора России. В последние годы доходность по операциям на финансовых рынках стабилизировалась на достаточно низком уровне. В такой ситуации банки, зачастую работавшие как финансовые компании, для поддержания конкурентоспособности и обеспечения рентабельности своего бизнеса будут вынуждены и в дальнейшем расширять кредитные портфели, в первую очередь за счет кредитования реального сектора экономики. При этом можно ожидать замедления темпов роста краткосрочного кредитования в связи с объективным насыщением потребностей предприятий в данном банковском продукте и ростом спроса на долгосрочные финансовые ресурсы по мере износа и выбытия их основных фондов. Крупнейшие российские банки продолжают наращивать свои кредитные портфели. Большинство дочерних банков сырьевых корпораций ориентируется на валютные операции и обслуживание корпоративного сектора. Схожее поведение характерно для банков, принадлежащих нерезидентам. В совокупности эти группы контролируют не менее 20% активов банковской системы, а их доля в общем объеме кредитов равна примерно 13%. Если крупные банки увеличат долю кредитов в своих активах, уровень кредитования реального сектора даже при существующей ресурсной базе мог бы повыситься на 2-2, 5% ВВП. Нельзя забывать и о возможностях средних банков, многие из которых фактически выполняют функции расчетных центров или финансовых компаний. В целом при изменении стратегии поведения российских банков в пользу большей ориентации на кредитование объем кредитов экономике может, по крайней мере, на 1/3 превысить современный уровень. В настоящее время наиболее серьезной проблемой является накопление экономических рисков на балансах банков. Бум на рынке кредитования, особенно в сфере розничных услуг, привел к тому, что некоторые показатели надежности банков в последние годы ухудшились. Соотношение "кредиты/активы" с 1 января 2003 г. по 1 января 2006 г. выросло почти на 13 п. п. Во многом за счет этого снизилось на 1, 5 п. п. и соотношение "собственный капитал/активы". Особенно резко упал данный показатель по группе банков, занимающих по объему активов 21-50-е место - с 18, 53 до 12, 68, %, то есть почти на 6 п. п. Ситуация с погашением кредитов, выданных нефинансовым предприятиям и организациям, начинает настораживать. Просроченная задолженность юридических лиц по всем отраслям увеличилась с 28, 5 млрд. руб. на 1 января 2003 г. до 53, 3 млрд. руб. на 1 января 2006 г., или почти в два раза. Больше всех накопили плохие кредиты предприятия сельского и лесного хозяйства. Структурный анализ банковской системы показывает, что основными "локомотивами" кредитования являются уже не госбанки (Сбербанк и Внешторгбанк), а банки хотя и входящие в группу первых пятидесяти, но не занимающие в ней лидирующих позиций (их чистьте активы составляют от 350 млн. до 600 млн. долл.). В то же время средние банки (величина чистых активов - от 50 млн. до 350 млн. долл.) характеризуются меньшим удельным весом кредитов в активах, а многие мелкие банки (величина чистых активов - меньше 50 млн. долл.) либо работают в экономически не самых развитых регионах, либо обслуживают небольшое число предприятий, фактически осуществляя только расчеты, либо вообще созданы для выполнения отдельных, зачастую весьма специфических функций. Проблема достаточности капитала и малые банки Вступление в силу новых законодательных требований к минимальному размеру собственного капитала банков может привести к радикальным изменениям в банковской системе России. Прежде всего, под угрозой окажется существование малых банков, составляющих практически половину всех кредитных организаций страны. Новый закон вводится в соответствии с Базельским соглашением о достаточности капитала 2004 г. (Базель II). Банк России объявил о присоединении к Базельским принципам еще в октябре 1998 г. Более существенное использование положений Базеля II предусмотрено с 2008 г., хотя упрощенный стандартизированный подход, выбранный Банком России, очень похож на Базель I. Главное в Базельском соглашении - создание в каждом банке внутренней системы оценки кредитных и операционных рисков, которые позволят рассчитывать необходимый размер собственного уставного капитала. Такой подход имеет, по крайней мере, два достоинства: он заставляет банки лучше управлять рисками и позволяет совершенствовать механизмы рейтинговой оценки заемщиков и других банковских клиентов и партнеров. Базель II будет способствовать очередной волне концентрации банковского бизнеса. Кроме того, у банков возникнут стимулы к созданию условий для применения продвинутой методики внутрибанковских рейтингов. Однако это потребует от них значительных затрат капитала и времени, наличия квалифицированных кадров, соответствующих программного обеспечения и системы бухгалтерского учета. Так, по оценкам банка Credit Suisse First Boston, чтобы применять продвинутую методику Базеля II, ему необходимы инвестиции объемом 100 млн. долл., а банку Credit Agricole - 100 млн. евро. По мнению финансовых консалтинговых фирм, в среднем инвестиции на эти цели для крупных банков составят около 1% их активов. Очевидно, малые и средние банки не заинтересованы во внедрении новых Базельских стандартов. Переход к Базелю II будет сложен для большинства из них не только из-за недостаточной величины капитала, но и вследствие низкого качества корпоративного управления и системы управления рисками, слабой материально-технической базы. К тому же российское законодательство не разделяет подходы к банкам в зависимости от величины их капитала и активов. На 1 января 2006 г. в России насчитывалось более 700 кредитных организаций с размером собственных средств ниже 5 млн. евро. В случае реализации положений законопроекта к 1 января 2009 г. показатель собственных средств (капитала) банковского сектора может достичь 7-8% ВВП. Однако риск разбалансирования банковской системы все равно сохраняется. По данным Ассоциации региональных банков России, около 650 банков не успеют нарастить капитал до необходимого уровня и лишатся лицензий. В результате в различных регионах страны, в первую очередь в Сибири и на Дальнем Востоке, могут произойти сбои в расчетно-кассовом обслуживании промышленных предприятий и населения. В среднем по России сейчас меньше одного банковского офиса - от 0, 3 до 0, 8 по разным регионам - на 10 тыс. человек. Например, в Швейцарии один офис приходится на 1400 человек, а в Германии - на 2000 человек. В настоящее время малый и средний бизнес обеспечивает около 11% занятости в российской экономике. Велик его удельный вес в производстве потребительских товаров и торговле. Большинство малых и средних банков, особенно в регионах, считают своей жизнеобеспечивающей нишей именно обслуживание малого и среднего бизнеса. В последние годы возрос интерес к работе на этом рынке и крупных банков. Наиболее заметным участником в данном сегменте рынка, помимо Сбербанка, является Внешторгбанк, выделивший на кредитование малого бизнеса более 1 млрд. долл. За последние два года его проект охватил более двадцати городов. Еще одним крупным игроком призван стать Российский банк развития. Кроме того, о запуске собственных программ кредитования малого бизнеса заявили кредитные учреждения, сотрудничающие с международными организациями-донорами - Европейским банком реконструкции и развития (Челиндбанк), Международной финансовой корпорацией (УралТраисБанк и НБД), USAID ("Центр-Инвест", "Русский банкирский дом", СДМ-банк). Специальная кредитная политика в отношении малого бизнеса разработана более чем в 100 банках. Московский регион перенасыщен кредитными организациями и капиталом. В нем сосредоточено более 50% всех банков страны и 2/3 остатков средств на корсчетах. Поэтому закономерно стремление крупных банков к расширению своей работы в регионах, где создается 90% объема промышленного производства. В условиях уже поделенного рынка услуг для крупных региональных предприятий они вынуждены активно развивать ритейловые направления, включая финансовое обслуживание малого бизнеса. Доходность от вложений в проекты малого бизнеса и его кредитования больше, чем в секторе крупных предприятий. Этому способствуют его лучшая адаптация к изменению конъюнктуры рынка, более высокие налоговая дисциплина и инновационная активность, сравнительно низкий уровень затрат. Так, по кредитам для малых предприятий процентная ставка более чем в 1, 5 раза превышает соответствующий среднегодовой показатель для нефинансовых организаций в среднем по России. Банки, работающие в рамках специальных программ (как, например, программа ЕБРР) и получающие льготные кредиты для работы с малыми предприятиями, варьируют величину процентной ставки. Стремясь закрепиться на рынке финансовых услуг для малого бизнеса, банки вынуждены применять наиболее эффективные методы и модели определения кредитоспособности заемщика. (5) Основное преимущество малых банков - оперативность в принятии решений, в том числе о предоставлении кредита. Средний срок рассмотрения заявки составляет в них несколько рабочих дней (обычно 3 - 5), в то время как в крупных банках он достигает месяца и больше, особенно если речь идет о залоге недвижимости. Малые банки характеризуются большей гибкостью и в отношении установления минимальных размеров ссуд. Минимальная сумма кредита может составлять у них и 5 тыс. руб., в то время как у крупных банков она редко опускается ниже 1 млн.руб. Кроме того, малые банки проводят расчеты и платежи там, где крупные банки не работают, и являются важным элементом общероссийской расчетно-платежной системы. По сути, региональные банки часто осуществляют не только кредитование, но и микрокредитование, или микрофинансирование. Микрокредит - наиболее приемлемая форма финансирования на цели пополнения оборотных средств для малых предприятий и частных предпринимателей, не имеющих возможности привлечь финансовые ресурсы в соответствии с традиционной банковской процедурой. Важность этого направления подтверждается и зарубежным опытом. В мире функционируют свыше 60 тыс. кредитных организаций, специализирующихся на микрофинансовых продуктах. В их числе такие крупные, как немецкие KfW Group и ProCredit Bank, французский Банк развития малого бизнеса, канадский Банк развития малого и среднего бизнеса и др. Значительную помощь в данной области оказывают Всемирный банк через Международную финансовую корпорацию, ЕБРР и другие международные донорские организации. В России роль государства на рынке финансовых услуг для малого предпринимательства пока крайне незначительна. Плохо используется потенциал существующих фондов поддержки малого предпринимательства. В этих целях можно было бы задействовать средства Стабилизационного фонда. Его ресурсы могли бы направляться на реализацию конкретных бизнес-проектов малых предприятий, являлись бы возвратными, платными, срочными и, кроме того, способствовали бы будущей не сырьевой ориентации отечественной экономики. Большинство российских малых и средних банков сегодня находится в переходном состоянии, поскольку размер и темпы роста их работающих активов не позволяют поддерживать должную доходность на вложенный капитал. В ряде случаев она стала ниже, чем в других отраслях экономики, а иногда - даже ниже уровня инфляции. Основные причины такой тенденции - падение доходности банковских инструментов и удорожание заемного капитала. Поскольку вероятно ее сохранение и в будущем, многие акционеры банков сегодня ищут ответ на ключевой вопрос: каким образом их банк может поддерживать долгосрочную конкурентную позицию и обеспечивать достаточную доходность на вложенный капитал? Активизация иностранных банков в России. Если на начало прошлого года доля иностранных инвестиций в совокупном капитале российских банков составляла 6, 2%, то к началу 2006 г. она достигла 11, 2% (то есть выросла почти вдвое) и приблизилась к уровню квоты в 12%, которую Банк России уже однажды (в 1996 г.) вводил для иностранных банков. Сейчас такой квоты нет, хотя закон и позволяет ее установить. В ходе переговоров о вступлении России в ВТО обсуждалась возможность ее введения на уровне 50%. Иностранная доля в уставном капитале - единственный публикуемый Банком России показатель, информирующий о позициях нерезидентов на банковском рынке. Оценить их роль в сегментах кредитования, депозитов, в общем объеме активов и собственных средств официальная статистика в полном объеме не позволяет. Тем не менее, данный показатель отражает степень влияния иностранных участников, демонстрируя их вовлеченность в процесс принятия стратегических решений. По сути, это величина прямых иностранных инвестиций в банковский сектор. Поэтому вслед за ростом доли в уставном капитале должен произойти рост и по остальным показателям. Основные конкурентные преимущества иностранных банков-резидентов - высокое доверие российских клиентов и доступ к дешевому международному средне- и долгосрочному капиталу. К важнейшим сферам их позиционирования относятся 1) обслуживание иностранных компаний, работающих в России; 2) финансирование капитальных вложений и оборота экспортно-ориентированной промышленности; 3) розничный бизнес. Разница в процентных ставках по вкладам между иностранными и государственными российскими банками составляет 4 - 8%, но объемы привлеченных ими средств физических и юридических лиц постоянно растут. Финансовые результаты деятельности (прежде всего отношение "прибыль/капитал") этих банков намного превышают соответствующие показатели российских банков. В среднесрочной перспективе позиции иностранных банков на российском рынке, скорее всего, будут укрепляться. Как и у российских государственных банков, у них имеются явные преимущества по пассивам, и они занимают наиболее привлекательные сегменты внутренних финансовых рынков. Сейчас на российском рынке иностранные финансовые учреждения формально сталкиваются с некоторыми ограничениями. Закон о регулировании банковской деятельности в нашей стране в целом либерален, но его исполнение регламентируется различными инструкциями ЦБ РФ. Например, существуют ограничения на открытие в России филиалов иностранных банков (в случае следования инструкциям страны происхождения они могут оказаться в более выгодном положении из-за менее жестких требований к ним, в том числе по созданию обязательных резервов), а также некоторые другие (в частности, наличие двухлетнего опыта работы в России до начала оказания услуг физическим лицам). В посткризисный период государственные и иностранные банки являлись нетто-кредиторами российской банковской системы. И те и другие увеличивают свою долю в общих объемах кредитования российского реального сектора. Поэтому можно утверждать, что проблема повышения темпов роста российской экономики будет решаться главным образом на основе развития государственных и иностранных банков. У российских частных банков остается не так много вариантов дальнейшего существования - в первую очередь, используя процедуры слияния и/или слияния/продажи иностранным банкам. Возможное открытие внутреннего рынка для мировых финансовых учреждений (например, при вступлении в ВТО) предполагает определенные сценарии развития российской банковской системы, что может изменить как ее ключевые параметры, так и структуру финансовых потоков в отечественной экономике. Однако реализация любого из них будет проходить в рамках общей тенденции - укрепления позиций государственных и иностранных банков. Вступление России в ВТО не окажет значительного влияния на указанный процесс главным образом потому, что движение национальной банковской системы к мировому рынку долгосрочного ссудного капитала должно быть в любом случае ускорено для поддержания темпов экономического роста. Конкуренция со стороны иностранных банков становится все сильнее. Так, в прошлом году "Ситибанк" развернул агрессивное наступление на розничном рынке в столице. Французская группа Societe Generale купила активно работающий на рынке автокредитования самарский Промэк-банк (первая покупка регионального банка иностранным) и пионера российского ипотечного рынка - банк "Делътакредит". Вышли на отечественный рынок "Хансабанк" - "внучка" одного из крупнейших в Скандинавии Swedbank, и "Морган Стэнли банк", учрежденный одноименным мировым гигантом. 2006 год сулит не меньший рост влияния иностранцев. "Газпром" намерен отдать Dresdener Bank 1/3 в капитале Газпромбанка, а Raiffeisen выкупит Импэксбанк. В ходе IPO иностранцы могут получить более чем по 10% акций Росбанка и Внешторгбанка. Тогда доля нерезидентов в уставном капитале российских банков может превысить 15%. Макроэкономическая ситуация в России улучшается, и местный рынок становится все более привлекательным для иностранных инвесторов. Скорее всего, в ближайшие два-три года их доля не поднимется выше 15-20%. Иностранцам надо вкладывать слишком много средств в развитие пока еще небольших банков, поскольку доступных для покупки крупных банков с серьезной долей рынка в России практически нет. Россия и мировой банковский процесс. Глобализация финансовых рынков выдвигает на первое место задачу универсализации банковской деятельности. За последние 10 лет мировой объем производства вырос вдвое. Иностранные активы банков за этот период утроились, а оборот валюты увеличился в шесть раз. В промышленно развитых странах соотношение финансовых активов резидентов к ВВП неизмеримо выше, чем в России. При этом в западных странах в общей сумме активов финансового сектора растет доля институциональных инвесторов (инвестиционных, взаимных и пенсионных фондов, страховых компаний): например, в США она уже превысила долю банков, а во Франции и Великобритании - приблизилась к 40%. Усилившаяся в последние годы взаимозависимость рынков развитых и развивающихся стран, а также возросшее качественное и количественное разнообразие финансовых инструментов заставляют современные банковские институты пересматривать свою стратегию и тактику. Перестройка банковского сектора стран ЕС сопровождается сокращением количества банков: с 12 тыс. в 1995 г. до 8 тыс. в 2005 г., или на 33%. При этом число банковских отделений на 1 млн. жителей в среднем по ЕС уменьшилось с 515 до 479 (на 6%). В США количество банков в рассматриваемый период сократилось на 33% - с 15 тыс. до 10 тыс., тогда как число банковских агентств на 1 млн. жителей несколько увеличилось - с 253 до 261 (на 3%), что почти в два раза ниже, чем в ЕС. В России также наблюдается сокращение количества банковских учреждений, однако оно вызвано не столько повышением уровня концентрации в секторе, сколько отзывом лицензий. На начало 2005 г. в нашей стране было зарегистрировано 1, 4 тыс. кредитных учреждениях, при этом на 1 млн. жителей приходилось менее 50 банковских отделений. Процесс концентрации банков в странах ЕС особенно ускорился с 1997 г. в преддверии введения евро. Более 80% всех соответствующих операций происходило в национальных рамках. Трансграничные слияния осуществлялись главным образом банками, действующими в соседних странах, близких по культуре и языку. Слияния европейских банков с банками третьих стран были более многочисленными, чем в границах ЕС. Многие европейские банки стремились расширить свое присутствие в США, странах Латинской Америки и Восточной Европы. Объем операций по слиянию и приобретению банков в ЕС возрос с 20 млрд. долл. в 1990 г. до 160 млрд. долл. в 2005 г. В результате повысились уровень концентрации и средняя рентабельность в банковском секторе ведущих стран ЕС. Влияние концентрации банковского капитала на экономику неоднозначно. С одной стороны, укрупнение мелких и средних банков приводит к увеличению их рыночной доли, способствует усилению конкуренции и повышению эффективности банковского сектора. Данный аргумент хорошо применим к России, где крупные, в основном государственные банки действуют практически в условиях отсутствия конкуренции, и его используют для того, чтобы обосновать повышение норматива достаточности капитала. С другой стороны, стремление банков к укрупнению объясняется необходимостью снижения издержек. Но это справедливо, когда речь идет о добровольном слиянии или поглощении. Расчеты показывают, что издержки могут снизиться, только если совместный капитал сливающихся банков превысит 500 млн. долл. Российские банки слишком малы, чтобы добиться снижения издержек за счет слияния. Кроме того, они серьезно отстают от западных банков в области использования новейших информационных технологий (например, у отечественных банков слабо развита система управления отношений с клиентами Customer Relationship Management - CRM). Господствующие позиции банка на рынке определяются не столько его размером и численностью конкурентов, сколько возможностью свободного доступа на рынок и ухода с него. Сам принцип экономии на масштабах нельзя распространять на все виды банковской деятельности, поскольку многие банковские услуги и продукты не поддаются анализу с точки зрения издержек. Размер банка не является абсолютным критерием его прибыльности. Об этом свидетельствует высокая доходность многих малых и средних банков, например в Германии и Франции. Поэтому серьезное сокращение их числа не пойдет на пользу ни России, ни любой другой стране. Российские банки не предлагают банковских продуктов, требующих крупных инвестиций, и по сравнению с западными банками их расходы на оплату труда сотрудников ниже. Поэтому основная причина слияний и поглощений банков в России - стремление к территориальной экспансии. Еще одной причиной выступает желание консолидировать кредитные ресурсы. В результате слияния банки увеличивают собственный капитал, повышая предельно допустимый риск на одного заемщика. Однако западные банки, слившиеся с целью наращивания капитальной базы, как правило, ранее совместно участвовали в синдицировании кредитов, то есть оказывались в ситуации, когда их собственные кредитные возможности не соответствовали требованиям клиента. В России синдицированные кредиты организуются редко и, как правило, с участием иностранных банков, что свидетельствует о неактуальности проблемы предоставления крупных кредитов в нашей стране или, по крайней мере, о безнадежном отставании в конкурентоспособности российских банков в сфере кредитования от иностранных. Наконец, слияния и поглощения приносят прибыли в долгосрочной перспективе, а относительно молодой российский банковский менеджмент, сформировавшийся в условиях сверхдоходного и спекулятивного рынка, пока не в состоянии осуществлять планирование на столь же длительные сроки, что и западный. По ряду параметров российский банковский сектор уступает не только развитым западным странам, но и другим странам с переходной экономикой. По оценкам МВФ, денежный агрегат М 2, который помимо наличных денег включает вклады до востребования и сберегательные вклады, в России составляет 20% ВВП, то есть половину соответствующего показателя стран Центральной и Восточной Европы (ЦВЕ). Объем банковских кредитов реальному сектору (15% ВВП) все еще далек от среднего уровня стран - кандидатов на вступление в ЕС и новых членов (25%). Недостаточно развита и российская платежная система. Все еще значительная доля расчетов приходится на наличные платежи, хотя в странах ЦВЕ подобная ситуация уже давно преодолена. Общая масса наличных денег в обращении почти вдвое превышает объем рублевых вкладов до востребования. По-прежнему важную роль в платежном обороте и в инвестициях играет иностранная валюта. В конце 2005 г. в России долларов в обращении находилось почти столько же, сколько рублей, и 40% вкладов было в иностранной валюте. Политика российских банков в области предоставления услуг характеризуется недостаточным многообразием продуктов, низкой готовностью к инновациям и слабым интересом к не очень богатым клиентам, в том числе к малым предприятиям. Свое слово здесь должны сказать и законодатели. В частности, из-за недостаточной правовой проработанности вопросов ипотечного кредитования банки опасаются предоставлять ипотечные ссуды малым самостоятельным предприятиям. В классификации ведущих западных рейтинговых агентств Россия фигурирует как относительно рискованный торговый партнер, хотя в группе европейских стран с переходной экономикой на нее приходится более половины инвестиционных проектов. При этом доля российских проектов в общей их численности в Европе составила 4% (76 проектов из 1974). Эти цифры свидетельствуют о достижении Россией уровня, наблюдавшегося до августовского кризиса 1998 г. Предпочтительным регионом для инвестиционных проектов остается Москва, а среди отраслей приоритет отдается пищевой промышленности, на долю которой приходилась 1/5финансируемых из-за рубежа проектов против 5% в среднем в Европе. В настоящее время банковские кредиты составляют лишь 1/10 привлеченных отечественными компаниями средств. Неспособность российских банков мобилизовать капитал со сроком долгового обязательства свыше двух лет является наиболее серьезным препятствием на пути расширения масштабов банковского финансирования реальной экономики. И все же, несмотря на все стоящие перед ней проблемы, национальная банковская система способна превратиться в самую крупную в странах Центральной и Восточной Европы, что предопределено масштабами российской экономики. Только инвестиционные потребности в электроэнергетике оцениваются в 5 млрд. долл. в год, 8 млрд.долл. в год требуется для стабилизации увеличения добычи нефти и примерно столько же - для развития газовой отрасли. Эти суммы сопоставимы со всем совокупным капиталом российских банков. |

Date: 2015-04-23; view: 643; Нарушение авторских прав