Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Неоклассическая модель инвестиций в основные фонды предприятия

|

|

В неоклассический модели инвестиций в основные фонды предприятия сравниваются издержки и выгоды фирм, владеющих инвестиционными товарами.

Реальный доход от сдачи в аренду единицы капитала равен его реальной цене  . Реальная цена, как уже было выяснено в главе 2, совпадает с предельной производительностью капитала МРК. Из свойств производственной функции следует, что:

. Реальная цена, как уже было выяснено в главе 2, совпадает с предельной производительностью капитала МРК. Из свойств производственной функции следует, что:

1) чем меньше запас капитала, тем выше МРК;

2) чем больше количество применяемого труда, тем выше МРК;

3) чем более совершенна технология, тем выше МРК.

Следовательно, реальная арендная цена капитала растет при уменьшении запаса капитала, увеличении объема применяемого труда и улучшении технологии.

Фирма, сдающая капитал в аренду, несет три вида издержек:

Альтернативные издержки. Если  цена приобретения единицы капитала, i — номинальная ставка процента, то i

цена приобретения единицы капитала, i — номинальная ставка процента, то i  — это издержки по процентам, то есть сумма, которую фирма могла бы получить, если бы вместо покупки единицы оборудования положила деньги в банк.

— это издержки по процентам, то есть сумма, которую фирма могла бы получить, если бы вместо покупки единицы оборудования положила деньги в банк.

Издержки от изменения иены капитала за время сдачи его в аренду - (

Издержки от износа. Если δ - норма амортизации (часть стоимости капитала, потерянная в течение определенного времени, как правило, года, в результате износа), то эти издержки составляют  .

.

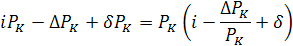

Суммарные издержки от сдачи единицы капитала в аренду, таким образом, равны:

где  темп инфляции инвестиционных товаров. Будем считать, что темп инфляции инвестиционных товаров совпадает с темпом инфляции остальных товаров, то есть

темп инфляции инвестиционных товаров. Будем считать, что темп инфляции инвестиционных товаров совпадает с темпом инфляции остальных товаров, то есть  . Тогда издержки на единицу капитала

. Тогда издержки на единицу капитала

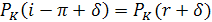

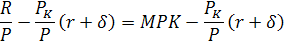

Реальная прибыль на единицу сданного в аренду капитала (норма прибыли) составит:

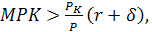

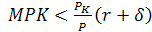

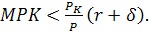

Фирма будет инвестировать, если норма прибыли положительна, то есть  и уменьшать запас капитала, если

и уменьшать запас капитала, если

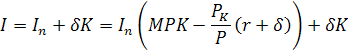

Чистые инвестиции  - это изменение запаса капитала ΔК. Общий объем расходов на инвестиции в основные фонды предприятия I равен сумме чистых инвестиций и инвестиций на возмещение износа капитала.

- это изменение запаса капитала ΔК. Общий объем расходов на инвестиции в основные фонды предприятия I равен сумме чистых инвестиций и инвестиций на возмещение износа капитала.

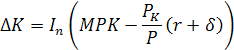

Чистые инвестиции являются функцией от нормы прибыли

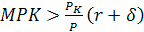

Чистые инвестиции фирмы увеличиваются (  ), если

), если  . Чистые инвестиции фирмы уменьшаются (

. Чистые инвестиции фирмы уменьшаются (  ), если

), если

Инвестиции в основные фонды предприятий зависят от МРК, издержек на единицу капитала и величины износа капитала.

Поскольку с ростом реальной ставки процента г растут издержки сдачи капитала в аренду, го прибыль снижается и инвестиции падают.

При снижении r инвестиции растут. Таким образом, неоклассическая модель объясняет убывающий характер зависимости инвестиций от ставки процента.

Из модели ясно, что сдвиги функции инвестиций зависят от изменения МРК, то есть изменение запаса капитала, объема применяемого труда и технологии вызывают изменение инвестиционного спроса.

Если первоначальный запас капитала таков, что МРК больше издержек на единицу капитала, то инвестиции будут положительными, запас капитала будет увеличиваться и его предельный продукт начнет уменьшаться. В противном случае запас капитала уменьшится, а его МРК увеличится.

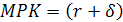

Устойчивое состояние запаса капитала поэтому характеризуется следующим условием:

Если принять такие единицы измерения цен инвестиционных товаров, чтобы  , то условие достижения устойчивого состояния

, то условие достижения устойчивого состояния

Скорость движения к устойчивому состоянию зависит от быстроты изменения запаса капитала, а именно от затрат на ввод новых зданий и установку оборудования.

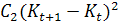

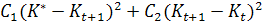

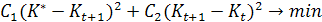

Скорость ввода инвестиций можно оценить с помощью следующей модели. Пусть желаемый запас капитала для фирмы в момент (t+1) и во все последующие периоды равен K*. Тогда из-за того, что запас капитала фирмы в следующем периоде (  ) не равен К*, она несет потери

) не равен К*, она несет потери  . Пусть издержки по вводу инвестиций также описываются квадратичной функцией

. Пусть издержки по вводу инвестиций также описываются квадратичной функцией  ,

,  параметры,

параметры,  . Тогда суммарные издержки фирмы составят

. Тогда суммарные издержки фирмы составят  .

.

Фирма стремится минимизировать издержки, то есть решает задачу:

Из решения этой задачи следует, что  .

.

Если считать, что  - устойчивое состояние запаса капитала, то скорость движения к этому состоянию зависит от коэффициента

- устойчивое состояние запаса капитала, то скорость движения к этому состоянию зависит от коэффициента

Если  велико по сравнению с

велико по сравнению с  то устойчивое состояние будет достигнуто очень быстро. Если, напротив,

то устойчивое состояние будет достигнуто очень быстро. Если, напротив,  сравнительно велико, то процесс корректировки будет очень медленным.

сравнительно велико, то процесс корректировки будет очень медленным.

На величину инвестиций оказывает влияние налоговая политика. При расчете прибыли для взимания налога на прибыль корпораций амортизация рассчитывается исходя из первоначальной стоимости запаса капитала. Поэтому в периоды инфляции величина амортизации занижается, а прибыли - завышается и, следовательно, налог на прибыль становится излишне обременительным и подрывает стимулы к инвестированию.

Иногда государство для стимулирования инвестиций вводит инвестиционный налоговый кредит - сокращение налоговых платежей фирмы пропорционально стоимости приобретенных инвестиционных товаров. Это ведет к снижению издержек на единицу капитала и увеличению инвестиций.

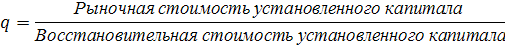

Джеймс Тобин предложил следующую интерпретацию принятия фирмами решения об инвестировании. Он ввел показатель, который носит название q Тобина:

В числителе — стоимость капитальных активов фирмы, складывающаяся на рынке ценных бумаг; в знаменателе — стоимость этих благ в случае их приобретения по существующим ценам. Тобин полагал, что если q > 1, то рыночная стоимость акций компании больше стоимости замещения капитала, поэтому выгодно увеличивать величину капитала. Если q < 1, то, наоборот, фирмы не будут замещать капитал по мере его выбытия.

Теория q Тобина представляет собой иную формулировку неоклассической теории инвестиций. Если прибыль фирм от владения капиталом положительна,  , то владение этими фирмами привлекательно, что повышает рыночную стоимость их акций, а следовательно и q Тобина. Аналогично, если прибыль отрицательна, то q падает. q Тобина отражает не только текущую, но и ожидаемую прибыльность капитала, так как зачастую рыночная стоимость акций растет, если в результате изменения экономической политики ожидается повышение в будущем прибыльности инвестиций.

, то владение этими фирмами привлекательно, что повышает рыночную стоимость их акций, а следовательно и q Тобина. Аналогично, если прибыль отрицательна, то q падает. q Тобина отражает не только текущую, но и ожидаемую прибыльность капитала, так как зачастую рыночная стоимость акций растет, если в результате изменения экономической политики ожидается повышение в будущем прибыльности инвестиций.

q можно интерпретировать как приведенные к настоящему моменту дивиденды, выплачиваемые фирмами на единицу установленного капитала. Если считать, что чистая прибыль от единицы установленного капитала  не меняется во времени, то

не меняется во времени, то

Если q > 1, то  , и, согласно неоклассической теории инвестиций, фирмы будут инвестировать. Если q < 1, то

, и, согласно неоклассической теории инвестиций, фирмы будут инвестировать. Если q < 1, то  , и фирмы не будут возмещать выбывший капитал.

, и фирмы не будут возмещать выбывший капитал.

Таким образом, q Тобина полностью согласуется с неоклассической моделью и является просто более удобным индикатором поведения инвестиций. Это одна из причин пристального внимания экономистов к конъюнктуре рынка ценных бумаг, так как колебания рыночной стоимости акций могут указывать на близость спада или подъема.

В неоклассической модели предполагается, что если фирма желает осуществить инвестиции в новый капитал, то средства для этого на финансовом рынке всегда найдутся. Однако фирмы могут столкнуться с ограничениями финансирования, то есть с ограничением объема средств, которые можно получить на финансовых рынках, что заставляет их инвестировать на основе текущих доходов, а не ожидаемой прибыли. Таким образом, ограничение финансирования снижает объем инвестиций.

Date: 2015-10-19; view: 2261; Нарушение авторских прав