Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Методы анализа и прогнозирования в инвестиционном проектировании

|

|

Анализ данных за предыдущий период и прогнозирование будущих периодов является исходной предпосылкой для проектирования вообще и финансового в частности. Инвестиционный проект в данном контексте можно рассматривать как прогнозную модель денежных потоков.

Динамическая прогнозная модель такого рода может быть построена на основе финансовой отчетности в среде экономических таблиц EXCEL. Основные тенденции динамики финансового состояния и результатов деятельности можно прогнозировать с определенной точностью, сочетая формализованные и неформализованные методы. В условиях крайней нестабильности экономической конъюнктуры финансовое прогнозирование может быть сведено к расчету вариабельного значения NPV, либо другого критерия эффективности в зависимости от меняющихся значений ряда параметров: объем производства, состав и структура затрат по различным видам деятельности хозяйственного субъекта

Прогнозирование основано на признании факта существования определенной зависимости (функции или константы) происходящих изменений показателей финансово-хозяйственной деятельности от одного отчетного периода к другому. Поскольку любая экономическая, а значит и финансовая система обладает инерционностью развития, то данную предпосылку следует считать вполне реалистичной [14].

Финансовое прогнозирование осуществляется для решения задач стратегического планирования на среднесрочную и долгосрочную перспективу. При чем следует учитывать, что с увеличением лага прогнозирования возрастает и риск прогноза. Снизить его позволяет использование многовариантных имитационных расчетов с помощью ЭВМ.

Следует отметить, что методы статистического прогнозирования “осмысливают” лишь формализованную часть информации, тогда как большая её часть является слабо формализуемой, но очень важной для прогнозирования будущего состояния объекта, поэтому на практике эти методы следует рассматривать в сочетании с неформальными методами прогнозирования.

Прогнозирование представляет собой разработку на перспективу изменений финансового состояния объекта в целом и / или его различных частей. Прогнозирование – это частная специфическая функция субъекта управления экономическим объектом. Особенностью прогнозирования является альтернативность в построении финансовых прогнозов, поскольку многовариантная имитация позволяет снизить риск прогноза. Прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее, так и на основе прямого предвидения изменений, когда эти изменения недетерминированы предыдущим ходом событий и могут возникать неожиданно. Для второго варианта наиболее приемлемыми являются эвристические методы.

В первом случае используют прогнозирование помощью авторегрессионных зависимостей. Используя аппарат авторегрессионных зависимостей строят уравнение регрессии для прогнозирования параметра (объема реализации, цен на сырье и материалы, уровня инфляции и т. д.) на основании данных о динамике этого показателя. Уравнение регрессии строится в следующем виде:

Yt = A 0 + A 1 Yt -1 + A 2 Y t -2 +... + AkY t - k (4.1)

где:

Yt - прогнозируемое значение параметра Y в момент времени t;

Ai - i -й коэффициент регрессии.

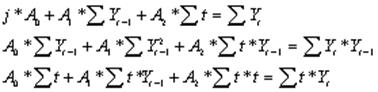

Коэффициенты регрессии данного уравнения могут быть найдены методом наименьших квадратов. Соответствующая система уравнений будет иметь вид:

(4.2)

(4.2)

где:

j - длина ряда динамики показателя Y, уменьшенная на единицу.

Для характеристики адекватности уравнения авторегрессионной зависимости можно использовать величину среднего относительного линейного отклонения v:

(4.3)

(4.3)

где:

Yр - расчетная величина показателя Y в момент времени t;

Yi - фактическая величина показателя Y в момент времени i,

Если v <15%, считается, что уравнение авторегрессии может использоваться в прогнозных целях.

F Внимание. Практическая реализация регрессионного анализа отражает следующие закономерности:

· Построенная модель не объясняет влияние каждого фактора в отдельности, а описывает зависимость функции от всех факторов вместе взятых;

· Зачастую объяснить значения коэффициентов регрессии с экономической точки зрения не представляется возможным;

· Несмотря на очевидную корреляцию некоторых факторов (а при рассмотрении экономических процессов, большинство из них сильно коррелированны) их удаление влечёт за собой значительную потерю достоверности модели.

Однако, несмотря на сложность регрессионного анализа, он может быть эффективно использован в инвестиционном проектировании, хотя его практическая реализация зачастую требует применения программных продуктов недоступных рядовому пользователю.

Внимание. Для прогнозирования ключевых показателей инвестиционного проектирования (объем продаж, уровень и темп инфляции, другие показатели макро и микроэкономической конъюнктуры) при наличии временных рядов можно использовать аддитивные и мультипликативные модели прогнозирования.

Аддитивные модели прогнозирования. Данную модель можно представить в виде формулы:

F = T + S + E (4.4)

где:

F – прогнозируемое значение;

Т – тренд;

S – сезонная компонента;

Е – ошибка прогноза.

Алгоритм построения модели следующий:

1. Расчет значений сезонной компоненты. Влияние сезонной компоненты исключают методом скользящей средней.

2. Десезонализация данных. Она заключается в вычитании сезонной компоненты из фактических значений и расчете тренда на основе полученных десезонализированных данных. В качестве оптимального аппроксимирующего метода на данном этапе используют метод наименьших квадратов.

3. Расчет ошибок как разности между фактическими и трендовыми значениями.

4. Расчет среднего отклонения или среднеквадратической ошибки для сопоставления модели с реальной ситуацией или для выбора наилучшей модели.

Мультипликативные модели прогнозирования. Применение данных моделей обусловлено тем, что в некоторых временных рядах значение сезонной компоненты представляет собой определенную долю трендового значения. Мультипликативные модели можно представить формулой:

F = T * S * E (4.5)

Алгоритм построения модели аналогичен предыдущему.

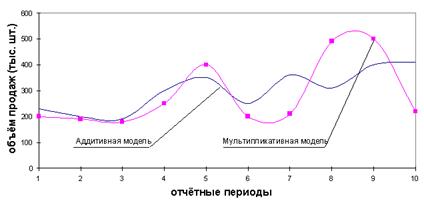

На практике отличить аддитивную модель от мультипликативной можно по величине сезонной вариации. Аддитивной модели присуща практически постоянная сезонная вариация, тогда как у мультипликативной она возрастает или убывает, графически это выражается в изменении амплитуды колебания сезонного фактора, как это показано на рис. 4.1.

Рис. 4. 1. Аддитивная и мультипликативные модели прогнозирования

Date: 2015-07-27; view: 829; Нарушение авторских прав