Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Агрегати грошової маси. Коефіцієнт монетизації ВВП

|

|

Грошовий агрегат – це визначене Законодавством, відповідно до ступеня ліквідності, специфічне угрупування ліквідних активів.

Грошові агрегати:

Ø Мо – готівка;

Ø М1 – Мо + депозитні гроші (гроші до запитання);

Ø М2 – М1 + заощаджу вальні вклади (депозити) + (короткострокові цінні папери)

Ø М3 – М2 + цінні папери + (вклади в небанківських фінансових установ)

У найрозвинутіших країнах світу найчастіше використовують агрегат М1 (готівкові гроші - металеві й паперові гроші; трансак-ційні депозити - вклади фізичних та юридичних осіб у комерційних банках та ощадних установах, кошти, з яких передаються іншим особам у формі чеків та електронних грошових переказів відповідно до комерційних угод і які не приносять відсотків). Гроші грошового агрегату М1 виконують функцію міри вартості (частково), засобу обігу та засобу платежу. У США до них відносять готівку, дорожні чеки, депозити до запитання тощо. В Україні - гроші поза банками та кошти на рахунках і поточних депозитах.

Грошовий агрегат М2 включає в себе високоліквідні фінансові активи, що не функціонують як засіб обігу і використовуються, насамперед, як засіб накопичення. Гроші грошового агрегату М2, крім названих вище функцій, частково виконують функцію нагромадження. У США - це грошові форми агрегату М1, безчекові ощадні рахунки в комерційних банках і ощадних установах, середньоте-рмінові строкові вклади в сумі понад 100 тис. дол. В Україні - грошовий агрегат М1 та строкові депозити і валютні заощадження.

Грошовий агрегат М3 - це великі довготермінові вклади, депозитні сертифікати, грошові форми агрегату М2тощо. В Україні - це грошовий агрегат М2 та кошти клієнтів у трастових операціях банків.

Зміни ринкових індикаторів можуть об'єктивно характеризувати стан монетизації валового продукту за умови високого рівня розвитку ринкових відносин, вільного ціноутворення, вільної конкуренції, ефективного механізму банкрутства тощо. Без цих передумов окремі індикатори можуть змінюватися незалежно від рівня монетизації і перестати виражати її стан.

Для визначення співвідношення між масою грошей і ВВП визначають коефіцієнт монетизації ВВП:

Км = М/ВВП*100% або

Км = 1/V*100%

В розвинених країнах Км = 30-40%.

24. Державний кредит – одна із важливих форм державних фінансів. За допомогою державного кредиту залучаються фінансові ресурси для фінансування дефіциту державного бюджету та платіжного балансу країни, забезпечення програм розвитку окремих галузей та підприємств, стабілізації валютної системи та ін. Державний кредит – це операції із залучення та надання кредитних ресурсів, що здійснюються органами державного управління. З одного боку, державні кошти можуть надаватися державним та недержавним установам на умовах кредиту. З іншого – державні органи управління залучають грошові кошти, використовуючи позикові механізми. Суб'єктами державного кредиту є уряд, центральний банк та державні цільові фонди. Державний кредит формується і за умов залучення грошових коштів урядом АР Крим та місцевими органами виконавчої влади.

Державний кредит може бути внутрішнім і зовнішнім.

Внутрішній виступає у таких формах:

- державні позики

- ощадна справа - перетворення частини вкладів населення в державні позики

- запозичення коштів загальнодержавного позичкового фонду

- казначейські позики

- гарантовані позики

Казначейські позики як форма кредиту виражають відносини з надання фінансової допомоги підприємствам і організаціям органами державної влади і управління за рахунок бюджетних коштів на умовах терміновості, платності, зворотності.

Форма зовнішнього державного кредиту:

1. Державні зовнішні позики

2. Позики міжнародних фінансових органів

3. Міжурядові позики, банківські кредити держави

Кредитори:

1. Всесвітній банк

2. Міжнародний валютний фонд

3. Європейський банк реконструкцій та розвитку

4. Держави Європейського співтовариства

Джерелами фінансування кредиту є: грошові кошти юридичних та фізичних осіб (резидентів та нерезидентів), іноземних держав, міжнародних фінансових організацій, центральних та провідних комерційних банків. Фінансові ресурси, залучені шляхом використання державного кредиту, спрямовуються до державного бюджету, центрального банку або державного цільового фонду для фінансування визначених програм. Залучені кошти використовуються на умовах позики (платності, повернення, забезпечення тощо).

.До основних форм державного кредиту належать:

1) державні позики, що надаються на підставі кредитних угод;

2) позики, які залучаються державними органами управління шляхом емісії та розміщення державних боргових цінних паперів;

3) держані гарантії, що надаються урядом підприємствам і установам з метою залучення кредитних ресурсів;

4) вклади громадян в ощадні банки країни;

5) інші форми.

Важливим елементом державного кредитування є амортизація і обслуговування позик. Під амортизацією позик розуміють погашення суми одержаної позики. Обслуговування позики – це виплата доходів за її користування. Амортизація та обслуговування позик, залучених за умов державного кредиту, здійснюється за рахунок таких джерел, як:

– доходи державного бюджету;

– доходи, одержані від інвестицій, проведених за рахунок позик;

– кредити, одержані від центрального банку;

– кошти, одержані від проведення додаткових емісій боргових цінних паперів;

– проведення реструктуризації позик.

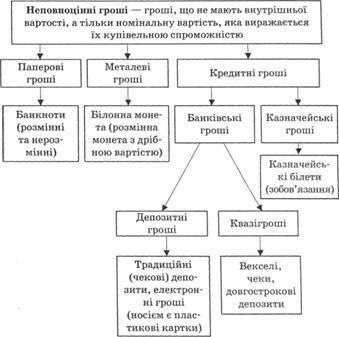

25.Опишіть еволюцію неповноцінних грошей,дайте їм характеристику

Неповноцінні гроші – це гроші, які не мають власної субстанціональної вартості (рис. 1.12)*13.

Рис. 1.12. Еволюція неповноцінних грошей

Паперові гроші – це нерозмінні на метал знаки вартості, що випускаються державою для покриття своїх (бюджетних) витрат і наділяються нею примусовим курсом, визнаються законодавчо обов'язковими до приймання в усіх видах платежів. Мірилом їх емісії стає не потреба в обігу платіжних засобів, а необхідність фінансування державою бюджетного дефіциту. Тому такі гроші називають ще декретними, або казначейськими.Паперові гроші мають свою вартість, пов'язану із затратами праці на виготовлення спеціальної паперової грошової стрічки, захистом їх від підробки, друкуванням, збереженням і т. ін. Ці витрати є різними в різних країнах. Чим більше захищені від підробок ті або інші паперові гроші, тим дорожче їх виробництво. Долар США, що має більше 40 ступенів захисту, потребує для свого виробництва відчутних витрат. На кожну тисячу банкнот у США витрачають по 60 доларів. Національна валюта України – гривня – спочатку (1992 р.) була надрукована за кордоном – у Канаді. Вона мала 17 ступенів захисту і коштувала 24,1 дол. США за тисячу банкнот. Але вже в 1994 р. у Києві почала працювати власна фабрика Держзнаку, що має найсучасніше друкарське устаткування і забезпечує випуск усієї необхідної кількості банкнот. А з уведенням у дію в 1997 р. у м. Малині фабрики банкнотного паперу створено власний замкнутий технологічний цикл виробництва банкнот.

Однак власна вартість паперових грошей не порівнюється з їх номінальною вартістю, тобто з тією вартістю грошового товару, яку вони становлять. У цьому сенсі говорять про те, що паперові гроші не мають вартості*Вперше паперові гроші були випущені в Китаї ще у XIII ст., у Франції емісія їх розпочалася з 1716 р., в Англії – наприкінці XVIII ст., в Росії – з 1769 р. В Україні перші паперові гроші з'явилися в обігу в 1769 р. з випуском їх у Росії. Це були асигнації – своєрідні банківські зобов'язання, розписки на одержання монети.Разом із введенням у грошовий обіг паперових грошей виникла й інфляція. Так, якщо наприкінці 1800 р. курс паперового рубля становив 66,1/4 коп., то в 1810 р. його середньорічне значення вже дорівнювало 25,2/5 коп. Це спричинило небачене зростання цін на товари та продукти харчування. У 1843 р. в обігу з'явилися якісно нові паперові гроші – державні кредитні білети за срібним курсом. Однак вартість рубля щодо срібла з різних причин (війни, кризи, економічні потрясіння) продовжувала знижуватися. Не допомогло навіть вилучення з обігу та поетапне знищення мільйонів рублів кредитками. Дефіцит державного бюджету частково покривався за рахунок зовнішніх та внутрішніх позик. Визначальними ознаками паперових грошей є їх випуск для покриття бюджетного дефіциту; нерозмінність на золото; примусове запровадження в обіг; нестабільність курсу і неминуче знецінення. Ці ознаки властиві насамперед грошам, що емітуються безпосередньо урядом в особі міністерства фінансів. Зазвичай вони називаються казначейськими білетами, зобов'язаннями тощо. Але цих ознак можуть набувати і гроші, які емітуються банками, зокрема центральним банком, якщо емісія їх спрямовується на фінансування бюджетного дефіциту. Про це переконливо свідчить досвід України 1991–1993 pp., коли кредитна емісія Національного банку перетворилася на ключове джерело фінансування бюджетних витрат. Як наслідок – знецінення українських грошей за 1993 р. у 100 разів.

Кредитні гроші – це гроші особливого типу, що нерозмінні на золото, а в обіг випускаються центральним (національним) банком як банкноти. Початковою формою кредитних грошей була боргова розписка (документ, яким оформлювалися кредитні відносини між позичальником і кредитором), яка вперше з'явилася в Італії у XII ст. Спочатку боргові розписки були засобом переказу грошей, а потім стали використовуватися як засіб платежу. З часом ці боргові розписки отримали назву "вексель".Обіг кредитних грошей регулюється двома законами.

1. Емісія кредитних грошей здійснюється на основі зворотного принципу. Тобто їх випуск в обіг відбувається на основі надання кредиту на умовах повернення у визначений час. За такої умови грошова маса утворюється на основі взаємодії двох грошових потоків – випуску грошей через банк і повернення кредитованої суми після закінчення встановленого часу.

2. Забезпеченість емісії кредитних грошей, що означає функціонування такої системи кредитування, коли позики надаються для забезпечення реальних потреб товаровиробників й інших учасників товарообігу в грошах і погашення кредиту в міру їх задоволення.

Квазігроші (або майже гроші) – це специфічні грошові форми, у яких грошова суть істотно послаблена, відхилена від загальноприйнятих, стандартних форм. Таке відхилення можливе з кількох причин:

– коли в стандартних формах значно послаблюється грошова суть: наприклад за розміщення грошей у довгострокові вклади вони зберігають звичайну форму депозитних грошей, проте при цьому дещо знижується їх ліквідність, здатність бути платіжними засобами;

– коли грошові функції виконують нестандартні форми, які не можна віднести до жодної із зазначених вище: наприклад, вексель у певних межах може використовуватися як гроші у функції купівельного і платіжного засобу, хоча він не е грошима в загальноприйнятому розумінні. Те саме стосується чека та деяких інших грошових інструментів. З їх допомогою можна розраховуватися за товари і послуги спрощеним методом*19.

Використання квазігрошей має позитивний вплив на економіку, оскільки:

– дає можливість зменшити масу платіжних засобів в обігу за рахунок вилучення їх у довгострокові депозитні вклади, що сприяє оздоровленню кон'юнктури ринків;

– дає можливість підвищити ліквідність ринку за рахунок запровадження в обіг додаткових платіжних інструментів – квазігрошових форм, передусім векселів;

– робить управління грошовою масою, а отже, пропозицією грошей, більш гнучким і ефективним.

Розглянемо основні етапи еволюції форм квазігрошей. Історично першою формою квазігрошей став вексель.

Вексель – це боргове зобов'язання встановленого зразка, що дає незаперечне право на одержання зазначеної в ньому суми грошей у термін, який вказано у векселі.

Економічні причини виникнення векселя такі ж давні, як і товарно-грошовий обіг між окремими містами та країнами, оскільки бажання уникнути перевезень готівкових грошей було природнім з двох причин – безпека та зручність*20.

Прототипи векселя можна знайти в різних країнах та в різні часи, але всі історичні факти свідчать про те, що вексель західноєвропейського типу як фінансовий інструмент зі своїми характерними ознаками виник в Італії у XII ст., оскільки саме там сформувалась сукупність причин, що привели до поширення векселів серед банкірів та лихварів спочатку в італійських містах, а потім і в усій Європі*21. В Європі в обігу перебувало безліч монет різноманітного карбування, справжність яких важко було визначити. Щоб обмежити можливі втрати від фальшивих монет, італійські купці зберігали реальні гроші (золоті і срібні монети) у міняльних лавках, куди вони їх здавали за вартістю чистого срібла, що вимірювалося у марках, а взамін власники отримували векселі*22. В Англії в ХУП ст. такі векселі стали вперше обмінювати на банкноти, що використовувалися у торговельних взаєморозрахунках. Звідси бере початок система безготівкових розрахунків. Зокрема в Німеччині безготівковий обіг з'явився у м. Гамбурзі ще у 1691 p., коли було створено "Гамбургер-банк". Надалі поширення векселів як засобу платежу і своєрідної форми кредитних грошей сприяло формуванню цілої системи вексельного законодавства, що цілковито сформувалося у більшості європейських країн уже в XVII ст.

Перший вексель прийшов в Україну значно пізніше, ніж він затвердився в Європі як платіжний засіб та прибутковий папір. Офіційно вексельний обіг в Україні був запроваджений Вексельним статутом 1729 р. У його основу був покладений Лейпцизький статут. Надалі вексельне законодавство в Україні неодноразово переглядалося і вдосконалювалося з урахуванням традицій та потреб розвитку комерції.

Системне здійснення різноманітних комерційних операцій розпочалося вже у другій половині XIX ст., коли на всій території України масово стали виникати й активно діяти товариства взаємного кредиту та сформувалася система банків. Найстарішим серед них були Харківський земельний банк, що остаточно сформувався у 1864 р, та Харківський акціонерний земельний банк, що започаткував свою діяльність у 1871 р. З розвитком ринкових відносин у Росії в дореволюційний період вексельний обіг став провідною формою функціонування комерційного кредиту.

Date: 2015-07-23; view: 683; Нарушение авторских прав