Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Ухилення від сплати податків

|

|

14.1. Економічна сутність ухилення від сплати податків

За економічним змістом ухилення від сплати податків є процесом уникнення податкових зобов'язань конкретними платниками податків. Економічний характер цього поняття проявляється через можливість чіткого визначення зміни податків від рівня ухилення. Соціальні наслідки ухилення пов'язані з існуванням фіскального обміну — податки — блага і покращення чи погіршення суспільного добробуту платників податків. На процес ухилення впливають такі фактори:

1) історичні традиції;

2) моральна етика платника податку;

3) рівень державного контролю в країні;

4) рівень оподаткування.

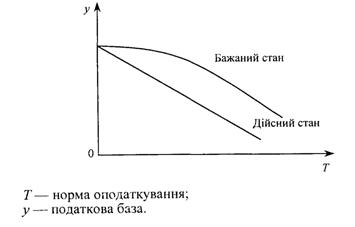

Рівень оподаткування напряму впливає на ухилення від сплати податків. Надмірне підвищення норми оподаткування призводить до збільшення доходів тіньової економіки і згортання легального бізнесу, а заодно і скорочення податкової бази.

14.2. Форми та способи ухилення від сплати податків

У фіскальній практиці існує дві основні форми ухилення від сплати податків: законна та незаконна.

Основна відмінність між цими формами: законні форми не тягнуть за собою відповідальності, а незаконні передбачають накладення відповідних штрафів, санкцій.

До законних способів відносять:

1) штучне, без порушення законодавства, завищення собівартості;

2) прискорене нарахування амортизації;

3) відрахування на утримання домашньої контори і власного транспорту, що використовується у службових цілях;

4) відрахування в благодійні фонди;

5) використання офшорних застережень та податкових гаваней;

6) використання податкових пільг.

Намагання звести до мінімуму сплату податків юридичними та фізичними особами призводить до відтоку фінансових потоків в ті країни, які на законодавчому рівні сприяють залученню капіталу, не вимагаючи підтвердження джерел їх походження. Для зниження податку використовують співпрацю з компаніями, зареєстрованими в країнах, де існує ліберальний підхід до оподаткування (повне звільнення сплати чи великі пільги). Ці країни отримали назву податкових гаваней, податкових оазисів або офшорних зон.

Офшорні зони (англ. offshore) — це країни або деяка частина певної країни, в яких:

— існує сприятливий режим обслуговування банківських, страхових та інших фінансових операцій для іноземних фірм або громадян-іноземців;

— відсутні обмеження фінансової діяльності поза межами країни реєстрації;

— забезпечується збереження інформації щодо конфіденційності власників;

— діють значні пільги в оподаткуванні, а в деяких офшорних країнах податки взагалі не існують для іноземних фірм-нерезидентів.

Офшорні компанії відкриваються в офшорних країнах та центрах, які надають пільги тільки нерезидентам. Дещо іншим є офшорний бізнес у вільних економічних зонах, де пільги надають нерезидентам і резидентам. До податкових пільг відносять податкові кредити і податкові канікули.

Податковий кредит — це зменшення податку перед державою протягом певного періоду часу. Поширені види податкового кредиту:

1) інвестиційні знижки;

2) списання сум податків, сплачених за кордоном;

3) знижки на заходи по фінансуванню зайнятості населення. Податкові канікули — це відстрочка щодо сплати податків з

боку податкових органів.

Незаконні способи ухилення:

1) приховування об'єктів від оподаткування;

2) приховування доходів від оподаткування;

3) фальсифікація даних бухгалтерської та фінансової звітності;

4) підкуп податкових чиновників;

5) інші способи.

14.3. Міжнародне податкове планування

У світовій практиці існує три основних методи зарахування сплачених іноземних податків: система податкових кредитів (tax credit), механізм податкових знижок (tax deductions) та звільнення від іноземних податків у країні отримувача (exemption system).

Для більш зручного користування міжнародними системами наводимо таблицю. Для порівняння додамо до таблиці шосту колонку, необхідну для порівняння трьох систем із звичайною системою оподаткування міжнародних доходів, коли залік іноземних податків у країні— отримувача валютних прибутків не враховується (компенсація відсутня). У цій таблиці наведено умовні приклади застосування різних систем усунення подвійного оподаткування відповідно до світових стандартів.

При цьому ставка податку на прибуток (дохід) у країні з джерелом виникнення доходів (країна Б) складає 25,0 %, в країні — отримувача доходів (країна А) — 35,0 %. Зазначимо, що Нами зроблено припущення у країні А резидент не отримував прибутків у звітному періоді від ведення господарської діяльності на її території.

Наведений приклад свідчить, що за рахунок системи звільнення в країні резиденції (країна А) від додаткового оподаткування прибутку, одержаного за кордоном (ряд. 9 гр. 5) досягається найбільший чистий прибуток (750 у. о.) та найопти-мальніший ефект від зниження податкових зобов'язань для платника податку.

У даному випадку в країні А резидент звільняється від оподаткування іноземних доходів, за умови підтвердження їх сплати в країні за місцем їх отримання. Інакше кажучи, податки, плачені іноземній державі, прирівняні до податків, існуючих у державі резиденції платника.

При цьому податковий кредит надається своїм резидентам (за даними табл. 1 країною А) тільки на суму сплачених за кордоном податків, які не повинні перевищувати рівень оподаткування у власній країні. Якщо сума сплаченого податку в іноземній державі вища, ніж у країні резиденції, то така переплата у податковий кредит не включається, і платник зазначає фінансових збитків.

Таблиця 1

МІЖНАРОДНІ СИСТЕМИ ЗАРАХУВАННЯ СПЛАЧЕНИХ ІНОЗЕМНИХ ПОДАТКІВ(в у. о.)

| № з/п | Найменування податку (джерела сплати) | Податковий кредит (часткова компенсація) | Податковий залік (знижка) | Звільнення від податків (повна компенсація в країні резиденції) | Відсутня компенсація в країні резиденції |

| Оподатковуваний прибуток (дохід) в країні Б | |||||

| Податок (25 % від суми по рядку 1) | |||||

| Прибуток (дохід) після сплати податків у країні Б | |||||

| Оподатковуваний прибуток у країні 0 отримувача — країна А | |||||

| Нарахований податок у країні резиденції (35 % від суми по рядку 4) | 262,5 | ||||

| Податковий кредит (у розмірі податку в країні Б)* | — | —■ | — | ||

| Податок до сплати в країні А (ряд. 5 - ряд. 6) | 262,5 | — | |||

| Загальна сума податків, сплачених в країнах А і Б (ряд. 2 + + ряд. 7) | 512,5 | ||||

| Чистий прибуток після сплати податку у країнах А і Б | 487,5 |

Слід зазначити, що механізм звільнення від оподаткування іноземних доходів (exemption system) може бути застосовано у зворотньому напрямку, коли держава дотримується принципу «резидентства» і не оподатковує або оподатковує за значно нижчими ставками доходи, що виникли при їх поверненні (репатріації) в країну резиденції отримувача прибутків. За таким принципом оподатковуються, наприклад, пасивні прибутки (дивіденди, проценти, окремі види страхування, роялті) іноземних суб'єктів господарювання з джерелом їх походження з України при їх перерахуванні в країну, з якого укладено конвенцію (угоду) про уникнення подвійного оподаткування доходів та майна. Щодо інших доходів нерезидентів з джерелом в Україні, то на сьогодні до нерезидентів застосовується принцип «територіальності», що передбачає оподаткування будь-яких доходів, отриманих від ведення господарської діяльності в країні.

Проте, як засвідчує практика, оподаткувати відповідні доходи можливо тоді, коли нерезидент зареєструє власний відокремлений підрозділ (представництво) в Україні і здійснюватиме через нього господарську діяльність. Якщо він цього не зробить, то оподаткувати його доходи практично не можливо.

Безумовно відповідні прогалини у діючому законодавстві не можуть не помічатися контролюючими структурами, зокрема податковою службою Україною. Так, у листі від 27.06.2003 р. за № 10205/7/15-1317 ДПА вважає, що кошти та майно, що надходять в Україну з метою виконання представницьких функцій нерезидентом, повинні бути включені до валових доходів як плата за послуги, що надаються нерезиденту його постійним представництвом. На нашу думку, це не тільки погіршує стосунки з іноземними інвесторами, а й є однією із причин, що ускладнює процес легалізації діяльності нерезидентів в Україні.

Слід зазначити, що для українських фінансово-промислових груп, підприємств малого та середнього бізнесу, а також вітчизняних підприємців легалізація діяльності за кордоном з метою прискорення переведення прибутків в Україні потребує додаткового законодавчого врегулювання. Також потребує врегулювання для спільних підприємств та компаній з 100%-ним іноземним капіталом вирішення проблеми зарахування сплачених (нарахованих) ними податків через власні, так звані «материнські» або дочірні підприємства за кордоном. Вважаємо, що це сприятиме притоку інвестицій та пожвавленню економічної діяльності в Україні.

Date: 2015-07-17; view: 1364; Нарушение авторских прав