Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Расчет эффективности рекомендаций по совершенствованию системы страхования имущества юридических лиц

|

|

Таким образом, с целью совершенствования системы страхования имущества юридических лиц предлагаются следующие мероприятия:

1. Запустить новое мобильное приложение для выезжающих за рубеж с возможностью покупки полисов в режиме онлайн.

2. Внедрение алгоритма взаимодействия с юридическими лицами.

3. Разработка комплексной программы страхования имущества юридических лиц в СПАО «Ингосстрах».

4. Совершенствование методики расчета тарифных ставок в страховании имущества юридических лиц.

В таблице 7 представлен плановый бюджет затрат, который компания предполагает потратить на реализацию предложенного мероприятия.

Таблица 7 - Плановый бюджет затрат компании на освоение нового канала продаж

| Наименование затрат | Сумма затрат, млн. руб. |

| Единовременные затраты: | |

| затраты на разработку программного обеспечения | 278, 640 |

| затраты на внедрение программного обеспечения | 216,00 |

| затраты на организацию рабочего места | 19,62 |

| Текущие затраты за год: | 28,49 |

| затраты на оплату труда страхового консультанта | |

| страховые взносы | 10,49 |

По состоянию на апрель 2016 года россияне купили и используют почти 10 миллионов IPhone различных поколений. К доле Apple в России можно добавить 3 миллиона IPad и более 850 тысяч компьютеров Mac. Всего около 14 миллионов устройств от Apple продано в России. Смартфонов и планшетов на Андроиде в России 35 миллионов.

Если каждый 2000 воспользуется услугами Ингосстрах, то объем продаж увеличится на 175 000 договоров по страхованию.

В среднем если стоимость одного договора страхования имущества составляет всего 870,9 руб. то объем продаж составит 152,4 млн. руб.

Внедрение методики оценки позволит снизить риски компании и не заключать договоры с ненадежными компаниями, в 2015 году убыток по ненадежным компаниям составил 24 млн. руб. в данном случае данный показатель можно считать в качестве экономии страховой организации.

Всего ежегодно компания будет получать 176,400 млн. руб.

Оценка эффективности совершенствования системы страхования имущества юридических лиц была проведена на основе методических рекомендаций по оценке эффективности инвестиционных проектов утвержденных Министерством экономики Российской Федерации и Министерством финансов Российской Федерации.

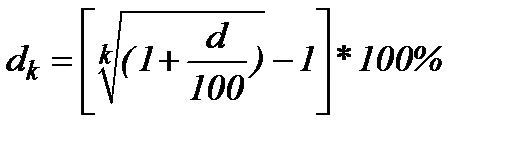

Норма дисконта для оценки эффективности мероприятий по совершенствованию системы страхования имущества юридических лиц в целом рассчитывается по формуле 1.

d = d min + I + r (1)

где d – норма дохода (номинальная), %;

d min – минимальная реальная норма дохода, %;

I – темп инфляции, %;

r – коэффициент, учитывающий уровень инвестиционного риска

Для расчета экономической эффективности было установлено, что доходность инвестиций без учета инфляции должна быть не ниже 2% в год. Уровень инфляции предполагается 2% в год. Премия за риск — 5%.

Предполагается, что финансирование мероприятий по совершенствованию системы страхования имущества юридических лиц будет осуществляться за счет собственных средств СПАО «Ингосстрах».

d = 2+2+5= 9

Далее рассчитаем показатель с учетом того, что данные представлены за полгода:

= 4,40 (2.)

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей: чистый доход; чистый дисконтированный доход (ЧДД)или (NPV); индекс доходности или рентабельность инвестиций (PI); срок окупаемости (срок возврата единовременных затрат); внутренняя норма дохода (IRR).

Расчет эффективности совершенствования системы страхования имущества юридических лиц СПАО «Ингосстрах» в целом выполнен в виде таблиц 8 – 11.

| Таблица 8 - Поступления (тыс. руб.) | ||||||||||||||

| 1 п | 2 п | 3 п | 4 п | 5 п | 6 п | Всего | ||||||||

| Объем продаж | ||||||||||||||

| Амортизация | ||||||||||||||

| ИТОГО | ||||||||||||||

| Таблица 9 - Текущие затраты (тыс. руб.) | ||||||||||||||

| Затраты | 1 п | 2 п | 3 п | 4 п | 5 п | 6 п | Всего | |||||||

| Текущие затраты | ||||||||||||||

| ИТОГО | ||||||||||||||

| Таблица 10 - Единовременные затраты | ||||||||||||||

| Единовременные затраты | 1 п | 2 п | 3 п | 4 п | 5 п | 6 п | Всего | |||||||

| Затраты на разработку программного обеспечения | ||||||||||||||

| Затраты на внедрение программного обеспечения | ||||||||||||||

| Затраты на организацию рабочего места | ||||||||||||||

| ИТОГО | ||||||||||||||

Таблица 11 - Потоки денежных средств Cash Flow (по полугодиям)

| Годы | 1 п | 2 п | 3 п | 4 п | 5 п | 6 п |

| Приток (Поступления) | ||||||

| Отток (Единоврем. + Текущие затраты) | -494640 | -19620 | -28490 | -28490 | -28490 | -28490 |

| Cash Flow | -494640 | -19620 |

Рисунок 3 - Потоки денежных средств Cash Flow (по полугодиям)

Чистым доходом (ЧД; Net Value - NV) называется накопленный эффект (сальдо денежного потока) за расчетный период:

, (3)

, (3)

где Фт – эффект (сальдо) денежного потока на т-м шаге, а сумма распространяется на все шаги в расчетном периоде.

Важнейшим показателем эффективности мероприятий по совершенствованию системы страхования имущества юридических лиц является чистый дисконтированный доход (ЧДД; интегральный эффект; Net Present Value - NPV) - накопленный дисконтированный эффект за расчетный период. ЧДД зависит от нормы дисконта Е и рассчитывается по формуле:

, (4)

, (4)

где aт – коэффициент дисконтирования.

Таблица 12 - Расчет дисконтированных затрат и поступлений

| 1 п | 2 п | 3 п | 4 п | 5 п | 6 п | Всего | ||

| Номер периода | ||||||||

| Коэффициент дисконтирования (Kd) | 1,00 | 0,96 | 0,92 | 0,88 | 0,84 | 0,81 | ||

| Чистый доход (D) *Kd | 0,00 | 0,00 | 145283,49 | 139156,34 | 133287,60 | 127666,37 | 545393,80 | |

| Единоврем.Затраты*Kd | 494640,00 | 18792,55 | 0,00 | 0,00 | 0,00 | 0,00 | 513432,55 | |

| ЧДД (3-4) | -494640,00 | -18792,55 | 145283,49 | 139156,34 | 133287,60 | 127666,37 | 31961,25 | |

| ЧТС | -494640,00 | -513432,55 | -368149,07 | -228992,72 | -95705,12 | 31961,25 |

ЧТС проектного мероприятия > 0, следовательно, рекомендации по совершенствованию системы страхования имущества юридических лиц эффективны.

ИД = 545393,80/ 513432,55 = 1,06 > 1, следовательно, рекомендации по совершенствованию системы страхования имущества юридических лиц эффективны.

Среднегодовая рентабельность инвестиций (СР):

СР = (1,06 - 1) / 6* 2 * 100% = 2 > 0, следовательно, рекомендации по совершенствованию системы страхования имущества юридических лиц эффективны.

Рисунок 4 - Расчет дисконтированных затрат и поступлений

Срок окупаемости:

(5)

5+abs(-95705,12)/(31961,25+abs(-95705,12))= 5,75 или 2,9 года

2,9< срока реализации мероприятий по совершенствованию системы страхования имущества юридических лиц, следовательно, рекомендации по совершенствованию системы страхования имущества юридических лиц эффективны.

Таблица 13 - Расчет внутренней нормы доходности (ВНД)

| Дисконт полугодовой (d) | 4,4 | |||

| Значения ЧДД при изменении d | 31961,25 | 21467,79 | -11672,35 |

(6)

(6)

ВНД = 6 + 4521 / (4521- (-11672,35) * (7-6) = 6,28 ≥ дисконта, следовательно, мероприятия по совершенствованию системы страхования имущества юридических лиц эффективны.

Рисунок 5 - Расчет внутренней нормы доходности (ВНД)

Исходя их этого, можно сделать вывод, что эффективней вкладывать финансовые средства в данные мероприятия по совершенствованию системы страхования имущества юридических лиц, чем использовать эти средства на финансовом рынке. Вложенные средства окупятся через 2,9 года.

Таким образом, в третьей главе выпускной квалификационной работы работы были предложены рекомендации мероприятия по совершенствованию страхования имущества юридических лиц. В соответствии с предложенными мероприятиями были рассчитаны затраты и рассчитана экономическая эффективность от реализации рекомендаций, которая показала, что проект рекомендаций экономически эффективен, рентабельность определена на уровне 2, а проект полностью окупится через 2,9 года. На основании полученных расчетов можно рекомендовать разработанные рекомендации к реализации.

Заключение

На основании проведенных исследований сделаны следующие выводы.

Необходимость страхования юридических лиц определяется стремлением предприятий ограничить убытки, обусловленные имущественными рисками.

В первой главе рассмотрены теоретические и методологические основы страхования имущества юридических лиц.

Под страхованием имущества юридических лиц подразумевается возмещение ущерба, который понесло застрахованное имущество в связи с пожаром, наводнением, землетрясением и другими стихийными бедствиями, а также в связи с аварией в системе канализации, отопления, водопровода; кражей со взломом, умышленными действиями третьих лиц; падением пилотируемых летательных объектов и их частей. В рамках классификации видов страхования имущества юридических лиц выделяют огневое, морское и космическое страхование, страхование грузов и перевозок, транспорта, урожаев, строительной деятельности и т.п.

Изучение методологии расчетов тарифов и страховых выплат позволило сделать вывод, что страхованию подлежит все, что имеет отношение к осуществлению деятельности компанией и представляет собой материальную ценность, доступную для выражения в денежном эквиваленте. При этом расчет тарифов зависит от стоимости имущества, вида деятельности предприятия, комплексное страхование имущественных рисков часто ориентировано на покрытие крупного ущерба предприятия.

Также в работе рассмотрено содержание страхование коммерческой недвижимости, товарно-материальных ценностей и выявлено, что оно включает страхование самого объекта недвижимости, страхование убытков от потери поступления арендной платы – loss of rental income, а также страхование гражданской ответственности за нанесение имущественного вреда или физического ущерба третьим лицам.

Во второй главе исследованы тенденции развития страхования имущества юридических лиц на примере СПАО «Ингосстрах».

Российский рынок корпоративного имущественного страхования динамично развивается, что связано с высокой переменчивостью условий деятельности предприятий. Неопределенность связана с наличием системного риска, обусловленного, в частности, существенной вероятностью возникновения техногенных катастроф, совершения террористических актов, изменения рыночной конъюнктуры и так далее. Кроме того, наличие системы страховых гарантий выполняет важную стабилизирующую роль для Страхователя, так как позволяет перевести «внеплановые» расходы на ликвидацию последствий аварий в разряд плановых. Ключевая задача в страховании, как и в других отраслях, - это повышение рентабельности. Одним из основных методов достижения этой цели в 2015 году, как и в предыдущем, было сокращение расходов, однако практические способы несколько изменились. Так, к основным мерам, которые страховые компании применяют в текущей макроэкономической ситуации в стране, относятся: снижение прочих операционных расходов, снижение расходов на персонал, изменение тарифов, снижение расходов по убыткам, снижение аквизиционных издержек и др. Таким образом, если в 2014 году большинство страховых компаний прибегали к сокращению расходов на персонал, то в этом году фокус сместился на работу над операционными расходами. Колебания обменного курса рубля к иностранным валютам вынуждают страховые компании задуматься о пересмотре тарифов, особенно в отношении бизнеса, где выплаты зависят от волатильности валютного рынка.

Несмотря на тенденцию роста убыточности, уровень тарифов в страховании корпоративного имущества остается крайне низким. За последние десять лет, начиная с 2005 года, тарифы по основным видам имущественного страхования снизились в 5-7 раз и в настоящее время не соответствуют сложившемуся уровню убыточности, особенно с учетом расходов на ведение дела и перестрахование. Однако высокая конкуренция между страховщиками в данном сегменте препятствует повышению тарифов.

Рынок страхования имущества юридических лиц сократился по итогам 2014-2015 годов почти на 12%. Эксперты связывают это с использованием юридическими лицами (страхователями) так называемых протоколов антикризисных программ.

Ингосстрах является крупнейшей страховой компанией, которая существует с 1947 года и на федеральном уровне и на отечественном рынке считается самой крупной по объему страховой премии и страховым выплатам. Страховая премия по добровольному страхованию увеличилась на 2,3% по сравнению с 2014 годом и составила 56,9 млрд. руб., а обязательное страхование уменьшилось на 19,4% и составило в 2015 году 8,9 млрд. руб.

Рейтинговое агентство Standard&Poor’s отметила компанию, как лидера с отличной репутацией в сфере страхования. СПАО «Ингосстрах» предлагает клиентам качественный сервис и современные технологии урегулирования страховых случаев.

Для юридических лиц существуют следующие виды страхования: страхование грузов, автомобилей, государственных контрактов, ответственности компании, от строительно-монтажных рисков, сотрудников от несчастных случаев. В 2015 году СПАО «Ингосстрах» увеличило сборы по страхованию имущества юридических лиц до 86,0% (с 6,1 млрд. рублей в 2014 году до 11,2 млрд. рублей в 2015 году). Это стало возможным благодаря расширению клиентской базы, а также благодаря росту объемов премий по космическим рискам в 9 раз до 5,9 млрд. руб. Рост объемов наблюдается по всем направлениям деятельности страхования имущества юридических лиц.

Наиболее приоритетными задачами Ингосстрах на данный период являются: увеличение рентабельности, повышение уровня удержания клиентов, снижение аквизиционных расходов и расходов на ведение дел, разработка новых продуктов и пересмотр имеющихся продуктов, улучшение риск-менеджмента.

В третьей главе представлены рекомендации по совершенствованию системы страхования имущества юридических лиц в СПАО «Ингосстрах».:

1.Запустить новое мобильное приложение для выезжающих за рубеж с возможностью покупки полисов в режиме онлайн.

2.Внедрение алгоритма взаимодействия с юридическими лицами.

3.Разработка комплексной программы страхования имущества юридических лиц в СПАО «Ингосстрах».

4.Совершенствование методики расчета тарифных ставок в страховании имущества юридических лиц.

В результате данных предложений СПАО «Ингосстрах» увеличит количество новых клиентов, а также расширит объем страховых сборов уже с существующих клиентов.

В соответствии с предложенными мероприятиями были рассчитаны затраты и рассчитана экономическая эффективность от реализации рекомендаций, которая показала, что проект рекомендаций экономически эффективен, рентабельность определена на уровне 2, а проект полностью окупится через 2,9 года. На основании полученных расчетов можно рекомендовать разработанные рекомендации к реализации.

Список использованной литературы:

1. Гражданский кодекс Российской Федерации (части первая, вторая и третья) (с изм. и доп. от 1996 г., 1997 г., 1999 г., 2001 г., 2002 г., 2003 г., 2004 г., 2005 г., 2006 г.).

2. Налоговый кодекс Российской Федерации – часть первая от 31 июля 1998 г. № 146-ФЗ и часть вторая от 5 августа 2000 г. № 117-ФЗ (с изм. и доп. от 1999 г., 2000 г., 2001 г., 2002 г., 2003 г., 2004 г., 2005 г., 2006 г.).

3. Закон РФ от 27 ноября 1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации» (с изменениями от 1997 г., 1999 г., 2002 г., 2003 г., 2004 г., 2005 г., 2006 г.).

4. Федеральный закон от 8 августа 2001 г. № 128-ФЗ «О лицензировании отдельных видов деятельности» (с изм. и доп. в 2002 г., 2003 г., 2004 г., 2005 г., 2006г.).

5. Алексий П. В. Жилищное право [Электронный ресурс]: учебник для студентов вузов, обучающихся по специальности «Юриспруденция» / П. В. Алексий и др.; под ред. И. А. Еремичева, П. В. Алексия, Ю. Ф. Беспалова. - 8-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА: Закон и право, 2012. - 463 с

6. Алиев Б. Х., Махдиева Ю. М. Основы страхования: учебник. Изд-во: Юнити-Дана, 2014.

7. Архипов А. П. Андеррайтинг в страховании. Теоретический курс и практикум [Электронный ресурс]: учеб. пособие для студентов вузов, обучающихся по специальности 080105 «Финансы и кредит» / А. П. Архипов. - М.: ЮНИТИ-ДАНА, 2012. - 240 с.

8. Ахвледиани Ю. Т. Страхование [Электронный ресурс]: учебник для студентов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / Ю. Т. Ахвледиани и др.; под. ред. В. В. Шахова, Ю. Т. Ахвледиани. - 3-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2012. - 511 с.

9. Ахвледиани Ю. Т. Страхование [Электронный ресурс]: учебник для студентов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / под ред. Ю. Т. Ахвледиани, В. В. Шахова. - 4-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2012. - 495 с.

10. Батадеев В. А. Страховая защита имущественных интересов государства, предприятий и организаций: теория и практика [Электронный ресурс] / В. А. Батадеев. - М.: Финансы, 2009. - 320 с.

11. Войко А. Актуальные вопросы имущественного страхования. // Фин. Газ. - 2008. - № 48.

12. Володин А.А. Управление финансами. Финансы предприятий. Учебник – 2-е изд. – М.: ИНФРА-М, 2011. – 510 с.

13. Газета.т - Кризис не застрахован. URL: http:// www.gazeta.ru/business/2015/05/28/6737001

14. Гвозденко А.А. Основы страхования. Учебник. – М.: Финансы и статистика, 2012. – 215 с.

15. Годин А. М. Страхование [Электронный ресурс]: Учебник / А. М. Годин, С. Р. Демидов, С. В. Фрумина. - 2-е изд., перераб. и доп. - М.: Издательско-торговая корпорация «Дашков и К°», 2013. - 504 с.

16. Годин А.М. Инструменты современного маркетинга [Электронный ресурс]: Монография / А. М. Годин, О. А. Масленникова. — М.: Издательско-торговая корпорация «Дашков и К°», 2014. — 179 с.

17. Жилкина А.Н. Управление финансами. Финансовый анализ предприятия. Учебник. – Инфра-М, 2012.

18. Никулина Н. Н., Березина С. В. Страхование. Теория и практика: учебное пособие. Издательство: Юнити-Дана, 2012.

19. Павелко А. Зарубежный опыт страхования ответственности промышленных предприятияй // Страховое ревю. – 2010, №2, с. 18-24.

20. Риски хозяйствующих субъектов: теоретические основы, методологии анализа, прогнозирования и упр.: Уч.пос. / В.И.Авдийский, В.М.Безденежных. -М.: Альфа-М: НИЦ ИНФРА-М, 2013 - 368 с.

21. Сахирова Н.П. Страхование. Учебное пособие. – М.: ТК Велби, Проспект, 2010.

22. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: учеб. пособие. – М.: Инфра – М, 2013.

23. Страхование. Учебник / Под ред. Т.А.Федоровой. – М.: Экономист, 2011.

24. Страховое дело: Учебное пособие / Л.Г. Скамай; Министерство Образования и науки РФ. ГУУ - 3-e изд., доп. и перераб. - М.: НИЦ ИНФРА-М, 2014. - 300 с.:

25. Толкачев А. Н. Коммерческое право [Электронный ресурс]: Учебное пособие / А. Н. Толкачев. — М.: Издательско5торговая корпорация «Дашков и К°», 2014. — 360 с.

26. Финансы и кредит: Уч.пос. / А.М.Ковалева, 2005.

27. Шашорин А.А., Соловьев А. Виды имущественного страхования: правовые вопросы. // Фин. Газ. - 2011. - № 30.

28. Экономика и управление недвижимостью: Учебное пособие / Е.А. Савельева. - М.: Вузовский учебник: НИЦ ИНФРА-М, 2013. - 336 с.

29. Портал страховщиков и всех, кто интересуется страховым бизнесом «Страхование сегодня» – Режим доступа: http://www.insur-info.ru/ (Дата обращения: 21.02.2016).

30. Федеральная служба страхового надзора – Режим доступа: http://www.fssn.ru/www/site.nsf/ (Дата обращения: 18.02.2016).

31. Электронная библиотека по страхованию – Режим доступа: http://www.znay.ru/library. (Дата обращения: 03.03.2016).

32. Официальный сайт рейтингового агентства Эксперт РА // [Электронный ресурс]. - Режим доступа: http:// http://www.raexpert.ru/researches/insurance/prognoz2015/ (Дата обращения: 18.02.2016).

33. Сайт СПАО «Ингосстрах» доступ: ingos.ru (Дата обращения: 21.02.2016).

34. Сайт ЦБ РФ доступ: http://www.cbr.ru/finmarkets/?PrtId=sv_insurance (Дата обращения: 20.01.2016).

Приложения

Приложение 1

Разделы договора страхования

Разделы, отражающие основные договорные отношения сторон:

- Преамбула договора - стороны договора (включая реквизиты сторон, указываемые, как правило, в конце договора), представители сторон и основания их полномочий.

- Предмет договора - страховщик принимает на себя риск, страхователь уплачивает страховую премию. Предмет договора страхования - защита имущественных интересов страхователя (застрахованного) на случай наступления событий, оговоренных в договоре страхования.

- Объект страхования и его идентификация.

- Риски и страховые случаи, их идентификация.

- Территория страхования.

- Страховая сумма (лимит ответственности страховщика) и страховая стоимость (для страхования имущества).

- Сроки (периоды) страхования и действия договора страхования.

- Страховой тариф, страховая премия и порядок ее уплаты.

- Действия сторон при наступлении страхового случая (случая, имеющего признаки страхового).

- Порядок расчета и выплаты страхового возмещения (обеспечения).

- Исключения из страхового покрытия (оговорки страхования).

- Ответственность сторон за несоблюдение условий договора.

- Иные обязательства сторон.

- Порядок урегулирования споров.

- Особые условия (форс-мажор, регресс/суброгация, принцип наивысшей добросовестности, последствия увеличения степени риска).

- Дополнительные условия (франшиза, выгодоприобретатель /застрахованный, недострахование, приложения к договору).

Приложение 2

Общие сведения о страховых премиях и выплатах за 2015 год

Приложение 3

Страховые премии и выплаты по добровольному личному страхованию

Приложение 4

Страховые премии и выплаты по добровольному страхованию имущества

Приложение 5

Страховые премии и выплаты по добровольному страхованию гражданской ответственности

Приложение 6

Страховые премии и выплаты по обязательным видам страхования

Приложение 7

Страховые премии и выплаты по федеральным округам

Приложение 8

Динамика поступлений и выплат за 2004-2014гг

| поступления | выплаты | Коэфф. выплат | |

| 16 954 140 | 6 104 745 | 36,01 | |

| 24 971 159 | 10 374 068 | 41,54 | |

| 30 498 801 | 14 301 409 | 46,89 | |

| 35 095 678 | 17 338 044 | 49,40 | |

| 42 146 180 | 21 778 404 | 51,67 | |

| 44 665 329 | 30 758 880 | 68,87 | |

| 41 166 986 | 28 432 752 | 69,07 | |

| 52 769 331 | 28 349 637 | 53,72 | |

| 67 806 253 | 43 813 068 | 64,62 | |

| 66 619 233 | 45 130 234 | 67,74 | |

| 65 774 492 | 48 396 353 | 73,58 |

Приложение 9

Структура рынка по видам страхования

| Уровень выплат нетто, % | Отдано в Re,% | % Re в выплатах | Сборы посредников, % | КВ, % | |

| Жизнь | 18,9 | 0,4 | 0,9 | 95,8 | 26,2 |

| НС | 17,2 | 4,4 | 8,7 | 66,3 | 34,8 |

| ДМС | 68,2 | 2,8 | 2,1 | 39,6 | 12,2 |

| Каско | 81,4 | 5,1 | 3,8 | 84,0 | 20,3 |

| Имущество юр.лиц | 13,1 | 55,8 | 79,0 | 35,6 | 21,0 |

| Имущество физ.лиц | 17,6 | 5,1 | 2,3 | 93,8 | 30,7 |

| Ответственность | 30,5 | 33,0 | 9,6 | 61,3 | 23,9 |

| ОСАГО | 56,0 | 0,0 | 0,0 | 72,9 | 6,3 |

| ОСОПО | 3,2 | 10,0 | 5,5 | 49,5 | 10,2 |

| Всего | 48,3 | 11,8 | 10,2 | 65,6 | 19,7 |

Источник: НАФИ

Приложение 10

Топ-30 рынка по страхованию имущества юридических лиц, девять месяцев 2015 года

| № | Компания | Премия | Доля, % |

| СОГАЗ | 38 361 341 | 47,6 | |

| Ингосстрах | 6 105 505 | 7,6 | |

| Капитал Страхование | 4 024 455 | 5,0 | |

| Росгосстрах | 3 724 849 | 4,6 | |

| АльфаСтрахование | 2 920 472 | 3,6 | |

| ВТБ страхование | 2 395 129 | 3,0 | |

| Согласие | 1 975 708 | 2,5 | |

| ВСК | 1 972 549 | 2,4 | |

| РЕСО-Гарантия | 1 459 848 | 1,8 | |

| Транснефть | 1 329 105 | 1,6 | |

| Страховая бизнес группа | 976 153 | 1,2 | |

| Цюрих надежное страхование | 947 849 | 1,2 | |

| АИГ страховая компания | 890 805 | 1,1 | |

| Чулпан | 813 641 | 1,0 | |

| Альянс | 681 810 | 0,8 | |

| Энергогарант | 597 614 | 0,7 | |

| Респект-Полис | 567 156 | 0,7 | |

| Сургутнефтегаз | 555 429 | 0,7 | |

| Страховое Общество Маяк | 478 519 | 0,6 | |

| Гефест | 389 183 | 0,5 | |

| МАКС | 389 143 | 0,5 | |

| РСХБ-Страхование | 386 274 | 0,5 | |

| Мособлгарант | 375 873 | 0,5 | |

| Британский Страховой Дом | 358 244 | 0,4 | |

| Актив | 351 136 | 0,4 | |

| Пари | 342 256 | 0,4 | |

| Группа Ренессанс Страхование | 322 475 | 0,4 | |

| Мегарусс-Д | 297 420 | 0,4 | |

| НАСКО Татарстан | 281 092 | 0,3 | |

| ЖАСО | 273 928 | 0,3 |

Источник: НАФИ

Приложение 11

Случаи при страховании имущества

Непредвиденные и внезапно возникшие случаи повреждения или гибель застрахованного имущества:

- ошибок в проектировании, конструкции и расчетах;

- ошибок при изготовлении и монтаже;

- дефектов литья или использованного материала;

- энергетической перегрузки, перегрева, вибрации, разладки, заклинивания, засора посторонними предметами, воздействия центробежных сил, «усталости» материала;

- воздействия электроэнергии в виде короткого замыкания электрического тока, перегрузки электросети, падения напряжения, атмосферного разряда (кроме удара молнии) и прочих подобных явлений (включая возгорание, если ущерб причинен непосредственно тем предметам, в которых возникло возгорание);

- гидравлического удара или недостатка жидкости в котлах, парогенераторах, других аппаратах, действующих с помощью пара или жидкости;

- взрыва паровых котлов (разрыва стенок котла вследствие расширения газа или пара), двигателей внутреннего сгорания, других источников энергии;

- действия низких температур;

- разрыва тросов и цепей, падения застрахованных предметов, удара их о другие предметы и т.д.

Приложение 12

Методика создания и совершенствования вертикально интегрированной системы сбыта страховых продуктов

Date: 2016-07-22; view: 721; Нарушение авторских прав