Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Финансовый кризис предприятия как объект управления

|

|

Содержание

Введение ……………………………………………………………………………3

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНТИКРИЗИСНОГО ФИНАНСОВОГО УПРАВЛЕНИЯ

1.1Финансовый кризис предприятия как объект управления………………5

1.2 Сущность и содержание антикризисного финансового управления предприятием………………………………………………………………………10

1.3 Система антикризисного финансового управления предприятием……15

2. ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ»…………………………………………………….20

3 ДИАГНОСТИКА ФИНАНСОВОГО КРИЗИСА ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ» ……………………………………………………..32

4. СИСТЕМА АНТИКРИЗИСНОГО ФИНАНСОВОГО УПРАВЛЕНИЯ

ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ»……………………………………38

Заключение………………………………………………………………………...51

Список использованных источников …………………………………………..52

Введение

Современная экономическая действительность заставляет руководителей предприятий постоянно принимать решения в условиях финансового и экономического кризиса, коммерческая деятельность чревата различными ситуациями нестабильности, результатом которых может стать несостоятельность или банкротство. В этой связи, особенно актуальной становится проблема управления предприятиями именно в условиях кризиса. В этом состоит проблематика настоящей работы. Несовершенство сложившихся механизмов, отсутствие эффективной системы управления предприятиями лишают экономику перспектив стабильного экономического роста. Назрела необходимость в разработке и принятии управленческих решений, обеспечивающих реализацию выбранной стратегии и ликвидацию отклонений. Обобщенный практический материал, накопленный в ходе работы, даст предприятию, находящемуся в кризисном или предкризисном состоянии, получить возможность применения методических основ для контроля и оценки своей деятельности, а также набор методов, применяемых в случае обнаружения признаков кризиса. На конкретном предприятии ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ», находящемся в кризисе, предложенный комплекс мероприятий выхода из кризиса может быть реализован достаточно эффективно. Объектом исследования являются предприятия, фирмы, организации, находящиеся в кризисной ситуации.

Предметом исследования - деятельность предприятия (вне зависимости от отрасли промышленности и величины самого предприятия в настоящее время) в складывающихся условиях по выходу из кризиса и инструменты антикризисного управления. Проблемы управления, с которыми сталкиваются предприятия, как правило, однообразны, поэтому способы управления достаточно универсальны и широко применимы (на примере ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ»).

Целью данной работы является рассмотрение управления в условиях кризиса, изучение методических основ вывода предприятия из кризиса и путей совершенствования управления предприятием в современных экономических условиях мирового кризиса, изложение практических аспектов.

Поставленная в работе цель обусловила необходимость решения следующих задач: 1. Рассмотреть теоретические подходы к проблеме управления в условиях кризиса; 2. Раскрыть современные формы, методы и принципы управления в условиях кризиса со стороны государства и менеджмента предприятия; 3. Провести диагностику и разработать мероприятия по совершенствованию управления в свете стратегии развития предприятия (на примере ЗАО «ЗАВОД ХИМИЧЕСКИХ ИЗДЕЛИЙ»).

Теоретической основой послужили работы классиков экономической науки, теории управления. В работе использованы материалы экономической литературы, тематических материалов периодических изданий, а также материалы, полученные в процессе практической работы автора. В ходе исследования использованы различные данные финансовой отчетности реального предприятия.

Для решения поставленных задач в работе применены различные методы: обобщён весь тематический материал, проанализирован и уточнен механизм совершенствования управления для вывода предприятия из кризиса; анализ организационной отчётной документации (отчеты, приказы).

Структура работы определена целями и задачами работы. В первой главе «Теоретические основы антикризисного финансового управления» раскрывается значение понятия «кризис», рассматриваются характеристики финансового кризиса предприятия и классификация кризисов, раскрывается сущность антикризисного финансового управления и рассматриваются этапы построения системы антикризисного управления предприятием. Во второй главе дается оценка финансового состояния «ЗАО Завод химических изделий», определяются ее платежеспособность и финансовая устойчивость. В третьей главе производится диагностика кризисного состояния «ЗАО Завод химических изделий». Четвертая глава посвящена поискам путей выхода из кризисного состояния.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНТИКРИЗИСНОГО ФИНАНСОВОГО УПРАВЛЕНИЯ

Финансовый кризис предприятия как объект управления

Теория и практика в рыночной экономике в настоящее время признает фактор объективности экономического кризиса как одну из важнейших фаз воспроизводства. Возникновение кризиса на той или иной стадии развития производства в целом и деятельности конкретных предприятий рассматривается как явление неизбежное. Экономический кризис протекает как постадийный процесс: возникновение кризисной ситуации проявляется в очевидных формах депрессии, затем в процессе разрешения кризиса наступает оживление и, наконец, как завершающий этап – начинается подъем производства.

Слово «кризис» происходит от греческого «crisis», что означает решение, в переломный момент. Таким образом, это понятие определяет резкий спад производства, период обострение трудностей и противоречий в управленческой системе. Экономический кризис проявляется в перепроизводстве товарного капитала (рост нереализованной продукции), перенакоплении производственного капитала (рост безработицы), перенакоплении денежного капитала (увеличение количества денег, не вложенных в производство). Общим результатом экономического кризиса является рост издержек производства (падение цен и прибыли), снижение заработной платы, понижение жизненного уровня широких слоев населения.

Практика показывает, что кризисные потрясения в экономике даже развитых стран неизбежны. Об этом свидетельствуют, например, глубочайшие и глобальные кризисы в экономиках западных стран и США в конце 20-х годов 20-го столетия. И, конечно, кризис в экономиках стран бывшего СССР, возникший в начальный период перехода к рынку (80-е-90-е г.г), следует рассматривать как совершенно неизбежное явление, поскольку в этом случае были на лицо самые очевидные его предпосылки – предел бывших возможностей и необходимость в создании новых форм, способов и условий производства. И действительно, в большинстве стран кризис сыграл важнейшую роль как источник обновления.

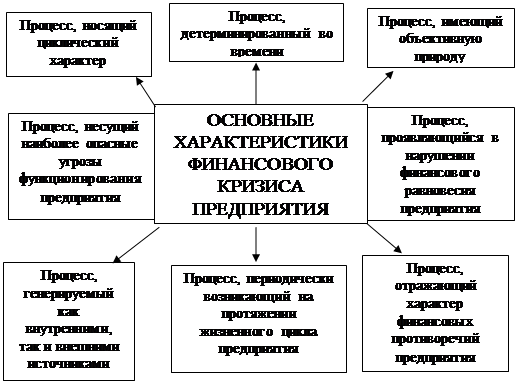

Рассмотрим наиболее важные сущностные характеристики финансового кризиса предприятия, позволяющие комплексно охарактеризовать его как объект финансового менеджмента. Данные характеристика представлены на рисунке 1.1.[2]

Рисунок 1.1– Характеристики финансового кризиса предприятия как объекта управления

Поясним шире значение каждой из выше представленных характеристик.

1 Финансовый кризис предприятия представляет собой процесс, протекание которого детерминировано во времени.

Идентификация финансового кризиса как процесса связана с тем, что многими экономистами он характеризуется как "ситуация" или "событие". В трактовке «ситуации» или «события» финансовый кризис теряет временные границы своего протекания, что затрудняет дифференциацию методов управления им на предприятии в разрезе отдельных стадий этого процесса. Как процесс финансовый кризис имеет свое начало и конечен во времени. Кроме того, финансовый кризис характеризуется не просто как процесс, а как многостадийный процесс, определяющий дифференциацию механизмов антикризисного финансового управления в разрезе отдельных стадий его протекания на предприятии. Общие временные границы этого процесса характеризуются периодом времени от начала финансового кризиса до его разрешения. Однако в зависимости от форм финансового кризиса, причин его возникновения, Условий протекания и других факторов, временной его период может варьировать в довольно широком диапазоне.

2. Финансовый кризис предприятия является объективным экономическим процессом. В их основе лежат объективные тенденции, связанные с развитием финансовой деятельности предприятия. Теория кризиса утверждает, что кризисы неизбежны в деятельности любого предприятия и получают повсеместное проявление. Более того, кризис (в том числе и финансовый) рассматривается не только как объективно неизбежный, но и как объективно необходимый процесс, несущий импульс интенсификации развития предприятия. Объективная природа финансового кризиса предприятия отражает не только закономерность его наступления, но и возможность его разрешения.

3. Основной формой проявления финансового кризиса выступает существенное нарушение финансового равновесия предприятия. Это одна из наиболее существенных особенностей финансового кризиса, отличающая его от других видов кризиса в деятельности предприятия. Нарушение финансового равновесия предприятия в процессе протекания финансового кризиса характеризуется потерей платежеспособности, снижением финансовой устойчивости и рядом других параметров, обеспечивающих финансовую безопасность предприятия в процессе его развития. С учетом этой характеристики финансового кризиса предприятия, главным объектом усилий антикризисного финансового управления выступает восстановление финансового равновесия. С позиций этой характеристики, восстановление финансового равновесия предприятия в долгосрочной перспективе рассматривается как разрешение его финансового кризиса (т.е. его окончание).

4. Финансовый кризис отражает характер финансовых противоречий предприятия. С позиций обеспечения условий развития предприятия, главной формой финансовых противоречий выступает противоречие между фактическим состоянием его финансового потенциала и необходимым объемом финансовых потребностей. Это противоречие отражает ситуацию, когда потенциал финансовой динамики уже исчерпан и не позволяет в необходимой мере обеспечивать не только развитие, но и функционирование предприятия в рамках сложившихся позиций. Степень финансовых противоречий определяет уровень финансового кризиса предприятия — их крайнее обострение генерирует наиболее тяжелые формы финансового кризиса.

5. Финансовый кризис может возникать на протяжении всех стадий жизненного цикла предприятия. Эту особенность следует подчеркнуть в связи с тем, что в литературе финансовый кризис часто рассматривается как процесс, характерный лишь для стадий "окончательной зрелости" и "старения" жизненного цикла предприятий. Опыт не только нашей страны, но и стран с развитой рыночной экономикой показывает, что финансовый кризис может проявляться и на стадиях "детства", "юности", "ранней зрелости". Проявляясь на любой из этих стадий жизненного цикла предприятия, финансовый кризис тормозит поступательное его развитие, существенно удлиняя соответствующую стадию этого развития. Характеризуя эту особенность финансового кризиса, следует также подчеркнуть, что его проявление на каждой из стадий жизненного цикла предприятия имеет свои нюансы, которые необходимо учитывать в процессе антикризисного финансового управления.

6. Финансовый кризис предприятия носит циклический характер. Рассматривая эту характеристику финансового кризиса предприятия, следует прежде всего подчеркнуть, что цикличность является всеобщей формой экономической динамики, отражающей ее неравномерность, смену эволюционных и революционных форм экономического прогресса, колебания деловой активности и рыночной конъюнктуры, чередование преимущественно экстенсивного и интенсивного экономического роста. Вместе с тем, цикличность формирования кризиса на уровне предприятий не всегда совпадает с фазой общеэкономического цикла, а финансовый кризис не всегда определяется кризисом операционной деятельности предприятия. Практика показывает, что финансовые кризисы предприятия очень часто отражают собственные ритмы развития финансовой деятельности отдельных хозяйствующих субъектов, формируя соответственно и собственные циклы кризисного финансового развития. Иными словами, находясь в состоянии определенных отношений с фазами кризиса экономики страны и хозяйственной деятельности отдельных предприятий, финансовый кризис может формироваться с иной, отличающейся от них цикличностью, определяемой конкретными особенностями осуществления финансовой деятельности.

7. Финансовый кризис предприятия генерируется как внешними, так и внутренними факторами. Особенностью финансового кризиса предприятий является его высокая зависимость от внешних факторов — уровня регулирования финансовой деятельности предприятия, конъюнктуры финансового рынка, степени развития его инфраструктуры и т.п., колеблемость которых в динамике носит наиболее интенсивный характер. Вместе с тем, этот кризис довольно часто возникает и под воздействием негативных внутренних факторов. Часть их этих внутренних факторов может носить субъективный характер (что, однако, не противоречит объективной природе возникновения финансового кризиса предприятия). Комбинация факторов внешнего и внутреннего порядка, генерирующих возникновение финансового кризиса предприятия, а также длительность и формы его протекания, всегда носят индивидуальный характер.

Кризис можно и нужно предвидеть, проанализировав состояние производства на конкретный момент. По результатам анализа экономисты выделяют четыре вида кризисов:

1. Кризис-потрясение. Это самый «слабый», либо «мягкий» кризис, который можно определить как потрясение системы, перебой в ее функционировании;

2. Кризис-тупик. Это более сложный глубокий кризис – это такая стадия, когда предприятие попадает в тупик: работать как прежде, не может, поскольку несет большие убытки и стоит перед необходимостью выбора новых ориентиров, новых путей.

3. Кризис-патосостояние– это еще более тяжелая стадия кризиса. В этом случае недостаточно убедиться в плохом положении дел, необходимо очень серьезно проанализировать причины, вызвавшие такое состояние.

4. Кризис с летальным исходом. Выход из данного кризиса представляет собой полную ликвидацию кризисной системы, т.е. обновление с созданием нового по производственного объекта. [3]

Автор И.А Бланк предлагает использовать следующую классификацию кризисов:

Таблица 1.1– Классификация финансовых кризисов

| По Источникам генерирования | Кризис, генерируемый внутренними факторами |

| Кризис, генерируемый внешними факторами | |

| Кризис, генерируемый как внутренними, так и внешними факторами | |

| По масштабам охвата | Структурный финансовый кризис |

| Системный финансовый кризис | |

| По структурным формам | Кризис, вызванный неоптимальной структурой капитала |

| Кризис, вызванный неоптимальной структурой активов | |

| Кризис, вызванный несбалансированностью денежных потоков | |

| Кризис, вызванный неоптимальной структурой инвестиций | |

| Кризис, вызванный неоптимальной структурой прочих параметров финансовой деятельности | |

| По степени воздействия на финансовую деятельность | Легкий финансовый кризис |

| Глубокий финансовый кризис | |

| Катастрофический финансовый кризис | |

| По периоду протекания | Краткосрочный финансовый кризис |

| Среднесрочный финансовый кризис | |

| Долгосрочный финансовый кризис | |

| По возможностям разрешения | Кризис, разрешаемый на основе использования, только внутренних механизмов |

| Кризис, разрешаемый с помощью внешней санации | |

| Непреодолимый финансовый кризис | |

| По последствиям | Кризис, приведший к восстановлению финансовой деятельности в прежних параметрах |

| Кризис, приведший к обновлению финансовой деятельности на новой качественной основе | |

| Кризис, вызвавший банкротство (ликвидацию) предприятия |

Классификация финансового кризиса предприятия по этому признаку используется обычно при оценке результатов антикризисного финансового управления.

В зависимости от специфики финансовой деятельности и используемых методов антикризисного финансового управления классификация финансовых кризисов предприятия может быть дополнена и другими его признаками.

Сущность и содержание антикризисного финансового управления предприятием

Предотвращение финансового кризиса предприятия, эффективное его преодоление и ликвидация негативных его последствий обеспечивается в процессе особой системы финансового менеджмента, которая получила название «антикризисного финансового управления предприятием».

Антикризисное управление определяется как деятельность, необходимая для преодоления состояния, угрожающего существованию предприятия, при котором основным вопросом становиться выживание. Данная деятельность характеризуется повышением интенсивности применения средств и методов на предприятии, необходимых для преодоления угрожающей ситуации.

Антикризисный менеджмент учитывает характеристику как по целеполаганию, по временным ограничениям, так и по областям задач. Поэтому возможно определить антикризисный менеджмент как планирование и проведение мероприятий по сохранению базисных переменных величин на предприятии. [4]

Антикризисное финансовое управление представляет собой комплекс мероприятий по восстановлению платежеспособности предприятия, осуществляемый в ограниченный, как правило, несколькими месяцами промежуток времени. [5]

Автор Иванова Е.И. Определяет понятие антикризисный менеджмент как совокупность знаний антикризисного управляющего и результаты его практического опыта, которые направлены на оптимизацию механизмов регуляции систем, выявление скрытых ресурсов предприятия, его потенциала на сложном этапе развития. [6]

С учетом этих замечаний сформулированы подходы автора к определению сущности антикризисного финансового управления предприятием, его главной цели и задач, а также принципов его осуществления. Антикризисное финансовое управление представляет собой систему принципов и методов разработки и реализации комплекса специальных управленческих решений, направленных на предупреждение и преодоление финансовых кризисов предприятия, а также минимизацию их негативных финансовых последствий. В процессе реализации своей главной цели антикризисное финансовое управление предприятием направлено на решение следующих основных задач(табл. 1.2):

Таблица 1.2– Система основных задач, направленных на реализацию главной цели антикризисного финансового управления предприятием

| Главная цель антикризисного финансового управления | Основные задачи антикризисного финансового управления |

| Восстановление финансового равновесия предприятия и минимизация размеров снижения его рыночной стоимости, вызываемых финансовыми кризисами | Своевременное диагностирование предкризисного финансового состояния предприятия и принятие необходимых превентивных мер по предупреждению финансового кризиса |

| Устранение неплатежеспособности предприятия | |

| Восстановление финансовой устойчивости предприятия | |

| Предотвращение банкротства и ликвидации предприятия | |

| Минимизация негативных последствий финансового кризиса предприятия |

Система антикризисного финансового управления базируется на определенных принципах. К числу этих принципов относятся (рис. 1.2):

Рисунок 1.2– Основные принципы антикризисного финансового управления предприятием

1. Принцип постоянной готовности реагирования. Теория антикризисного финансового управления утверждает, что достигаемое в результате эффективного финансового менеджмента финансовое равновесие предприятия очень изменчиво в динамике. Возможное его изменение на любом этапе экономического развития предприятия определяется естественным откликом на изменения внешних и внутренних условий его хозяйственной деятельности. Ряд этих изменений усиливает конкурентную позицию предприятия, повышают его финансовый потенциал и рыночную стоимость; другие — наоборот, вызывают кризисные явления в его финансовом развитии. Объективность проявления этих условий в динамике (т.е. объективная вероятность возникновения финансовых кризисов предприятия) определяют необходимость поддержания постоянной готовности финансовых менеджеров к возможному нарушению финансового равновесия предприятия на любом этапе его экономического развития.

2. Принцип превентивности действий. Этот принцип предполагает, что лучше предотвратить угрозу финансового кризиса, чем осуществлять его разрешение и обеспечивать нейтрализацию его негативных последствий. Поэтому в тех случаях, когда финансовый кризис может быть предотвращен (если его возникновение генерируется только внутренними факторами или нейтрализуемыми внешними факторами), принцип превентивности действий приобретает первостепенное значение. Реализация этого принципа обеспечивается ранней диагностикой предкризисного финансового состояния предприятия и своевременным использованием возможностей нейтрализации финансового кризиса. В этом случае антикризисное финансовое управление использует методологию «управления по слабым сигналам».

3. Принцип срочности реагирования.В соответствии с теорией антикризисного финансового управления каждое из негативных проявлений финансового кризиса не только имеет тенденцию к расширению с каждым новым хозяйственным циклом предприятия, но и порождает новые сопутствующие ему негативные финансовые последствия. Поэтому чем раньше будут включены антикризисные финансовые механизмы по каждому диагностированному кризисному симптому, тем большими возможностями к восстановлению нарушенного равновесия будет располагать предприятие.

4. Принцип адекватности реагирования.Используемая система финансовых механизмов по нейтрализации угрозы финансового кризиса или его разрешению в подавляющей своей части связана с затратами финансовых ресурсов или потерями, связанными с нереализованными возможностями (вызванными сокращением объемов операционной деятельности, приостановлением реализации инвестиционных проектов и т.п.). При этом уровень этих затрат и потерь находится в прямой зависимости от целенаправленности финансовых механизмов такой нейтрализации и масштабов их использования. Поэтому «включение» отдельных механизмов нейтрализации угрозы финансового кризиса и его разрешения должно исходить из реального уровня такой угрозы и быть адекватным этому уровню. В противном случае или не будет достигнут ожидаемый эффект антикризисного финансового управления (если действие антикризисных механизмов или масштабы их применения недостаточны), или предприятие в процессе антикризисного финансового управления будет нести неоправданно высокие затраты и потери (если действие антикризисных механизмов или масштабы их применения избыточны для данного уровня угрозы возникновения финансового кризиса или данной формы его проявления).

5. Принцип комплексности принимаемых решений.Практически каждый финансовый кризис предприятия по источникам генерирующих его факторов, а соответственно и по формам проявления своих негативных последствий носит комплексный характер. Аналогичный комплексный характер должна носить и система разрабатываемых и реализуемых антикризисных мероприятий, обеспечивающих эффективную нейтрализацию влияния таких факторов и их негативных последствий.

6. Принцип альтернативности действий.Этот принцип предполагает, что каждое из принимаемых антикризисных финансовых решений должно базироваться на рассмотрении максимально возможного числа их альтернативных проектов с определением уровня их результативности и оценкой затрат. В процессе оценки результативности таких альтернативных проектов решений следует исходить из определенных критериев, обеспечивающих достижение цели или отдельных задач антикризисного финансового управления.

7. Принцип адаптивности управления.В процессе развития финансового кризиса генерирующие его факторы характеризуются обычно высокой динамикой. Это предопределяет необходимость высокого уровня гибкости антикризисного финансового управления, его быстрой адаптации к меняющимся условиям внешней и внутренней финансовой среды.

8. Принцип приоритетности использования внутренних ресурсов.В процессе антикризисного управления, особенно на ранних стадиях диагностики финансового кризиса, предприятие должно рассчитывать преимущественно на внутренние финансовые возможности его нейтрализации. Опыт показывает, что если финансовый кризис генерируется только финансовыми факторами, т.е. носит структурный характер, то при нормальных маркетинговых позициях предприятия он полностью может быть разрешен за счет использования исключительно внутренних механизмов антикризисного управления и собственных финансовых ресурсов. В этом случае предприятие может избежать потери управляемости и процедур внешнего контроля своей финансовой деятельности.

9. Принцип оптимальности внешней санации. Если финансовый кризис диагностирован лишь на поздней стадии своего развития, носит системный характер и оценивается как глубокий или катастрофический, а механизмы внутренней его нейтрализации не позволяют достичь равновесия предприятия, (оно должно инициировать свою внешнюю санацию. Такая санация должна быть направлена на предотвращение; банкротства и ликвидации предприятия в других ее формах. Принцип оптимальности внешней санации предполагает, что при выборе ее форм и состава внешних санаторов следует исходить из системы определенных критериев, разрабатываемых в процессе антикризисного финансового управления. Такими критериями могут быть сохранение управления предприятием его первоначальными учредителями, минимизация потери рыночной стоимости предприятия и другие.

10. Принцип эффективности.Реализация этого принципа обеспечивается сопоставлением эффекта антикризисного финансового управления и связанных с реализацией его мероприятий финансовых ресурсов. Эффект антикризисного финансового управления может характеризоваться уровнем достижения отдельных его целей — по предотвращению финансового кризиса, смягчению негативных условий его протекания или связанных с ним негативных финансовых последствий. Учитывая, что выразить этот эффект в денежной форме затруднительно, оценка эффективности отдельные мероприятий антикризисного финансового управления носит сравнительный характер (на основе сопоставления уровня достижения отдельных целей и объема затрат финансовых ресурсов по альтернативным вариантам управленческих решений).

Рассмотренный принципы служат основой организации системы антикризисного финансового управления предприятием. [2]

Date: 2016-05-25; view: 2857; Нарушение авторских прав