Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Організація кредитування

|

|

Прибутковість кредитної діяльності банку безпосередньо залежить від того, наскільки чітко визначено основні завдання етапів кредитного процесу і обов'язки працівників, що відповідають за їх виконання.

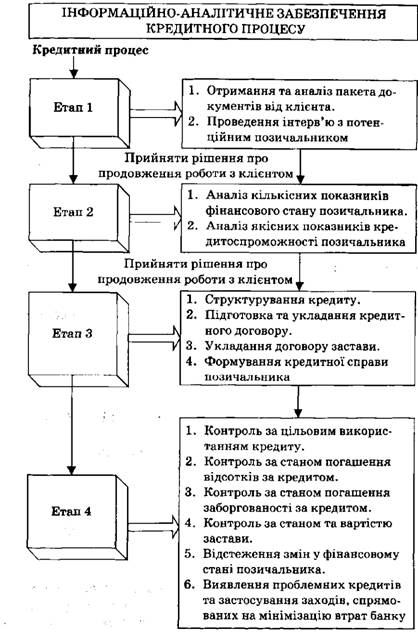

Процес банківського кредитування можна умовно поділити на кілька етапів, кожний з яких робить свій внесок у якісну характеристику кредиту і визначає рівень його ризиковості та дохідності:

Етап 1. Одержання і розгляд кредитної заявки та інтерв'ю з майбутнім позичальником.

Етап 2. Оцінка кредитоспроможності позичальника.

Етап 3. Підготовка і підписання кредитного договору.

Етап 4. Контроль за виконанням умов кредитного договору і погашенням кредиту.

Кожен з етапів передбачає процедури, характерні тільки для нього. У свою чергу, процедури передбачають виконання певних фаз контрольно-аналітичної роботи (рис. 8.1).

Рис. 8.1. Інформаційно-аналітичне забезпечення кредитного процесу банку

На першому етапі процесу банківського кредитування кредитні відносини між банком і клієнтом починаються з одержання та розгляду банком пакета документів. Так, юридична особа з метою отримання кредиту має надати банку такі документи (перелік документів, які має надати фізична особа для отримання кредиту, було розглянуто у темі 2).

1. Заявку на отримання кредиту {кредитну заявку), яка містить інформацію про суму, строк, вид і мету кредиту, інформацію про забезпечення кредиту, що пропонується, та відсоткову ставку, яка запитується (дод. 4).

2. Анкету позичальника, яка містить усі його реквізити (повну назву, форму власності, юридичну адресу, код ЗКПО, номери поточних рахунків, найменування і МФО банків, у яких вони відкриті, та ін.); відомості про управлінський (керівний) персонал (анкетні дані осіб, що мають право підписувати фінансові документи, - директора, головного бухгалтера та ін.); відомості про структуру акціонерного (пайового) капіталу та дані про акціонерів (засновників); відомості про дочірні підприємства, філії та інші споріднені/пов'язані підприємства; відомості про основних постачальників підприємства і покупців; відомості про кредитну історію позичальника за останні два (п'ять) роки та ін. (дод. 5).

3. Копії правоустановчих документів, необхідних для оформлення кредиту, забезпечення та укладання відповідних договорів:

3.1) установчий договір;

3.2) статут;

3.3) свідоцтво про державну реєстрацію в органах виконавчої влади;

3.4) копії документів, що підтверджують реєстрацію підприємства в управлінні статистики, податковій інспекції, Пенсійному фонді України, Фонді соціального страхування, Фонді страхування від нещасних випадків на виробництві, Фонді соціального страхування України на випадок безробіття;

3.5) копію ліцензії для підприємств, що займаються діяльністю, яка підлягає ліцензуванню, та ін.

4. Фінансову і статистичну звітність за останні чотири звітні періоди (за останні чотири квартали):

4.1) баланс позичальника (форма № 1);

4.2) звіт про фінансові результати (форма № 2);

4.3) звіт про рух грошових коштів (форма № 3);

4.4) звіт про власний капітал (форма № 4);

4.5) розшифровка дебіторської та кредиторської заборгованостей;

4.6) розшифровка основних фондів на останню поточну дату та ін.

В окремих випадках (наприклад, за довгострокового кредитування) банк може вимагати надання фінансової звітності за останні 2-3 роки.

5. Комерційні документи:

5.1) бізнес-план, який має містити відомості про цілі проекту, а також:

- детальний опис товарів або послуг, які планується впровадити за допомогою кредиту;

- галузевий і ринковий прогнози (опис ринків, інших компаній, що пропонують аналогічні товари і послуги, державне регулювання у відповідній галузі, переваги і слабкі сторони конкурентів тощо);

- план маркетингу (потреби споживачів, реклама, засоби просування товарів і послуг на ринок тощо);

- план виробництва (потреба у виробничих потужностях і робочій силі, наявність устаткування, структура виробничого процесу, обсяги продукції тощо);

- план менеджменту (організаційна структура, керівні органи, штат консультантів тощо);

- фінансовий план (прогноз інвестиційного й операційного бюджетів, прогноз руху грошових коштів, планові показники на наступні періоди тощо);

5.2) техніко-економічний розрахунок окупності кредитного проекту;

5.3) копії договорів, що підтверджують угоди, на реалізацію яких планується отримати кредит, та ін.

в. Документи про забезпечення кредиту:

6.1) копії документів про вартісну оцінку предмета застави (висновок/акт незалежного експерта про експертну оцінку вартості предмета застави тощо);

6.2) копії документів, що підтверджують право власності заставодавця на запропоноване в заставу майно;

6.3) договори гарантії, поручительства та інші документи на запит банку.

7. Картку зі зразками підписів осіб, що мають право розпоряджатися рахунком і підписувати розрахункові документи, і відбитком печатки, завірену нотаріально або вищестоящою організацією в установленому порядку.

8. Відомості про раніше отримані кредити і наявність (відсутність) заборгованості за ними та інші документи на запитання банку.

У випадку, якщо предметом застави є нерухомість, до банку подаються:

- документ, що підтверджує право власності (документ купівлі-продажу, свідоцтво про приватизацію тощо);

- висновок експерта про оцінку предмета застави;

- технічний паспорт;

- довідка-характеристика міського бюро технічної інвентаризації;

- довідка про відсутність заборони на цей предмет застави. Якщо предметом застави є транспортні засоби, то до

банку подаються:

- документ, що підтверджує право власності;

- довідка ДАІ про те, що предмет застави не перебуває у розшуку;

- висновок експерта про оцінку предмета застави;

- договір про збереження предмета застави.

Якщо предметом застави є товари в обороті, то до банку подаються:

- документ, що підтверджує право власності (договір купівлі-продажу, рахунки-фактури);

- довідка про наявність товару в обороті на складі позичальника з підписом керівника (довідка перевіряється економістом кредитного відділу, а саме наявність та кількість цього товару на складі, якість збереження цих товарів тощо);

- договір про збереження.

Оскільки кредитні операції підлягають фінансовому моніторингу відповідно до Закону України "Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом" і постанови Національного банку України "Про здійснення банками фінансового моніторингу" від 14 травня 2003 p. № 1892, банк перш ніж розпочати роботу з клієнтом зобов'язаний його ідентифікувати.

Порядок проведення фінансового моніторингу має бути закріплений у правилах внутрішнього фінансового моніторингу і програмах здійснення фінансового моніторингу банку, основним принципом розробки та реалізації яких є забезпечення участі працівників банку (у межах їх компетенції) у виявленні фінансових операцій, які можуть бути пов'язані з легалізацією (відмиванням) доходів, одержаних злочинним шляхом, або фінансуванням тероризму.

Для належної реалізації функцій суб'єкта первинного фінансового моніторингу в цілому та кредитних операцій зокрема банк має створити Програму ідентифікації та вивчення клієнтів банку, яка має містити:

- порядок здійснення початкової ідентифікації клієнта під час встановлення відносин з ним;

- заходи щодо уточнення інформації про клієнта та порядок їх проведення;

- порядок забезпечення документального фіксування інформації про клієнта;

- порядок і критерії класифікації клієнтів відповідно до оцінки ризику здійснення ними операцій, що можуть бути пов'язані з легалізацією (відмиванням) доходів, одержаних злочинним шляхом, або фінансуванням тероризму;

- порядок проведення заходів щодо перевірки інформації про клієнта або особу, яка діє від його імені, у разі виникнення сумнівів стосовно її достовірності, з урахуванням ризику проведення таким клієнтом операцій з легалізації доходів, одержаних злочинним шляхом;

- заходи щодо додаткового вивчення клієнта і порядок їх проведення1.

Під час реалізації Програми ідентифікації та вивчення своїх клієнтів банк стосовно кожного клієнта має скласти відповідну анкету, яка є внутрішнім документом банку та містить інформацію про:

- мету і причини встановлення клієнтом відносин з банком;

- операції, які клієнт планує проводити за допомогою банку;

- оцінку розміру і джерела наявних та очікуваних надходжень;

- репутацію клієнта;

- інші відомості про клієнта (на вимогу банку). Інформація, що міститься в анкеті, уточнюється в процесі вивчення клієнта в порядку, встановленому банком.

Після отримання пакета документів та ідентифікації клієнта працівник кредитного відділу банку має визначити відповідність проекту, на реалізацію якого планується отримати кредит, принципам кредитної політики, проаналізувати строк його окупності та рівень прибутковості з метою забезпечення своєчасного погашення заборгованості за кредитом і суми відсотків.

Після цього проводиться інтерв'ю з потенційним позичальником, у процесі якого працівник кредитного відділу має можливість уточнити окремі деталі кредитної заявки, оцінити професійну підготовленість керівництва, ступінь реалістичності оцінки перспектив розвитку підприємства за умов реалізації проекту, на який береться кредит, і таким чином скласти своєрідний психологічний портрет позичальника. Питання, за якими проводиться інтерв'ю, можна поділити на такі групи1:

1. Загальні відомості про позичальника:

- форма власності та організаційна структура підприємства;

- період із моменту реєстрації;

- галузь, у якій працює підприємство;

- власники підприємства та їх частка у статутному капіталі банку;

- рівень досвіду та кваліфікації менеджерів;

- рівень дохідності господарської діяльності;

- основні постачальники та споживачі продукції підприємства.

2. Питання щодо самого кредиту:

- сума кредиту;

- цільове призначення кредиту;

- прогноз потреб у фінансових ресурсах;

- строк служби активів, що фінансуються за рахунок позики.

3. Питання, пов'язані з погашенням кредиту:

- розмір і сталість вхідних грошових потоків підприємства;

- джерела надходження коштів для погашення кредиту.

4. Питання про забезпечення кредиту:

- вид забезпечення за кредитом, яке планує надати підприємство;

- місце зберігання забезпечення та розмір витрат на його зберігання;

- наявність майнових прав на предмет застави у позичальника;

- вартість забезпечення, ким і коли була зроблена його оцінка;

- наявність гарантів або поручителів за кредитом та їх фінансовий стан.

5. Питання щодо зв'язків клієнта з іншими банками:

- в яких банках обслуговується або обслуговувався клієнт;

- кредитна історія клієнта;

- наявність непогашених позик та їх характер.

Під час вивчення кредитної заявки банк може здійснювати перевірку позичальника на місці. Відвідуючи клієнта, можна з'ясувати деякі питання, що не обговорювалися під час інтерв'ю, оцінити рівень компетенції працівників, які очолюють функціональні служби, та адміністративний апарат, скласти уявлення про стан майна клієнта, оцінити якість і конкурентоспроможність продукції та послуг підприємства, залежність від джерел сировини та ін.

На першому етапі працівник кредитного відділу банку має прийняти рішення про продовження роботи з клієнтом або відмовити йому у видачі кредиту. У випадку відмови у видачі кредиту причина відмови має бути доведена до відома клієнта: це може бути невідповідність кредитної заявки принципам і положення кредитної політики банку, недостатність забезпечення та відсутність гаранта або поручителя, непривабливість проекту з погляду прибутковості та ін.

У випадку позитивного рішення про продовження співпраці з клієнтом пакет документів з відповідним формуляром передається до підрозділу кредитного аналізу для оцінки кредитоспроможності позичальника.

На другому етапі процесу кредитування банк глибоко і детально вивчає фінансовий стан позичальника, оцінює його можливість і здатність повернути кредит і сплатити відсотки у повному обсязі в обумовлені договором строки.

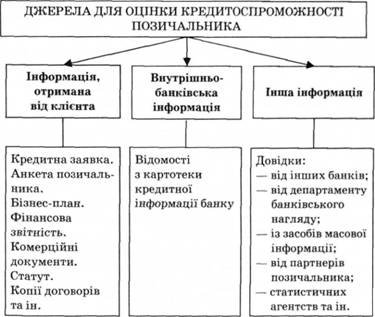

Для оцінки кредитоспроможності позичальника банк, крім відомостей, отриманих безпосередньо від позичальника (відомості, що містяться у кредитній заявці та пакеті необхідних документів, що додається до неї), використовує інші відомості з різних джерел. Джерела інформації для оцінки кредитоспроможності позичальника подано на рис 8.2.

Рис. 8.2. Види інформації для оцінки кредитоспроможності позичальника

Інформація, отримана від клієнта, містить відомості про його форму власності, вид діяльності, фінансовий стан, ділові контакти, керівний склад, організаційну структуру, а також відомості про проект, на реалізацію якого планується отримати кредит, про забезпечення за кредитом тощо.

Внутрішньобанківська інформація містить відомості про попередні контакти банку з клієнтом у сфері кредитних та інших відносин (наприклад, чи надавав банк клієнту кредити в минулому, як клієнт виконував свої зобов'язання за кредитом, який залишок коштів на поточному та вкладному рахунках клієнта та ін.).

До зовнішньої інформації належать відомості про загальний стан виробництва у галузі та перспективи її розвитку, про конкурентоспроможність клієнта та його частку на ринку, відгуки ділових партнерів позичальника, рейтинги, дані про участь у виставках, оголошення, досвід щодо отримання кредитів в інших банках та ін. Інформація, отримана із зовнішніх джерел, є найбільш важливою, оскільки дає змогу з'ясувати відомості про клієнта, які можуть ним приховуватися з тих або інших причин, та врахувати фактори, які можуть позначитися на стані обслуговування позичальником заборгованості за кредитом у майбутньому (наприклад, зниження темпів розвитку галузі, вихід на ринок нових конкурентоспроможних підприємств та ін.). У процесі вивчення документів працівник кредитного відділу банку активно співпрацює з юридичною службою та службою безпеки з метою перевірки отриманої інформації про клієнта.

Після аналізу достовірності та повноти отриманої інформації проводиться всебічний та ґрунтовний аналіз кредитоспроможності позичальника з метою визначення рівня ризику, який візьме банк у випадку видачі кредиту цьому клієнту. Методику оцінки кредитоспроможності позичальника детально розглянуто у темі 9.

За результатами оцінки кредитоспроможності позичальник може бути віднесений до одного з п'яти класів, позначених літерами "А", "В", "В", "Г" і "Д" (див. тему 9). Фінансовий стан позичальників, віднесених до класів "А" та "Б" - добрий, класу "В" - задовільний, класів "Г" і "Д" - збитковий. Чим гірший фінансовий стан позичальника, тим вищий рівень ризику бере на себе банк, надаючи кредит.

Після отримання результатів оцінки кредитоспроможності позичальника у випадку відповідності рівня ризику кредитної операції принципам кредитної політики працівник кредитного відділу банку приймає рішення про видачу кредиту та підписання кредитної угоди. У випадку невідповідності рівня ризику кредитної операції принципам кредитної політики клієнтові відмовляють у видачі кредиту і повертають кредитну заявку та пакет документів, що до неї додається.

Date: 2015-07-23; view: 542; Нарушение авторских прав