Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Положение предприятия на рынке

|

|

Объем продаж - это яркое доказательство того, насколько успешной является компания, поскольку под объемом продаж подразумевается определенная сумма денежных средств, которая поступила на счета компании за проданные товары за определенный отрезок времени.

Стоит сказать о том, что объем продаж крайне необходимо рассчитывать и анализировать по той причине, что можно видеть насколько увеличилось количество продаж, или же напротив, упало. Это позволит каждому владельцу своего дела контролировать его успешность и вовремя принимать решения в том случае, если показатели будут падать.

Доля рынка характеризует положение компании на рынке относительно конкурентов. Количественный показатель доли рынка определяется процентным соотношением показателей объема продаж, к общему объему продажи товаров той же категории на рынке.

Доля рынка является наиболее важным показателем маркетинговой деятельности компании. Организация с небольшой долей рынка может преуспеть посредством разработки четко сконцентрированной стратегии. Организация, имеющая большую долю рынка, преуспеет в результате преимуществ по издержкам или дифференцированной стратегии.

Для российского автомобильного рынка 2013 год оказался не просто успешным, а рекордным: показатель в 2,935 млн. автомобилей превысил уровень пикового, докризисного 2008 года.

По данным Комитета автопроизводителей АЕВ в 2013 году рост продаж новых авто составил 11%.

Таблица 2.1 - Продажи новых автомобилей в России 2014 год

| Марка | 2014 год | 2013 год | Изм % |

| Lada | -7% | ||

| Chevrolet | 18% | ||

| Renault | 23% | ||

| KIA | 23% | ||

| Hyundai | 7% | ||

| VW | 40% | ||

| Nissan | 11% | ||

| Toyota | 28% | ||

| Ford | 11% | ||

| Skoda | 34% | ||

| GAZ LCV | 0% | ||

| Daewoo | -5% | ||

| Opel | 20% | ||

| Mitsubishi | 0% | ||

| UAZ | 6% | ||

| Mazda | 12% | ||

| Peugeot | 0% | ||

| BMW | 33% | ||

| Mercedes-Benz | 29% | ||

| Audi | 44% |

По количеству проданных автомобилей, вслед за Ладой, лидируют: Chevrolet, Renault и KIA. Не смотря на, высокие результаты, объем продаж в 2013 году у АвтоВАЗа снизился на 7%, в то время как у большинства лидеров рынка он увеличился. В лидерах роста Audi – 44%, VW – 40%, Skoda – 34% и BMW – 33%.

Таблица 2.2 - Самые продаваемые модели новых автомобилей в России в 2014 году

| № | Модель | Марка | 2014 год | 2013 гол | Изм % |

| Priora | Lada | -9% | |||

| Granta | Lada | 11743% | |||

| Kalina | Lada | -16% | |||

| Solaris | Hyundai | 14% | |||

| Focus | Ford | 12% | |||

| New Rio | KIA | 70% | |||

| Polo | VW | 33% | |||

| Samara | Lada | -45% | |||

| Cruze | Chevrolet | 68% | |||

| Niva | Chevrolet | 9% | |||

| Logan | Renault | -28% | |||

| Nexia | Daewoo | 1% | |||

| 4x4 | Lada | -10% | |||

| Astra (incl. Astra Cabrio) | Opel | 9% | |||

| Octavia A5 | Skoda | 27% | |||

| Sandero | Renault | 6% | |||

| Duster | Renault | 118260% | |||

| Qashqai | Nissan | 4% | |||

| Lacetti | Chevrolet | -17% | |||

| Camry | Toyota | 61% | |||

| Corolla | Toyota | 23% | |||

| Matiz | Daewoo | -13% | |||

| New Sportage | KIA | 37% | |||

| 2104/2105/2107 | Lada | -71% | |||

| Tiguan | VW | 70% |

Модельный ряд выстроился следующим образом: первые три места у Лады (Приора, Гранта, Калина), в спину им дышат Солярис, Фокус и Рио.

По темпам роста среди автомобилей выпускающих модель более двух лет впереди: Рио и Тигуан по 70%, Круз - 69%. Лада - отстает.

В 2013 году АвтоВАЗом в России было продано 537625 автомобилей, что составило 18,3% от всего количества проданных в России новых автомобилей (2935 млн. машин).

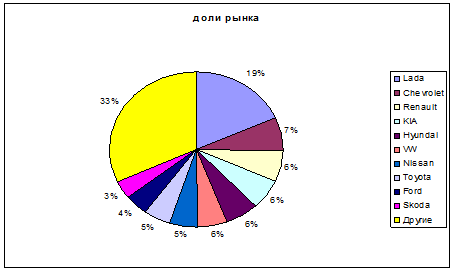

Распределение долей десяти лидирующих игроков по объемам продаж приведено в рисунке 2.1

Рисунок 2.1 – распределение по долям рынка автомобилей в РФ

Из диаграммы видно, что АвтоВАЗ является абсолютным лидером, причем доля его рынка равна общей доле рынка трех ближайших преследователей (Chevrolet, Renault и KIA).

Выручка — количество денежных средств или иных благ, получаемых компанией за определённый период её деятельности, в основном за счёт продажи товаров или услуг своим клиентам. Выручка отличается от прибыли, так как прибыль — это выручка минус расходы (издержки), которые компания понесла в процессе производства своих продуктов. Прирост капитала в результате увеличения по какой-то причине стоимости активов предприятия к выручке не относится.

Таблица 2.3 - «Топ-10» автопроизводителей с самой большой выручкой на российском рынке в 2014 году

| Компания | Выручка (миллиардов долларов) | Динамика по сравнению с 2012 годом |

| Toyota | 7,24 | +25% |

| «АвтоВАЗ» | 5,8 | -2% |

| Nissan | 5,17 | +8% |

| Volkswagen | 5,11 | +36% |

| Kia | 4,77 | +23% |

| Hyundai | 4,28 | +14% |

| Mercedes-Benz | 4,11 | +30% |

| Chevrolet | 3,98 | +23% |

| Renault | 3,14 | +31% |

| Ford | 3,09 | +18% |

Из таблицы видно, что АвтоВАЗ занимает второе место и потерял 2% по сравнению с 2012 годом, на первом месте Toyota с 25% прироста, замыкает тройку лидеров Nissan с 8%.

3. Анализ финансовый результатов деятельности ОАО «АВТОВАЗ»

3.1. Горизонтальный и вертикальный анализ ОАО «АВТОВАЗ»

Горизонтальный анализ дает характеристику изменений статей бухгалтерского баланса за отчетный период или динамику их изменений за ряд отчетных периодов.

По данным бухгалтерского баланса ОАО «АВТОВАЗ» составим сравнительный аналитический баланс (табл. 3.1).

Таблица 3.1 - Сравнительный аналитический баланс ОАО «АВТОВАЗ»

| Наименование статей баланса | 2012 г., тыс. руб. | 2013 г., тыс. руб. | 2014 г., тыс. руб. | Отклонение, 2013/2012 | Отклонение 2014/2013 |

| 1.Внеоборотные активы | |||||

| 1.1 Основные средства | -6395 | ||||

| 1.2 Долгосрочные финансовые вложения | -5008 | ||||

| Итого по разделу 1 | -1706 | -3592 | |||

| 2. Оборотные активы | |||||

| 2.1 Запасы | -3162 | ||||

| 2.2 Дебиторская задолженность | |||||

| 2.3 Краткосрочные фин. Вложения | -95178 | ||||

| 2.4 Денежные средства | -16102 | -7381 | |||

| 2.5 Прочие оборотные активы | -67 | -40 | |||

| Итого по разделу 2 | |||||

| Стоимость имущества | |||||

| 3. КАПИТАЛ И РЕЗЕРВЫ | |||||

| 3.1 Уставный капитал | |||||

| 3.2 Добавочный кап-л | |||||

| 3.3 Нераспределенная прибыль | |||||

| Итого по разделу 3 | |||||

| 4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | -37150 | ||||

| 5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| 5.1 Займы и кредиты | -12952 | ||||

| 5.2 Кредиторская задолженность | -54745 | ||||

| 5.3 Прочие пассивы | |||||

| Итого по разделу 5 | -65019 | ||||

| Стоимость имущества |

На конец года по сравнению с началом 2013 г. имущество ОАО «АВТОВАЗ» увеличилось на 19415 тыс. руб., в 2014 г. продолжается увеличение имущества, прирост составил 21658 тыс. руб..

В 2013 г. увеличение имущества предприятия произошло в результате повышения краткосрочных финансовых вложений на 31942 тыс. руб. и дебиторской задолженности на 8510 тыс. руб.

Увеличение имущества организации в 2014 г. связано с ростом дебиторской задолженности на 96705 тыс. руб., запасов на 31144 тыс. руб. и долгосрочные финансовые вложения на 2057 тыс. руб. Повышение дебиторской задолженности является отрицательным фактором и свидетельствует об увеличении долгов покупателей перед организацией. Увеличение запасов также можно отнести к отрицательному фактору, который свидетельствует об увеличении товарных запасов организации.

Источники образования имущества за 2013 г. также увеличились на 19415 тыс. руб., а в 2014 г. на 21658 тыс. руб.

Повышение источников финансирования ОАО «АВТОВАЗ» за 2013 г. произошло в результате роста нераспределенной прибыли на 38815 тыс. руб., краткосрочных обязательств на 17750 тыс. руб.

Увеличение пассивов в 2014 г. произошло в результате увеличения нераспределенной прибыли на 13971 тыс. руб., долгосрочных обязательств на 72706 тыс. руб.

Краткосрочные обязательства предприятия по итогам работы за 2014 г. снизились на 65019 тыс. руб., что свидетельствует о существенном уменьшении краткосрочных заемных источников финансирования деятельности.

Вертикальный анализ показывает структуру средств организации и их источников. Преимущество вертикального анализа заключается в том, что в условиях инфляции относительные величины показателей бухгалтерского баланса на начало и конец года лучше поддаются сравнению, чем абсолютные величины этих показателей.

Для проведения такого анализа итог пассива и актива бухгалтерского баланса на начало, и конец отчетного периода принимают за базовый (100%). После этого рассчитывают процентную долю каждой балансовой статьи к общему итогу. Вертикальный анализ баланса ОАО «АВТОВАЗ» проведем по данным таблицы 3.2.

Таблица 3.2 - Вертикальный анализ баланса ОАО «АВТОВАЗ»

| Наименование статей баланса | 2012 г. % | 2013 г. % | 213 г. % | Отклонение 2013/2012 | отклонение 2014/2013 |

| 1.Внеоборотные активы | |||||

| 1.1 Основные средства | 17,09 | 17,08 | 13,44 | -0,01 | -3,64 |

| 1.2 Долгосрочные фин.вложения | 5,75 | 3,36 | 4,11 | -2,40 | 0,75 |

| Итого по разделу 1 | 22,84 | 20,44 | 17,55 | -2,41 | -2,89 |

| 2. Оборотные активы | |||||

| 2.1 Запасы | 14,58 | 12,23 | 22,51 | -2,34 | 10,28 |

| 2.2 Дебиторская задолженность | 24,02 | 25,52 | 58,40 | 1,51 | 32,88 |

| 2.3 Краткосрочные фин. вложения | 26,90 | 37,35 | 0,11 | 10,45 | -37,24 |

| 2.4 Денежные средства | 11,58 | 4,40 | 1,40 | -7,18 | -3,01 |

| 2.5 Прочие оборотные активы | 0,09 | 0,05 | 0,04 | -0,03 | -0,02 |

| Итого по разделу 2 | 77,16 | 79,56 | 82,45 | 2,41 | 2,89 |

| Стоимость имущества | 100,00 | 100,00 | 100,00 | 0,00 | 0,00 |

| 3. КАПИТАЛ И РЕЗЕРВЫ | |||||

| 3.1 Уставный капитал | 0,04 | 0,04 | 0,04 | 0,00 | 0,00 |

| 3.2 Добавочный кап-л | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 3.3 Нераспределенная прибыль | 21,82 | 35,35 | 37,63 | 13,53 | 2,28 |

| Итого по разделу 3 | 21,87 | 35,39 | 37,66 | 13,52 | 2,27 |

| 4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 21,17 | 5,03 | 30,86 | -16,14 | 25,83 |

| 5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| 5.1 Займы и кредиты | 4,49 | 5,85 | 0,72 | 1,35 | -5,13 |

| 5.2 Кредиторская задолженность | 52,47 | 53,73 | 29,79 | 1,26 | -23,94 |

| 5.3 Прочие пассивы | 0,00 | 0,00 | 0,97 | 0,00 | 0,97 |

| Итого по разделу 5 | 56,97 | 59,58 | 31,48 | 2,62 | -28,10 |

| Стоимость имущества | 100,00 | 100,00 | 100,00 | 0,00 | 0,00 |

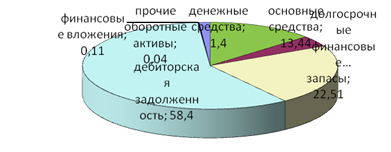

В 2013 г. наибольший вес в структуре активов предприятия приходится на краткосрочные финансовые вложения, их доля составляла 37,35%. Также значительный удельный вес приходится на дебиторскую задолженность – 25,52%, основные средства – 17,08%

Наибольший вес в структуре активов 2014 г. занимает дебиторская задолженность – 58,4%. Значительный вес приходиться также на запасы – 22,5%, основные средства – 13,44%. Наблюдается явный недостаток денежных средств, которые в общей сумме активов составляют всего 1,4 %.

Следует отметить, что динамика удельного веса запасов и дебиторской задолженности положительная, что отрицательно характеризует наметившиеся тенденции в изменении структуры оборотных средств.

Наблюдается снижение удельного веса основных средств на 3,64 %, что связано со списанием устаревшего оборудования с баланса ОАО «АВТОВАЗ».

Структура активов на конец 2014 г. имеет следующий вид (рис. 3.1):

Рисунок 3.1 - Структура активов на конец 2014 г.

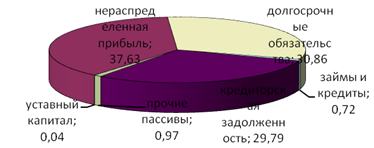

В 2013 г. наибольший удельный вес в структуре пассивов ОАО «АВТОВАЗ» приходился на кредиторскую задолженность, ее доля составляла 53,73%. Также большая доля приходилась на нераспределенную прибыль – 35,35%.

Структура пассивов на конец 2014 г. имеет следующий вид (рис. 3.2):

Рисунок 3.2 - Структура пассивов на конец 2014 г.

Наибольший вес в структуре пассивов 2014 г. занимает нераспределенная прибыль – 37,63%. Также следует отметить о достаточно большом удельном весе долгосрочных обязательств – 30,86%, кредиторской задолженности – 29,79%. Наличие большой доли заемных средств (долгосрочных и краткосрочных) является чаше всего отрицательным фактором в работе предприятия, т.е. деятельность ОАО «АВТОВАЗ» в 2014 г. осуществлялась за счет заемных средств.

Финансовый результат деятельности предприятия выражается в изменении его собственного капитала за отчетный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Показатели финансовых результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой, инвестиционной.

Для анализа и оценки уровня и динамики показателей прибыли составляется таблица, в которой используются данные из формы № 2.

Таблица 3.3 - Анализ динамики и структуры финансовых результатов за 2012-2013 гг.

| Наименование показателя | Абсолютные величины, тыс. руб. | Относительные величины, % | Темп роста, % | Изменения | |||

| 2012 г. | 2013 г. | 2012 г. | 2013 г. | в тыс. руб. | в % | ||

| Выручка | 100,00 | 100,00 | 166,90 | 0,00 | |||

| Себестоимость продаж | 77,62 | 74,17 | 159,48 | -3,45 | |||

| Валовая прибыль (убыток) | 22,38 | 25,83 | 192,66 | 3,45 | |||

| Коммерческие расходы | 0,00 | 2,33 | 100,00 | 2,33 | |||

| Управленческие расходы | 14,38 | 7,56 | 87,75 | -4606 | -6,82 | ||

| Прибыль (убыток) от продаж | 8,00 | 15,94 | 332,67 | 7,94 | |||

| Проценты к уплате | 0,23 | 2,15 | 1533,66 | 1,92 | |||

| Прочие доходы | 11,58 | 0,15 | 2,15 | -29635 | -11,44 | ||

| Прочие расходы | 11,82 | 2,74 | 38,69 | -18942 | -9,08 | ||

| Прибыль (убыток) до налогообложения | 7,53 | 11,19 | 248,19 | 3,67 | |||

| Текущий налог на прибыль | 1,67 | 2,30 | 0,00 | 0,62 | |||

| Прочее | 0,48 | 0,00 | 0,96 | -1242 | -0,48 | ||

| Чистая прибыль (убыток) | 5,38 | 8,90 | 276,20 | 3,52 |

Валовая прибыль предприятия за 2013 г. увеличилась на 54208 тыс. руб. (92,66%) и составила 112713 тыс. руб. Рост валовой прибыли является положительным фактором и свидетельствует о превышении темпов роста выручки (166,90%) над темпом роста себестоимости (159,48%).

От продажи продукции предприятие прибыль увеличилась на 48633 тыс. руб. (232,67%) и составила 69535 тыс. руб.

Прибыль до налогообложения в 2012 г. составляла 19682тыс. руб., в 2013 г. 48848 тыс. руб. Увеличение составило 29166 тыс. руб. или 148,19%

В 2012 г. получена чистая прибыль в размере 14053 тыс. руб., в 2013 г. в размере 38815 тыс. руб. Рост прибыли составил 24762 тыс. руб. или 176,20%

Наибольший удельный вес в структуре прибылей предприятия приходится на валовую прибыль, ее доля в 2012 г. составляла 22,38%, а в 2013 г. 25,83%. Чистая прибыль составляет всего 5,38% в 2012 г. и 8,90% в 2013 г.

Анализ отчета о финансовых результатах за 2014 г. приведен в таблице 3.4.

Таблица 3.4 - Анализ динамики и структуры финансовых результатов за 2013-2014 гг.

| Наименование показателя | Абсолютные величины, тыс. руб. | Относительные величины, % | Темп роста, % | Изменения | |||

| 2013 г. | 2014 г. | 2013 г. | 2014 г. | в тыс. руб. | в % | ||

| Выручка | 100,00 | 100,00 | 72,21 | -121252 | 0,00 | ||

| Себестоимость продаж | 74,17 | 80,13 | 78,01 | -71154 | 5,96 | ||

| Валовая прибыль (убыток) | 25,83 | 19,87 | 55,55 | -50098 | -5,96 | ||

| Коммерческие расходы | 2,33 | 0,00 | 0,00 | -10181 | -2,33 | ||

| Управленческие расходы | 7,56 | 9,29 | 88,72 | -3721 | 1,73 | ||

| Прибыль (убыток) от продаж | 15,94 | 10,58 | 47,95 | -36196 | -5,36 | ||

| Доходы от участия в других организациях | 0,00 | 0,10 | 0,00 | 0,10 | |||

| Проценты к уплате | 2,15 | 2,52 | 84,62 | -1444 | 0,37 | ||

| Прочие доходы | 0,15 | 0,63 | 307,38 | 0,49 | |||

| Прочие расходы | 2,74 | 3,01 | 79,33 | -2470 | 0,27 |

Продолжение таблицы 3.4

| Прибыль (убыток) до налогообложения | 11,19 | 5,78 | 37,29 | -30634 | -5,41 | ||

| Текущий налог на прибыль | 2,30 | 1,35 | 0,00 | -5779 | -0,95 | ||

| Прочее | 0,00 | 0,00 | 8,33 | -11 | 0,00 | ||

| Чистая прибыль (убыток) | 8,90 | 4,43 | 35,99 | -24844 | -4,46 |

Валовая прибыль предприятия за 2014 г. уменьшилась на 50098 тыс. руб. (44,45%) и составила 62615 тыс. руб. Снижение валовой прибыли является отрицательным фактором и свидетельствует о превышении темпов роста себестоимости (78,01%) над темпом роста выручки (72,21%).

В данной ситуации предприятию следует следить за размером себестоимости и проанализировать факторы, влияющие на ее уровень.

От продажи продукции предприятие прибыль уменьшилась на 36196 тыс. руб. (52,05%) и составила 33339 тыс. руб.

Прибыль до налогообложения в 2013 г. составляла 48848 тыс. руб., в 2014 г. 18214 тыс. руб. Снижение составило 30634 тыс. руб. или 62,71%

В 2013 г. получена чистая прибыль в размере 38815 тыс. руб., в 2014 г. в размере 13971 тыс. руб. Снижение прибыли составило 24844 тыс. руб. или 64,01%

Наибольший удельный вес в структуре прибылей предприятия приходится на валовую прибыль, ее доля в 2013 г. составляла 25,83%, а в 2014 г. 19,87%. Чистая прибыль составляет всего 8,9% в 2013 г. и 4,34% в 2014 г.

Результативность и перспективность деятельности может быть обобщенно оценена с помощью проверки соблюдения на данном предприятии «золотого правила» экономики: Тр (Р) > Тр (N) > Тр (А) > 100 %.

2012-2013 г.

Тр (Р) = (38815 / 14053) * 100% = 276,20%

Тр (N) = (436340 / 261437) * 100% = 166,90%

Тр (А) = (255623 / 236208) * 100% = 108,22%

276,20 > 166,90 > 108,22

В 2013 г. золотое правило выполняется. Темпы роста прибыли опережают темпы роста выручки и темпы роста активов.

2013-2014 г.

Тр (Р) = (13971 / 38816) * 100% = 35,99%

Тр (N) = (315088 / 436340) * 100% = 72,21%

Тр (А) = (277281 / 255323) * 100% = 108,60%

35,99 < 72,21 < 108,60

В 2014 г. золотое правило не выполняется. Темпы роста активов опережают темпы роста прибыли и темпы роста выручки.

Date: 2015-07-22; view: 21745; Нарушение авторских прав