Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Порядок определения расчетной цены ценных бумаг, не обращающихся на организованном рынке ценных бумаг

|

|

1. Расчетная цена ценных бумаг, не обращающихся на организованном рынке ценных бумаг, определяется Обществом в соответствии с Приказом ФСФР РФ от 09.11.2010 N 10-66/пз-н "Об утверждении Порядка определения расчетной цены ценных бумаг, не обращающихся на организованном рынке ценных бумаг, в целях 25 главы Налогового кодекса Российской Федерации" (далее-Порядок).

2. Расчетная цена необращающейся ценной бумаги определяется в зависимости от вида ценной бумаги, условий ее обращения и способов оценки:

- как цена, рассчитанная исходя из существующих на рынке ценных бумаг цен этой ценной бумаги в соответствии с п. 4 Порядка;

- как цена ценной бумаги, рассчитанная организацией по правилам, предусмотренным п.п. 5 - 19 Порядка;

- как оценочная стоимость ценной бумаги, определенная оценщиком.

3. Если иное не предусмотрено НК РФ и Порядком, расчетная цена необращающейся ценной бумаги определяется исходя из цен, существующих на рынке ценных бумаг (иных значений, используемых для определения расчетной цены), на дату заключения сделки с необращающейся ценной бумагой.

4. Расчетная цена, определенная исходя из существующих на рынке ценных бумаг цен этой ценной бумаги, в зависимости от условий обращения ценной бумаги рассчитывается:

4.1. Как средневзвешенная цена предложений о покупке необращающейся ценной бумаги (далее - котировки на покупку), объявленных брокерами, дилерами и (или) управляющими.

Для определения расчетной цены необращающейся иностранной ценной бумаги также могут быть использованы котировки на покупку, объявленные иностранными организациями, имеющими статус, аналогичный российским кредитным организациям, брокерам, дилерам и (или) управляющим на рынке ценных бумаг, и отвечающими требованиям, установленным подпунктом 1 п. 2 ст. 51.1 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг».

Для определения расчетной цены необращающейся ценной бумаги могут быть использованы котировки на покупку, адресованные как неограниченному, так и ограниченному кругу лиц, в том числе Обществу по его запросу. При этом количество организаций, объявивших указанные котировки, используемые для определения расчетной цены ценной бумаги, должно быть не менее трех.

Для определения расчетной цены необращающейся ценной бумаги используются котировки на покупку, объявленные на дату совершения сделки с такой ценной бумагой.

4.2. Как цена необращающейся ценной бумаги, рассчитанная на основании котировок на покупку, размещенных в информационной системе, при условии, что:

оператором информационной системы является профессиональный участник рынка ценных бумаг или саморегулируемая организация профессиональных участников рынка ценных бумаг;

хранение информации обо всех объявленных котировках, о лицах, их разместивших, и об условиях, на которых такие котировки были размещены, осуществляется не менее 5 лет с даты размещения котировок необращающихся ценных бумаг;

в информационной системе не могут размещать котировки лица, которые не являются брокерами, дилерами и (или) управляющими;

количество брокеров, дилеров и (или) управляющих, имеющих доступ к информационной системе в режиме размещения котировок необращающихся ценных бумаг, составляет не менее 100;

оператор информационной системы раскрывает на своем сайте в сети Интернет документ (документы), определяющий порядок размещения котировок, правила получения доступа к информационной системе в режиме ознакомления и в режиме размещения котировок ценных бумаг, список лиц, имеющих доступ к информационной системе в режиме размещения котировок ценных бумаг, список необращающихся ценных бумаг, котировки которых размещаются в информационной системе, а также цены необращающихся ценных бумаг, рассчитанные оператором информационной системы в соответствии с настоящим подпунктом.

Цена необращающейся ценной бумаги, рассчитанная оператором информационной системы на основании котировок на покупку ценной бумаги, размещенных в информационной системе, определяется как средневзвешенная цена из котировок на покупку ценной бумаги, размещенных в информационной системе и адресованных всем лицам, имеющим к ней доступ в режиме размещения котировок на покупку и продажу необращающихся ценных бумаг, при условии, что указанные котировки были размещены не менее чем тремя лицами, имеющими доступ к информационной системе.

4.3. Как композитная цена на покупку необращающейся ценной бумаги (Thomson Reuters Composite bid), раскрытая информационным агентством Томсон Рейтерс (Thomson Reuters) по итогам дня совершения сделки с необращающейся ценной бумагой.

4.4. Как средняя цена закрытия (Bloomberg generic Mid/last) необращающейся ценной бумаги, раскрытая информационным агентством Блумберг (Bloomberg) по итогам дня заключения сделки с необращающейся ценной бумагой.

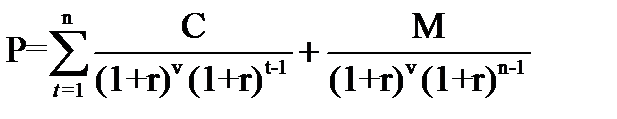

5. Расчетная цена необращающихся облигаций определяется следующим способом:

, где:

, где:

P - расчетная цена облигации;

M - часть номинала облигации, выплачиваемая при погашении;

C - сумма i-ой выплаты по облигации (включая платежи по основному долгу и процентам);

n - число периодов до полного погашения облигации;

r - процентная ставка, соответствующая купонному периоду, определяемая как:

r = R/N, где:

R – требуемая доходность для данной облигации в процентах годовых;

N - количество купонных выплат в календарном году (периодичность выплаты купонов).

Требуемая доходность для каждой облигации устанавливается на основе исследования внутренних доходностей финансовых инструментов, сравнимых с рассматриваемой облигацией. При этом учитываются рыночная конъюнктура на дату определения расчетной цены, кредитный рейтинг эмитента, ликвидность финансового инструмента, сток до погашения и т.п.;

v - величина, определяемая как:

v = I/B, где:

I - число дней со дня сделки до дня выплаты купона;

B - число дней между выплатами купона.

6. Расчетная цена необращающейся обыкновенной акции страховой организации определяется путем деления стоимости чистых активов страховой организации, рассчитанных в соответствии с Порядком оценки стоимости чистых активов страховых организаций, созданных в форме акционерных обществ, утвержденным Приказом Министерства финансов Российской Федерации от 01.02.2007 N 7н и Федеральной службы по финансовым рынкам от 01.02.2007 N 07-10/пз-н (зарегистрирован в Министерстве юстиции Российской Федерации 05.04.2007, регистрационный N 9235), уменьшенной на долю чистых активов, которая приходится на размещенные привилегированные акции общества, на общее количество размещенных обществом обыкновенных акций. Для определения расчетной цены обыкновенных акций используются последние раскрытые страховой организацией на дату определения расчетной цены данные бухгалтерской отчетности.

7. Расчетная цена необращающейся обыкновенной акции кредитной организации определяется путем деления собственных средств (капитала) кредитной организации, рассчитанного в соответствии с Методикой определения собственных средств (капитала) кредитных организаций, утвержденной Центральным банком Российской Федерации от 10.02.2003 N 215-П (зарегистрирован в Министерстве юстиции Российской Федерации 17.03.2003, регистрационный N 4269), уменьшенных на долю чистых активов, которая приходится на размещенные привилегированные акции общества, на общее количество размещенных обществом обыкновенных акций. Для определения расчетной цены акций используются последние раскрытые кредитной организацией на дату определения расчетной цены данные бухгалтерской отчетности или данные о собственных средствах (капитале) кредитной организации.

8. Расчетная цена необращающейся обыкновенной акции акционерного инвестиционного фонда определяется как последняя, рассчитанная на дату совершения налогоплательщиком сделки с акциями такого фонда стоимость чистых активов акционерного инвестиционного фонда в расчете на одну акцию, рассчитанная в соответствии с Положением о порядке и сроках определения стоимости чистых активов акционерных инвестиционных фондов, стоимости чистых активов паевых инвестиционных фондов, расчетной стоимости инвестиционных паев паевых инвестиционных фондов, а также стоимости чистых активов акционерных инвестиционных фондов в расчете на одну акцию, утвержденным Приказом Федеральной службы по финансовым рынкам от 15.06.2005 N 05-21/пз-н (зарегистрировано в Министерстве юстиции Российской Федерации 11.07.2005, регистрационный N 6769), на общее количество размещенных фондом обыкновенных акций.

9. Расчетная цена необращающейся акции акционерного общества, не указанная в пунктах 6 - 8 настоящего Порядка, определяется путем деления стоимости чистых активов данной организации, рассчитанных в соответствии с Порядком оценки стоимости чистых активов акционерных обществ, утвержденным Приказом Министерства финансов Российской Федерации от 29.01.2003 N 10н и Федеральной комиссии по рынку ценных бумаг от 29.01.2003 N 03-6/пз (зарегистрирован в Министерстве юстиции Российской Федерации 12.03.2003, регистрационный N 4252), уменьшенной на долю чистых активов, которая приходится на размещенные привилегированные акции организации, на общее количество размещенных организацией обыкновенных акций.

10. Расчетная цена необращающейся акции акционерного общества, отчетность которого составлена в соответствии с международными стандартами финансовой отчетности, определяется путем деления капитала данной организации, рассчитанного согласно указанным стандартам, уменьшенного на долю капитала, которая приходится на размещенные привилегированные акции организации, на общее количество размещенных организацией обыкновенных акций.

11. Расчетная цена необращающейся привилегированной акции акционерного общества определяется путем деления стоимости чистых активов (капитала) данной организации, которая приходится на размещенные привилегированные акции организации, на общее количество таких акций.

Стоимость чистых активов (капитала) организации, приходящихся на привилегированные акции организации, определяется исходя из предусмотренных уставом организации ликвидационной стоимости привилегированных акций и размера дивидендов по привилегированным акциям.

12. В случае если расчетная цена акции, определенная в соответствии с правилам пунктов 5 - 11 настоящего Порядка имеет отрицательное значение, соответствующая расчетная цена принимается равной нулю.

13. Расчетная цена необращающегося дисконтного векселя определяется в следующем порядке:

, где:

, где:

P - расчетная цена дисконтного векселя;

N - номинал векселя;

t - срок до погашения векселя в календарных днях. В случае если срок погашения векселя наступил, t принимается равным нулю;

t1 - база расчета срока, равная 365 (366) дням или 360 дням в соответствии с конвенцией валюты, в которой осуществляются расчеты по векселю;

d - ставка дисконта в процентах от номинала векселя, определяемая как:

d = R/(1+R*t/t1), где:

R – требуемая доходность для данного векселя в процентах годовых.

Требуемая доходность для каждого векселя устанавливается на основе исследования внутренних доходностей финансовых инструментов, сравнимых с рассматриваемым векселем. При этом учитываются рыночная конъюнктура на дату определения расчетной цены, кредитный рейтинг векселедателя, ликвидность финансового инструмента, срок до погашения и т.п.

14. Расчетная цена необращающегося процентного векселя определяется в следующем порядке:

| Р |

| = |

| N[1+C(t0/t1)] |

| 1+r(t/t1) |

P - расчетная цена процентного векселя;

N - номинал векселя;

C - процентная ставка по векселю;

t0 - срок от даты составления векселя (даты начала начисления процентов) до погашения векселя (даты окончания начисления процентов) в календарных днях;

t - срок от покупки (продажи) векселя до погашения векселя в календарных днях. В случае если срок погашения векселя наступил, t принимается равным нулю;

t1 - база расчета срока, равная 365 (366) дням или 360 дням в соответствии с конвенцией валюты, в которой осуществляются расчеты по векселю;

r - ставка дисконтирования, соответствующая требуемой доходности для данного векселя в процентах годовых.

Требуемая доходность для каждого векселя устанавливается на основе исследования внутренних доходностей финансовых инструментов, сравнимых с рассматриваемым векселем. При этом учитываются рыночная конъюнктура на дату определения расчетной цены, кредитный рейтинг векселедателя, ликвидность финансового инструмента, срок до погашения и т.п.

15. Расчетная цена необращающейся российской депозитарной расписки определяется как стоимость соответствующих депозитарной расписке представляемых ценных бумаг, определенная на основании цены закрытия таких ценных бумаг на иностранной фондовой бирже на дату совершения сделки с российскими депозитарными расписками.

В случае если цена закрытия по представляемой ценной бумаге была рассчитана более чем на одной иностранной фондовой бирже, Общество вправе использовать для определения расчетной цены депозитарной расписки цену закрытия, сложившуюся на любой из таких бирж.

16. Расчетная цена необращающейся ценной бумаги иностранного эмитента, удостоверяющей права в отношении эмиссионных ценных бумаг российских эмитентов, определяется на основании средневзвешенной цены соответствующих ценных бумаг российских эмитентов, сложившейся на фондовой бирже в день совершения сделки с указанными ценными бумагами иностранного эмитента.

В случае если средневзвешенная цена ценной бумаги была рассчитана более чем на одной фондовой бирже, Общество вправе использовать для определения расчетной цены иностранной ценной бумаги, удостоверяющей права в отношении эмиссионных ценных бумаг российских эмитентов, средневзвешенную цену, сложившуюся на любой из таких бирж.

17. Расчетная цена необращающейся ценной бумаги иностранного эмитента, удостоверяющей права в отношении эмиссионных ценных бумаг других иностранных эмитентов, определяется на основании цены закрытия по соответствующим ценным бумагам таких иностранных эмитентов, сложившейся на иностранных фондовых биржах в день совершения Обществом сделки с ценными бумагами иностранного эмитента, удостоверяющей права в отношении эмиссионных ценных бумаг других иностранных эмитентов. В случае если цена закрытия по ценной бумаге была рассчитана более чем на одной иностранной фондовой бирже, Общество вправе использовать для определения расчетной цены иностранной ценной бумаги, удостоверяющей права в отношении эмиссионных ценных бумаг других иностранных эмитентов, цену закрытия по ценным бумагам, сложившуюся на любой из таких бирж.

18. Если иное не предусмотрено положениями главы 25 НК РФ РФ, расчетная цена необращающегося инвестиционного пая инвестиционного фонда определяется как последняя рассчитанная на день совершения сделки с инвестиционными паями сумма денежной компенсации, причитающаяся владельцу инвестиционного пая в связи с его погашением (расчетная стоимость инвестиционного пая, рассчитанная от стоимости чистых активов фонда, уменьшенная на предусмотренную правилами управления паевым инвестиционным фондом скидку, взимаемую при погашении пая).

19. Расчетная цена ценной бумаги также может определяться как оценочная стоимость такой ценной бумаги, указанная оценщиком в отчете об оценке ценной бумаги.

В целях налогообложения, погашение долговых ценных бумаг в срок, в качестве реализации, требующей применения рыночной цены, не рассматривается. В случае досрочного погашения долговой ценной бумаги, доходы (расходы) от ее реализации определяются исходя из ее рыночной оценки.

Предельная величина процентов, начисленных по долговым обязательствам любого вида, признается расходом Общества для целей исчисления налога на прибыль, при условии, что размер начисленных налогоплательщиком по долговому обязательству процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, выданные в той же валюте на те же сроки в сопоставимых объемах, под аналогичные обеспечения.

Критерии для оценки сопоставимости. Долговые обязательства (кредиты, займы и другие заимствования) считаются сопоставимыми, если они получены:

- в одном квартале;

- на срок, который отличается не больше чем на 10 % от среднего срока, рассчитанного по сравниваемым долговым обязательствам;

- под обеспечение одинакового характера (ипотека, залог товаров в обороте и т.п.);

- в суммах, которые отличаются не больше чем на 20 процентов.

Изменение хотя бы одного из критериев сопоставимости долговых обязательств, ведет к признанию долговых обязательств для целей налогообложения прибыли несопоставимыми.

Любое изменение сопоставимых условий для долгового обязательства (сумма долга, обеспечение, валюта долга, изменение срока) влечет за собой переход данного долгового обязательства в другую группу сопоставимости, а при отсутствии сопоставимости – к расчету в соответствии со ставкой рефинансирования.

Долговые обязательства, соответствующие всем критериям сопоставимости, но принятые от разных категорий кредиторов – физических или юридических лиц, считаются несопоставимыми.

Не являются сопоставимыми между собой кредиты, кредитная линия с лимитом выдачи и кредитная линия с лимитом задолженности.

Если кредиты выданы одним и тем же кредитором, в сопоставимых объемах, в одной и той же валюте, под аналогичное обеспечение и на одинаковый срок, то такие обязательства считаются выданными на сопоставимых условиях независимо от досрочного погашения в дальнейшем одного из них.

Для расчета среднего уровня процентов применяется следующая формула:

Пср = (ДО1 х П1 + ДО2 х П2 + … + ДОn х Пn) / (ДО1 + ДО2 + … + ДОn) х 100%,

где:

Пср – средний уровень процентов по долговым обязательствам, полученным на сопоставимых условиях;

ДО1, ДО2, ДОn – суммы этих долговых обязательств;

П1, П2, Пn – процентные ставки за пользование денежными средствами.

По долговым обязательствам, заключенным на срок более одного отчетного периода, перерасчет среднего процента в кварталах, следующих за периодом получения долгового обязательства, не производится. Исключение составляют случаи, когда в соответствии с заключенным дополнительным соглашением изменяются сопоставимые условия.

На основе рассчитанного среднего уровня процентов находится предельная величина процентов (ПВП), признаваемая расходом в целях налогообложения налогом на прибыль. Учитывая, что в силу абз. 3 п. 1 ст. 269 НК РФ существенным отклонением размера начисленных процентов считается отклонение более чем на 20% в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, формула для расчета ПВП выглядит как:

ПВП = Пср х 1,2

ПВП рассчитывается в периоде (квартале или месяце) получения заемных средств и применяется к долговым обязательствам, полученным в этом отчетном периоде. По кредитам и займам, полученным в следующем квартале (месяце), ПВП рассчитывается заново, даже при условии, что такие долговые обязательства сопоставимы с ранее полученными.

Фактические процентные ставки, указанные в договорах кредита (займа), сравниваются с ПВП. Если фактическая ставка не превышает ПВП, то в налоговом учете признается вся сумма расходов по начисленным процентам. Если фактическая ставка больше ПВП, во внереализационные расходы включается только сумма процентов в пределах ПВП (оставшаяся часть в целях налогообложения не учитывается).

При отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика предельная величина процентов, признаваемых расходом (включая проценты и суммовые разницы по обязательствам, выраженным в условных денежных единицах по установленному соглашением сторон курсу условных денежных единиц), принимается равной ставке процента, установленной соглашением сторон, но не превышающей ставку рефинансирования Центрального банка Российской Федерации, увеличенную в 1,8 раза, при оформлении долгового обязательства в рублях и равной произведению ставки рефинансирования Центрального банка Российской Федерации и коэффициента 0,8 - по долговым обязательствам в иностранной валюте.

Учет облигаций с амортизацией долга.

Поступающие от эмитента суммы в счет частичного погашения облигаций с амортизацией долга до момента продажи или погашения данных облигаций являются авансовыми поступлениями (предоплатой) в счет будущей цены погашения или продажи облигаций.

При наступлении даты погашения облигаций с амортизацией долга поступившие ранее от эмитента суммы включаются в состав доходов от реализации ценных бумаг, балансовая стоимость включается в состав расходов от реализации ценных бумаг (и списывается себестоимость в обычном порядке).

При реализации облигаций с амортизацией долга начисляется выручка и списывается себестоимость в обычном порядке, а также ранее поступившие суммы предоплаты включаются в состав выручки от реализации ценных бумаг.

По договорам займа и иным аналогичным договорам (договорам депозитного вклада, иным долговым обязательствам, включая ценные бумаги), срок действия которых приходится более чем на один отчетный период, в целях настоящей учетной политики доход признается полученным и включается в состав соответствующих доходов в последний день соответствующего отчетного периода.

В случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

Date: 2015-06-11; view: 1301; Нарушение авторских прав