Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Принципи оподаткування, суть та загальна характеристика

|

|

Принципи оподаткування — це універсальні категорії, дія яких проявляється в усіх інститутах податкового права: в системі податків і зборів, їх встановленні і введенні, виконанні податкового зобов'язання, правовому статусі учасників податкових правовідносин, механізмі податкового контролю і відповідальності, оскарженні. В цьому полягає базовий характер будь-якого принципу – закласти правовий «фундамент» відокремленої групи норм, не зливаючись з ними по змісту.

Відповідно до статті 4 Податкового кодексу України податкове законодавство України ґрунтується на таких принципах:

· загальність оподаткування – кожна особа зобов’язана сплачувати встановлені цим Кодексом, законами з питань митної справи податки та збори, платником яких вона є згідно з положеннями цього Кодексу;

· рівність усіх платників перед законом, недопущення будь-яких проявів податкової дискримінації – забезпечення однакового підходу до всіх платників податків незалежно від соціальної, расової, національної, релігійної приналежності, форми власності юридичної особи, громадянства фізичної особи, місця походження капіталу;

· невідворотність настання визначеної законом відповідальності у разі порушення податкового законодавства;

· презумпція правомірності рішень платника податку в разі, якщо норма закону чи іншого нормативно-правового акта, виданого на підставі закону, або якщо норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов’язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу;

· фіскальна достатність – встановлення податків та зборів з урахуванням необхідності досягнення збалансованості витрат бюджету з його надходженнями;

· соціальна справедливість – установлення податків та зборів відповідно до платоспроможності платників податків;

· економічність оподаткування – установлення податків та зборів, обсяг надходжень від сплати яких до бюджету значно перевищує витрати на їх адміністрування;

· нейтральність оподаткування – установлення податків та зборів у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платника податків;

· стабільність – зміни до будь-яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому будуть діяти нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року;

· рівномірність та зручність сплати – установлення строків сплати податків та зборів, виходячи із необхідності забезпечення своєчасного надходження коштів до бюджетів для здійснення витрат бюджету та зручності їх сплати платниками;

· єдиний підхід до встановлення податків та зборів – визначення на законодавчому рівні усіх обов’язкових елементів податку.

4. Основні завдання та напрями реформування податкової системи

Реформування чинної податкової системи повинно відбватися в напрямi створення сприятливих податкових умов для вітчизняних товаровиробників, стимулювання вкладення коштів в інвестиційні програми.

Для формування раціональної податкової системи необхідно використовувати ргулюючу функцію податкової системи у вигляді надання пільгового оподаткування, зробити пільги більш прозорими та підвищити їх стимулюючі й регулюючі властивості. Виконання цих та інших завдань приведе до успішного досягнення поставленої мети реформування податкової системи держави – формування максимально досконалої системи оподаткування в Україні і, як наслідок, економічного зростання загалом.

5. Структура податкової системи України

Податкова система - це сукупність встановлених чинним законодавством держави податків і зборів; механізмів і способів їх розрахунку та сплати, а також суб'єктів податкової роботи, які забезпечують адміністрування і надходження податків і зборів до бюджету та інших державних цільових фондів.

6. Суть податкової політики держави та характеристика її принципів

Податкова політика – це система спрямованих дій та певних економічних, правових і організаційно-контрольних урядових заходів для досягнення визначених завдань, що стоять перед суспільством, за допомогою податкової системи країни. Зміст та цілі податкової політики можуть змінюватись залежно від об’єктивних та суб’єктивних факторів та обумовлені соціально-політичним ладом суспільства.

Принципи формування податкової політики виступають основними критеріями оцінки якості податкового механізму.

1. Принципи бюджетного забезпечення:

- принцип достатності – обумовлює забезпечення достатніх доходів усіх бюджетів (державного та місцевого) для фінансування їх видатків;

- принцип множини податків – зумовлює сукупність диференційованих податків та об’єктів їх обкладання, реалізує ефект взаємодоповнюваності податків;

- принцип єдиного податку – обумовлює об’єднання в один податок платежів з одного об’єкта оподаткування та створення єдиного ідеального податку.

2. Принципи етико-правового спрямування.

- принцип податкоспроможності – означає, що тягар оподаткування має бути поставлений у залежність безпосередньо від конкретного доходу та рівня добробуту;

- принцип рівнонапруженості – передбачає, що зобов’язання перед бюджетом щодо сплати податків встановлюється для всіх платників відповідно до їх можливостей і результатів діяльності шляхом єдиних або диференційованих ставок.

3. Принципи загальноекономічного спрямування.

- принцип системності та внутрішньої цілісності оподаткування – відображається у взаємопов’язаності, узгодженості змін основних податкових показників при зміни ключових параметрів (ВВП та його структури), спрацьовує на єдність економічного простору країни;

- принцип стабільності в оподаткуванні – означає, що податкова система має залишатись сталою протягом кількох років, що забезпечить інтереси не тільки платників податків, але й держави; зміна механізму має відбуватись еволюційним шляхом;

- принцип гнучкості (еластичності) оподаткування – означає, що податковий механізм може оперативно змінюватись у бік зменшення або зменшення податкового тягаря згідно з об’єктивними потребами і можливостями держави;

- принцип ефективності оподаткування – означає наявність інструментів у податковому механізмі, що стимулюють економічне зростання, господарську діяльність підприємств і підприємців.

Загалом, основними принципами податкової політики є:

- принцип фіскальної ефективності – передбачає наступні елементи: достатність доходів, мінімізацію видатків на збирання доходів і запобігання ухиленню від сплати платежів до бюджету, еластичність податкової системи, рівномірний розподіл податків між адміністративно-територіальними одиницями;

- принцип економічної ефективності – полягає в необхідності стягувати потрібні кошти найбільш раціональним шляхом, тобто з мінімумом негативних наслідків для розвитку економіки;

- принцип гнучкості – означає необхідність своєчасного реагування на зміни у соціально-економічному житті суспільства;

- принцип соціальної справедливості – полягає в тому, що платниками податків мають виступати всі члени суспільства, які отримують доходи.

7. Податкове навантаження суть та показники вимірювання

Податкове навантаження (податковий тягар) є важливою економічною категорією, що еволюціонувала разом із системою оподаткування. Посилення ролі податків як інструменту регулювання економіки зумовило розширення спектра їх застосування та множини податкових механізмів й інструментів, що перебувають у розпорядженні держави.

На практиці при визначенні податкового тягаря частіше за все мають на увазі порівняння ставок різних податків (на прибуток підприємств, ПДВ, акцизів, мита і прибуткового податку з населення) з аналогічними податковими ставками інших країн. Але ці окремі ставки не дають змогу визначити сукупний податковий тягар в економіці. Для вимірювання загального рівня податкового навантаження на економіку в цілому може бути використаний комплексний узагальнюючий показник частки сумарної величини всіх податкових платежів у ВВП (при його первинному і вторинному розподілах), який розраховується на основі системи національних рахунків СНР.

Раціональний вибір з можливих варіантів податкових засобів (обов’язково з урахуванням завдань податкової політики) не може бути здійснено без наявності якнайповнішої інформації про те, яким економічним суб’єктам урешті-решт доведеться нести податковий тягар. Тому аналіз розподілу податкового навантаження є важливим і невід’ємним компонентом процесу розробки рекомендацій щодо податкової політики.

Зазначимо, що при аналізі податкового навантаження на економіку вивчають рівномірність його розподілу між юридичними та фізичними особами. Для цього порівнюють показники частки податку на прибуток підприємств і прибуткового податку з населення в доходах зведеного бюджету, а також показники частки прибуткового податку в грошових доходах населення та частки податку на прибуток у загальній сумі балансового прибутку підприємств за галузями економіки.

8. Класифікація податків

Обов'язкові платежі податкового характеру класифікуються за різними підставами.

1) залежно від органу влади, який встановлює і скасовує податки та території дії податку:

- загальнодержавні — встановлюються Верховною Радою України і справляються на всій території України;

- місцеві—встановлюються сільськими, селищними, міськими радами відповідно до переліку і в межах граничних розмірів ставок, установлених законами України;

2) за видом фонду, до якого надходять податки:

- закріплені—надходять до конкретного бюджету або спеціального цільового фонду:

- регулюючі (різнорівневі)— надходять одночасно до бюджетів різних рівнів у пропорціях відповідно до бюджетного законодавства;

3) за видом платника:

- податки з фізичних осіб—сплачують лише фізичні особи;

- податки з юридичних осіб — сплачують лише юридичні особи;

- змішані—сплачують як юридичні, так і фізичні особи;

4) за формою оподаткування:

- прямі — встановлюються безпосередньо щодо платників податків і сплачуються за рахунок їхніх доходів, а сума податку безпосередньо залежить від розмірів об'єкта оподаткування;

- непрямі — встановлюються в цінах товарів і послуг та сплачуються за рахунок цінової надбавки, а їх розмір для окремого платника прямо не залежить від його доходів;

5) за економічним змістом:

- податки на доходи—стягуються безпосередньо з доходів фізичних і юридичних осіб;

- податки на споживання—сплачуються не при отриманні доходів, а при їх використанні і справляються у формі непрямих податків:

- податки на майно—встановлюються стосовно рухомого або нерухомого майна:

6) за характером використання:

- загального призначення—використовуються на загальні цілі без конкретизації заходів або витрат, на які вони витрачаються (це власне податки у вузькому розумінні).

- цільові податки—встановлюються з метою фінансування конкретного напряму публічних видатків;

7) за періодичністю стягнення:

- разові—сплачуються один раз протягом певного часу при здійсненні певних дій (більшою мірою такий різновид податків має характер зборів);

- систематичні (регулярні)- сплачуються регулярно через певні проміжки часу й протягом усього періоду володіння або діяльності платника (щомісячно, поквартально, щорічно):

8) за обліком податкового платежу:

- податки, фінансовані споживачем (акциз, податок на додану вартість):

- податки, що включаються у собівартість (податок з власників транспортних засобів, земельний податок);

- податки, фінансовані за рахунок балансового прибутку (податок на майно, податок з реклами):

- податки, фінансовані за рахунок чистого прибутку (збір за право торгівлі, за використання національної символіки);

9) за способом стягнення:

- розкладні — спочатку встановлюються в загальній сумі відповідно до потреб держави й місцевого самоврядування в доходах, потім цю суму розкладають на окремі частини за територіальними одиницями, а на низовому рівні - між платниками (історично це перша форма стягнення податків);

- окладні — передбачають встановлення спочатку ставок, а відтак і розміру податку для кожного платника окремо, а загальна величина податку формується як сума платежів окремих платників;

10) за методом оподаткування:

- прогресивні — податки, ставки яких зростають зі збільшенням величини об'єкта оподаткування;

- пропорційні — податки, ставки яких не залежать від розміру об'єкта оподаткування;

- регресивні—податки, ставки яких зменшуються зі зростанням величини об'єкта оподаткування;

11) за формою стягнення:

- грошові—стягуються в грошовій формі;

- натуральні податки—стягуються у вигляді певних товарів, наприклад, продуктами сільськогосподарського виробництва.

9. Податок на доходи фізичних осіб, об’єкти та суб’єкти оподаткування

У Податковому кодексі України справляння податку на доходи фізичних осіб регламентується розділом IV.

Платниками податку на доходи фізичних осіб є:

1. Фізична особа - резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи.

2. Фізична особа - нерезидент, яка отримує доходи з джерела їх походження в Україні. Не є платником податку нерезидент, який отримує доходи з джерела їх походження в Україні і має дипломатичні привілеї та імунітет, встановлені чинним міжнародним договором України, щодо доходів, які він отримує безпосередньо від провадження дипломатичної чи прирівняної до неї діяльності.

3. Податковий агент - юридична особа, самозайнята особа, представництво нерезидента - юридичної особи, які незалежно від організаційно-правового статусу, способу оподаткування іншими податками та форми нарахування (виплати, надання) доходу (у грошовій або не грошовій формах) зобов'язані нараховувати, утримувати та сплачувати податок від імені та за рахунок коштів платника податку.

Об'єктом оподаткування

10. Податок на доходи фізичних осіб, загальна характеристика та порядок розрахунку

Дохід є однією з найзначніших категорій у теорії оподаткування та податковому законодавстві. Оскільки в ринковій економіці будь-яку економічну одиницю можна подати у вартісному вигляді, а також у вигляді еквівалента грошового потоку або запасу багатства, то дохід виступає одним із основних об'єктів оподаткування.

Найбільш вагомим у системі прямого оподаткування в Україні виступає податок на доходи фізичних осіб.

Базою оподаткування є чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального оподатковуваного доходу на суми податкової знижки такого звітного року.

11. Податкова соціальна пільга в оподаткуванні фізичних осіб

Місячний оподатковуваний дохід платника податку зменшується на розмір податкової соціальної пільги (ПСП). На відміну від неоподатковуваного мінімуму доходів громадян, який віднімався від місячного доходу будь-якого платника податку без усяких обмежень на розмір його доходу, при вирішенні питання про застосування податкової соціальної пільги вирішальну роль відіграє розмір місячного доходу платника податку.

Граничним доходом, який дозволяє застосувати податкову соціальну пільгу в поточному місяці, є дохід, розмір якого не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 грн. Тобто максимальний розмір доходу, до якого застосовується податкова соціальна пільга у 2013 році = 1 147 * 1,4 ~ 1610 грн.

Податкова соціальна пільга не може бути застосована до:

- доходів платника податку, інших ніж заробітна плата;

- заробітної плати, яку платник податку отримує одночасно з доходами у вигляді стипендії, грошового чи майнового (речового) забезпечення учнів, студентів, аспірантів, ординаторів, ад'юнктів, військовослужбовців, що виплачуються з бюджету;

- доходу самозайнятої особи від провадження підприємницької діяльності, а також іншої незалежної професійної діяльності.

Ст. 169 Податкового кодексу передбачено розмір податкової соціальної пільги - 100%, 150% і 200%.

12. Податкова знижка в оподаткуванні доходів фізичних осіб

Податкова знижка для фізичних осіб, які не є суб'єктами господарювання, - це документально підтверджена сума (вартість) витрат платника податку - резидента у зв'язку з придбанням товарів (робіт, послуг) у резидентів - фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати.

Підстави для нарахування податкової знижки із зазначенням конкретних сум відображаються платником податку у річній податковій декларації.

Податкова знижка може застосовуватися виключно до доходів, одержаних платником податку протягом року у вигляді заробітної плати. Фізичні особи - суб'єкти підприємницької діяльності та особи, які займаються незалежною професійною діяльністю (самозайняті особи), не мають права на нарахування податкової знижки, тому що їх дохід не є заробітною платою. Цього права також не мають і усі інші особи, які одержують доходи, відмінні від заробітної плати.

Податковим кодексом України передбачені також і певні обмеження щодо включення зазначених витрат до податкової знижки. Так, до податкової знижки можна включити суму коштів або вартість майна, переданих платником податку у вигляді пожертвувань або благодійних внесків неприбутковим організаціям, зареєстрованим в Україні та внесеним до Реєстру неприбуткових організацій та установ, у розмірі, що не перевищує 4% суми його загального оподатковуваного доходу такого звітного року.

13. Податок на прибуток підприємств, об’єкт та суб’єкт оподаткування

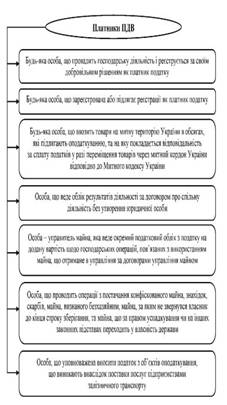

Платниками податку на прибуток є суб'єкти господарювання-юридичні особи (резиденти та нерезиденти).

З метою оподаткування до резидентів відносять:

а) юридичні особи та їх відокремлені особи, які утворені та провадять свою діяльність з місцезнаходженням як на її території України, так і за її межами;

б) дипломатичні представництва, консульські установи та інші офіційні представництва України за кордоном, які мають дипломатичні привілеї та імунітет;

в) фізичні особи-резиденти - особи, які є громадянами України; іноземці, які одержали посвідку на постійне проживання в Україні (на строк дії такої посвідки); іноземці, щодо яких роботодавцем отримано дозвіл на використання праці іноземця в Україні (на строк дії такого дозволу); іноземці, які перебувають в Україні не менше 183 днів протягом поточного або попереднього календарних років (включаючи день приїзду та від'їзду).

З метою оподаткування до нерезидентів відносять:

а) іноземні компанії, організації, утворені відповідно до законодавства інших держав, їх зареєстровані (акредитовані або легалізовані), відповідно до законодавства України, філії, представництва та інші відокремлені підрозділи з місцезнаходженням на території України;

б) дипломатичні представництва, консульські установи та інші офіційні представництва інших держав і міжнародних організацій в Україні;

в) фізичні особи, які не є резидентами України.

Об'єктом оподаткування у резидента є прибуток, отриманий як на території України, так і за її межами, і визначений шляхом зменшення суми доходів звітного податкового періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду. Тобто, у визначення прибутку до оподаткування включаються доходи та витрати, отримані у процесі господарської діяльності як на території України, так і за її межами (закордонні філії, представництва тощо).

14. Податок на прибуток підприємств, загальна характеристика, порядок розрахунку

Відповідно до Наказу Міністерства фінансів України "Про затвердження форми Податкової декларації з податку на прибуток підприємства" від 28.09.2011 р. № 1213, станом на 01.01.2013 р. звітність з податку складається з декларації та 12 додатків.

Доходи, що враховуються при обчисленні об'єкта оподаткування, визначаються на підставі первинних та інших документів, що підтверджують отримання платником податку доходів. Обов'язковість ведення і зберігання даних документів передбачено правилами ведення бухгалтерського обліку.

З метою оподаткування доходи підприємств поділяються на доходи від операційної діяльності та інші доходи.

Ст. 136 Податкового кодексу України визначено перелік доходів, які не враховуються при оподаткуванні податком на прибуток:

Витрати підприємства - це сума будь-яких витрат платника у грошовій та матеріальній формах, здійснюваних ним для провадження господарської діяльності.

Вони поділяються на витрати від операційної діяльності та інші витрати.

Витрати, що формують собівартість реалізованих товарів, виконаних робіт, наданих послуг, визнаються витратами того звітного періоду, в якому визнано доходи від реалізації таких товарів, виконаних робіт, наданих послуг.

Отже, до складу витрат відносяться суми будь-яких витрат, нарахованих протягом звітного періоду, які пов'язані з господарською діяльністю платника податку на прибуток.

Основне правило - витрати, які враховуються для визначення об'єкта оподаткування, визнаються на підставі первинних документів, що підтверджують здійснення платником податку таких витрат, обов'язковість ведення і зберігання яких передбачено правилами бухгалтерського обліку.

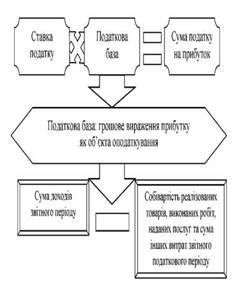

Обчислення суми податку здійснюється шляхом множення податкової бази на ставку податку (рис. 8.13).

Обчислення податку на прибуток здійснюється платником самостійно шляхом заповнення податкової декларації.

15. Податок на додану вартість, об’єкти та суб’єкти оподаткування

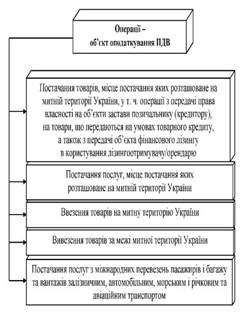

З метою оподаткування ПДВ визначення об'єкта оподаткування включає в себе п'ять типів операцій

Date: 2015-07-17; view: 827; Нарушение авторских прав