Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Примеры использования математического ожидания.

|

|

Рассмотрим примеры использования математического ожидания на практике для принятия решения в условиях неопределенности.

Пример 1. Анализ имеющихся альтернатив и действий в условиях неопределенности с финансовой точки зрения можно проводить в терминах прибылей и убытков или упущенных возможностей. Рассмотрим задачу, в которой речь идет о возможной прибыли. Представим себе инвестора, владеющего облигациями на сумму 20 000 $. Эти облигации приносят доход 1 200 $/год. В некоторый момент он получил информацию о том, что курс акций на бирже должен повыситься, и ему предстоит принять решение, сохранить ли свои облигации или перевести их в акции.

Будучи знакомым с фирмой, акции которой он думает купить, инвестор считает, что не может получить больше 20% прибыли со своей суммы 20000 $ и не может потерпеть убытки больше чем на 2%. Чтобы проанализировать всю ситуацию более подробно, он перечислил возможные значения Х дохода и приписал каждому значению определенную вероятность, т.е. задал распределение вероятностей дохода с помощью таблицы.

| X$ | ||||||

P (x=  ) )

| 0,0005 | 0,0054 | 0,0269 | 0,0806 | 0,1611 | 0,2256 |

| X$ | -400 | |||||

P (x=  ) )

| 0,2256 | 0,1611 | 0,0806 | 0,0269 | 0,0055 | 0,0004 |

Вычислим ожидаемую прибыль

$/год и сравним это значение со своим доходом в 1200 $/год.

$/год и сравним это значение со своим доходом в 1200 $/год.

Означает ли это, что инвестору стоит переключиться с облигаций на акции? Он должен понимать, ожидаемый доход в 1800 $/год есть величина, имеющая смысл для большого числа испытаний. При однократном испытании он может получить любое значение дохода Х, указанное в таблице. Поэтому несмотря на то, что  , вполне возможно, что инвестор не будет продавать свои облигации.

, вполне возможно, что инвестор не будет продавать свои облигации.

Пример 2. Пусть лотерейные билеты продаются по 2 $ за штуку, и по ним можно выиграть автомобиль, который стоит 4000 $. Общее число лотерейных билетов равно 8000 и предполагается, что все они будут проданы.

Распределение вероятностей имеет вид  :

:

| Возможный исход | Событие

| Вероятность P ( ) )

|

| Выигрыш на один билет |

| 1/8000 |

| Проигрыш |

| 7999/8000 |

Таблица 1.

Таблица 2.

|

Вычислим возможный доход (табл.1)( – купить лотерейный билет,

– купить лотерейный билет,  – не покупать билет) и условные потери от неиспользованных возможностей (табл. 2).

– не покупать билет) и условные потери от неиспользованных возможностей (табл. 2).

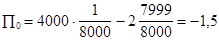

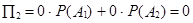

Ожидаемая прибыль ( ) равна

) равна

;

;

.

.

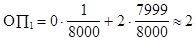

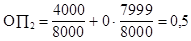

Ожидаемые потери от не использования благоприятных возможностей равны

;

;

.

.

Отсюда видно, что максимальное значение ожидаемой прибыли равно нулю, а минимальная ожидаемая потеря равна 0,50. Если бы все предполагаемые покупатели лотерейных билетов рассуждали в терминах ожидаемой прибыли и потерь, то лотереи перестали бы существовать. Однако большое число людей не интересуются вероятностью и/или ожидаемой прибылью. Они видят разницу лишь между 4000 $ и 2 $ и понимают, что могут купить лотерейный билет. И все же есть люди, которые рассуждают в терминах вероятностей или возможной прибыли и потерь. В противном случае мы были бы завалены всякого рода лотерейными билетами.

Пример 3. Эта задача касается двух бизнесменов: А и В. В занимается разведкой нефтяных месторождений за границей и просит А предоставить заем в 20 000 $. Он предлагает выплатить этот заем через год плюс 25% этой суммы, т.е. 5000 $.В настоящее время А зарабатывает на этом капитале 1000 $ в год, так что для него это означало бы условную прибыль в 4000 $. Кроме того, В согласен передать А в качестве гарантий займа некоторое имущество, стоимость которого составляет 10 000 $. Бизнесмен А имеет следующие альтернативы:

· «дать заем бизнесмену В и считать, что предприятие последнего окажется успешным» (тогда бизнесмен А заработает 4000 $).

· «одолжить деньги и считать, что В потерпит неудачу и станет банкротом» (в этом случае А потеряет 10 000$).

Определим вероятности событий:

= {успех},

= {успех},  = {неудача}: P (

= {неудача}: P ( ) = 0,8; P (

) = 0,8; P ( ) = 0,2.

) = 0,2.

Возможные действия:  – дать заем,

– дать заем,  – не давать займа, приведены в

– не давать займа, приведены в

таблице:

|

|

|

| ||

| -10000 |

Числа в каждой клетке соответствуют условным значениям прибыли.

Ожидаемая прибыль: 4000 × 0,8 – 10000 × 0,2 = 1200;

0 × 0,8 + 0 × 0,2 = 0.

Условные потери от использования благоприятной возможность приведены в таблице:

|

|

|

| ||

|

Ожидаемые потери от не использования благоприятной возможности:

0 × 0,8 + 10000 × 0,2=2000;

4000 × 0,8 – 0 × 0=3200.

Итак, ожидаемая прибыль составляет 1200 $, и это говорит о том, чтобы серьезно отнестись к предложению В о займе в сумме 20 000 $.

Пример 4. Директор по сбыту издательства, выпускающего воскресную газету, заметил, что значительное число экземпляров газеты иногда оказывается непроданными. Производство каждой лишней газеты обходится в 6 центов. В тех же случаях, когда спрос превышает предложение, издательство теряет возможность заработать 4 цента.

Чтобы получить более точные сведения, директор провел эксперимент: в течение 52 воскресных дней предложение всегда обеспечивало спрос. Данные приведены в таблице:

Число проданных

газет  , ,

| Число воскресных дней | |

| P ( ) )

| |

| 0,12 | ||

| 0,23 | ||

| 0,31 | ||

| 0,21 | ||

| 0,13 | ||

| Всего | 1,00 |

Примечание.  – частота, P (

– частота, P ( )– вероятность.

)– вероятность.

Следующий этап заключается в составлении таблицы возможных доходов. Обозначим через  – величину спроса,

– величину спроса,  – выпуск того или иного числа газет. Прибыль P = 4 цента за газету. Убыток L = 6 центов за газету. Общий объем прибыли

– выпуск того или иного числа газет. Прибыль P = 4 цента за газету. Убыток L = 6 центов за газету. Общий объем прибыли  при некоторых фиксированных

при некоторых фиксированных  и

и  составляет 4 Q при

составляет 4 Q при  ³

³  и 4

и 4  – 6(

– 6( –

–  ) = 10

) = 10  – 6

– 6  при

при  <

<  .

.

Например, при i = 2, j = 3 получим доход в сумме 10×24 – 6×25 = 90 (элемент  таблицы).

таблицы).

Таблица возможных доходов

|

| ||||

Определим ожидаемую прибыль для одного значения  по формуле

по формуле

M ( ) =

) =  , j = 1,2,3,4,5.

, j = 1,2,3,4,5.

Тогда ожидаемая прибыль для всех  приведена в таблице

приведена в таблице

| |||||

M ( ) )

| 92,0 | 94,8 | 95,3 | 92,7 | 88,0 |

Наибольшее значение ожидаемой прибыли равно 95,3, которое соответствует  = 25. Это означает, что оптимальный выпуск газет равен 25000. Так как

= 25. Это означает, что оптимальный выпуск газет равен 25000. Так как  , то следует предполагать, что 34% воскресных дней не будут обеспечены газетами полностью. В некоторых районах такая нехватка может побудить читателей начать покупать другую газету. Это приведет к дополнительным потерям, которые тоже следует оценить, а это не всегда является легкой задачей. В подавляющем большинстве случаев задачу удобно проанализировать в терминах потерь от не использования благоприятных возможностей так, как это было выполнено в примерах 2,3.

, то следует предполагать, что 34% воскресных дней не будут обеспечены газетами полностью. В некоторых районах такая нехватка может побудить читателей начать покупать другую газету. Это приведет к дополнительным потерям, которые тоже следует оценить, а это не всегда является легкой задачей. В подавляющем большинстве случаев задачу удобно проанализировать в терминах потерь от не использования благоприятных возможностей так, как это было выполнено в примерах 2,3.

Date: 2016-07-25; view: 370; Нарушение авторских прав