Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Основы эффективного управления дебиторской задолженностью

|

|

Дебиторская задолженность, как реальный актив играет достаточно важную роль в сфере предпринимательской деятельности. В своей сути она имеет два существенных признака:

§ с одной стороны для дебитора - это источник бесплатных средств;

§ с другой стороны для кредитора - это возможность увеличения рынка сбыта продукции, работ и услуг.

В связи с этим, политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации [9, с.183].

Можно выделить следующие основные цели управления дебиторской задолженностью:

§ содействие росту объема продаж путем предоставления коммерческого кредита;

§ рост прибыли, вызываемый ростом объема продаж;

§ повышение конкурентоспособности с помощью отсрочки платежей.

Задачами управления дебиторской задолженностью являются:

§ ограничение приемлемого уровня дебиторской задолженности;

§ выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

§ определение скидок или надбавок для различных групп покупателей с точки зрения соблюдения ими платежной дисциплины;

§ ускорение востребования долга;

§ оценка возможных издержек, связанных с дебиторской задолженностью, то есть упущенной выгоды от неиспользования средств, замороженных в дебиторской задолженности.

§ определение степени риска неплатежеспособности покупателей;

§ расчет прогнозного резерва по сомнительным долгам;

§ предоставление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

Управление дебиторской задолженностью состоит из следующих этапов:

1 этап – финансовый анализ деятельности предприятия-поставщика;

2 этап – выработка кредитной политики предприятия;

3 этап – принятие решения о предоставлении кредита, страхование дебиторской задолженности;

4 этап – изменение кредитной политики предприятия;

5 этап – контроль за отгрузкой продукции, выпиской счета и его отправкой покупателю, составление картотеки дебиторов;

6 этап – контроль за финансовым положением кредитора;

7 этап – при не погашении долга или его части установление оперативной связи с дебитором на предмет признания им долга;

8 этап – обращение в суд с иском о взыскании просроченной дебиторской задолженности;

9 этап – возбуждение дела о банкротстве;

10 этап – компенсация убытков из фонда безнадежных долгов.

Основные приемы управления дебиторской задолженностью:

– учет заказов, оформление счетов и установление характера дебиторской задолженности;

– АВС-анализ и XYZ-анализ в отношении дебиторов;

– анализ задолженности по видам продукции для определения невыгодных с точки зрения инкассации товаров;

– оценка реальной стоимости существующей дебиторской задолженности;

– уменьшение дебиторской задолженности на сумму безнадежных долгов;

– контроль за соотношением дебиторской и кредиторской задолженности;

– определение конкретных размеров скидок при досрочной оплате;

– оценка возможности факторинга – продажи дебиторской задолженности.

Результат управления дебиторской задолженностью – разработка отдельных параметров кредитной политики предприятия – свода правил, регламентирующих предоставление коммерческого кредита и порядок взыскания дебиторской задолженности. Кредитная политика принимается на год, по истечении которого уточняются цели и задачи, принятые стандарты, подходы и условия.

Тип кредитной политики неразрывно связан с типом политики управления оборотными активами. Различают три принципиальных типа комплексного управления оборотными активами:

1.Консервативный тип кредитной политики направлен на минимизацию кредитного риска. При этом типе кредитной политики фирма существенно повышает ликвидность дебиторской задолженности и не стремится к получению высокой дополнительной прибыли за счет расширения реализации продукции (рентабельность) в кредит. Осуществляя такой тип кредитной политики, фирма существенно сокращает круг покупателей товара в кредит за счет групп повышенного риска; минимизирует сроки предоставления кредита и его размера; ужесточает условия предоставления кредита и повышает его стоимость; использует жесткие процедуры инкассации дебиторской задолженности. В результате такого типа управления оборотными активами доля оборотных активов в общих активах сравнительно невелика (менее 40%), а период их оборачиваемости небольшой – 52 дня.

2.Умеренный тип кредитной политики фирмы характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа. Доля оборотных активов в общих активах составляет 45%, продолжительность оборота оборотных средств – 72 дня.

3.Агрессивный тип кредитной политики приоритетной целью ставит повышение рентабельности, т.е. максимизацию дополнительной прибыли за счет расширения объема реализации товара в кредит, не считаясь с высоким уровнем кредитного риска. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции; увеличение периода предоставления кредита и его размера; снижение стоимости кредита до минимально допустимых размеров; предоставление покупателям возможности пролонгирования кредита. В результате такого типа управления оборотными активами их доля в общих активах составляет более 50%, продолжительность оборота оборотных средств – 95 дней.

В целом, по управлению дебиторской и кредиторской задолженностью предприятию можно дать следующие рекомендации:

-контролировать состояние расчетов с покупателями по отсроченной (просроченной) задолженности;

- по возможности ориентироваться на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

-следить за соотношением дебиторской и кредиторской задолженности: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия;

-предоставлять скидки при досрочной оплате: в условиях финансового кризиса любая отсрочка платежа приводит к тому, что предприятие-производитель (продавец) реально получает лишь часть стоимости реализованной продукции, поэтому возникает необходимость оценить возможность предоставления скидки при досрочной оплате;

- расширить систему авансовых платежей: в условиях финансового кризиса всякая отсрочка платежа приводит к тому, что организация реально получает лишь часть стоимости выполненных работ;

- своевременно выявлять недопустимые виды дебиторской и кредиторской задолженностей;

- строго распределять ответственность за управление дебиторской задолженностью между коммерческой, финансовой и юридической службами [19, с.113].

2. Управление дебиторской задолженностью на примере ООО «КПК Трейд»

2.1.Общая характеристика ООО «КПК Трейд»

Общество с ограниченной ответственностью «КПК Трейд» создано на основании Устава, утвержденного собранием учредителей от 17.10.2009г.

Общество представляет собой коммерческую организацию. Целью деятельности общества является получение прибыли. Общество имеет гражданские права и несет гражданские обязанности, необходимые для осуществления видов деятельности, не запрещенных законами.

Полное фирменное наименование: Общество с ограниченной ответственностью «КПК Трейд», сокращенное фирменное наименование – ООО «КПК Трейд».Место нахождения общества: Россия, г. Псков, Ольгинская наб, д. 5а.

ООО «КПК Трейд» имеет в учете ЕГРПО (единый государственный регистр предприятий и организаций) следующие коды:

Общероссийский классификатор предприятий и организаций (ОКПО)- 95860202

Общероссийский государственный регистрационный номер (ОГРН) -1136027005806

Общероссийский классификатор объектов административно-территориального деления (ОКАТО) - 58401000000 (Псковская область, Псков).

Основной целью создания организации является получение прибыли посредством оказания услуг по оптовой торговле сплит-системами, кондиционерами и обогревателями, а также его монтажу и сервисному обслуживанию и ремонту.

Организация осуществляет свою деятельность с 2009 года и создана в соответствии с Гражданским кодексом РФ, Федеральным законом «Об обществах с ограниченной ответственностью» на основании решения учредителей. Предприятие является юридическим лицом, имеет собственное имущество, самостоятельный баланс, расчетные счета в банке, гербовую печать, штампы.

Организация имеет дилерские соглашения с рядом отечественных и зарубежных производителей техники: ITALRAY (Италия), GENERAL ELECTRIC (Франция), IMS (Италия), MEDISON (Корея), АМИКО (Россия),, а также сама занимается сборкой оборудования из импортируемых комплектующих. Все поставляемое оборудование сопровождается его монтажом и вводом в эксплуатацию непосредственно в организациях, а также обучением персонала. В период действия гарантии (12-24 месяца) инженеры ООО «КПК Трейд» осуществляют гарантийный ремонт оборудования. После истечения срока гарантии заключаются договоры на постгарантийное обслуживание.

ООО «КПК Трейд» продает сертифицированную продукцию, которая пользуется широким спросом у многих предприятий в области.

Организационная структура ООО «КПК Трейд» представлена на рисунке 1.

Директор (1чел.)

Зам. директора Гл. бухгалтер Зам. директора Секретарь-

по маркетингу (1 чел.) (1 чел.) по производству (1 чел.) референт (1 чел.)

менеджер по продажам менеджер инженер по мед. оборудованию

(4 чел.) по логистике (4 чел.)

(1 чел.)

Рис. 1. Организационная структура ООО «КПК Трейд»

Руководство текущей деятельностью общества осуществляет единоличный исполнительный орган в лице директора.

Трудовой коллектив общества состоит из граждан, принятых на основе трудового договора, 2 человека работают как внешние совместители.

Порядок приема на работу и увольнение с работы, установление прав и обязанностей работников осуществляется в соответствии с Трудовым кодексом РФ.

ООО «КПК Трейд» применяет общую систему налогообложения.

Ревизии и аудиторские проверки деятельности предприятия проводятся по требованию учредителя или иных органов в установленном порядке. Контроль над деятельностью предприятия осуществляет учредитель или иные органы в пределах их компетенции.

2.2 Анализ дебиторской задолженности ООО «КПК Трейд»

Величина и качественный состав дебиторской задолженности формируется под воздействием множества факторов, анализ и разработка соответствующих стратегий поведения по каждому из которых позволит рационально организовать управление дебиторской задолженностью и значительно улучшить финансовое состояние организации.

Рассмотренный в 1 главе работы алгоритм методики анализа дебиторской задолженности включает в себя шесть этапов. Практическая реализация данной модели анализа дебиторской задолженности была осуществлена в процессе оценки ситуации по расчетам с дебиторами на примере ООО «КПК Трейд».

Цель анализа дебиторской задолженности ООО «КПК Трейд» сводится к оценке эффективности проводимой организацией политики касательно дебиторской задолженности, выявлению путей оптимизации величины дебиторской задолженности, снижению риска неплатежей или недопустимого увеличения или непогашения задолженности и обязательств, направленному на улучшение платежеспособности и финансовой устойчивости.

Тип кредитной политики ООО «КПК Трейд» - умеренный, характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

Временной период анализа - 2011-2013 гг. Показатели, характеризующие состояние дебиторской задолженности, были рассчитаны в разрезе ряда подряд идущих лет с целью выявления тенденции развития платежных отношений, прогнозирования состояния расчетов с дебиторами, что способствует выработке эффективной политики антикризисного регулирования финансово-хозяйственного состояния организации.

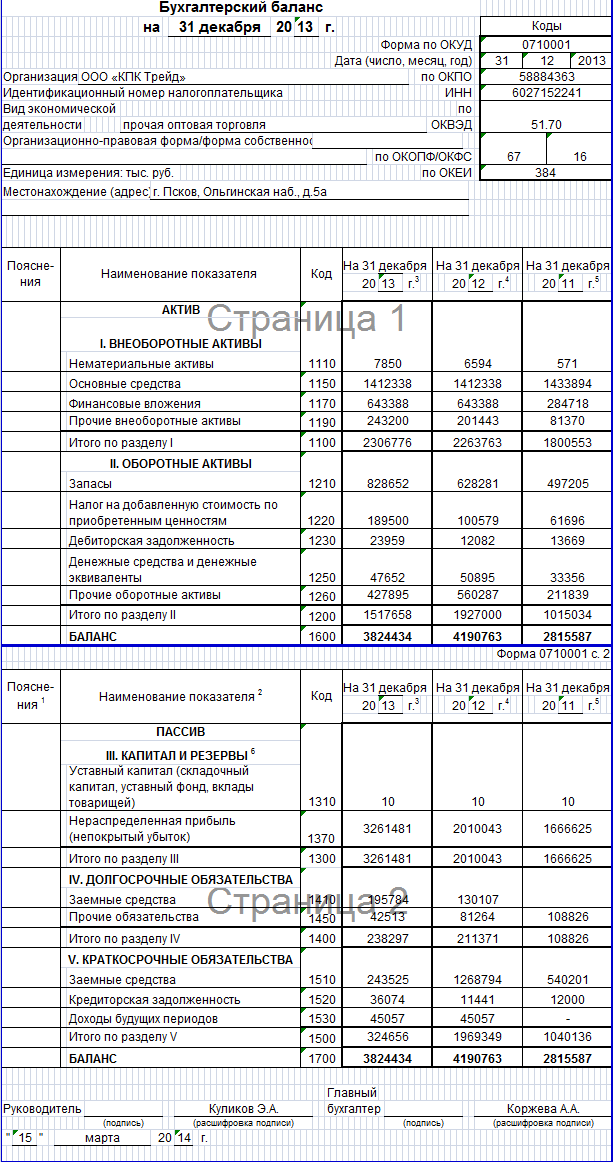

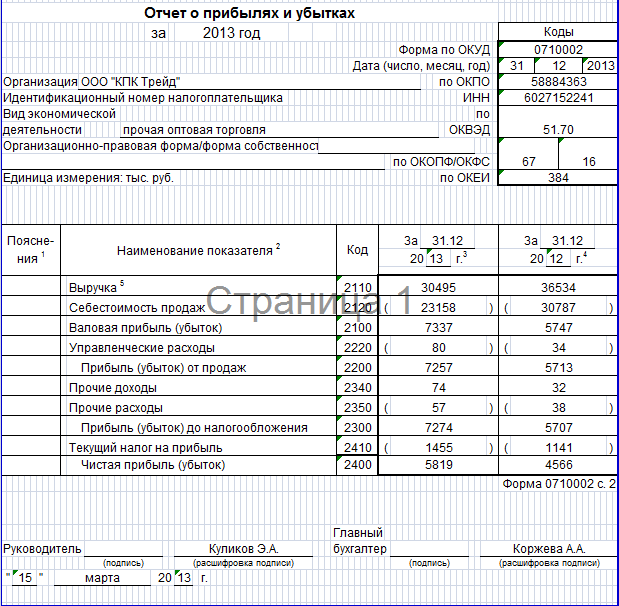

Исходной информацией для проведения анализа дебиторской задолженности послужили бухгалтерский баланс, отчет о прибылях и убытках и приложении к бухгалтерскому балансу ООО «КПК Трейд» (Приложение 1).

Анализ состава и структуры дебиторской задолженности представлен в таблице 2.1.

Таблица 2.1.

Анализ структуры краткосрочной дебиторской задолженности

ООО «КПК Трейд»

| Состав дебиторской задолженности | ||||||

| Значение, тыс. руб. | Структура, % | Значение, тыс. руб. | Структура, % | Значение, тыс. руб. | Структура, % | |

| Покупатели и заказчики | 98,26 | 11 349 | 93,93 | 94,3 | ||

| Авансы выданные | 0,07 | 4,15 | 1,3 | |||

| Прочая ДЗ, в том числе: | 1,67 | 1,91 | 4,4 | |||

| - государственные внебюджетные фонды (ФСС) | 0,20 | 0,27 | 0,8 | |||

| -подотчетные лица | 1,46 | 1,64 | 3,6 | |||

| ИТОГО | 100,00 | 100,00 | 100,00 |

На основании полученных данных можно судить о том, что задолженность покупателей и заказчиков является основной статьей дебиторской задолженности организации. На протяжении трех лет доля ее превышает 90%, в 2013 году составляет 94,3%. Второе место занимают авансы выданные, их удельный вес в общем объеме дебиторской задолженности организации в течение 2011-2013 годов не превышал 4,15%, этот показатель был достигнут в 2012 году, по состоянию на конец 2013 года составил 1,3%. В составе прочей задолженности наибольший удельный вес занимает задолженность подотчетных лиц, своего максимума ее размер достиг в 2013 году и составил 3854 тыс. руб., что составляет 3,6% от общей суммы задолженности. Задолженность Фонда социального страхования по больничным листам занимает небольшую долю в общей сумме дебиторской задолженности: наибольший показатель был достигнут в 2013 году – 198 тыс. руб.

Анализ оборачиваемости дебиторской задолженности представлен в таблице 2.2.

Таблица 2.2.

Анализ оборачиваемости дебиторской задолженности

ООО «КПК Трейд» за 2011-2013 гг., тыс. руб.

| Наименование показателя | 2011 г. | 2012 г. | 2013 г. | Изменение 2012 г. к 2011 г. | Изменение 2013 г. к 2012 г. | ||

| Абсолютное, тыс. руб. | Относительное, % | Абсолютное, тыс. руб. | Относительное, % | ||||

| Выручка от реализации | 146,99 | -6039 | 83,47 | ||||

| Себестоимость реализации | 141,66 | -7629 | 75,22 | ||||

| Дебиторская задолженность | -1587 | 88,39 | 198,30 | ||||

| Средняя дебиторская задолженность | 134,26 | 139,96 | |||||

| Оборачиваемость дебиторской задолженности, раз | 2,59 | 2,84 | 1,69 | 0,25 | 109,45 | -1,15 | 59,64 |

| Период погашения дебиторской задолженности, дн. | -12 | 91,37 | 167,72 | ||||

| Отношение средней дебиторской задолженности к выручке от реализации | 0,39 | 0,35 | 0,59 | -0,03 | 91,19 | 0,24 | 167,90 |

Из таблицы 2.2. видно, что средняя величина дебиторской задолженности в 2012 году по сравнению с 2011 годом уменьшилась на 1587 тыс. руб., а в 2013 году значительно увеличилась на 11877 тыс. руб. и составила 23959 тыс. руб. Коэффициент оборачиваемости дебиторской задолженности нестабилен, тенденции не прослеживается. Так, коэффициент оборачиваемости дебиторской задолженности в 2011 году составлял 2,59, в 2012 – 2,84, а в 2013 снизился до 1,69. Это означает, что в 2011 году дебиторская задолженность оборачивалась около 2,59 раз, а в 2013 году всего 1,69 раз, то есть количество оборотов снизилось на 1,15, что неблагоприятно сказывается на оборотных средствах организации.

Оборачиваемость дебиторской задолженности в 2012 году по сравнению с 2011 годом сократилась на 12 дней, а в 2013 году по сравнению с 2012 годом – увеличилась на 86 дней. Таким образом, оборачиваемость дебиторской задолженности в 2011 году составляла 139 дней, а уже в 2013 году в среднем равнялась 213 дням, что также является негативным фактором функционирования организации.

Оценка соотношения дебиторской задолженности и выручки от продаж также важна при анализе дебиторской задолженности. В 2013 году отмечено резкое увеличение данного показателя на 67,9%. Увеличение соотношения дебиторской задолженности и выручки от продаж в динамике свидетельствует о снижении уровня управления дебиторской задолженностью и «замораживании» части выручки организации. Проанализировав таблицу 2.2., можно сделать вывод, что по сравнению с 2011 годом в 2012 году при увеличении выручки на 1% объем дебиторской задолженности уменьшился на 8,81%, а в 2013 году в сравнении с 2012 годом увеличился на 67,9%. Таким образом, процент увеличения дебиторской задолженности при росте выручки от продаж на 1% также нестабилен.

Реестр инкассации дебиторской задолженности по каждому дебитору и по организации в целом представлен в таблице 2.3.

Таблица 2.3.

Реестр инкассации дебиторской задолженности ООО «КПК Трейд»

по расчетам на 31.12.2013

| № счета-фактуры | Сумма счета-фактуры, тыс. руб. | Критический срок оплаты | Дата поступления платежа | Сумма оплаты, поступившая в период, тыс. руб. | ||||

| 0 дн. | 1-7 дн. | 8-30 дн. | 31-60 дн. | от 60 дн. | ||||

| 12.01.2013 | 12.01.2013 | |||||||

| 17.01.2013 | ||||||||

| 18.01. 2013 | ||||||||

| 27.01. 2013 | ||||||||

| 12.02. 2013 | ||||||||

| 15.05.2013 | 04.02. 2013 | |||||||

| Итого | ||||||||

| В % | ||||||||

| По всем дебиторам | ||||||||

| Структура дебиторской задолженности, % |

Как видно из таблицы 2.3., ООО «КПК Трейд» получает 47% платежей в качестве предоплаты, а 53% уже после отгрузки товара. Из них 17% следует ожидать в течение первой недели, 14% в течение месяца, 10% в течение двух месяцев, а по 12% оплата поступит еще позже. На основании рассчитанных коэффициентов инкассации определены следующие сроки поступления средств:

- предоплата - 47%;

- до 7 дней - 17%;

- до 30 дней - 14%;

- до 60 дней - 10%;

- свыше 60 дней - 12%.

Результаты определения фактических значений параметров, характеризующих состояние дебиторской задолженности по временным лагам, приведены в таблице 2.4.

Таблица 2.4.

Соотношение фактических и нормативных значений показателей значимости дебиторской задолженности как актива ООО «КПК Трейд»

| Показатель | Фактическое значение показателя | ||

| 2011 г. | 2012 г. | 2013 г. | |

| Доля дебиторской задолженности в общей сумме капитализированных средств | 0,86 | 0,78 | 0,59 |

| Коэффициент отвлечения оборотного капитала | 0,89 | 0,81 | 0,59 |

| Коэффициент отвлечения собственного капитала | 0,00 | 0,00 | 0,00 |

Таблица 2.5.

Соотношение фактических и нормативных значений показателей влияния дебиторской задолженности на уровень ликвидности

ООО «КПК Трейд»

| Показатель | Нормативное значение | Фактическое значение показателя | Отклонение от нормативного значения | ||||

| 2011 г. | 2012 г. | 2013 г. | 2011 г. | 2012 г. | 2013 г. | ||

| Коэффициент ликвидности задолженности | 1,14 | 1,06 | 0,66 | 0,14 | 0,06 | -0,34 | |

| Коэффициент ликвидности текущей задолженности | 1,14 | 1,06 | 0,66 | 0,14 | 0,06 | -0,34 | |

| Коэффициент ликвидности долгосрочной задолженности | -1,00 | -1,00 | -1,00 |

Таблица 2.6.

Соотношение фактических и нормативных значений показателей деловой активности касательно дебиторской задолженности

ООО «КПК Трейд»

| Показатель | Фактическое значение показателя | ||

| 2011 г. | 2012 г. | 2013 г. | |

| Период оборачиваемости дебиторской задолженности, дни | 140,93 | 128,52 | 215,98 |

| Период погашаемости дебиторской задолженности, дни | 935,90 | 1042,86 | 618,44 |

| Коэффициент оборачиваемости дебиторской задолженности, раз | 2,59 | 2,84 | 1,69 |

| Коэффициент погашаемости дебиторской задолженности, раз | 0,39 | 0,35 | 0,59 |

Как видно из табл.2.6 период оборачиваемости дебиторской задолженности ООО «КПК Трейд» в 2013г. составил около 216 дней. За 2013 год дебиторская задолженность предприятия совершила 1,69 оборотов. При этом период погашения дебиторской задолженности составил 618,44 дня, что говорит о том, что организация предоставляет рассрочку за проданные товары на достаточно большие сроки.

Соотношение дебиторской и кредиторской задолженностей (табл. 2.7.) влияет на финансовую устойчивость организации. Так, чтобы предприятие было финансово устойчиво, соотношение этих двух задолженностей должно быть равновеликим.

Таблица 2.7.

Отношение дебиторской задолженности к кредиторской ООО «КПК Трейд» в 2011-2013 гг.

| Показатель | 2011 г. | 2012 г. | 2013 г. |

| Дебиторская задолженность, тыс. руб. | |||

| Кредиторская задолженность, тыс. руб. | |||

| Отношение дебиторской задолженности к кредиторской | 1,14 | 1,06 | 0,66 |

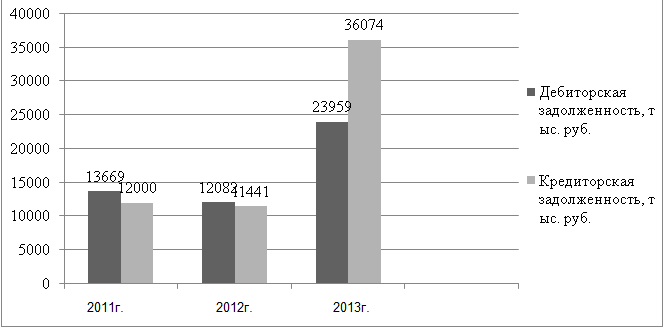

На рисунке 2.1 представлено данное соотношение в ООО «КПК Трейд»

Рисунок 1.2. Соотношение дебиторской и кредиторской задолженностей в ООО «КПК Трейд» за 2011-2013 гг.

Данные таблицы 2.7. и рисунка 2.1. показывают, что соотношение дебиторской и кредиторской задолженностей до 2013 года было на удовлетворительном уровне. В 2013 году оно составило 0,66, что на 0,4 меньше, чем в 2009 году, и на 0,48 меньше, чем в 2011 году. Можно сделать вывод, что обязательства организации перед кредиторами (перед поставщиками, бюджетом и внебюджетными фондами, перед другими кредиторами) в 2011, 2012 годах составляли меньший объем, чем обязательства дебиторов перед ООО «КПК Трейд», в 2013 году сумма кредиторской задолженности превысила дебиторскую на 12115 тыс. руб., что может негативно сказаться на финансовом состоянии предприятия. Таким образом, дебиторская задолженность может погасить только часть (а именно 66%) кредиторской задолженности.

Неудовлетворительным является соотношение дебиторской и кредиторской задолженностей на предприятии, в 2013 году этот показатель резко снизился. Дебиторская задолженность по результатам 2013 года может погасить только 66% кредиторской задолженности.

2.3. Мероприятия по совершенствованию управления дебиторской задолженностью ООО «КПК Трейд»

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики организации, направленной на увеличение получаемой прибыли и заключающейся в оптимизации общего размера этой задолженности.

В ходе проведенного анализа были выявлены следующие проблемы управления дебиторской задолженностью, с которыми сталкивается ООО «КПК Трейд»:

-не регламентирована работа с просроченной дебиторской задолженностью;

-отсутствуют данные о росте затрат, связанных с увеличением размера дебиторской задолженности и времени ее оборачиваемости;

-функции сбора денежных средств, анализа дебиторской задолженности не распределены и, как следствие, отсутствуют ответственные за каждый этап.

Отчеты, которые позволяет сформировать система бухгалтерского учета ООО «КПК Трейд», представлены в таблице 2.8. Очевидно, что на основании этих данных можно определить только суммарный остаток дебиторской задолженности покупателя. Но это не дает никакой информации о том, какая часть дебиторской задолженности просрочена и когда следует ожидать поступления платежей.

Таблица 2.8.

Сводные данные по текущей дебиторской задолженности

ООО «КПК Трейд» на 31.12.2013 г.

| Документы | № | Дата | Сумма, тыс. руб. |

| Счета-фактуры | 25.12.2012 | ||

| 27.12.2012 | |||

| 03.01.2012 | |||

| |||

| Платежные поручения | 18.01.2013 | ||

| 20.01.2013 | |||

| 22.02.2013 | |||

| 23.04.2013 | |||

| 06.04.2013 | |||

| 16.05.2013 | |||

| 22.06.2013 | |||

| 23.08.2013 | |||

| 29.09.2013 | |||

| 22.11.2013 | |||

| 30.12.2013 | |||

| |||

|

Для управления дебиторской задолженностью необходимо владеть следующей информацией:

-данные о выставленных дебиторам счетах, которые не оплачены на настоящий момент;

-время просрочки платежа по каждому из счетов;

-размер безнадежной и сомнительной дебиторской задолженности, оцененной на основании установленных внутрифирменных нормативов;

-кредитная история контрагента (средний период просрочки платежа, количество просрочек).

-данные о компаниях, имеющих задолженность перед дебиторами ООО «КПК Трейд». (Зачастую можно провести взаимозачет и погасить свои кредиторские обязательства под дебиторскую задолженность).

Стандартное условие договора в ООО «КПК Трейд» - оплата поставленного оборудования (работ по монтажу) в течение 5-25 банковских дней после его отгрузки (окончательной сдачи работ). В соответствии с типовыми условиями предоставления отсрочки платежа в системе управления дебиторской задолженностью предложено реализовать возможность учета периода отсрочки платежа в соответствии с таблицей 2.9.

Таблица 2.9.

Критический срок оплаты по выставленным счетам для

ООО «КПК Трейд» на 31.12.2013

| № счета-фактуры | Дата | Сумма, тыс. руб. | Дата отгрузки | Стоимость оказанных работ, тыс. руб. | Отсрочка по договору, дн. | Критический срок оплаты |

| 25.12.2012 | 27.12.2012 | 13.01.2010 | ||||

| 27.12.2012 | 29.12.2012 | 08.01.2010 | ||||

| 29.12.2012 | 13.01.2010 | |||||

| 29.12.2012 | 18.01.2010 | |||||

| 29.12.2012 | 23.01.2010 | |||||

| 03.01.2012 | 08.01.2012 | 20.01.2010 | ||||

| 09.01.2012 | 31.01.2010 |

На основании данных таблицы 2.9. менеджеры по продажам, ответственные за поступление дебиторской задолженности, могут контролировать своевременность платежей и при необходимости реагировать на возникновение просроченных обязательств со стороны дебиторов.

Усложняют управление дебиторской задолженностью случаи, когда несколько выставленных счетов погашаются одним платежным поручением или, наоборот, когда один счет погашается несколькими платежными поручениями. В этом случае не всегда ясно, за что расплатился дебитор и какой из счетов просрочен. Для контроля поступления платежей и ведения статистики средней просрочки по каждому дебитору ООО «КПК Трейд» может быть предложено формирование отчета о списании дебиторской задолженности в соответствии с таблицей 2.10.

Таблица 2.10.

Отчет о списании дебиторской задолженности ООО «КПК Трейд»

на 31.12.2013

| № счета-фактуры | Критический срок оплаты по выставленному счету | Дата полученного платежного поручения | Сумма, тыс. руб. | Текущая задолженность на дату поступления платежа, тыс. руб. | Период просрочки, дн. |

| 13.01.2013 | 18.01.2013 | ||||

| 20.01.2013 | |||||

| 22.01.2013 | |||||

| 23.01.2013 | |||||

| 08.01.2013 | 06.01.2013 | -2 | |||

| 13.01.2013 | 16.01.2013 | ||||

| 18.01.2013 | 22.01.2013 | ||||

| 23.01.2013 | |||||

| 23.01.2013 | 29.01.2013 | ||||

| 20.01.2013 | 22.01.2013 | ||||

| 31.01.2013 | 30.01.20103 | -1 | |||

| Отрицательный период просрочки означает, что платеж покупателем был осуществлен до наступления критического срока оплаты. |

Из таблицы 2.10. видно, что по счету, критический срок оплаты по которому наступает 13.01.2013, покупатель осуществил оплату четырьмя платежными поручениями. При этом первый перевод денег состоялся с опозданием на пять дней, а последний платеж - на десять. Средневзвешенный период просрочки составил 8,1 дня. При средней ставке 14% годовых (0,04% в день), по которой предприятие привлекает денежные средства, затраты, связанные с просрочкой платежа только по одному счету, составят 722 руб. (0,04% х (100 тыс. руб. х 5 дн. + 84 тыс. руб. х 7 дн. + 64 тыс. руб. х 9 дн. + 14 тыс. руб. х 10 дн.). Если учесть тот факт, что у компании не один выставленный счет, а несколько десятков, затраты на обслуживание просроченной дебиторской задолженности составят существенную сумму.

Используя данные о среднем времени просрочки платежа по контрагентам и в целом по ООО «КПК Трейд» по уже погашенным счетам можно значительно повысить точность планирования поступления денежных средств от дебиторов. Это упрощает процедуру построения бюджета движения денежных средств в части прогнозирования поступлений денежных средств. Рекомендуется для прогнозирования поступления платежей от покупателей использовать коэффициенты инкассации дебиторской задолженности (см. табл.2.3.).

ООО «КПК Трейд» зачастую работает на условиях товарного кредита с новыми покупателями, у которых нет кредитной истории. Для того чтобы дифференцировать условия коммерческого кредитования, но при этом избежать злоупотреблений со стороны менеджеров отдела продаж ООО «КПК Трейд» необходимо разработать алгоритм оценки покупателей.

ООО «КПК Трейд» следует разработать алгоритм дифференциации условий предоставления отсрочки платежа, выполнив ряд шагов.

1. Отобрать показатели, на основании которых будет проводиться оценка кредитоспособности контрагента (своевременность погашения ранее предоставленных отсрочек платежа, прибыльность бизнеса, ликвидность, размер чистых оборотных активов и т. д.).

2. Определить принципы присвоения кредитных рейтингов клиентам организации. Рейтинг должен присваивается на определенный период, например, квартал, по истечении которого должен пересматриваться.

3. Разработать кредитные условия для каждого кредитного рейтинга, определить цены реализации, время отсрочки платежа, максимальный размер коммерческого кредита, систему скидок и штрафов.

В качестве наиболее важных характеристик кредитоспособности покупателя руководству ООО «КПК Трейд» предложено выделить платежную дисциплину и объем продаж (в денежном выражении) в предшествующие периоды (таблица 2.11.).

Таблица 2.11.

Значения кредитных рейтингов

| Платежная дисциплина | Объем поставок | ||

| Просрочка оплаты, дн. | Рейтинг | Сумма реализации за год, тыс. руб. | Рейтинг |

| Больше 60 | Е | Больше 100 | Е |

| Меньше 60 | D | Больше 300 | D |

| Меньше 30 | С | Больше 500 | С |

| Меньше 7 | В | Больше 700 | В |

| А | Больше 1000 | А |

Сначала клиенты ранжируются по платежной дисциплине. Получившие рейтинг «D» или «E» к ранжированию по объему продаж не допускаются. Для компаний, получивших рейтинги «А», «В» и «С», рекомендованы следующие условия работы:

- рейтинг «С»: работа с компанией только при условии наличия залога;

- рейтинг «B»: обязательное описание в договорах системы штрафов и пеней и их строгое исполнение;

- рейтинг «А»: предоставление отсрочки платежа без использования санкций со стороны компании.

На основании рейтинга объема поставок определяется максимально допустимый объем кредита и цены на реализуемое оборудование. К примеру, для компании с рейтингом объема поставок «В» размер товарного кредита не должен превышать 700 тыс. руб. в год, а цена реализации устанавливается на 5% ниже базовой, для рейтинга «А» кредитный лимит не больше 1 млн руб. в год, а цена -на 10% ниже базовой.

Кроме того, в настоящее время в ООО «КПК Трейд» за продажи и взыскание задолженности отвечают разные подразделения, имеющие противоречивые задачи: менеджер по продажам (коммерческий отдел) мотивирован продать как можно больше, а менеджер по работе с дебиторами (финансовая служба) - получить денежные средства и минимизировать уровень задолженности, что приводит к недовольству со стороны клиентов и конфликту между подразделениями.

Необходимо не только распределить ответственность между подразделениями, но и описать действия всех занятых в управлении дебиторской задолженностью сотрудников путем закрепления в регламенте управления дебиторской задолженностью (таблица 2.12.).

Таблица 2.12.

Регламент управления задолженностью в ООО «КПК Трейд»

| Этап | Процедура | Ответственный |

| Критический срок оплаты не наступил | Заключение договора | Менеджер по продажам |

| Контроль отгрузки | Коммерческий директор | |

| Выставление счета | Финансовая служба | |

| Уведомления об отгрузке | ||

| Уведомление о сумме и расчетных сроках погашения | ||

| Просрочка до 7 дней | При неоплате в срок - звонок с выяснением причин, формирование графика платежей | Менеджер по продажам |

| Прекращение поставок (до оплаты) | Коммерческий директор | |

| Направление предупредительного письма о начислении штрафа | Финансовая служба | |

| Просрочка от 7 до 30 дней | Начисление штрафа | Финансовая служба |

| Предарбитражное предупреждение | Юрист | |

| Ежедневные звонки с напоминанием | Менеджер по продажам | |

| Переговоры с ответственными лицами | ||

| Просрочка от 30 до 60 дней | Командировка ответственного менеджера, принятие всех возможных мер по досудебному урегулированию | Менеджер по продажам |

| Официальная претензия (заказным письмом) | Юрист отдел | |

| Просрочка более 60 дней | Подача иска в арбитражный суд | Юрист |

С целью автоматизации управления дебиторской задолженностью ООО «КПК Трейд» приемлемо создать информационную систему учета и управления дебиторской задолженностью. Одно из основных требований, предъявляемых к такой системе - способность структурировать покупателей на группы по степени надежности. Система, разработанная в среде MS Excel является достаточной для контроля дебиторской задолженности ООО «КПК Трейд».

Заключение

В данной работе была изучена методика управления дебиторской задолженностью, а также осуществлено ее практическое применение на примере финансово-хозяйственной деятельности ООО «КПК Трейд». По результатам написания работы можно сделать следующие выводы:

1. Основные цели управления дебиторской задолженностью:

§ содействие росту объема продаж путем предоставления коммерческого кредита;

§ рост прибыли, вызываемый ростом объема продаж;

§ повышение конкурентоспособности с помощью отсрочки платежей.

2. Задачами управления дебиторской задолженностью являются:

§ ограничение приемлемого уровня дебиторской задолженности;

§ выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

§ определение скидок или надбавок для различных групп покупателей с точки зрения соблюдения ими платежной дисциплины;

§ ускорение востребования долга;

§ оценка возможных издержек, связанных с дебиторской задолженностью, то есть упущенной выгоды от неиспользования средств, замороженных в дебиторской задолженности.

§ определение степени риска неплатежеспособности покупателей;

§ расчет прогнозного резерва по сомнительным долгам;

§ предоставление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

3.Основные приемы управления дебиторской задолженностью:

– учет заказов, оформление счетов и установление характера дебиторской задолженности;

– АВС-анализ и XYZ-анализ в отношении дебиторов;

– анализ задолженности по видам продукции для определения невыгодных с точки зрения инкассации товаров;

– оценка реальной стоимости существующей дебиторской задолженности;

– уменьшение дебиторской задолженности на сумму безнадежных долгов;

– контроль за соотношением дебиторской и кредиторской задолженности;

– определение конкретных размеров скидок при досрочной оплате;

– оценка возможности факторинга – продажи дебиторской задолженности.

4. Финансово-хозяйственная деятельность ООО «КПК Трейд» направлена на получение прибыли посредством оказания услуг по оптовой торговле сплит-системами, кондиционерами и обогревателями, а также его монтажу и сервисному обслуживанию и ремонту.

Тип кредитной политики ООО «КПК Трейд» - умеренный, характеризует типичные условия ее осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.

На основании проведенного анализа дебиторской задолженности ООО «КПК Трейд» можно судить о том, что в целом состояние дебиторской задолженности организации находится на среднем уровне, хотя и нестабильно в течение 2011-2013 годов. Данный актив за три года увеличился на 10290 тыс. руб., но его доля в общем объеме оборотных активов с каждым годом уменьшается (0,89, 0,81 и 0,59). Значительно увеличился в 2013 году период погашения задолженности, и снизилось количество оборотов дебиторской задолженности в год (в 2013 - 1, 69 раза), что неблагоприятно сказывается на наличии оборотных средств организации. Структура дебиторской задолженности на протяжении анализируемого периода представлена тремя статьями: задолженность покупателей и заказчиков, авансы выданные и прочие дебиторы. Наибольший удельный вес в составе данного актива занимает задолженность покупателей и заказчиков (более 90%). Долгосрочная дебиторская задолженность в ООО «КПК Трейд» отсутствует. В 2013 году отмечено резкое увеличение соотношения дебиторской задолженности и выручки от продаж (на 67,9%), что свидетельствует о снижении уровня управления дебиторской задолженностью и «замораживании» части выручки организации. Неудовлетворительным также является факт резкого снижения в 2013г. показателя соотношение дебиторской и кредиторской задолженностей на предприятии. Дебиторская задолженность по результатам 2013 года может погасить только 66% кредиторской задолженности.

5. В ходе проведенного анализа были выявлены следующие проблемы управления дебиторской задолженностью, с которыми сталкивается ООО «КПК Трейд»:

-не регламентирована работа с просроченной дебиторской задолженностью;

-отсутствуют данные о росте затрат, связанных с увеличением размера дебиторской задолженности и времени ее оборачиваемости;

-функции сбора денежных средств, анализа дебиторской задолженности не распределены и, как следствие, отсутствуют ответственные за каждый этап.

В целом, по управлению дебиторской и кредиторской задолженностью предприятию можно дать следующие рекомендации:

-контролировать состояние расчетов с покупателями по отсроченной (просроченной) задолженности;

- по возможности ориентироваться на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

-следить за соотношением дебиторской и кредиторской задолженности: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило дорогостоящих) средств, дополнительных источников финансирования для погашения возникающей кредиторской задолженности; превышение кредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия;

-предоставлять скидки при досрочной оплате: в условиях финансового кризиса любая отсрочка платежа приводит к тому, что предприятие-производитель (продавец) реально получает лишь часть стоимости реализованной продукции, поэтому возникает необходимость оценить возможность предоставления скидки при досрочной оплате;

- расширить систему авансовых платежей: в условиях финансового кризиса всякая отсрочка платежа приводит к тому, что организация реально получает лишь часть стоимости выполненных работ;

- своевременно выявлять недопустимые виды дебиторской и кредиторской задолженностей;

- с целью автоматизации управления дебиторской задолженностью ООО «КПК Трейд» приемлемо создать информационную систему учета и управления дебиторской задолженностью.

Список литературы

1. Федеральный закон «Об обществах с ограниченной ответственностью» от 8 февраля 1998 года№129-ФЗ

2. Федеральный закон «О бухгалтерском учете» от 6 декабря 2011 года №425-ФЗ9

3. Федеральный закон «Об основах государственного регулирования торговой деятельности в РФ от 28 декабря 2009 года №446-ФЗ

4. Авинова В.А., Сажнев А.В. Анализ как одна из важнейших функций управления предприятием // Азимут научных исследований: экономика и управление. 2013. № 4. С. 7-9.

5. Анализ финансовой отчетности / Под ред. Н.С. Пласковой. — М.: Эксмо, 2010. – 384 с.

6. Берзон Н.И., Газман В.Д. Финансовый менеджмент. Изд. 5-е,2011-336с.

7. Васильева Л.С., Петровская М.В. Учебник Финансовый анализ. Издательство: "КНОРУС" – 2012 - 544с

8. Володин А.А, Управление финансами. Финансы предприятия. 2011-510с.

9. Домбровская Е.Н. Бухгалтерская (финансовая) отчетность: Учеб. пособие. – М.; ИНФРА-М, 2012 – 279 с.

10. Жилкина А. Управление финансами. Финансовый анализ. – М.: Инфра-М, 2012. – 336 с.

11. Загородников С.В. Финансовый менеджмент. Краткий курс. 2010-174с.

12. Киреева Н.В. Комплексный экономический анализ хозяйственной деятельности. Учебное пособие. - М.: Издательский дом "Социальные отношения", 2012- 512 с.

13. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. - М.: Центр экономики и маркетинга, 2011. – 256 с.

14. Крылов Д. М. Роль анализа финансовой отчетности в управлении организацией // Сибирская финансовая школа. 2013. № 3. С. 139-142.

15. Кузнецов Б.Т. Финансовый менеджмент: Учебное пособие. М.: ЮНИТИ-ДАНА, 2012. -415с.

16. Лукасевич И. Я. Финансовый менеджмент: учеб. / И. Я. Лукасевич. — М.: Эксмо, 2009. — 768 с.

17. Маркарьян Э.А. Финансовый анализ: учебное пособие / Э.А. Маркарьян, Г.П. Герасименко, С.Э. Маркарьян – 7-е изд., перераб. и доп.- М.: КНО-РУС, 2012 – 258 с.

18. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 4-е изд., перераб. и доп. – М.: ИНФРА-М, 2012 – 512 с.

19. Савицкая Г.В. Анализ эффективности и рисков предпринимательской деятельности. Методологические аспекты. — М.: Инфра-М, 2010. – 272 с.

20. Сайфиева С.Н. Особенности налогообложения российского малого предпринимательства: практический аспект // Финансы. – 2014. – №10. – С. 47-51.

21. Салькова О.С. Налоговая нагрузка в системе управления финансами предприятия // Финансы. 2014. – № 1. – С. 33-34.

22. Чечевицына Л.Н. Анализ финансово-хозяйственной деятельности. Учебник, изд. 2-е, дополн. и перераб. - Ростов н/Д: Феникс, 2012 – 384 с.

23. Ядранский Д.Н. Диагностирование и контроль дебиторской задолженности как направление современного экономического анализа // Актуальные проблемы экономики и права. 2013. № 4 (24). С. 209-216.

24. Научная электронная библиотека e-library: http://www.e-library.ru/

25. Экономика, социология, менеджмент. Федеральный образователь-ный портал: http://ecsocman.edu.ru/

26. Электронный журнал «Финансовый директор»: http://fd.ru/

Date: 2015-05-18; view: 4309; Нарушение авторских прав