Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ дебиторской задолженности предприятия

|

|

Анализ дебиторской задолженности предприятия является этапом, предшествующим разработке кредитной политики предприятия. На основании результатов анализа на этом этапе формируются выводы об эффективности работы предприятия, принимаются решения о разработке качественно новой кредитной политики предприятия или внесении изменений в действующую политику.

Основной задачей этого анализа является оценка уровня и состава дебиторской задолженности предприятия, а также эффективности инвестированных в нее финансовых средств.

Внешний анализ состояния расчетов с дебиторами базируется на данных бухгалтерских форм № 1 и 5, в которых отражается долгосрочная и краткосрочная дебиторская задолженность по видам. Для внутреннего анализа привлекаются данные аналитического учета счетов, предназначенных для обобщения информации о расчетах с дебиторами.

Анализ состояния дебиторской задолженности начинают с общей динамики ее объема в целом и по статьям, определяют абсолютное и относительное изменение показателей дебиторской задолженности по годам.

Далее анализируется качественное состояние дебиторской задолженности для выявления динамики абсолютного и относительного размера неоправданной задолженности.

Независимо от контролирующих мер со стороны предприятия с целью избежать продажи продукции неплатежеспособным покупателям в бухгалтерии ведется соответствующая ведомость учета расчетов с покупателями и заказчиками. На основании ведомости осуществляется ранжирование задолженности по срокам оплаты счетов, помогающее предприятию определить политику в области управления дебиторской задолженностью (активами) и расчетными операциями.

Все счета к получению классифицируются по следующим группам:

· срок оплаты не наступил;

· просрочка от 1 до 30 дней (до 1 месяца);

· просрочка от 31 до 90 дней (от 1 до 3 месяцев);

· просрочка от 91 до 180 дней (от 3 до 6 месяцев);

· просрочка от 181 до 360 дней (от 6 месяцев до 1 года);

· просрочка от 360 дней и более (более 1 года).

Определение срока оборачиваемости дебиторской задолженности необходим для дальнейшего определения возможности сокращения величины конкретной статьи дебиторской задолженности.

Для более наглядного представления влияния срока оборачиваемости дебиторской задолженности на результаты деятельности предприятия рекомендуется рассмотреть этот показатель в разрезе производственно-коммерческого цикла, т.к. по результатам анализа необходимо выявить на сколько срок оборачиваемости дебиторской задолженности увеличивает продолжительность производственно-коммерческого цикла предприятия [22, с.182].

На первом этапе анализа оценивается уровень дебиторской задолженности предприятия и его динамика в предшествующем периоде. Оценка этого уровня осуществляется на основе определения коэффициента отвлечения оборотных активов в дебиторскую задолженность, который рассчитывается по следующей формуле:

(1.1.)

(1.1.)

где КОАдз — коэффициент отвлечения оборотных активов в дебиторскую задолженность;

ДЗ — общая сумма дебиторской задолженности предприятия (или сумма задолженности отдельно по товарному и потребительскому кредиту);

ОА — общая сумма оборотных активов предприятия.

На втором этапе анализа определяются средний период инкассации дебиторской задолженности и количество ее оборотов в рассматриваемом периоде.

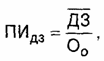

Средний период инкассации дебиторской задолженности характеризует ее роль в фактической продолжительности финансового и общего операционного цикла предприятия. Этот показатель рассчитывается по следующей формуле:

(1.2.)

(1.2.)

где ПИдз — средний период инкассации дебиторской задолженности предприятия;

ДЗ — средний остаток дебиторской задолженности предприятия (в целом или отдельных ее видов) в рассматриваемом периоде;

Оо — сумма однодневного оборота по реализации продукции в рассматриваемом периоде.

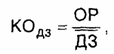

Количество оборотов дебиторской задолженности характеризует скорость обращения инвестированных в нее средств в течение определенного периода. Этот показатель рассчитывается по следующей формуле:

(1.3.)

(1.3.)

где КОдз — количество оборотов дебиторской задолженности предприятия в рассматриваемом периоде;

ОР — общая сумма оборота по реализации продукции в рассматриваемом периоде;

ДЗ — средний остаток дебиторской задолженности предприятия (в целом или отдельных ее видов) в рассматриваемом периоде.

Показатель среднего периода инкассации дебиторской задолженности оказывает непосредственное влияние на показатель финансового цикла. Финансовый цикл – время, в течение которого денежные средства отвлечены из оборота, рассчитывается на основании показателей длительности (периода) обращения товарных запасов, дебиторской и кредиторской задолженности:

ДФЦ = ДТЗ + ДДЗ – ДКЗ, (1.4.)

где ДФЦ – длительность финансового цикла,

ДТЗ – длительность обращения товарных запасов,

ДДЗ – длительность обращения дебиторской задолженности,

ДКЗ – длительность обращения кредиторской задолженности.

Из показателей длительности обращения товарных запасов и дебиторской задолженности складывается показатель длительности операционного цикла, который показывает период времени, на который денежные средства отвлечены из оборота в производственный процесс и процесс по реализации продукции:

ДОЦ = ДТЗ + ДДЗ (1.5.)

и тогда длительность финансового цикла определяется как:

ДФЦ = ДОЦ – ДКЗ (1.6.)

Таким образом, положительный показатель ДКЗ сокращает общий операционный цикл и приводит к тому, что ДФЦ < ДОЦ, т.е. денежные средства в целом по предприятию обращаются быстрее, чем денежные средства вложенные в незавершенное производство и готовую продукцию.

На третьем этапе анализа оценивается состав дебиторской задолженности предприятия по отдельным ее «возрастным группам», т.е. по предусмотренным срокам ее инкассации.

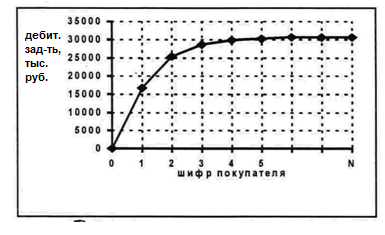

Для анализа задолженности возможно применение АВС-анализа (анализа по Парето). Использование данного метода позволяет применять различные методики и графики анализа для различных категорий задолженности. Анализ по Парето позволяет установить приоритеты в деятельности на основании четко определенных критериев.

Схема АВС-анализа дебиторской задолженности

1. Составить перечень остатков задолженности в порядке убывания (от самого большого до самого маленького).

2. Присвоить каждому покупателю шифр-номер.

3. Разбить покупателей на три группы-категории по объему задолженности (А - 70-75%, В - 15-20%, С -10-15% от суммы задолженности).

4.Начертить график задолженности нарастающим итогом начиная с самой большой суммы (рис.1.2).

Рис. 1.2. Распределение дебиторов по категориям по методу АВС-анализа

Рассматривая деление на категории как главный критерий в управлении дебиторской задолженности, важно отметить следующие эффекты:

• уменьшение числа безнадежных долгов: безнадежный долг категории А может оказаться катастрофой; безнадежный долг категории С хотя и нежелателен, но вряд ли будет иметь такие же последствия для финансовой устойчивости предприятия,

• рост ликвидности: усилия, направленные на погашение долгов категории С, могут увенчаться солидным уменьшением среднего срока задолженности, но слабо отразиться на ликвидности; небольшое увеличение среднего срока задолженности категории А приведет к серьезному ухудшению ликвидности,

• увеличение прибыли: усилия, нацеленные на погашение долгов категории С, слабо отразятся на прибыли.

На четвертом этапе анализа подробно рассматривается состав просроченной дебиторской задолженности, выделяются сомнительная и безнадежная задолженность.

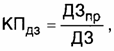

Коэффициент просроченности дебиторской задолженности рассчитывается по следующей формуле:

(1.7.)

(1.7.)

где КПдз— коэффициент просроченности дебиторской задолженности;

Д3пр — сумма дебиторской задолженности, неоплаченной в предусмотренные сроки;

Д3 — общая сумма дебиторской задолженности предприятия

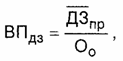

Средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности определяется по следующей формуле:

(1.8.)

(1.8.)

где ВПдз — средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности;

ДЗпр — средний остаток дебиторской задолженности, неоплаченной в срок (сомнительной безнадежной), в рассматриваемом периоде;

Оо — сумма однодневного оборота по реализации в рассматриваемом периоде.

При анализе состояния расчетов по данным аналитического учета следует выявить объем скрытой дебиторской задолженности, возникающей вследствие предварительной оплаты материалов поставщикам без их отгрузки предприятию.

При снижении объема дебиторской задолженности необходимо установить, не списана ли она на убытки, имеются ли оправдательные документы.

В заключение анализа состояния оборотных активов следует оценить изменение доли трудно реализуемых оборотных активов в общей величине оборотных активов и соотношение трудно реализуемых и легко реализуемых активов. Повышение доли трудно реализуемых оборотных активов ослабляет финансовую устойчивость предприятия и приводит к снижению его платежеспособности.

Date: 2015-05-18; view: 1523; Нарушение авторских прав