Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ финансового состояния

|

|

Проведем экспресс-анализ финансового состояния организации.

Хорошее финансовое состояние характеризуется следующими критериями:

- наличием денежных средств на расчетном счету;

- ростом объемов реализации продукции;

- ростом рентабельности продаж;

- отсутствием просроченных долговых обязательств;

- отсутствием дебиторской задолженности;

- превышением оборотных средств над нормативом не более чем на 10%.

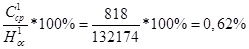

1. Денежные средства на расчетном счете предприятия уменьшились на 110

тыс. руб. с 928 тыс.руб. в базовом периоде до 818 тыс. руб. в анализируемом периоде.

Фактор отрицательный.

2.Объем реализованной продукции в анализируемом периоде возрос на 31 930 тыс.руб. с 575 103 тыс.руб. до 607 033 тыс.руб.

Фактор положительный.

3. За анализируемый период увеличилась рентабельность продаж на 3,6% и достигла 9,9%.

Фактор положительный.

4. В анализируемом периоде увеличились долгосрочные обязательства на 128 561 тыс.руб. с 187 046 тыс.руб.в базовом периоде до 315 607 тыс.руб. в анализируемом периоде.

Фактор отрицательный.

В то же время краткосрочные обязательства уменьшились на 203 831 тыс.руб. с 711 133 тыс.руб. до 507 302 тыс.руб.

Фактор положительный.

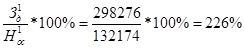

5. Дебиторская задолженность в анализируемом периоде снизилась на 53 628 тыс.руб. с 351 904 тыс.руб. до 298 276 тыс.руб.

Фактор положительный.

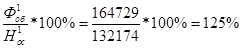

6. Оборотные средства превышают норматив на 25%.

;

;

Фактор отрицательный.

Фактор отрицательный.

Наличие отрицательных факторов не позволяет отнести финансовое состояние ООО «Борец» к хорошему.

Критериями плохого финансового состояния являются:

- наличие дебиторской и кредиторской задолженности;

- снижение реализации продукции;

- снижение прибыли более чем на 10%;

- наличие сверхнормативных оборотных средств;

- наличие дебиторской задолженности более 7% норматива оборотных средств;

- отсутствие денежных средств на расчетном счету.

1. В анализируемом периоде предприятие имеет и кредиторскую Кз = 460 475

тыс.руб. и дебиторскую Дз = 298 276 тыс.руб. задолженности.

Фактор отрицательный.

2. Объем реализованной продукции увеличился на 31 930 тыс.руб.

Фактор положительный.

3. В анализируемом периоде произошло увеличение прибыли от реализации

продукции на 23 676 тыс.руб. с 36 401 тыс.руб. до 60 076 тыс.руб.

Фактор положительный.

4. Из анализа положительных критериев выявилось, что сверхнормативные

оборотные средства составили 25%.

Фактор отрицательный.

5. В анализируемом периоде дебиторская задолженность составила 226%

норматива оборотных средств.

Фактор отрицательный.

6. Денежные средства на расчетном счете имеются в размере 818 тыс.руб., при этом они составляют 0,62% норматива оборотных средств.

Фактор положительный.

Наличие четырех отрицательных факторов вынуждает отнести финансовое состояние ООО «Борец» к неустойчивому, поэтому необходимо провести анализ слабых мест организации. Для этого рассчитаем специальные коэффициенты, не подверженные влиянию инфляции.

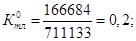

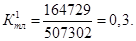

1. Коэффициент текущей ликвидности.

где Фоб – оборотные средства, тыс.руб.;

Ок – краткосрочные обязательства, тыс.руб.

2. Так как коэффициент текущей ликвидности меньше 2, необходимо провести

оценку вероятности банкротства предприятия с помощью 5-факторной модели «Z-счет Альтмана»:

Z = К1 + К2 + К3 + К4 + К5.

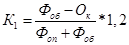

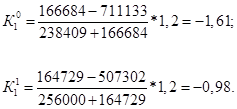

Показатель К1 характеризует платежеспособность предприятия:

;

;

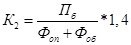

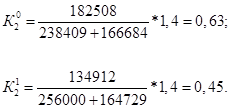

Показатель К2 характеризует рентабельность капитала:

,

,

где Пб – прибыль балансовая, тыс.руб.

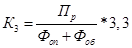

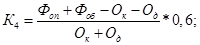

Показатель К3 характеризует рентабельность производства:

,

,

где Пр – прибыль от реализации продукции, тыс.руб.

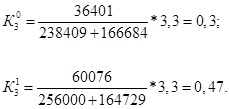

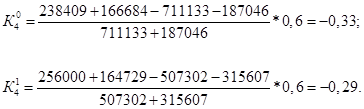

Показатель К4 характеризует кредитоспособность предприятия:

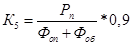

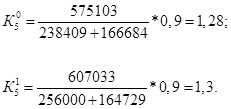

Показатель К5 характеризует оборачиваемость капитала:

,

,

где Рп – реализованная продукция, тыс.руб.

Следовательно Z составит:

Z0 = -1,61 + 0,63 + 0,3 – 0,33 + 1,28 = 0,27;

Z1 = -0,98 + 0,45 + 0,47 – 0,29 + 1,3 = 0,95.

Проведенный анализ показал, что вероятность банкротства очень высока (Z < 1,18), но имеется положительная динамика, так как в анализируемом периоде значение Z увеличилось на 0,68.

Date: 2015-05-04; view: 641; Нарушение авторских прав