Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Метод оценки цены собственного капитала при отсутствии выплаты дивидендов

|

|

Если дивиденды не выплачиваются, то возникает проблема с использованием модели роста дивидендов. Подход должен сосредоточиться на значении G, чтобы получить ожидаемый рост цены акции, и на основе этого определить компонент роста капитала, т.е. внутренний коэффициент роста, который будет необходим для удовлетворения ожиданий роста цены акции.

Пример: вычислить цену собственного капитала ОАО «ВолгаТелеком», если для расчёта используются:

a. метод расчёта с использованием стоимости дивиденда;

b. метод расчёта с использованием коэффициента дивиденда.

Дано: привилегированные акции выпускались по цене 5 руб. и имеют текущую рыночную стоимость 85,55 руб. за штуку, а обыкновенные акции выпускались также по цене 5 руб. и имеют текущую рыночную стоимость 110,63 руб, включая дивиденд (данные от 30 декабря 2005 г.). Дивиденд на обыкновенную акцию равен 1,3779 руб., а на привилегированную 2,5082 руб.

a. Цена собственного капитала = (1,3779 / 5) * 100 % = 27,558 %

b. Цена собственного капитала = (1,3779 / 110,63) * 100 % = 1,23 %.

Вывод: совершив расчёты с использованием этих двух методов я была поражена тем, что величины т.е. 27,558 % и 1,23 % получились очень разбросанными (т.е. разными).

Глава 2. «Модели структуры капитала»

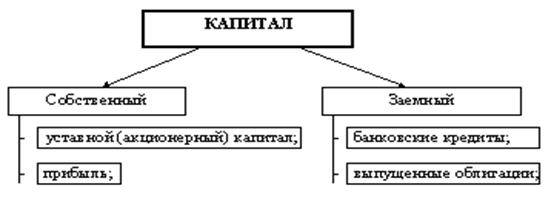

Капитал предприятия любой формы собственности и вида деятельности по источникам формирования делятся на собственный и заемный. Составляющими собственного капитала являются: уставный капитал (в случае акционерных обществ - акционерный) и нераспределенная прибыль. Заемный капитал формируется из банковских кредитов и выпущенных облигаций. Под структурой капитала понимают соотношение собственного и заемного капитала фирмы.

Рис. Структура капитала

Методы анализа структуры капитала пока еще мало известны отечественным специалистам. За последнее время появилось весьма немного работ, в которых бы излагались положения современной теории анализа структуры капитала. В то же время недостатком всех таких изданий и публикаций является отсутствие примеров, которые показали бы практическую значимость теории. Между тем, структура капитала является не отвлеченным или оторванным от действительности предметом исследования, а важнейшим понятием, которое используется в методиках определения оптимального способа финансирования инвестиционных программ, расчета экономической эффективности инвестиционных проектов, прогнозирования цен акций, оценки цены капитала фирмы и т.д. Практически решение любой задачи управления капиталом фирмы связано с методологией анализа структуры капитала.

Теория структуры капитала базируется на сравнении затрат на привлечение собственного и заёмного капитала и степени влияния различных комбинированных вариантов финансирования на рыночную оценку.

Теории структуры капитала

Теории структуры капитала

| Статические (поиск оптимальной структуры и следование ей) • традиционный подход; • теория ММ, модель с учётом налогов • компромиссный подход. | Динамические (инвестиционный объекты при использовании этих моделей связаны с многократными поступлениями и выплатами во времени). Пример – сигнальная модель (теория сигнализирования). |

Исследование динамики показателей поступлений и выплат по нескольким периодам — существенная специфика отличия динамических моделей от статических моделей.

2.1 Статические теории структуры капитала

Наибольшую известность и применение в мировой практике получили статические теории структуры капитала, обосновывающие существование оптимальной структуры, которая максимизирует оценку капитала. Эти теории рекомендуют принятие решений о выборе источников финансирования (собственные или заёмные средства) строить исходя из оптимальной структуры капитала. Если оптимальная структура определена, то достижение этой пропорции в элементах капитала должно стать целью руководства и в этой пропорции следует увеличивать капитал.

Статическая теория структуры капитала – это теория, в соответствии с которой структура капитала предприятия определяется путем сравнения стоимости налоговых льгот и издержек банкротства.В статическом подходе существуют две альтернативные модели структуры капитала, которые объясняют влияние привлечения заемного капитала на стоимость используемого капитала и соответственно на текущую рыночную оценку активов (V):1. традиционная теория2. теория Модильяни –Миллера.Но сейчас наибольшее признание получила компромиссная теория структуры капитала (т.е. оптимальная структура капитала находится как компромисс между налоговыми преимуществами привлечения заемного капитала и издержками банкротства), которая не позволяет для конкретного предприятия рассчитать наилучшее сочетание собственного и заемного капитала, но формулирует общие рекомендации для принятия решений.Каждую теорию (модель) я рассмотрю по отдельности.2.1.1 Традиционный подход

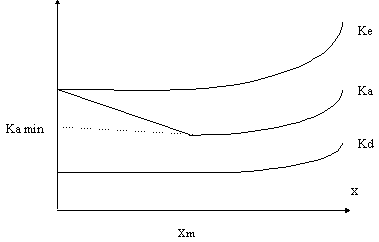

Рис. Взаимосвязь коэффициента структуры капитала и стоимости капитала

Коэффициент структуры капитала  является показателем степени финансового риска. С увеличением значения x стоимость заемного и собственного капитала растет. Исследователи, разделяющие традиционные взгляды утверждают, что стоимость (ставка доходности) собственного капитала фирмы резко растет, начиная с некоторого значения xm (рис.). Основное предположение традиционного подхода заключается в том, что существует такое значение коэффициента структуры капитала x, при котором средняя стоимость капитала достигает ярко выраженного минимума (рис.).

является показателем степени финансового риска. С увеличением значения x стоимость заемного и собственного капитала растет. Исследователи, разделяющие традиционные взгляды утверждают, что стоимость (ставка доходности) собственного капитала фирмы резко растет, начиная с некоторого значения xm (рис.). Основное предположение традиционного подхода заключается в том, что существует такое значение коэффициента структуры капитала x, при котором средняя стоимость капитала достигает ярко выраженного минимума (рис.).

Стоимость собственного (акционерного) капитала, согласно традиционной теории, определяется как отношение величины выплаченных дивидендов к текущей рыночной цене акционерного капитала, т.е. по формуле:

ke = DIV / E,

Эта формула применяется при условии направления на выплату дивидендов всей прибыли.

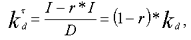

Средняя стоимость капитала определяется по формуле:

Первые работы, посвященные проблемам определения оптимальной структуры капитала, появились в 50-е годы. Лидерами в этой области исследования стали американские экономисты. Самыми яркими по своей оригинальности и теоретической аргументации явились статьи американских ученых Модильяни и Миллера - лауреатов Нобелевской премии по экономике 1986 г.

Новаторские статьи Модильяни и Миллера вызвали оживленную реакцию среди экономистов-теоретиков и стали причиной появления многих работ, в которых использовались положения и логика рассуждений этих ученых. Несмотря на критику и замечания, общепризнанные слабости отдельных выводов теории Модильяни и Миллера, их работы 50-х годов остались наиболее интересными и научно аргументированными в области исследования структуры капитала.

Согласно компромиссной модели, оптимальная структура капитала определяется соотношением выгод от налогового щита (т.е. возможности прибавления платы за заемный капитал в себестоимость) и убытков от возможного банкротства.

Введение в рассмотрение затрат по организации дополнительного привлечения заемного капитала и издержек возможного банкротства при большом финансовом рычаге меняет поведение кривых стоимости капитала при увеличении заемного финансирования. С ростом финансового рычага стоимость заемного и акционерного капитала растет.

Современные теории структуры капитала формируют достаточно обширный методический инструментарий оптимизации этого показателя на каждом конкретном предприятии.

Основными критериями такой оптимизации выступают:

• минимизация средневзвешенной стоимости капитала предприятия;

• максимизация рыночной стоимости предприятия;

• приемлемый уровень доходности и риска в деятельности предприятия.

Приоритет конкретных критериев оптимизации структуры капитала предприятие определяет самостоятельно.

Вывод: я думаю, что не существует единой оптимальной, какой-то конкретной структуры капитала не только для разных предприятий, но даже и для одного предприятия на разных стадиях его развития.

Динамические теории структуры капитала.При использовании динамических моделей инвестиционные объекты связаны с многократными поступлениями и выплатами во времени, которые имеют определенные значения, и которые можно спрогнозировать и соотнести с конкретными сроками.В динамических моделях платежи производятся в различные сроки, причем из-за зависимости размера платежей и срока реализации их нельзя предварительно суммировать, а необходимо проводить финансово-математические преобразования, например, ревальвацию или дисконтирование.

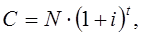

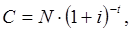

При ревальвации (премии) или дисконтировании (вычете), определяют, какую стоимость (С) приобретёт инвестированная к определенному моменту времени сумма капитала (здесь момент времени t= 0) в более поздний срок времени (t=tn) с учетом начисления процентов и сложных процентов. Если процентная ставка i для всех периодов (исчисление времени в годах) постоянна, то показатель С определяется так:

для ревальвации для дисконтирования

где N — инвестируемый капитал,  - коэффициент ревальвации,

- коэффициент ревальвации,  -коэффициент дисконтирования (для сокращения записи часто принимается

-коэффициент дисконтирования (для сокращения записи часто принимается  , тогда

, тогда  ).

).

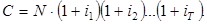

При неодинаковых процентных ставках (  ) для всех периодов наблюдений (

) для всех периодов наблюдений (  ) стоимость инвестированного капитала С определяется так:

) стоимость инвестированного капитала С определяется так:

Для подсчета фактической стоимости, т.е. вычисления стоимости в начальный момент времени (t= 0) для ряда платежей одинаковoro размера N, которые ежемесячно осуществляются в конце каждого года в течение t лет, применяется следующая формула:

Если расчетная процентная ставка одинакова для всех периодов, то стоимость капитала (СК) на начало планового периода (t=0) определяется так:

где t - индекс времени; Т- последний момент времени, в который осуществляются платежи;  -поступления (выплаты) в момент времени t;

-поступления (выплаты) в момент времени t;  -коэффициент дисконтирования на момент времени t.

-коэффициент дисконтирования на момент времени t.

Рассчитанная для отдельных моментов времени разница (  ) называется чистым платежом (т.е. может представлять превышение либо поступлений над выплатами, либо выплат над поступлениями).

) называется чистым платежом (т.е. может представлять превышение либо поступлений над выплатами, либо выплат над поступлениями).

Если имеются следующие допущения:

а) можно пренебречь налогами и трансфертными платежами;

б) с помощью объекта инвестирования выпускают лишь один вид продукции (причем объем производства совпадает с объемом сбыта);

в) платежи производятся в следующие сроки: выплаты на приобретение - в начале первого периода (t = 0), текущие поступления и выплаты -по окончании каждого периода, выручка от ликвидации - по окончании срока эксплуатации (t= T), то определить стоимость капитала можно по формуле:

где t- индекс времени; Т—окончание срока эксплуатации; А0 -выплаты на приобретение; рt- цена продажи в момент времени t, avt - выплаты за единицу в момент времени t, определяемые объемами сбыта или производства; хt -объем сбыта или производства в момент времени t; Aft -выплаты в момент времени t, не зависящие от объемов сбыта или производства; L -выручка от ликвидации;  - коэффициент дисконтирования на момент времени t.

- коэффициент дисконтирования на момент времени t.

Глава 3 Структура капитала и рыночная стоимость предприятия.

Структура капитала может быть описана соотношением между:

1. собственными и заёмными средствами, а также более «тонкими» соотношениями между отдельными составляющими источников средств;

2. условно постоянными и переменными затратами на производство единицы продукции.

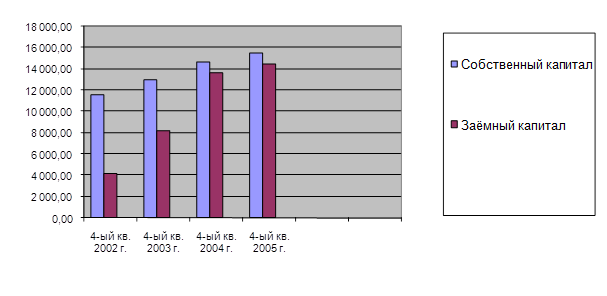

Структура капитала ОАО «ВолгаТелеком»

Вывод: на этой диаграмме наглядно видно, что предприятие ОАО «ВолгаТелеком» (капитал которого я рассматриваю на практике) с каждым годом всё больше и больше стало привлекать заёмных средств (например в 2004 году заёмных средств предприятие привлекло почти в 2 раза больше, чем в 2003 году, и в 3 раза больше по сравнению с 2002 годом).

Ценой собственного капитала предприятия называют произведение рыночной цены акции на количество акций, находящихся в обращении:

E = S * Ns,

где: E - цена собственного капитала фирмы;

S - рыночная цена одной акции фирмы;

Ns - количество акций фирмы в обращении.

Пример: определю цену собственного капитала ОАО «ВолгаТелеком» по данной формуле.

Дано: Sобыкн = 110,63 руб., Sпривел = 85,55 руб.

Nобыкн = 245 969 590 шт., Nпривел = 81 983 404 шт.

E = (110,63 * 245 969 590) + (85,55 * 81 983 404) = 342 252 959 53,9 руб. = 342 25,296 млн. руб.

Если определение цены долга применять к современной российской действительности, то возникает затруднение, связанное с тем, что практика заимствования капитала путем продажи облигаций на финансовом рынке пока очень слабо распространена в российской экономике. Подавляющую часть долговых обязательств открытых акционерных обществ составляют банковские кредиты. Поэтому ценой долга можно считать балансовую стоимость обязательств перед банком по полученным займам.

D = B * Nb,

где: D - цена долга фирмы;

B - цена 1-ой облигации, эмитированной фирмой;

Nb - количество облигаций в обращении.

Пример: Определю цену долга ОАО «ВолгаТелеком»

Дано: B = 1000 руб., Nb = 2 300 000 шт.

D = 1000 * 2 300 000 = 2 300 000 000 руб. = 2300 млн. руб.

Общей ценой фирмы называют сумму цен собственного и заемного капитала:

T = E + D,

где: T - общая рыночная цена фирмы.

Пример: Вычислю общую рыночную цену ОАО «ВолгаТелеком».

Дано: E = 342 25,296 млн. руб., D = 2 300 млн. руб.

T = 342 25,296 + 2 300 = 365 252 959 53,9 руб. = 365 25,296 млн. руб.

Вывод: итак, проделав некоторые вычисления, я вычислила рыночную цену ОАО «ВолгаТелеком».

Коэффициентом структуры капитала называется отношение:

x = D / T

где: x - коэффициент структуры капитала.

Помимо цены характеристикой каждого вида капитала является стоимость. Стоимость собственного капитала представляет собой аналог процентной ставки, по которой начисляется доход или дивиденды держателям акций фирмы. Стоимость собственного капитала фирмы, по определению, равна:

ke = (D/V) / E,

где: ke - стоимость собственного капитала фирмы;

DIV- величина выплаченных акционерам дивидендов.

Стоимостью долга называется процентная ставка, по которой начисляются проценты, подлежащие уплате банку за пользование кредитом.

Cтоимость собственного капитала можно также определить как величину ожидаемого дохода (дивидендов) на 1 руб. рыночной цены акции. Чтобы определить средний доход на 1руб. рыночной цены капитала, включающего цену акционерного и заемного капиталов, необходимо найти средневзвешенную из стоимостей каждого вида капитала, т.е.:

ka = kd * D/T + ke * E/T.

Показатель ka называют средней стоимостью капитала фирмы. Понятие средней стоимости капитала является одним из главнейших в современной теории финансов.

3.1 Некоторые элементы теории Модильяни – Миллера

Теория Модильяни – Миллера основывается на справедливости утверждения, которое гласит, что основные рыночные показатели ценных бумаг не зависят от внутренней структуры капитала и от дивидендной политики общества. Поэтому учёными делается вывод об отсутствии необходимости оптимизировать структуру капитала предприятия.

Такое довольно смелое утверждение основывается на принятых предположениях и сделанных математических вычислениях.

Итак, пусть существует множество инвесторов на фондовом рынке. Доля акций фирмы, приобретаемой инвестором, будет выражена двойной индексацией – z k. Тогда функция полезности Uk приобретает вид:

Uk = F – ck * Fk

Символом Fk(s) обозначается величина капитала k–го инвестора в состоянии s. Капитал инвестора складывается из трёх составляющих:

1. доходов от первоначального капитала F0;

2. инвестиций в предприятие (1 + k)Cj;

3. доходов в виде выплат предприятия zkj xj (s).

Fk(s) = (1 + k) F0 + Σ zkj [xj (s) – (1 + k) Cj],

где Cj – рыночная стоимость предприятия, k – величина безрискового процента.

Рассчитаем полезность капитала, находящегося в распоряжении у инвестора. Оно будет определяться вероятностью р появления конкретного состояния s:

Σ p(s) [Fk (s) - ck Fk (s)2].

Теперь необходимо максимизировать полезность. Оптимизация производится по переменным zkj. Функция полезности максимальна, когда математическое ожидание её производной равно нулю, т.е.:

E{ [ 1 - 2 ck Fk (s)] [xj (s) - (1 + k) Cj] } = 0.

Выражение, которое находится внутри фигурных скобок, можно раскрыть и усреднить отдельно каждое слагаемое. Проделав алгебраические вычисления, получается следующее выражение:

Σzkj {σi j + [µi – (1 + k) Ci] [µj - (1 + k) Cj] } = [µj – (1 + k) Cj] [1/ / ck - (1 + k)F0],

в котором µ-математическое ожидание x (s).

Данная система может быть разрешена относительно переменных zkj. В результате алгебраических преобразований получается:

zkj = [ 1/2 ck - (1 + k)F0k] / [Σ (1/2cI) – Σ (1 + k)F0I].

Очень важным выводом из полученного выражения является тот факт, что доля акций конкретной фирмы не зависит от типа акций, который определяется параметром i. Теперь можно получить и рыночную стоимость предприятия, умножая предыдущее выражение на zk и учитывая, что сумма всех долей должна быть равна единице. Выполнив последовательность алгебраических преобразований, можно получить формулу рыночной стоимости предприятия:

Cj = [ 1/(1 + k)] [µj – Σ si j/(Σ 1/2ck – Σ µi )].

Вывод: полученное выражение для рыночной стоимости предприятия не зависит от способа финансирования, т.е. от конкретного вида потока платежей, а следовательно, и от структуры капитала.

Заключение

Итак, капитал – это одна из самых загадочных категорий современной экономики. Очевидно, что с развитием человеческого общества будет изменяться и содержание данной категории. Капитал многолик, изучение его лишь начинается. Чем дальше человечество будет продвигаться в своих исследованиях, тем больше нового и интересного откроется.

Без знания основ теории капитала трудно говорить о какой-либо политике общества в области выплат дивидендов, регулирования соотношения собственных и заёмных средств и т.д. чем выше уровень развития экономики в стране, тем больше внимания уделяется вопросам политики во всех областях деятельности.

Для предприятия, которое не имеет прибыли, приведённые мною рассуждения могут показаться не слишком актуальными. В таких случаях говорят лишь о выживании. Тем не менее хороший руководитель должен опережать сегодняшние проблемы, а для этого ему необходимы знания.

Список используемой литературы

1. Стоянова Е. С. «Финансовый менеджмент: теория и практика», 4 ое издание, М.: Издат-во «Перспектива», 1999 г.

2. Иванов А. Н. «Акционерное общество: управление капиталом и дивидендная политика».М., 1996 г.

3. Берзон Н. И., Ковалёв А. П. «Акционерное общество: капитал, правовая база, управление», М., 1995 г.

4. Савицкая Г. В. «Экономический анализ», учебник, 8-е изд., перераб. – М.: Новое знание, 2003 г.

5. Нелюбов В. А. «Стратегия управления капиталом предприятия», М.: Юнити-Дана, 1999 г.

6. Р. Брейли, С. Майерс «Принципы корпоративных финансов» - М.: “Олимп-Бизнес”, 1997 г.

7. Журнал «Менеджмент в России и за рубежом» №4 / 1999 г. Ермолаев С.Н. «Применение традиционной теории структуры капитала в расчетах финансовых показателей фирмы».

8. Кузнецова О.А., Лифшиц В.Н. «Структура капитала, анализ методов ее учета при оценке инвестиционных проектов» М.: Экономика и математические методы. выпуск 4. 1995 г.

9. Крейнина М. Н. «Финансовый менеджмент», М.: «Дело и сервис», 1998 г.

10. Ковалёв В. В. «Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчётности». М.: «Финансы и статистика», 2000 г.

Date: 2015-09-17; view: 953; Нарушение авторских прав