Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Коммерческие кредиторы

|

|

Коммерческая задолженность бывшего СССР, образовавшаяся в результате неоплаты поставок товаров и оказанных услуг по контрактам советских внешнеторговых организаций, заключенным с иностранными фирмами-поставщиками до 04.01.92г., оценивается примерно в 4 млрд. долларов США (без учета просроченных процентов), в том числе на учете во Внешэкономбанке - около 1,8 млрд. долларов США. Проблема затрагивает интересы порядка 3 тысяч кредиторов. Основную часть из них составляют компании и предприятия из большинства развитых стран мира, на долю которых приходится 2/3 суммы задолженности (оставшаяся часть долга выкуплена банками и финансовыми институтами, в т.ч. входящими в Лондонский клуб). В настоящее время выверка задолженности осуществляется при посредничестве 14 действующих в различных странах клубов кредиторов, наиболее крупными из которых являются UBS AG/Zurich, HERMES/Hamburg, GML Ltd/London, Eurobank/Paris, EKF/Copenhagen, FIMET/Helsinki, VOSTOK/Praha, Mediocredito Centrale/Rome, Trade Creditors Group in Japan/Tokyo [4, с 26-35].

Международный банк реконструкции и развития (Всемирный Банк) - международная финансовая организация, учрежденная в результате Бреттон - Вудской конференции в 1944 г. Первоначально банк ориентировался на восстановление экономики стран Западной Европы, а сегодня, предоставляет займы или гарантии кредитов 177 странам, входящим в эту группу. Главным образом, банк кредитует развивающиеся государства на рыночных условиях под правительственные гарантии. Банк аккумулирует свои ресурсы путем выпуска долгосрочных облигаций.

Кроме финансирования таких проектов, как строительство дорог, электростанций и школ, Банк предоставляет ссуды на реструктуризацию экономической системы страны, финансируя так называемые программы структурной перестройки. В распоряжении Банка имеется портфель займов общей суммой, превышающей $250 млрд.

Наряду с Всемирным Банком группа MБРР включает в себя Международную финансовую корпорацию, Международную ассоциацию развития, Многостороннее агентство гарантий по инвестициям и другие международные финансовые организации.

Решения во Всемирном Банке и МВФ принимаются голосованием Правления Исполнительных Директоров, представляющего страны-члены этих организаций. В отличие от ООН, где голоса стран-членов равны, количество голосов во Всемирном Банке и МВФ определяется уровнем финансового вклада страны. Таким образом, Соединенные Штаты имеют примерно 17% голосов, а семь крупнейших индустриальных стран ("Большая семерка") в целом - 45%. Из-за уровня своего вклада, голос США всегда был наиболее влиятельным - и они всегда активно использовали право вето.

2.2. Анализ динамики государственного внешнего долга за период с 2005 года по настоящее время.

Совершенствование управления государственного внешнего долга (ГВД) России не представляется возможным без глубокого анализа его состояния. За период с 2005 года по 2014 год, величина государственного внешнего долга значительно изменилась.

| Государственный внешний долг РФ (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) | 114,1 | 76.5 | 52.0 | 44.9 | 40.6 | 37,6 | 39,9 | 35,8 | 50,8 | 55,8 |

| Задолженность странам - участницам Парижского клуба | 47,5 | 25.2 | 3.1 | 1.8 | 1.4 | 0,9 | 0,8 | 0,5 | 0,3 | 0,1 |

| Задолженность странам, не вошедшим в Парижский клуб | 6,4 | 3.5 | 3.3 | 2.2 | 1.9 | 1,8 | 1,7 | 1,4 | 1,1 | |

| Коммерческая задолженность | 2,2 | 1.1 | 0.8 | 0.7 | 1.2 | 0,8 | 0,06 | 0,05 | 0,02 | 0,02 |

| Задолженность перед международными финансовыми организациями | 9,7 | 5.7 | 5.5 | 5.0 | 4.6 | 3,7 | 3,1 | 2,5 | 1,5 | |

| МВФ | 3,6 | - | - | - | - | - | - | - | - | - |

| Мировой банк | 5,7 | - | - | - | - | - | - | - | - | - |

| МБРР | 0,4 | - | - | - | - | - | - | - | - | - |

| Еврооблигационные займы | 35,3 | 31.5 | 31.9 | 28.6 | 27.7 | 26,2 | 30,5 | 29,2 | 34,9 | 40,6 |

| ОВГВЗ | 7,1 | 7.1 | 4.9 | 4.5 | 1.8 | 1,7 | 1,7 | 0,02 | 0,05 | 0,05 |

| Задолженность по кредитам Внешэкономбанка, предоставленным за счет средств Банка России | 5,5 | - | - | - | - | - | - | - | - | - |

| Предоставление гарантий Российской Федерации в иностранной валюте | 0,4 | 0.3 | 0.6 | 0.6 | 0.6 | 0,8 | 0,9 | 11,3 | 11,4 | |

| Задолженность бывшим странам СЭВ | - | 2.1 | 1.9 | 1.5 | 1.4 | 1,3 | 1,1 | 0,9 | 0,9 |

Таблица 1. Анализ динамики государственного внешнего долга Российской Федерации за период с 2005 по 2014 гг. [11;13].

В течение исследуемого периода с 2005 года по 2014 год, государственный внешний долг Российской Федерации уменьшился на 58,3 млрд. долларов США или на 51,1 %.

С 2005 по 2012 год наблюдался спад величины внешнего долга РФ со 114,1 млрд. долларов США до 35,8 млрд. соответственно, тогда как с 2012 года по 2014 год наблюдается тенденция увеличения объема государственного внешнего долга Российской Федерации, увеличение которого составило 20 млрд. долларов США или 64,15 %.

2.3. Анализ структуры государственного внешнего долга РФ.

Структура государственного внешнего долга Российской Федерации представляет собой группировку долговых обязательств Российской Федерации по установленным видам долговых обязательств.

Долговые обязательства Российской Федерации могут существовать в виде обязательств по:

· Кредитам, привлеченным от имени Российской Федерации как заемщика от кредитных организаций, иностранных государств, в том числе по целевым иностранным кредитам (заимствованиям) международных финансовых организаций, иных субъектов международного права, иностранных юридических лиц;

· Государственным ценным бумагам, выпущенным от имени Российской Федерации;

· Бюджетным кредитам, привлеченным в федеральный бюджет из других бюджетов бюджетной системы Российской Федерации;

· Государственным гарантиям Российской Федерации;

· Иным долговым обязательствам, ранее отнесенным в соответствии с законодательством Российской Федерации на государственный долг Российской Федерации [3, c.777].

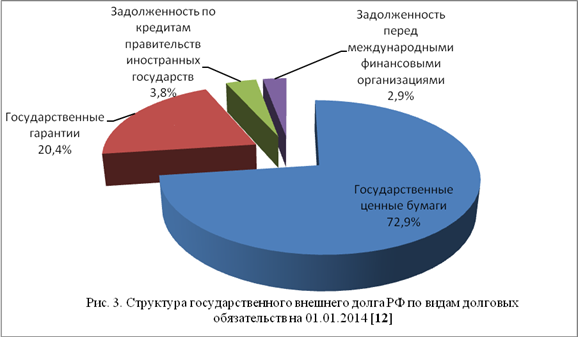

По состоянию на 1 января 2014 г. основную долю в структуре государственного внешнего долга России занимает задолженность, оформленная в государственных ценных бумагах, которая составляет 72,9 % от общей суммы долга. Задолженность по кредитам правительств иностранных государств составляет 3,8 % от общей суммы долга. Задолженность перед международными финансовыми организациями составляет 2,9 % от общей суммы долга. Задолженность по государственным гарантиям РФ составляет 20,4 % от общей суммы долга.

| Наименование задолженности | ||||

| Долг на начало года | Удельный вес в общем объеме долга (%) | Долг на начало года | Удельный вес в общем объеме долга (%) | |

| Задолженность по кредитам правительств иностранных государств | 53,8 | 47,2 | 2,2 | 3,8 |

| Государственные ценные бумаги | 42,5 | 37,2 | 40,68 | 72,9 |

| Задолженность по кредитам иностранных коммерческих банков и фирм | 2,2 | 1,9 | 0,02 | 0,1 |

| Государственные гарантии | 0,4 | 0,4 | 11,4 | 20,4 |

| Кредиты международных финансовых организаций | 9,7 | 8,5 | 1,5 | 2,9 |

| Кредиты ВЭБ | 5,5 | 4,8 | - | - |

| Государственный внешний долг Российской Федерации - всего: | 114,1 | 55,8 |

Таблица 2 Динамика структуры государственного внешнего долга России в 2005 г. и 2014 г. (на начало года, млрд. долларов США) [12].

В состав государственных ценных бумаг включены еврооблигационные займы и задолженность по облигациям внутреннего государственного валютного займа (ОВГВЗ). ОВГВЗ выпущены с целью переоформления задолженности бывшего СССР по средствам на счетах российских юридических лиц во Внешэкономбанке, заблокированных по состоянию на 1 января 1992 года. Эмитентом является министерство финансов Российской Федерации. Еврооблигации - это ценные бумаги, эмитированные в валюте, отличной от национальной денежной единицы эмитента, имеющие среднесрочное или долгосрочное обращение на территории иностранных государств, кроме страны эмитента. Данный вид долговых обязательств, в структуре государственного внешнего долга России, составил на 1 января 2014 года 40,68 млрд. долларов США или 72,9 % от общей суммы ГВД РФ.

Долг по кредитам, полученным от правительств иностранных государств, на 1 января 2014 года составил 2,2 млрд. долларов США или 3,8 % от общей суммы ГВД РФ. В общем объеме долговых обязательств по этим кредитам, основной объем долга составляют обязательства перед странами, не вошедшими в Парижский клуб, на 1 января 2014 года долг составил 1 млрд. долларов США или 1,8 % от общей суммы ГВД РФ. По сравнению с 2005 годом удельный вес долга перед правительствами иностранных государств в общем объеме долга уменьшился почти в 14 раз.

Задолженность перед странами - членами Парижского клуба, полноправным членом которого с сентября 1997 года является Российская Федерация, на 1 января 2014 года составила 0,16 млн. долларов США или 0,3 % от общей суммы ГВД РФ. К обязательствам Российской Федерации перед Парижским клубом кредиторов относится задолженность по кредитам, предоставленным иностранными банками в рамках межправительственных соглашений под гарантии своих правительств или застрахованными правительствами страховыми организациями. Двойственное положение Российской Федерации в Парижском клубе заключается в том, что Россия выступает здесь в качестве должника одних стран и, одновременно, кредитора других.

Существенное снижение задолженности пред странами членами Парижского клуба наблюдалось в период с 1 января 2005 года по 1 января 2007 года. В течение этого периода объем выплат составил 44,4 млрд. долларов США. (В 2005 году объем выплат составил 22,3 млрд. долларов США. В 2006 году объем выплат составил 22,1 млрд. долларов США).

Внешняя задолженность Российской Федерации в части международных финансовых организаций, включает в себя государственные долговые обязательства перед следующими организациями:

· Международный валютный фонд (МВФ);

· Международный банк реструктуризации и развития (МБРР);

· Европейский банк реконструкции и развития (ЕБРР).

Данные организации относятся к специализированным учреждениям ООН, так называемой Бреттон-Вудской группы. Они были созданы в 1994 году. Российская Федерация вступила в МВФ и Всемирный банк в 1992 году.

Задолженность по кредитам международных финансовых организаций на 1 января 2014 года оставила 1,5 млрд. долларов США или 2,9 % от общей суммы ГВД РФ.

На 1 января 2014 года наименьший удельный вес в структуре ГВД занимает задолженность по кредитам иностранных коммерческих банков и фирм. Она включает в себя коммерческую задолженность и до 2001 года включала обязательства перед Лондонским клубом кредиторов. На 1 января 2014 года объем долга по кредитам иностранных коммерческих банков и фирм составил 0,02 млрд. долларов США или 0,1 % от общей суммы государственного внешнего долга Российской Федерации [12].

К сожалению, в Российской Федерации до сих пор нет концепции погашения внешнего долга страны. Проблемы внешней задолженности государства тесно взаимосвязаны с денежно-кредитной, валютной, финансовой политикой, с платежным балансом, развитием экономики и с процессами, происходящими на внутренних и мировых рынках ссудного капитала.

В Российской Федерации внешняя задолженность в форме банковского кредита играет значительно большую роль, чем в виде облигаций и акций. Это отличает Россию от других стран, так как в мире сейчас преобладают облигационные займы, а не банковские кредиты. Однако после соглашения с Лондонским клубом, ситуация изменилась в пользу еврооблигаций.

В целом можно выделить и положительные моменты в вопросе государственного внешнего долга: снижается общий объем долга; повышается доля рыночных инструментов (ОВГВЗ); снижается долговая нагрузка на экономику [8, с.15].

2.4. Основные направления повышения эффективности управления государственным внешним долгом.

Управление государственным долгом должно быть системным и требует формирования специальной стратегической программы. Стратегия управления государственным внешним долгом должна быть нацелена на смягчение пиков платежей, улучшение структуры долга, снижение затрат на его обслуживание, приведение величины долга в соответствие с возможностями страны по его обслуживанию и погашению.

Стратегическая программа уменьшения чрезмерного государственного внешнего долга должна быть согласована с методами управления государственным внешним долгом и с методами управления государственным бюджетом в целом, размерами его дефицита и регулированием общей экономической ситуации в стране.

На первый план выходят следующие методы регулирования государственного внешнего долга:

· сбалансирование налоговых и неналоговых доходов бюджета и эмиссионной деятельности с размерами государственного долга, его динамикой, имея в виду стабилизацию и возможность уменьшения государственного внешнего долга;

· определение и использование стабилизационных инструментов с целью управления динамикой долга;

· возможность рефинансирования задолженности государства;

· меры по реструктуризации государственного внешнего долга;

· уменьшение расходов по обслуживанию государственного внешнего долга с учетом инфляционного обеспечения основной суммы долга и затрат на его обслуживание;

· сокращение государственных расходов;

· использование источников валюты для погашения и обслуживания внешней задолженности;

· контроль за заимствованиями на региональном уровне;

· контроль за заимствованиями субъектов хозяйствования.

Российская Федерация может выйти из долговой зависимости за счет собственных средств. Однако нужно грамотно оценивать масштабы и возможности реструктуризации долга, целесообразность рефинансирования внешнего долга за счет новых займов, возможности и условия привлечения внутренних займов и другие вопросы. В целях более уверенного управления государственным внешним долгом может быть создан государственный фонд погашения долга. Основной задачей таких фондов будет ответственное и упорядоченное погашение государственного внешнего долга. Вместе с тем фонды погашения могут иметь инвестиционный портфель, используемый для управления ликвидностью и максимизации доходов по ценным бумагам. Подготовка такой программы требует системной работы квалифицированных специалистов [5, с 628].

Основная задача реформирования и развития системы управления государственным внешним долгом заключается в усилении государственного влияния и контроля за государственным долгом и заимствованиями, а так же постепенном снижении зависимости федерального бюджета Российской Федерации от ситуации на мировых рынках капитала.

Оптимизация стоимости обслуживания государственного внешнего долга и сохранение объема государственного внешнего долга на экономически безопасном уровне требует решения в процессе управления государственным внешним долгом следующих задач:

· повышение эффективности государственных заимствований на внешнем рынке;

· оптимизация структуры и стоимости обслуживания государственного внешнего долга Российской Федерации;

· обеспечение принятия экономически обоснованных решений в области управления государственным долгом и государственными заимствованиями;

· развитие рыночных инструментов заимствований и инструментов управления долгом.

На решение этих задач может быть направлено создание и совершенствование следующих элементов системы управления государственным внешним долгом:

· Совершенствование правовых основ в области управления долгом.

· Создание единой и централизованной организационной структуры и четких механизмов управления ГВД.

· Создание единых системы учета ГВД и базы данных по учету ГВД.

· Создание единой системы анализа рисков в области управления долгом и финансового предварительного и последующего анализа долговых операций и заимствований.

· Формирование интегрированной и унифицированной системы стратегического планирования в сфере управления ГВД и оценки эффективности заимствований.

· Совершенствование механизмов взаимодействия управления ГВД с системой кассового исполнения федерального бюджета.

· Создание системы и механизмов взаимодействия (включая межведомственные и внутриведомственные процедуры) управления государственным долгом, денежно-кредитной политикой и политикой в области управления золотовалютными резервами [9,c 35].

Учитывая большое влияние «долгового фактора» на социально-экономическое развитие страны, а также возможные политические и финансовые последствия в случае возникновения кризисной ситуации, в процессе проведения заемной политики Российская Федерация должна опираться на следующие принципы:

Общие принципы:

· обеспечение экономической безопасности РФ;

· единство внутренней и внешней заемной и долговой политики как части финансово-бюджетной политики РФ;

· координация на этапах формирования и реализации заемной и долговой политики Правительства РФ с денежно-кредитной политикой Банка России;

· диверсификация источников и методов заимствований;

· транспарентность принятия решений и информационная открытость в вопросах формирования заемной политики и политики по управлению ГВД.

Финансово-экономические принципы:

· обеспечение экономической и финансовой эффективности и экономической целесообразности заимствований;

· использование заимствований на цели покрытия дефицита федерального бюджета;

· поддержка вторичного рынка долговых обязательств, эмитированных Российской Федерацией.

Административные и организационные принципы:

· единство планирования внутренних и внешних заимствований как неотъемлемой части бюджетного процесса и бюджетной политики РФ;

· разграничение полномочий и ответственности государственных исполнительных и законодательных органов власти, а также контролирующих органов в сфере формирования и реализации заемной и долговой политики;

· законодательное ограничение ежегодного объема заимствований, а также утверждение в форме принятия федерального закона предельных размеров государственного внешнего долга;

· регулярная оценка и мониторинг результатов заимствований и операций по погашению и обслуживанию ГВД;

· регулярный анализ и активное управление рисками, связанными с государственными заимствованиями и структурой ГВД.

Проблема повышения эффективности управления государственным внешним долгом остается актуальной. Управление государственным долгом - важная составляющая при формировании параметров бюджета и их реализации. Необходимо создать единую систему управления государственным внешним долгом Российской Федерации, включающую всеобъемлющую и унифицированную систему учета государственных долговых обязательств, выработку и реализацию единой стратегии управления государственным внешним долгом.

Единая система управления государственным внешним долгом должна обеспечивать соответствие уровня государственного долга и его структуры экономическим возможностям страны по обслуживанию и погашению финансовых обязательств, а при возникновении потребностей государства в заемных средствах - их удовлетворение на максимально выгодных для страны условиях [7, c. 501].

ЗАКЛЮЧЕНИЕ

Проблема повышения эффективности управления государственным внешним долгом остается актуальной. Управление государственным долгом - важная составляющая при формировании параметров бюджета и их реализации. Необходимо создать единую систему управления государственным внешним долгом Российской Федерации, включающую всеобъемлющую и унифицированную систему учета государственных долговых обязательств, выработку и реализацию единой стратегии управления государственным внешним долгом.

Единая система управления государственным внешним долгом должна обеспечивать соответствие уровня государственного долга и его структуры экономическим возможностям страны по обслуживанию и погашению финансовых обязательств, а при возникновении потребностей государства в заемных средствах - их удовлетворение на максимально выгодных для страны условиях.

Основными задачами по управлению государственным внешним долгом в ближайшее время будут являться:

· сокращение объемов внешних долговых обязательств и, соответственно, стоимости их обслуживания;

· оптимизация структуры внешнего долга, увеличение доли его рыночной составляющей;

· оптимизация графика платежей по внешнему долгу, устранение пиков платежей;

· рефинансирование внешнего долга за счет внутренних заимствований без существенного ухудшения структуры долга по срокам платежей;

· повышение эффективности использования заемных средств.

Решение этих задач требует проведения на постоянной основе анализа состояния и изменения объема и структуры государственного внешнего долга России. В связи с этим, осознание фундаментальных истоков проблемы, ошибок обусловивших ее эволюцию и изучение зарубежного опыта урегулирования подобных вопросов, представляется весьма актуальным и объективно необходимым для успешного разрешения проблемы внешней задолженности.

Необходимо использовать более выгодные методы управления внешней задолженностью такие, как конверсия внешнего долга в собственность, облигации, обмен его на товарные поставки (желательно, на товары высокого качества), обмен на долговые обязательства третьих стран и др.

И для того, чтобы улучшить ситуацию с внешней задолженностью, в первую очередь желательно обратить все внимание на развитие экономики, т.к. без положительных показателей экономики нам никогда не добиться решения поставленной проблемы.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. "Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ (ред. от 28.12.2013, с изм. от 03.02.2014) (с изм. и доп., вступ. в силу с 01.01.2014). Часть II, раздел IV, глава 14, статья 98.

2. Финансы. Денежное обращение. Кредит: учебник студентов вузов, обучающихся по направлениям экономики (080100) и менеджмента (080500) / Под ред. Г.Б. Поляка. - 4-е изд., перераб. и доп. - М.: ЮНИТИ - ДАНА, 2011. (Серия «Золотой фонд российских учебников»).

3. Афанасьев, Мст.П. Бюджет и бюджетная система: учебник - 2-е изд., перераб. / Мст.П. Афанасьев, А.А. Беленчук, И.В. Кривогов; под ред. Мст.П. Афанасьев. - М.: Издательство Юрайт, 2010. (Университеты России).

4. Астапов К.Л. Управление внешним и внутренним долгом в России/ К.Л. Астапов// Мировая экономика и международные отношения.-2012.-№4.

5. Годин А.М., Горегляд В.П., Подпорина И.В. Бюджетная система Российской Федерации: Учебник. - 9-е изд., испр. и доп. - М.: Издательско-торговая корпорация «Дашко и К°», 2010.

6.К.А. Горина. Тенденциигосударственногозаимствования вусловияхинновационного развития экономики России.// «Вестник Российского нового университета»-2012.

7. Финансы/ под ред. А.Г. Грязновой, Е.В. Маркиной.- М.: Финансы и статистика. 2005.-501с.

8. Как мы будем жить. Аргументы и факты. №16, 2012.

9. Шохин С.О. Все зависит от того, как считать // Финансовый контроль. 2013. N 2.

10. Экономическая теория: учебник/ Под ред. Е.Н. Лобачевой. – 2-е изд., перераб. и доп. – М.: Высшее образование, 2008. – 515 с.

11. Данные ЦБРФ с сайта http://cbr.ru/

12. Данные Министерства Финансов РФ с сайта http://info.minfin.ru/

13.Данные с сайта http://ru.wikipedia.org/

14. Данные с сайта http://ruxpert.ru/

Date: 2015-07-22; view: 2476; Нарушение авторских прав