Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Рефлексивность на фондовом рынке

|

|

Стремясь развить теорию рефлексивности, я считаю необходимым начать с фондового рынка. Прежде всего, это рынок, наиболее мне знакомый: я был профессиональным инвестором на протяжении более чем двадцати пяти лет. Кроме того, фондовый рынок является отличной лабораторией для испытания теорий: изменения выражаются количественно, а нужные данные легко доступны. Даже взгляды участников могут быть получены в виде брокерских отчетов. И, что наиболее важно, я действительно испытывал мою теорию на фондовом рынке и хотел бы рассмотреть несколько интересных случаев.

Как я уже упомянул во введении, я разрабатывал идею рефлексивности не в связи со своей деятельностью на фондовом рынке. Теория рефлексивности возникла как абстрактное философское размышление и лишь постепенно мне удалось раскрыть ее отношение к поведению цен на фондовом рынке. Моя формулировка этой теории на том уровне абстракции, на котором я пришел к ней, была исключительно неудачной: мой провал как философа находится в разительном контрасте с моей карьерой в качестве профессионального инвестора. Я надеюсь, что представляя мои идеи в порядке, обратном тому, в котором я к ним пришел, я смогу не заблудиться в таинствах абстракций.

Существует еще одна причина, по которой фондовый рынок может быть лучшей отправной точкой для изучения рефлексивных явлений. По сравнению с остальными рынками, фондовый рынок больше всего отвечает критерию совершенной конкуренции: централизованное ведение торгов, однородная продукция, низкие расходы на проведение сделок и транспортировку, мгновенная связь, достаточно большая толпа участников для того, чтобы ни один из них в случае обычного хода событий не мог повлиять на цены на рынке, а также специальные правила проведения внутренних операций наряду с мерами, обеспечивающими всем участникам доступ к релевантной информации. Можно ли желать большего? Если существует место, где теория совершенной конкуренции должна воплотиться в жизнь, то это фондовый рынок. Тем не менее почти нет эмпирических свидетельст равновесия или хотя бы тенденции в динамике цен, ведущей к состоянино равновесия. Концепция равновесия кажется в лучшем случае ирэ-релевантной, а в худшем — вводящей в заблуждение. Наблюдению обнаруживает постоянные измененения независимо от того, в тег-чение какого срока оно производилось. Можно признать, что подоплека событий, которая, как считают, отражается в изменениях цен, постоянно меняется, но чрезвычайно трудно установить какое-либо твердое соответствие между изменениями цен на рынке и изменениями условий, которые их вызвали. Обнаруженные соответствия можно скорее назвать приписываемыми, чем наблюдаемыми. Я намерен использовать теорию рефлексивности длш критики чрезмерной сосредоточенности экономической теории на состоянии равновесия. Могу ли я найти лучший пример, чем фондовый рынок?

Существующие теории поведения цен на фондовом рынке на удивление несостоятельны. Для практика их ценность столь незначительна, что я даже не полностью знаком с ними. Уже тот факт, что мне удалось обойтись без них, говорит сам за себя.

Вообще говоря, такие теории подразделяются на две категории: фундаменталистские и технические. В последнее время вошла в моду теория случайных блужданий; эта теория утверждает, что рынок полностью сводит на нет все последующие изменения, так что шансы каждого отдельного участника на то, что его показатели окажутся выше или ниже средних, на рынке равны. Это мнение послужило теоретическим основанием для все большего числа финансовых институтов к вложению средств в индексные фонды. Теория эта явно ложная — я опроверг ее путем постоянного превышения средних показателей в течение двенадцати лет. Финансовым институтам можно порекомендовать продолжать вложения в индексные фонды вместо принятия специфических решений по инвестициям, но лишь по причине получения ими результатов ниже средних, а не вследствие невозможности превышения среднего уровня.

Технический анализ изучает тенденции рынка, а также динамику спроса и предложения ценных бумаг. Несомненны его заслуги в прогнозировании вероятностей, но не действительного хода событий. Он не представляет особого интереса для нашего обсуждения, поскольку его теоретические основания практически ограничиваются утверждениями о том, что котировки фондового рынка определяются спросом и предложением и что опыт прошлого имеет значение для прогнозирования будущего.

фундаментальный анализ является более интересным, поскольку это отросток теории равновесия. Предполагается, что ценные бумаги имеют истинную, или фундаментальную ценность, отличную от их текущей рыночной стоимости. Фундаментальная ценность акций может быть определена либо в зависимости от способности стоящих за этими акциями активов давать доход, либо в зависимости от фундаментальной ценности остальных акций. В любом случае считается, что в течение некоторого времени рыночная стоимость акций стремится к фундаментальной ценности, поэтому исследования, посвященные фундаментальной ценности акций, являются полезным руководством при принятии решений об инвестициях.

Важный момент в этом подходе заключается в том, что связь между котировками акций и компаниями, чьи акции продаются на рынке, считается односторонней. Богатства компаний определяют — хотя и с опозданием — относительную ценность различных акций, продающихся на фондовом рынке. Возможность того, что изменения на фондовом рынке могут повлиять на богатства компаний, оставлена без внимания. Здесь прослеживается четкая параллель с теорией цен, где относительное количество потребляемых товаров определяется кривой безразличия, а возможностью того, что рынок может повлиять на кривую безразличия, пренебрегают. Эта параллель не случайна: фундаменталистский подход основан на теории цен, но упущение последнего фактора сильнее высвечивается на фондовом рынке, чем на иных рынках. Котировки на фондовом рынке напрямую влияют на ценности, лежащие в их основе: через продажу и выкуп акций, опционов*, а также через всевозможные корпоративные операции: слияние и приобретение компаний, переход в открытую форму, переход в закрытую форму и т.п. Существуют также и более тонкие пути влияния котировок на фондовом рынке на состояние компании:

рейтинг кредитоспособности, отношение клиентуры, доверие к управляющему персоналу и т.д. Влияние этих факторов на котировки акций, безусловно, признается; но фундаменталистский подход странным образом игнорирует влияние котировок акций на эти факторы.

Если имеют место бросающиеся в глаза неувязки между превалирующими цйнами и фундаментальной ценностью акций, это обычно приписывают будущим изменениям в самих компаниях, еще неизвестным, но уже правильно предвосхищаемым фондовым рынком. Считается, что за движениями котировок на фондовом рынке следуют те изменения, которые их впоследствии оправдывают. Нам еще предстоит рассмотреть, как должны учитываться будущие изменения, но считается, что рынок делает свое дело правильно даже в том случае, когда правильный метод не может быть теоретически установлен. Эта точка зрения естественно вытекает из теории совершенной конкуренции и резюмируется утверждением, что "рынок всегда прав". С этим утверждением обычно соглашаются даже те, кто не питает особого доверия к фундаментальному анализу.

Я придерживаюсь полностью противоположной точки зрения. Я не согласен ни с утверждением о том, что котировки фондового рынка являются пассивным отражением ценности акций, лежащей в их основе, ни с выводом о том, что это отражение так или иначе соотносится со стоящими за акциями активами. Я утверждаю, что рыночные котировки всегда искажены; более того — и это мое важнейшее расхождение с теорией равновесия — искажения эти могут влиять на лежащие в их основе акции. Котировки акций являются не просто пассивным отражением; они активные ингредиенты процесса, в ходе которого определяются как котировки акций, так и богатства тех компаний, акции которых продаются. Иными словами, я рассматриваю изменения фондовых цен как часть исторического процесса и обращаю основное внимание на невязку между ожиданиями участников и действительным ходом событий как на каузальный фактор в этом процессе.

Объяснение этого процесса я хотел бы начать с рассмотрения этой неувязки. Я не исключаю возможности того, что события могут действительно отвечать ожиданиям людей, но я считаю это предельным случаем. Переводя это утверждение на язык рыночных терминов, я утверждаю, что всегда имеются те или иные предпочтения участников рыночного процесса. Я не отрицаю того, что фондовый рынок обладает способностью предсказания или предвосхищения, которая временами кажется мистической, но я утверждаю, что она может быть объяснена влиянием предпочтений участников на ход событий. Например, считается, что фондовый рынок предчувствует наступление рецессии; вернее было бы утверждать, что он может способствовать их более стремительному наступлению. Таким образом, я заменяю утверждение о том, что рынок всегда прав, двумя другими:

1. На рынке всегда присутствуют предпочтения того или иного направления.

2. Рынок может воздействовать на ход предвосхищаемых им событий.

Сочетание этих двух утверждений объясняет, почему так часто кажется, что рынок верно предвосхищает события.

Используя в качестве отправной точки предпочтения участников, мы можем попытаться построить модель взаимодействия между взглядами участников и ситуацией, в которой они участвуют. Анализ, однако, осложняется тем, что взгляды участников являются частью ситуации, к которой они относятся. Чтобы как-то осмыслить эту сложную ситуацию, нам необходимо ее упростить. Я ввел упрощающую концепцию, когда говорил о предпочтениях участников. Теперь я хотел бы продвинуться в этом рассуждении еще на один шаг и ввести понятие превалирующего предпочтения.

На рынке действует множество участников, взгляды которых, как правило, различаются. Я могу предположить, что многие индивидуальные предпочтения компенсируют друг друга, в результате нивелируя то, что я называю "превалирующим предпочтением". Это допущение не может быть применено ко всем историческим процесам, но оно применимо к фондовому рынку, а также и к иным рынкам. Правомочность процедуры агрегирования индивидуальных восприятии основана на том, что все они приводимы к общему знаменателю, а именно к ценам фондового рынка. В других исторических процессах взгляды участников слишком диффузны, чтобы их можно было агрегировать, и концепция "превалирующего предпочтения" становится почти метафорой. В таких случаях может потребоваться иная модель. На фондовом рынке предпочтения участников выражаются в покупках и продажах. При прочих равных условиях позитивные предпочтения ведут к росту котировок, а негативные — к их падению. Таким образом, превалирующее предпочтение является наблюдаемым феноменом.

Прочие условия, однако, никогда не бывают равными. Для построения нашей модели нам необходимо узнать немного больше об этих "прочих условиях". Здесь я хотел бы ввести второе упрощающее понятие. Это "основной тренд", который оказывает влияние на все изменения котировок фондового рынка, невзирая на то, осознан ли он вкладчиками или нет. Степень его влияния на котировки рынка будет, конечно, варьироваться в зависимости от взглядов участников. Тренд котировок может быть затем представлен как синтез "основного тренда" и "превалирующего предпочтения".

Как взаимодействуют эти два фактора? Хочу напомнить, что здесь действуют связи двух типов: воздействующая функция и когнитивная функция. Основной тренд оказывает влияние на восприятия участников через когнитивную функцию; возникающее в результате изменение в восприятиях влияет на ситуацию через воздействующую функцию. В случае фондового рынка основной эффект выражается в котировках акций. Изменения в котировках могут, в свою очередь, повлиять как на превалирующее предпочтение, так и на основной тренд.

Здесь мы имеем рефлексивное взаимодействие, в котором котировки акций определяются двумя факторами — основным трендом и превалирующим предпочтением — на оба этих фактора, в свою очередь, влияют котировки фондового рынка. Взаимная игра между котировками и двумя другими факторами не содержит постоянных: то, что является независимой переменной в одной функции, в другой представляет собой зависимую переменную. Без постоянных нет и тенденции к равновесию. Последовательность событий лучше всего интерпретировать как процесс исторических изменений, в котором ни одна из переменных — ни котировки, ни основной тренд, ни превалирующее предпочтение — не остается неизменной. При типичном ходе событий все три переменные взаимно усиливают друг друга сначала в одном направлении, затем в другом, следуя закономерности, которая в простейшей своей форме известна как последовательность подъем-спад.

Прежде всего нам следует начать с нескольких определений. Когда котировки усиливают основной тренд, мы будем называть такой тренд самоусиливающимся; когда они работают в противоположном направлении — самокорректирующимся. Та же терминология может использоваться и в отношении превалирующего предпочтения; оно может быть самоусиливающимся или самокорректирующимся. Важно понимать, что эти термины означают. Когда тренд усиливающийся, он ускоряется. Когда усиливающимся является предпочтение, расхождение между ожидаемым и действительным изменением котировок становится все более значительным, и наоборот, когда оно самокорректируется, это расхождение уменьшается. Что касается котировок, то мы будем описывать их просто как растущие или падающие. Если превалирующее предпочтение способствует росту котировок, мы будем называть его позитивным; если же оно действует в обратном направлении — негативным. Таким образом, рост котировок усиливается позитивным предпочтением, а падение — негативным. В последовательности подъем-спад мы, таким образом, найдем по меньшей мере один отрезок, где рост котировок усиливается позитивным предпочтением, и другой отрезок, где падение котировок усиливается негативным предпочтением. Здесь также должна быть и точка, в которой сочетание основного тренда и превалирующего предпочтения вызывает возникновение обратного тренда котировок.

Давайте теперь попытаемся построить элементарную модель процесса подъема-спада. Мы начнем с основного тренда, который еще не осознан, хотя можно также предположить и наличие превалирующего предпочтения, еще не отраженного в котировках. Таким образом, превалирующее предпочтение для начала является негативным. Когда участники рыночного процесса осознают основной тренд, перемена в восприятиях скажется на котировках. Изменение котировок может повлиять или не повлиять на основной тренд. В последнем случае необходимо еще кое-что обсудить. В первом случае мы имеем начало самоусиливающегося процесса.

Повышающий тренд может повлиять на превалирующее предпочтение в одном из двух направлений: он может привести к ожиданию дальнейшего ускорения этого тренда или же к ожиданию его коррекции. В последнем случае основной тренд может сохраниться после коррекции котировок, но может и исчезнуть. В первом же случае создается позитивное предпочтение, вызывающее дальнейший рост котировок и дальнейшее ускорение основного тренда. Пока предпочтение является самоусиливающимся, ожидания растут даже быстрее котировок. Основной тренд становится все более подверженным влиянию фондовых котировок, а рост фондовых котировок — все более зависимым от превалирующего предпочтения, так что и основной тренд, и превалирующее предпочтение становятся все более уязвимыми. В конце концов тренд котировок не может более поддерживать превалирующих ожиданий и начинается процесс коррекции. Не оправдавшиеся ожидания оказывают негативный эффект на котировки, а колеблющиеся котировки ослабляют основной тренд. Если основной тренд приходит в полную зависимость от котировок, коррекция может превратиться в движение в обратном направлении. В этом случае котировки падают, основной тренд меняется на противоположный, а ожидания падают еще сильнее. Таким образом, самоусиливающийся процесс начинается в обратном направлении. В конце концов движение вниз также достигает предельной точки и сменяется обратным процессом.

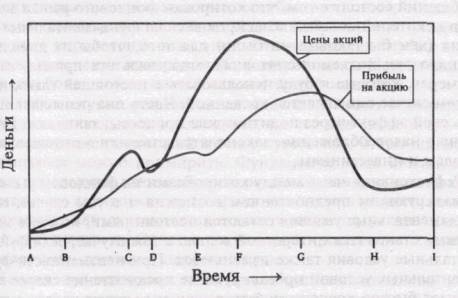

Как правило, самоусиливающийся процесс проходит через не-обходимую коррекцию на ранних стадиях, и, если он ее выдержи-вает, предпочтение, как правило, становится самоусиливающим-ся и более устойчивым к возможным потрясениям. В том случае, когда процесс значительно продвигается вперед, корректировки становятся более редкими, а опасность поворота в экстремальной точке возрастает. Здесь я обрисовал типичную последовательность подъем-спад. Ее можно проиллюстрировать с помощью двух кривых, которые развиваются более или менее в одном и том же направлении. Одна кривая отражает котировки, а вторая — чистую прибыль на акцию*. Было бы естественным предположить, что кривая, изображающая чистую прибыль на акцию, является показателем основного тренда, а расхождение между обеими кривыми служит некоторым указанием на превалирующее предпочтение. Но взаимоотношение здесь гораздо более сложное. Кривая, изображающая чистую прибыль на акцию, включает в себя не только основной тренд, но и влияние котировок на этот тренд; превалирующее предпочтение только частично выражается расхождением между кривыми — частично оно уже отражено в самих кривых. Работать с понятиями, которые поддаются лишь частичному наблюдению, чрезвычайно трудно; именно поэтому мы выбрали переменные, которые поддаются наблюдению и численному выражению — хотя, как мы увидим позднее, численное выражение чистой прибыли на акцию может ввести в заблуждение. На этот момент предположим, что "фундаментальные условия", в которых заинтересованы инвесторы, должным образом измеряются чистой прибылью на акцию.

Типичное поведение указанных двух кривых следующее, (см. график). Сначала признание основного тренда запаздывает, но тренд достаточно силен для того, чтобы проявлять себя в чистой прибыли на акцию (АВ). Когда основной тренд наконец осознается, он усиливается возрастающими ожиданиями (ВС).

Возникают сомнения, но тренд продолжает действовать. Или же тренд пропадает, но затем вновь восстанавливается. Такое испытание может повторяться несколько раз, но здесь я показываю только один такой момент (CD). В конце концов убежденность крепнет и ее более не может поколебать даже некоторое замедление роста чистой прибыли на акцию (DE). Ожидания становятся слишком завышенными и не поддерживаются реальностью (EF). Предпочтение как таковое осознается, и ожидания понижаются (FG). Котировки теряют свою последнюю опору, и происходит их обвал (G). Основной тренд сменяется на противоположный, усиливая падение (GH). В конце концов пессимизм преодолевается и рынок стабилизируется (HI).

Следует подчеркнуть, что это только один возможный путь, являющийся результатом взаимной игры между единственным превалирующим предпочтением и единственным основным трендом. Может действовать и не один тренд, а превалирующее предпочтение может иметь много нюансов, так что последовательность событий потребует совершенно иного представления.

Необходимо, быть может, сказать несколько слов о теоретическом построении модели. Мы заинтересованы в изучении взаимной игры между предпочтениями участников и действительным ходом событий. Тем не менее, предпочтения участников представлены в нашей модели лишь косвенно; обе кривые отражают действительный ход событий. Превалирующее предпочтение частично инкорпорировано в обе приведенные кривые, а частично отражено в расхождении между ними.

Большое достоинство этой модели состоит в том, что она использует переменные, поддающиеся количественному выражению. Котировки выступают как удобный представитель ситуации, к которой относятся предпочтения участников. В иных исторических процессах ситуацию, связанную с восприятием ее участников через когнитивную и воздействующую функции, более трудно определить и невозможно выразить количественно. Именно наличие удобного представителя делает фондовый рынок столь полезной лабораторией для изучения явления рефлексивности.

Большое достоинство этой модели состоит в том, что она использует переменные, поддающиеся количественному выражению. Котировки выступают как удобный представитель ситуации, к которой относятся предпочтения участников. В иных исторических процессах ситуацию, связанную с восприятием ее участников через когнитивную и воздействующую функции, более трудно определить и невозможно выразить количественно. Именно наличие удобного представителя делает фондовый рынок столь полезной лабораторией для изучения явления рефлексивности.

К сожалению, эта модель предлагает лишь частичное объяснение того, как определяются котировки. Понятие основного трен-да было введено как замещающий термин для обозначения изменений в "фундаментальных условиях". Определения "фундаментальных условий" дано не было. Не было дано даже ответа на вопрос о том, как "фундаментальные условия" могут быть измерены. Чистые прибыли, дивиденды, оценка активов, движение наличности: все эти измерители имеют значение наряду со многими другими, но относительный вес каждого из них зависит от оценок инвесторов и, следовательно, подчиняется их предпочтениям. В иллюстративных целях мы можем использовать понятие чистой прибыли на акцию, но таким образом мы лишь уходим от вопроса, решить который аналитики по ценным бумагам пытались в течение долгого времени. Но для разработки теории рефлексивности отвечать на него здесь нам не потребуется.

Не зная ничего о фундаментальных условиях, мы можем, тем не менее, сделать несколько важных обобщений. Первое из этих обобщений состоит в том, что котировки фондового рынка должны в некоторой степени воздействовать на фундаментальные условия (чем бы таковые ни были) для того, чтобы их движение приняло вид подъемов-спадов. Иногда связь эта прямая, как в примерах, которые я буду использовать в настоящей главе, но в общем случае она является косвенной. Часто она позволяет ощутить свой эффект через политические процессы, такие, как изменения в налогообложении, законодательстве или в отношениях к вкладам и инвестициям.

Рефлексивная связь между котировками на фондовом рынке и превалирующим предпочтением возможна и в том случае, если фундаментальные условия остаются постоянными, но связь между ними становится интересной только в том случае, если фундаментальные условия также изменяются. При неизменности фундаментальных условий превалирующее предпочтение скорее всего будет быстро корректироваться, как мы можем видеть в ежедневных колебаниях рыночных котировок. Это предпочтение можно вполне справедливо игнорировать как несущественный шум. Именно на этом основана теория совершенной конкуренции и фундаменталистский метод анализа ценных бумаг. Напротив, в том случае, когда фундаментальные условия изменяются, не учитывать предпочтения нельзя, не внося серьезных искажений, поскольку предпочтения дают начало процессу самоусиления/самокорректировки, который не оставляет неизменными ни котировки, ни фундаментальные условия, ни оценки участников.

Второе обобщение состоит в том, что оценка участниками фун даментальных условий содержит ошибку. Эта ошибка может бы:» незаметной на ранних стадиях, но она, скорее всего, проявится позже. Когда это происходит, создаются условия для поворота в превалирующем предпочтении. Если изменение предпочтения поворачивает основной тренд, процесс начинает, самоусиливаясь, развиваться в противоположном направлении. Что же представляет собой ошибка, как и когда она, скорее всего, проявится, — эти вопросы являются ключевыми для понимания последовательности подъем-спад.

Модель, которую я представил выше, была основана на этих двух обобщениях. Едва ли стоит подчеркивать, насколько груба эта модель. Тем не менее, ценность ее заключается в том, что она помогает установить важнейшие этапы последовательности подъем-спад. Ими являются: неосознанный тренд; начало самоусиливающегося процесса; успешное преодоление колебаний;

растущая убежденность, приводящая к росту расхождения между ожиданиями и реальностью; ошибка в оценках; точка экстремума; самоусиливающийся процесс в обратном направлении. Уже само определение этих этапов позволяет нам глубже взглянуть на поведение котировок фондового рынка. Нам не следует ожидать большего от нашей элементарной модели.

В любом случае, рефлексивная модель не может заменить собой фундаментального анализа; все, на что она способна, — это ввести ингредиент, который в нем отсутствовал. В принципе, оба эти подхода можно примирить. Фундаментальный анализ стремится определить, каким образом реальная ценность акций отражается в их котировках, в то время как теория рефлексивности показывает, как складывающиеся котировки могут повлиять на реальную ценность. Одна из этих теорий представляет статическую картину, другая — динамическую.

Теория, предлагающая частичное объяснение динамики котировок на фондовом рынке, может быть очень полезной для инвестора, особенно если она раскрывает взаимоотношения, которых не могут уловить другие инвесторы. Инвесторы оперируют ограниченными средствами и ограниченными сведениями; им не нужно знать всего. Пока они понимают кое-что лучше, чем другие, — они в преимущественном положении. Проблема с узко специализированным знанием любого рода состоит в том, что чья-либо область знаний может не представлять особого интереса, в то время как теория рефлексивности помогает выявить исторически значимые изменения котировок, и поэтому она проникает в самое существо вопроса.

Элементарная модель, которую я набросал выше, оказалась исключительно плодотворной для меня как для инвестора. Это может показаться удивительным, поскольку модель эта столь проста и столь хорошо отвечает давно примелькавшейся схеме фондового рынка, что можно предположить, что она хорошо знакома каждому инвестору. Однако это не так. Почему? Частичный ответ в том, что участники рыночного процесса были введены в заблуждение иной теоретической конструкцией, основанной на классической экономике и, что более важно, на естественнонаучном подходе. Прочно укоренился взгляд на котировки как на пассивное отражение некой реальности, лежащей в их основе, а не как на активный ингредиент исторического процесса. Этот взгляд просто неверен. Любопытно, что ошибка эта признана еще не полностью. Тем не менее инвесторы осознают последовательность, которую я описал, и реагируют на нее, однако реагируют позже, чем тот, кто руководствуется соответствующей моделью и настороженно следит за критическими признаками, которые определяют форму кривой, описывающей изменения котировок. Вот что дало мне преимущество.

Впервые я систематически использовал мою модель в буме конгломератов в конце 1960-х гг. Это позволило мне получить выигрыш как при подъеме, так и при спаде котировок.

В основу бума конгломератов легло ошибочное убеждение, распространившееся среди инвесторов. Инвесторы стали придавать большое значение росту чистой прибыли на акцию, но не смогли оценить разницу в путях достижения такого роста. Некоторые компании смогли увеличить прибыльность акций путем новых приобретений. Как только рынок стал вознаграждать их за это, их задача стала более простой, поскольку они могли предлагать свои поднявшиеся в цене акции в уплату за приобретение новых компаний.

В теории процесс работает следующим образом. Предположим, что один и тот же внутренний процесс роста прибыльности про-

исходит во всех компаниях, но акции приобретающей компании продаются с удвоением кратного прибыльности* по сравнению с компанией, которую она приобретает; если приобретающей компании удается добиться двукратного роста, чистая прибыль, приходящаяся на одну ее акцию, вырастает на 50%, и соответственно возрастает темп роста компании.

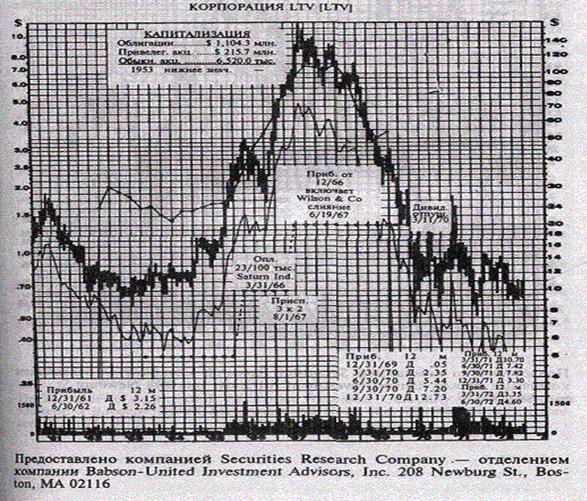

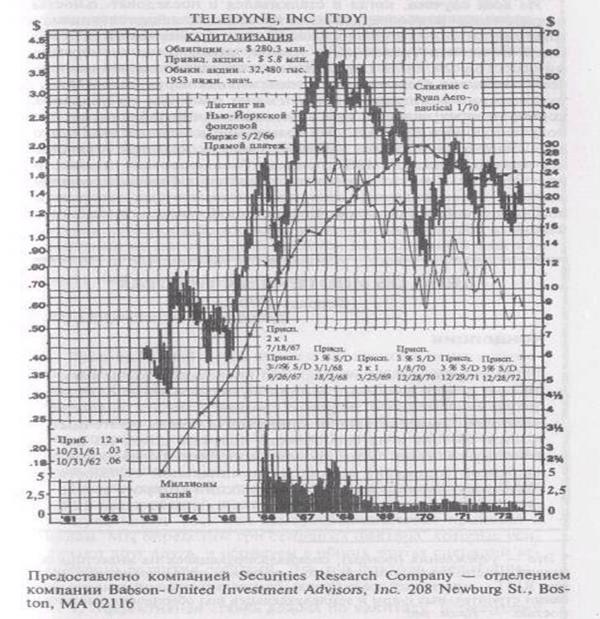

На практике первые конгломераты начали с высокого внутреннего роста, что выразилось в высоком кратном прибыльности акций. Частично первопроходцы были компаниями высокой технологии, в значительной степени связанными с оборонной промышленностью, чей управляющий персонал пришел к заключению о том, что высокий внутренний рост этих компаний не может поддерживаться до бесконечности: Текстрон, Теледайн, Линг-Темко-Вогт (позднее LTV ЭлТиВи) — вот лишь некоторые из них. Они начали приобретать более обыденные компании, и с ускорением роста чистой прибыли на акцию кратное прибыльности возрастало, вместо того, чтобы снижаться. Их успех привлек подражателей, и в скором времени даже самые заурядные компании могли достигнуть высокого кратного прибыльности своих акций, пустившись в гонку приобретений. Например, большая часть доходов Огдена была получена от торговли металлическим ломом;

тем не менее на пике своей цены акции его продавались по цене, в 20 раз превосходившей чистую прибыль по ним. В конце концов компаниям удавалось добиться высокого кратного прибыльности акций, просто пообещав эффективно использовать средства путем новых приобретений.

Управляющий персонал компаний разработал специальные методы бухгалтерского учета, преувеличивающие результативность приобретений. Кроме того, на приобретенных предприятиях вводились изменения, упрощающие производственные операции, ведущие к продаже основных фондов и сводящиеся лишь к увеличению итоговой прибыли, но эти изменения были менее значительными, чем влияние собственно факта приобретения на чистую прибыль на акцию.

Инвесторы отреагировали как индейцы, впервые хлебнувшие огненной воды. Сначала результаты работы каждой компании оценивались сами по себе, но вскоре конгломераты стали осознаваться как единая группа. Возникло новое поколение инвесторов, менеджеры так называемых свободных фондов, или "киллеры"*, которые были особым образом связаны с руководством конгломератов. Между ними была установлена прямая связь, и конгломераты напрямую размещали еще не зарегистрированные акции** среди этих инвесторов. В конце концов конгломераты научились управлять ценами на свои акции так же успешно, как и прибыльностью по ним.

События следовали схеме, описанной в моей модели. Кратное прибыльности акций возрастало, и в конце концов реальность не могла уже оправдывать ожиданий. Все больше людей понимало несостоятельность концепций, на которых был основан бум, хотя они и продолжали играть в эту игру. Чтобы соответствовать взятому темпу, приобретения должны были расти и расти, и в конце концов их размеры натыкались на предел. Кульминационным моментом была была попытка Сола Стейнберга приобрести Кэ-микэл Бэнк: после долгой борьбы регулирующим органам удалось предотвратить сделку.

Когда цены на акции начали падать, спад ускорял сам себя. Благоприятное влияние приобретений на прибыльность на акцию уменьшилось и в итоге делать новые приобретения стало бессмысленно. Стали проявляться внутренние проблемы, которые были заметены под ковер в течение периода быстрого внешнего роста компаний. Отчеты о прибылях содержали в себе неприятные сюрпризы. Иллюзии инвесторов рассеялись, а управленческий персонал столкнулся со своим собственным кризисом;

после опьянения успехами лишь немногие согласны были снова тянуть лямку повседневного управления компанией. Ситуация усугублялась депрессией, и многие высоко взлетевшие конгломераты в буквальном смысле распались. Инвесторы готовы были поверить в худшее, и в некоторых случаях действительно случилось самое худшее. В других реальность оказалась не столь печальной, как ожидалось, и в конце концов ситуация стабилизировалась, а компании, пережившие этот период, часто уже под новым руководством, постепенно выбирались из-под обломков. Бум конгломератов превосходно подходит для иллюстрации моей элементарной модели, так как "фундаментальные условия" легко просчитываются. Инвесторы принимали решения на основе сообщений о чистой прибыли на акцию. Невзирая на всю бессмысленность этих цифр, они позволяют построить графики, в значительной степени соответствующие моему теоретическому прототипу. Вот они:

КОРПОРАЦИЯ LTV [LTV]

Предоставлено компанией Securities Research Company.— отделением компании Babson- United Investment Advisors, Inc. 208 Newburg St., Boston, MA02116

Из всех случаев, когда я сталкивался с последовать юностью подъем-спад, наиболее документированным является эпизод с трастами вложений в недвижимость, так называемыми REIT (Real Estate Investment Trusts)*'. Эти трасты, являющиеся корпорациями особого рода, были порождены некоторыми

Положениями

законодательства. Основная их отличительная черта заключалась в том, что они могли распределять свою прибыль, не уплачивая корпоративных налогов, при условии, что они распределят всю полученную ими прибыль. Эта возможность была создана благодаря одному положению законодательства, которое оставалось неиспользованным до 1969 г., когда было основано множество этих REIT'ов. Я застал момент создания таких фондов и, основываясь на своем недавнем опыте с конгломератами, осознал их потенциал в области подъема-спада. Я опубликовал отчет, основная часть которого выглядела следующим образом:

Date: 2015-07-23; view: 352; Нарушение авторских прав