Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Методичні рекомендації до семінарського заняття. Вивчення теми слід розпочати із з’ясування суті грошового ринку

|

|

Вивчення теми слід розпочати із з’ясування суті грошового ринку. Він виступає як механізм перерозподілу коштів між секторами і суб’єктами економіки, збалансування окремих грошових потоків та грошового обороту в цілому.

Характерною відзнакою грошового ринку є те, що на ньому продається і купується такий специфічний товар, як гроші. Як і в будь-якому іншому секторі ринку, тут є свої продавці і покупці, попит і пропозиція, посередники, ціна тощо. Він має свою інфраструктуру, яка забезпечує спрямування потоків коштів від власників (продавців) до позичальників (покупців). Головними елементами цієї інфраструктури виступають банки.

За інституціональною побудовою та характером окремих грошових потоків грошовий ринок можна поділити на два великих сектори:

· сектор прямого фінансування;

· сектор опосередкованого фінансування.

У першому секторі продавці і покупці грошей зустрічаються безпосередньо, і всі питання купівлі-продажу вирішують прямо один з одним.

У другому секторі зв’язок між продавцями і покупцями грошей реалізується через фінансових посередників, які спочатку акумулюють у себе ресурси, а потім продають їх покупцям від свого імені.

Далі слід розглянути структуру грошового ринку. Залежно від призначення коштів, що обертаються на грошовому ринку, в ньому можна виділити два сектори: ринок грошей і ринок капіталів. На першому з них продаються і купуються короткострокові кошти (до 1 року), на другому - середньо- та довгострокові кошти (більше 1 року).

В процесі функціонування грошового ринку формується грошова пропозиція і попит на гроші, а залежно від співвідношення між ними - певна ціна грошей. Тому, щоб зрозуміти механізм грошового ринку, треба насамперед розглянути такі категорії, як пропозиція грошей і попит на гроші.

Пропозиція грошей, або грошова маса - це сукупність загальноприйнятих грошових засобів в економіці. Зміна маси грошей, що циркулює в економічній системі, суттєво впливає на реальний випуск продукту, рівень цін, зайнятість та інші змінні.

Механізм формування пропозиції грошей розглядається в шостому питанні.

У розпорядженні центрального банку знаходяться економічні важелі, спираючись на які він здатний впливати на формування грошової пропозиції і регулювати грошовий обіг у країні. Серед них важливе місце належить показнику “грошова база”, який широко використовується при визначенні потенційних можливостей емісії і прогнозування динаміки грошової маси.

Грошова база - це консолідуючий показник резервних грошей банківської системи, на основі якої через грошовий мультиплікатор формується пропозиція грошей.

За структурою грошова база складається з суми готівки в обігу, готівки в сейфах (залишків кас банків) та резервів комерційних банків, що знаходяться на рахунках у центральному банку. При цьому, загальний обсяг резервів комерційних банків включає суму запасів готівки у касах банків та їх коштів на рахунках в центральному банку.

Отже, грошова база включає гроші готівкою (М0) і банківські резерви (R):

Мh = М0 + R

Грошова база безпосередньо контролюеться центральним банком, тобто відноситься до числа найбільш важливих показників діяльності банківської системи з точки впливу на ситуацію, що складається на грошовому ринку

Грошовий мультиплікатор - коефіцієнт що характеризує у скільки разів зростатиме ефективність грошової бази. Його величина є зворотною величиною до норми обов`язкових банківських резервів, а також до співвідношення між обсягами готівки і депозитів. Це свідчить про те, що зі збільшенням резервної норми або при більш високому співвідношенні готівки відносно депозитів, величина грошового мультиплікатора зменшуватиметься.

Основний сенс грошового мультиплікатора полягає в тому, що він примножує в кратно разів кількісні параметри грошової маси. Тобто він показує максимальну кількість нових кредитних грошей, яку може утворити кожна грошова одиниця (долар чи гривня) від операцій на відкритому ринку

Пропозиція грошей (Ms) прямо пропорційна грошовій базі і залежить від величини грошового мультиплікатора. Взаємодія двох величин: грошової бази і грошового мультиплікатора визначає потенційні можливості банківської системи в забезпеченні приросту грошової маси тобто додаткової пропозиції грошей.

Таким чином, розглядаючи механізм формування пропозиції грошей, бачимо, що центральний банк може суттєво впливати на пропозицію грошей, хоч і не в змозі повністю її контролювати.

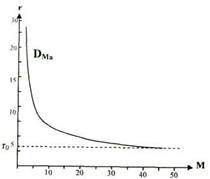

Розміри і динаміку змін у грошовій масі визначає не лише пропозиція грошей, але й попит на гроші, під яким розуміється попит на готівкові гроші та попит на кошти на рахунках до запитання, тобто попит на гроші як на активи у безпосередньо ліквідній формі. Аналіз попиту на гроші дає можливість з'ясування причин, які зумовлюють зацікавлення економічних суб'єктів грошовою готівкою. Серед основних причин даного попиту економісти називають такі: попит на гроші для операцій і попит зі сторони активів. Детальніше трансакційний попит і спекулятивний попит на гроші студентам рекомендується розглянути самостійно. При цьому слід враховувати, що попит на гроші зі сторони активів змінюється обернено пропорційно ставці відсотка: зростання відсоткової ставки послаблює мотивацію до зберігання нагромаджень у готівковій формі і посилює бажання більше коштів вкладати вдохідні активи. Цю залежність можна зобразити графічно: (Рис. 1)

(Рис. 1)

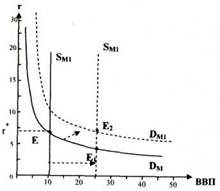

Сукупний (загальний) попит на гроші - це та загальна кількість грошей, яку економічні суб'єкти хотіли б мати для операцій і в формі активів при кожному можливому значенні ставки відсотка. Графічно загальний попит на гроші можна визначити шляхом зміщення по горизонтальній осі кривої спекулятивного попиту на гроші на величину, яка дорівнює трансакційному попиту на гроші (Рис. 2)

(Рис. 2) Рівновага грошового ринку

Переміщення вздовж кривої попиту на гроші показує зміни норми відсотка і вплив цих змін на величину загального попиту на гроші. Зсув кривої загального попиту на гроші виражає зміни у величині трансакційного попиту на гроші в результаті зменшення або збільшення реального доходу (при цьому слід також зазначити, що зміна рівня цін не змінює попит на реальні грошові залишки).

Як і на ринку продуктів або ресурсів, перетин кривих попиту та пропозиції визначає ціну рівноваги. У даному випадку «ціною» виступає рівноважна ставка відсотка, тобто ціна, яка виплачується за користування грошима. Крива з від'ємним нахилом D м - це крива попиту на гроші, який обернено пропорційно пов'язаний із відсотковою ставкою. Вертикальна крива S М - це графік пропозиції грошей, що безпосередньо залежить не від рівня відсоткової ставки, а визначається політикою центрального банку, який, в свою чергу, вживає всіх необхідних заходів для підтримки незмінного стану грошової маси, незалежно від варіацій норми відсотка. Точка Е - це рівноважний стан грошового ринку, а r - відповідно рівноважна відсоткова ставка. Зміни рівноваги на грошовому ринку можливі внаслідок змін у пропозиції грошей та попиті на гроші.

Для кращого розуміння питання слід розглянути наслідки змін у пропозиції грошей і змін у попиті на гроші.

Врівноваження попиту і пропозиції на ринку грошей визначає об’єктивний рівень ставки процента, за якого досягається стабілізація кон’юнктури цього ринку. Взаємозв’язок між попитом, пропозицією і ціною грошей на цьому ринку реалізується відповідно до загальних закономірностей функціонування ринку: попит на гроші впливає на рівень процента прямо пропорційно, а пропозиція грошей – обернено пропорційно.

Проблемні питання

1. Як Ви розумієте вираз «дорогі гроші» і «дешеві гроші»?

2. Які переваги і недоліки фіскально-бюджетної політики?

3. Як співвідносяться поняття «грошовий ринок» і «фінансовий ринок»?

4. Які фактори визначають рівновагу на ринку грошей?

5. Яка залежність і чи є вона між зміною ставки відсотка і темпами інфляції?

6. Як Ви розумієте процес грошово-кредитної мультиплікації?

7. Яка залежність між альтернативною вартістю зберігання грошей і процентною ставкою? Поясність механізм цього зв’язку.

Тести

1. Грошовий ринок обслуговує:

а) рух оборотних коштiв пiприємств та органiзацiй, короткострокових коштiв банкiв, установ, громадських органiзацiй, держави та населення;

б) рух основного капiталу, довго- та середньостроковi кредитнi операцiї;

в) емiсiю, купiвлю-продаж цiнних паперiв.

2. Пряме фiнансування – це:

а) перемiщення грошей по каналах ринку безпосередньо вiд їх власника до того, хто їх потребує для реального використання;

б) надходження грошей на внутрiшнiй ринок у зв'язку з iнвестицiями фiрм, державними закупками, оплатою експорту;

в) рух коштiв вiд власника до їх споживача по каналах ринку через фiнансових посередникiв.

3. Що вiдбудеться з грошовим оборотом, якщо при чистому iмпортi не буде припливу капiталу? Як це вплине на рiвень банкiвського процента?

а) виникне надлишок капiталу та зниження процента;

б) виникнуть труднощi з реалiзацiєю нацiонального продукту (криза збуту). Банкiвськi проценти будуть зменшуватися;

а) виникнуть труднощi з реалiзацiєю нацiонального продукту (криза збуту). Банкiвськi проценти будуть зростати.

4. Що вiдбудеться з грошовим ринком, якщо при чистому експортi не буде вiдпливу капiталу?

а) виникне надлишок капiталу та зниження процента;

б) виникне втрата грошей з внутрiшнього обороту та зниження процента;

в) виникнуть труднощi з реалiзацiєю нацiонального продукту (криза збуту) i зростуть банкiвськi проценти.

5. Грошовий потік – це:

а) сукупнiсть платежiв, якi обслуговують окремий етап (чи його частину) процесу розширеного вiдтворення;

б) сукупнiсть всiх грошових потокiв в економiцi за певний перiод;

в) рух коштiв вiд власника до їх споживача по каналах ринку через фiнансових посередникiв.

7. Ключовою функцiєю грошового ринку є:

а) прагнення економiчних суб'єктiв мати в своєму розпорядженнi певну, заздалегiдь визначену суму грошей;

б) балансування попиту i пропозицiї грошей i формування ринкового рівня процента як цiни грошей;

в) перемiщення грошей по каналах ринку безпосередньо вiд їх власника до того, хто їх потребує для реального використання.

8. Як ділиться грошовий ринок за iнституцiйною побудовою?

а) сектор прямого фiнансування; сектор опосередкованого фiнансування;

б) ринок грошей; ринок капіталу;

в) сектор пропонування; сектор запозичення.

9. За видами інструментів грошовий ринок поділяється на ринок:

а) цінних паперів; б) короткострокових позик;

в) позичкових капіталів; г) короткострокових фінансових активів;

д) середньо- і довгострокових активів.

10. Попит на гроші залежить від (знайдіть помилку):

а) рівня цін; в) норми відсотка;

б) реальних доходів; г) демографічних процесів.

Date: 2015-07-23; view: 464; Нарушение авторских прав