Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Введение. Исследование взаимосвязи теорий циклов и волн Эллиота в режиме компьютерного моделирования

|

|

Исследование взаимосвязи теорий циклов и волн Эллиота в режиме компьютерного моделирования

Чарльз Миллер

Исследование взаимосвязи теорий циклов и волн Эллиота в режиме компьютерного моделирования

Чарльз Миллер

06/08/99

Введение

Взглянув на любой график биржевых котировок, Вы почти наверняка обнаружите на нем множество точек максимума и минимума, в которых можно было бы заключить несколько весьма и весьма неплохих сделок. Если с такой легкостью можно определить, какие сделки были бы прибыльными в прошлом, то, наверное, должен существовать и способ вычислить, какие из них будут прибыльными в будущем. Есть ли в изменениях цен хоть какая-то логика, способная стать базой анализа, ритмичность? Или же выиграть на бирже можно лишь с помощью невероятно развитой интуиции, а все те закономерности, которые мы порой улавливаем в ценовых диаграммах, закономерны и постоянны не более, чем проплывающие по небу облака, и точно так же сформированы единственно нашим воображением? Что движет рынком? Чем обусловлены изменения цен? Каким законам они подчиняются? Кто ответит нам на эти вопросы? Кто только не пытался сделать это! Загляните в любую библиотеку. Впечатляющие заголовки многочисленных литературных источников обещают нам раскрыть все секреты биржевой торговли и превратить ее в неиссякающий источник непрерывного обогащения. Книги эти просто изобилуют разнообразными рецептами чудодейственных способов обогащения и, к сожалению, не выдерживают никакой критики, равно как и проверки временем – за редким исключением. В скобках хочу заметить, что если бы универсальный чудодейственный рецепт правильного поведения на бирже, эта легендарная беспроигрышная торговая система типа рога изобилия или волшебной палочки в действительности существовала, то прожила бы она совсем недолго. Когда каждый знает единственно верную стратегию, проиграть невозможно – но это значит, что невозможно и выиграть. Биржевая игра – это игра с нулевой суммой: одна сторона получает в ней ровно столько же, сколько теряет другая. В каждый конкретный момент времени здесь есть свои победители и побежденные; как это ни печально, все не могут выиграть партию одновременно. В этом и заключается весь смысл игры: разница мнений движет рынок.

Разница мнений движет рынок. Поступающая извне конъюнктурная информация объективна и одинакова для всех, но каждый видит ее по-своему. Трейдер может варьировать такие параметры аналитического процесса, как временные рамки данных и используемый инструментарий. Каждый действует так, как считает нужным: никто не станет вступать в заранее проигрышную сделку, и никто не откажется от сделки, которую считает прибыльной безусловно. Но все мы люди, и все мы порой ошибаемся. Кто-то один выигрывает, потому что проигрывает кто-то другой. Все субъекты биржевого рынка постоянно взаимодействуют. В массе своей они формируют рынок; взятые по отдельности, не могут изменить ничего.

Сам анализ необходим для выработки наилучшего решения о покупке либо продаже и призван ответить на вопрос: "Как извлечь прибыль из истории?". Существует несколько подходов к решению этой проблемы – например, один из них, разработанный Malkiel и называемый "Теорией Хаоса", утверждает, что она неразрешима в принципе. Несмотря на это, каждый из нас (включая последователей Malkiel) ежедневно пытается опровергнуть его теорию, постулирующую хаотичность и совершенную случайность колебаний котировок и, как следствие, их непредсказуемость.

У меня как аналитика очевидность колебательной (волновой) природы рынка акций сомнений не вызывает. Поэтому в данной работе проведено сравнительное исследование двух ассоциативных, считающихся полярно противоположными подходов таких выдающихся исследователей в рассматриваемой области, как, J. M. Hurst и Ralph N. Elliott, искренне веривших в то, что будущее – всего лишь продолжение прошлого и, следовательно, может быть предсказано.

J. M. Hurst принадлежит авторство теории циклов: ценовая модель рассматривается как циклическая закономерность, а присущие ей инерциальные элементы явно отличают реальное поведение рынка от хаотического (совершенно случайного). Определение составляющих компонентов цикла – сочетания простых волнообразных колебаний – позволяет по крайней мере качественно соотнести их с временной осью и инерциальностью поведения, имманентной системе взаимоотношений "человек-рынок".

С другой стороны, Ralph N. Elliott отрицал факт цикличности рынка и основывал свой подход к анализу на классификации типов волн, вычлененных из общей массы путем эмпирическим. Информационной базой ему служили графически представленные статистические данные о биржевых котировках и их изменениях за целый ряд лет. Эта "последовательность векторов мгновенных изменений (цен)" (в моей терминологии) имеет особое значение, потому что многие из них типичны для реальной биржевой действительности. Они также качественно характеризуют инерциальность поведения системы "человек-рынок".

Основной причиной глубоких разногласий между последователями двух этих теорий является вопрос о цикличности рынка. Результаты некоторых моих исследований в данной области позволяют в значительной степени снять это кажущееся противоречие с повестки дня. Дело в том, что в само слово "цикличность", так часто употребляемое при рассуждениях о фундаментальных свойствах рынка ценных бумаг, полемизирующими сторонами зачастую вкладывается совершенно неопределенный смысл. Точное определение, без которого вся дискуссия теряет почву под ногами, фактически отсутствует. Возможно, противники просто говорят о разных вещах и поэтому не понимают друг друга?

Итак, необходимо определиться с терминологией и устранить все неточности раз и навсегда. Цикличным называют явление, регулярно повторяющееся через строго определенные промежутки времени (периоды цикла). В окружающем нас мире примеров таких явлений великое множество. В качестве физических примеров можно привести колебания маятника, в качестве социальных – подверженность всех без исключения людей суточным, сезонным, годичным и т.д. перепадам активности. Все эти процессы достаточно ярко выражены и широко известны. На рынке ценных бумаг регулярность циклических изменений проявляется не столь явно и зависит от ликвидности конкретного рынка, но это не причина для того, чтобы отрицать сам факт ее существования. Если провести более глубокий анализ на основе компьютерного моделирования, можно обнаружить все возрастающую цикличность. А это входит в противоречие с теорией хаоса, которая определяет ценовые движения как совершенно случайные события, резко прерываемые глобальными изменениями в противоположном предыдущему направлении. В принципе теорию эту можно даже применять практически – для работы с неликвидными рынками, характеризующимися нулевой цикличностью.

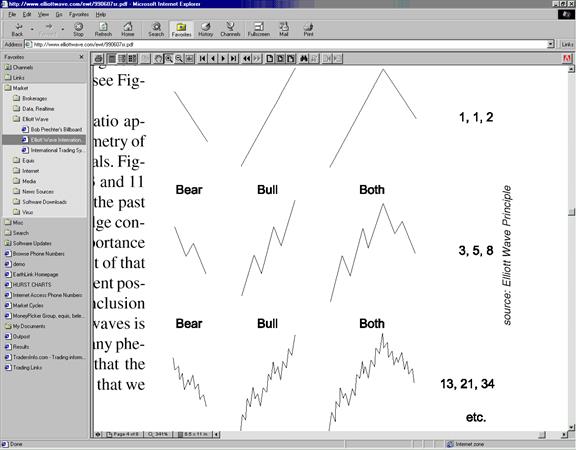

Выше мы говорили о том, что Эллиот провел очень важную и трудоемкую работу по выявлению основных (фундаментальных) типов волн. На рис.1 схематически изображена базовая 5-3 волновая структура Эллиота.

|

Рис. 1. Схематическое изображение основной 5-3 волновой структуры Эллиота в порядке возрастания детализации (уменьшения схематичности).

Эта базисная последовательность мгновенных изменений характеризует направленность рынка и может быть выделена из очевидных помех, сопровождающих каждый анализ. Интересная и важная особенность данной структуры заключается в том, что в ней наблюдается отчетливая тенденция к самоповторению, причем не только во времени, но и в пространстве – в пределах самой себя. Поэтому Эллиот и назвал ее фрактальной ("кусочной") моделью. Иногда, особенно на трендовых рынках, структура эта ясно различима. На нетрендовых же рынках, когда котировки колеблются в неопределенном направлении, она может быть смещена (искажена), и порядок волн (5-3) нарушается. Энтузиасты простого циклического движения заявляют, что в их анализе таких "скачков применимости" нет и уже поэтому их теория лучше. На самом деле теория циклов может объяснить далеко не все движения цен – как только что упоминалось, любой анализ все, не укладывающееся в основополагающую теорию, списывает на "помехи" (шумы) и в этом плане всегда грешит некоторой неполнотой. Эллиоту в значительной степени удалось устранить этот недостаток: он предложил не списывать необъяснимое как несущественное, а, напротив, учитывать так называемые "шумы" при анализе в качестве органически присущих рынку особенностей. Разумеется, такой метод усложняет сам аналитический процесс, так как инициирует применение к фундаментальной 5-3 волновой структуре многочисленных правил и руководств (также носящих имя Эллиота).

Принципиальные расхождения между позициями двух обсуждаемых "лагерей" (я называю их циклистами и эллиотовцами соответственно) основываются на еще одном значительном открытии Эллиота: его 5-3 волновые структуры, так часто встречаемые в реальной действительности, имеют тесную внутреннюю связь с последовательностью Фибоначчи (смотрите приложение). Последовательность эта была открыта как частный случай одного из глобальных законов природы, и одним из главнейших свойств ее является существование коэффициентов Фибоначчи – числовых соотношений, чрезвычайно широко распространенных не только в природе, но и в социальных взаимодействиях. В частности, золотое сечение представляет собой ничто иное, как коэффициент Фибоначчи. Иллюстрацию же связи этой последовательности с фрактальной моделью Эллиота Вы можете увидеть на рис.2.

Date: 2015-06-11; view: 438; Нарушение авторских прав