Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Результаты контроля бюджета с факторным анализом отклонений , USD

|

|

| Квартал 1 | Квартал 2 | ||||||

| (план) | (факт) | откл. | (план) | (факт) | откл. | ||

| Исходные показатели для анализа | |||||||

| Объем продаж | 1 О 000 | -4,00 % | 30 000 | ||||

| Средняя цена единицы продукции | 20,00 | 19,85 | -0,75 % | 20,00 | 19,25 | -3,75 % | |

| Выручка от реализации продукции | 200 000 | 190 560 | -4,72 % | 600 000 | 472 780 | -21,20 % | |

| Средняя цена 1 кг сырья | 0,60 | 0,61 | 1,67 % | 0,60 | 0,63 | 5,00 % | |

| Постоянные накладные затраты | 60 600 | 60 600 | 0,00 % | 60 600 | 64 460 | 6,37 % | |

| Ставка переменных накладных издержек | 2,00 | 2,00 | 0,00 % | 2,00 | 2,08 | 4,00 % | |

| показатели для принятия решения | |||||||

| Поступление денег от потребителей | 230 000 | 223 392 | -2,87 % | 480 000 | 388 114 | -19,14% | |

| Итоговый годовой денежный поток | 84 840 | 84 102 | -0,87 % | 84 840 | 27 217 | -67,92 % | |

| Факторный анализ отклонений денежного потока по следующим параметрам: | |||||||

Продолжение таблицы 2.5.2 – Результаты контроля бюджета с факторным анализом отклонений, USD

| Объем продаж | 84 840 | 85 880 | 1,23 % | 84 840 | 48 342 | -43,02 % |

| Средняя цена единицы продукции | 84 840 | 87 465 | 3,09 % | 84 840 | -19,43 % | |

| Средняя цена 1 кг сырья | 84 840 | 87 725 | 3,40 % | 84 840 | 79 242 | -6,60 % |

| Постоянные накладные затраты | 84 840 | 84 840 | 0,00 % | 84 840 | 81 389 | -4,07 % |

| Ставка переменных накладных издержек | 84 840 | 84 840 | 0,00 % | 84 840 | 80 188 | -5,48 % |

Как видно из таблицы, отклонения денежного потока второго квартала являются весьма существенными - 68 %. Это вызывает необходимость про извести факторный анализ отклонений. Технология проведения этого анализа достаточна проста. Основная идея состоит в ответе на вопрос: какое отклонение имел бы годовой денежный поток, если бы каждый фактор действовал отдельно. Это означает, что необходимо сделать многократный пересчет бюджета для каждого отдельно действующего фактора при условии, что этот параметр принял значение, наблюдаемое по факту выполнения бюджета. Разумеется, что для проведения такого анализа должна использоваться компьютерная программа, позволяющая оперативно пересчитывать бюджеты.

Более подробно процедура выглядит следующим образом. За основу берем компьютерную программу бюджетирования, в которую вместо плановых значений первого квартала подставлены фактические значения этих параметров. В то же время все остальные параметры сохраняют свои плановые значения. Имея фактические значения параметров, указанные в таблице 2.5.2 для п ервого квартала, подставляем в программу бюджетирования фактическое значение первого параметра (объема реализации продукции) и рассчитываем величину годового денежного потока. В данном случае оно получилось равным $48 342. Затем восстанавливаем в программе бюджетирования плановое значение объема продаж и подставляем вместо планового значения цены ее среднее фактическое значение, которое составляет $19,25. для этого значения программа рассчитывает величину годового денежного потока ($68352), которая заносится в соответствующую ячейку таблицы 2.5.2. Аналогичным образом производится расчет значения годового денежного потока для каждого отдельно взятого фактического значения параметра бизнеса (все остальные при этом фиксируются на уровне своих плановых значений).

Результаты анализа в комплексе позволяют установить приоритеты влияния каждого фактора. В данном конкретном случае отклонение объема продаж играет наиболее существенную роль, так как его фактическое отклонение от плана создает отклонение денежного потока на уровне 43 %. Ближайший по влиянию фактор - цена продукции, которая в данном случае приводит к отклонению денежного потока на 19,43 %. Влияние остальных факторов сравнительно менее существенно.

Выводы, сделанные в отношении приоритетов влияния факторов, предопределяют управленческие решения, которые могут быть рекомендованы соответствующим функциональным подразделениям предприятия. Основной центр ответственности за невыполнение бюджета - это маркетинговое подразделение предприятия. Очевидно, что нужно обратить особое внимание на неэффективность работы этого подразделения: усилить контроль выполнения текущих заказов потребителей, улучшить систему прогнозирования объемов продаж, проводить более сдержанную политику ценовых скидок и т. д. Разумеется, в рамках второго подхода по-прежнему остается необходимость корректировать объемы и, возможно, цены продаж будущих периодов. Однако в отличие от первого подхода это перепланирование делается на фоне более обстоятельного анализа и новых управленческих решений.

Анализ отклонений в условиях неопределенности рассматривает несколько другую схему принятия решений в отношении существенности отклонений. Согласно этой схеме все параметры бизнеса (цены, объемы, расходные коэффициенты и т. д.) признаются по своей сути неопределенными значениями и задаются не в виде отдельных чисел, а в виде интервалов неопределенности. Так, в рамках предыдущего примера цена задается в виде интервала, например, от $19 до $21, а не в виде числа - $20. Такое же предположение делается в отношении всех параметров бизнеса, подверженных отклонениям.

Неопределенность в отношении параметров бизнеса порождает неопределенность результирующего годового денежного потока или/и прибыли, если последняя также является предметом анализа. Оценить неопределенность денежного потока можно с помощью статистического моделирования. Для этого следует воспользоваться какой-либо стандартной программой, например, Crystal Ball. Данная программа позволяет производить многократное статистическое моделирование всего множества неопределенных параметров бизнеса (в соответствии с заданными интервалами неопределенности) и построить интервал неопределенности для годового денежного потока или прибыли.

В таблице 2.5.3 представлен пример интервалов значений параметров бизнеса, которые подвержены неопределенности.

Интервалы неопределенности параметров бизнеса Таблица 2.5.3.

| Параметры бизнеса | Нижняя граница | Базовое значение | Верхняя граница |

| Цена | 19,00 | 20,00 | 21,00 |

| Объем продаж 1 квартала | |||

| Объем продаж 2 квартала | 26 000 | 30 000 | 34 000 |

| Объем продаж 3 квартала | 35 000 | 40 000 | 45 000 |

| Объем продаж 4 квартала | 20 000 | 22 000 | |

| Переменные накладные издержки | 1,80 | 2,00 | 2,20 |

| Постоянные накладные издержки | 58 600 | 60 600 | 62 600 |

| Переменные общие издержки | 1,60 | 1,80 | 2,00 |

| Затраты на рекламу в квартал | 35 000 | 40 000 | 45 000 |

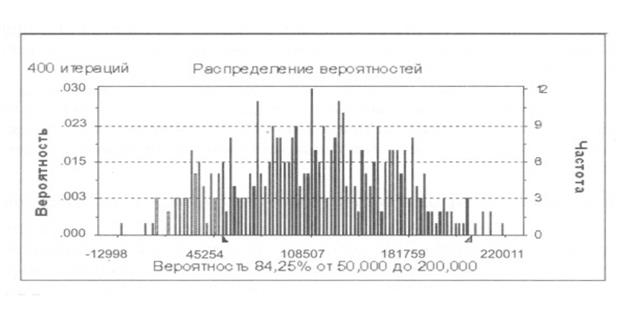

Программа Crystal Ball моделирует заданное пользователем число итераций значений параметров бизнеса, соответствующих заданным в таблице 5.2.3 интервалам. Каждый из смоделированных наборов значений подставляется в модель бюджета, и рассчитывается величина результирующего параметра - чистой прибыли или годового чистого денежного потока. Результаты расчета программа Crystal Ball «выдает» в виде соответствующей гистограммы, представленной на рис. 2.5.5.

Рис.2.5.5. – Программа результатов имитационного моделирования чистой прибыли

Контроль выполнения бюджета производится следующим образом. Если фактическое значение результирующего параметра попало в интервал неопределенности, полученный в результате статистического моделирования, то выполнение бюджета считается успешным. В противном случае необходимо произвести дополнительный анализ, направленный на уменьшение неопределенности параметров бизнеса. Это в свою очередь вызовет необходимость применения соответствующих управленческих решений. Не исключено, что финансовый менеджер примет решение использовать второй подход к контролю бюджета.

Стратегический подход к анализу отклонений базируется на убеждении, что оценка результатов деятельности предприятия, в частности, выполнения бюджета, должна осуществляться с учетом стратегии, которой следует предприятие и поставленных стратегических целей. В соответствии с данным подходом, финансовый менеджер при проведении контроля выполнения бюджета должен анализировать степень соответствия фактической деятельности поставленным долгосрочным целям (например, степень выполнения стратегических и долгосрочных целей в формате BSC, приведенных на рис. 2.1.3, 2.1.4). В случае значительных отклонений фактических данных от запланированных в бюджете (и если установлено, что отклонение произошло вследствие планирования) корректируется не только бюджет, но и стратегия компании, а также долгосрочные целевые показатели.

Данный подход не предлагает какую-либо новую вычислительную технологию контроля. Он устанавливает отправную точку процедуры контроля бюджета. Другими словами, проанализировав стратегию предприятия, финансовый менеджер выбирает соответствующую этой стратегии вычислительную процедуру контроля.

Стратегия предприятия может рассматриваться в двух измерениях:

· ориентиры стратегической направленности (расширение, поддержание достигнутого уровня и использование достижений),

· стратегическое позиционирование, поддержание конкурентных преимуществ (низкие затраты и дифференциация продукции).

С этой точки зрения можно заключить, что система контроля выполнения бюджета

является критическим по важности элементом для предприятия, которое ориентируется на стратегию использования достижений (частично, поддержание достигнутого уровня) при стратегическом позиционировании конкурентных преимуществ в направлении лидерства по издержкам. В такой ситуации предприятие вынуждено «считать каждый доллар» своих издержек и поступлений, детально выясняя причину отклонения от ранее спланированных сценариев. Отражением этого стремления является метод контроля бюджета, сфокусированный на управленческие решения (второй подход в рамках используемой классификации).

С другой стороны, предприятию, ориентированному на расширение и, следовательно, диверсификацию продукции, вряд ли следует рекомендовать строить детализированную систему контроля издержек, использующую факторный анализ. Здесь более показано построение бюджета предприятия в рамках базовой технологии, но с агрегированными показателями и проведение контроля выполнения бюджета по простейшей схеме анализа отклонений. Следует подчеркнуть перспективность использования в данном случае третьего подхода, который базируется на представлении параметров бизнеса с помощью интервалов неопределенности. Интервальный метод контроля бюджета достаточно прост, поскольку работает в рамках дуальной схемы: если результирующий параметр попал в интервал, то это «хорошо», если нет - бюджет считается не выполненным. При этом не следует бояться сложностей, связанных с имитационным моделированием бюджета. При наличии программы типа Crystal Ball (можно также рекомендовать @RISK) исчезают методические сложности про ведения моделирования, остается только обосновать интервалы неопределенности параметров бизнеса.

Date: 2016-07-25; view: 373; Нарушение авторских прав