Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Введение новой единой европейской валюты евро

|

|

Новая единая европейская денежная единица – евро – пришла на место множественности национальных валют в 11 странах Европейского союза (ЕС).

Введению евро предшествовала подготовительная работа: была создана необходимая для такого перехода правовая база; новой валюте придан статус законного платежного средства (legal tender) стран-участниц; установлено, что при переходе к евро остаются неизменными ранее взятые контрактные обязательства предприятий; твердо зафиксированы взаимные обменные курсы валют еврогосударств; определено, что все активы и пассивы, выраженные в счетной единице ЕС ЭКЮ, пересчитываются в евро в пропорции 1:1; утверждены номиналы новых денег, объемы их эмиссии и дизайн.

Сценарий переходного периода к евро предусматривал:

с 1 января 1999 г. – твердую фиксацию курсов валют стран зоны евро к евро для всех видов предстоящих пересчетов; начало параллельного использования евро и привязанных к нему национальных валют во взаимных безналичных расчетах; конверсию (ре-деноминацию) в евро всех государственных и частных финансовых активов и пассивов зоны; начало осуществления единой денежно-кредитной и валютной политики Евросоюза и деятельности наднациональных банковских институтов ЕС;

с 1 января 2002 г. – выпуск в обращение банкнот и монет евро для параллельного хождения с национальными валютами стран-членов, обмен последних на евро;

с 1 июля 2002 г. – вывод из обращения национальных валют и полный переход экономики и финансов стран-участниц на евро.

В деловом речевом обороте специалистов появляются выражения «рабочий день для евро» и «евро-день». Эти понятия необходимо различать. Рабочий день для евро (от англ. Business day lor the euro) – это любой день, в который возможны торговля, совершение сделок и осуществление платежей в евро. Тогда как понятие «евро-день» (от англ. Euro-day) – 1 января 2002 г., т.е. день, когда монеты и банкноты евро были введены в повседневный оборот.

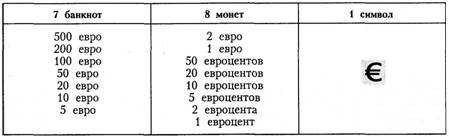

Этапы ЭВС, даты введения и достоинства банкнот и монет евро приведены в табл. 5.1, 5.2, 5.3.

Таблица 5.1

Три этапа Экономического и валютного союза (ЭВС)

| Первый этап | Второй этап | Третий этап |

| 1 июля 1990 г. | 1 января 1994 г. | 1 января 1999 г. |

| Полная либерализация движения капиталов Усиление сотрудничества между центральными банками стран – членов ЕС Усиление координации экономической политики стран – членов ЕС | Создание Европейского валютного института Координация денежно-кредитной политики стран–членов ЕС Независимость центральных банков стран–членов ЕС Наблюдение за экономической и фискальной политикой стран–членов ЕС | Единая денежно-кредитная политика и переход к евро (1 ЭКЮ = 1 евро) Окончательно фиксируется курс перевода национальных валют в евро Создание Европейского центрального банка (ЕЦБ) Создание системы центральных банков (СЦБ) |

Таблица 5.2

Три даты введения евро

| Май 1998 г. | 1 января 1999 г. | 1 января 2002 г. (до 1 июля 2002 г.) |

| Принятие решения по отбору стран, которые перейдут к единой европейской валюте Принятие законодательства по евро | Вступление в действие ЭВС Создание зоны евро Переход валютных, финансовых и фондовых рынков на евро | Введение монет и банкнот евро Завершение перехода на евро в секторах экономики и в администрации |

Таблица 5.3

Три аспекта евро

На рубеже XXI в. в условиях хозяйственной деятельности в большинстве стран ЕС произошли кардинальные изменения: новая единая европейская валюта заменила национальные валюты ряда европейских стран во всех функциях современных денег и во всех видах деловых операций. Такой шаг существенно продвинул вперед процесс интеграции. И хотя единый внутренний рынок ЕС еще находится в стадии формирования, он уже не может далее опираться на различные денежные системы, остающиеся в национальном подчинении. С переходом к евро ЕС последовательно превращается в мощную и консолидированную валютную зону, способную дополнительно стимулировать экономический рост, заметно снижать операционные расходы предприятий.

Зона евро (от англ. euro-zone) – это зона, формируемая Экономическим и валютным союзом (ЭВС), в которой национальные финансовые рынки соединяются в один интегрированный, объемный, широкий и более эластичный рынок капитала.

Страны «ins» (страны «первой волны») – государства – члены ЕС, которые допускаются к переходу на евро с начала третьей стадии становления ЭВС. К числу этих стран относятся: Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия, Франция и Швеция. Решение о том, какие из государств–членов ЕС допускаются к переходу на евро с начала третьей стадии становления ЭВС, было принято 2 мая 1998 г. на сессии Совета ЕС в составе глав государств или правительств стран-членов квалифицированным большинством голосов на базе рекомендаций Совета по экономическим и финансовым вопросам ЕС (ЭКОФИН), который, в свою очередь, исходил из индивидуальных контрольных оценок Комиссии ЕС и Европейского валютного института о степени выполнения отдельными странами-членами «проходных» критериев стабилизации своих государственных финансов для перехода к евро, установленных Маастрихтским договором и соответствующим протоколом к нему.

Страны «preins» (страны «второй волны») – государства – члены ЕС, которые не были готовы перейти на евро с начала третьей стадии становления ЭВС (далее именуемые по распространенной английской терминологии «pre ins») и получившие временные изъятия из соответствующих решений ЕС.

С точки зрения государственных финансов присоединение к евро связано с соблюдением жесткой бюджетной дисциплины, что позволяет успешнее бороться с инфляцией. В рамках зоны евро инфляция прогнозируется на перспективу всего лишь в 1,5–2% в год. Учитывая, что вся торговля внутри такой зоны становится одновалютной (а это около 70% общей внешней торговли стран ЕС), евро-государства смогут обходиться гораздо меньшей массой необходимых им золотовалютных резервов. Это означает, что избыточная часть золотовалютных резервов может быть разблокирована и использована в хозяйственном, в том числе инвестиционном, обороте. Наряду с этим переход государственных финансов к евро позволит также сократить заемные операции правительств, удешевит кредит и будет стимулировать экономический рост.

В зоне евро формируется единое правовое поле денежно-кредитного и валютного регулирования. Существенно сокращаются по сравнению с разновалютной средой расходы на расчетное обслуживание операций, сроки прохождения денежных переводов. Поэтому предприятия могут добиться заметной экономии на накладных расходах и оборотном капитале.

Коллективно поддерживаемый евро характеризуется более высоким уровнем устойчивости (по сравнению с отдельными национальными валютами) к возможным колебаниям курсов. Складывается единый европейский рынок капитала, более крупный и ликвидный, чем традиционные, национально ограниченные рынки. В этих условиях не только у крупных, но и у мелких и средних фирм появляется возможность интернационализировать свои операции.

Для физических лиц евро удешевляет кредит, ведение счетов и операции с ценными бумагами. Сокращаются валютные риски при размещении личных сбережений. Наиболее заметно подешевеет в перспективе иностранный туризм в зоне евро, так как станет ненужным прежний взаимный обмен банкнот разных стран с уплатой комиссионных.

Наконец, евро с самого начала формировался как одна из мировых резервных валют, средство защиты интересов Евросоюза в конкуренции с долларом США и иеной, сокращения зависимости от них в обслуживании внутриевропейского и международного финансового оборота.

Критериями присоединения к новой валюте 2 мая 1998 г. для участия в зоне евро являлись:

- бюджетный дефицит в размере не более 3% ВВП (при нарушении этого норматива к государству-нарушителю применяются санкции);

- размер государственного долга не более 60% ВВП (или устойчивое приближение к этому показателю);

- долгосрочные процентные ставки по кредитам, не превышающие 2 процентных пунктов над средним уровнем этого показателя по трем странам ЕС с наиболее стабильными ценами;

- инфляция не более чем 1,5 процентных пункта выше среднего уровня этого показателя по трем странам ЕС с наиболее стабильными ценами;

- участие в Европейской валютной системе без выходов курса национальной валюты за рамки разрешаемых ею курсовых колебаний в течение последних двух лет.

Критерии конвергенции (convergence criteria) включали: 1) достижение высокой степени стабильности цен; 2) устойчивость финансового положения правительства; 3) соблюдение установленных пределов курсовых колебаний.

Управление единой валютой будет осуществляться по обычной властной вертикали ЕС, но при обеспечении существенной автономии для оперативных органов такого управления. Единая денежная и валютная политика Евросоюза формулируется странами-членами через Совет ЕС, в том числе на уровне их министров финансов (ЭКОФИН), при принятии решений квалифицированным большинством голосов и после консультаций с Европарламентом и вновь созданным Европейским центральным банком (ЕЦБ). Основными целями указанной политики на ближайшую перспективу избраны достижение экономического роста и занятости при обеспечении стабильности цен и укреплении международных позиций евро. С 1 января 1999 г. конкретное наполнение этой политики и ее реализация переданы в руки Европейской системы центральных банков (ЕСЦБ), которая состоит из центральных банков стран, перешедших на евро, и наднационального Европейского центрального банка.

Европейская система центральных банков (The European System of Central Banks) состоит из Европейского центрального банка и центральных банков государств–членов Европейского союза, перешедших на евро. Данная система начала действовать на третьем этапе перехода к единой европейской валюте, т.е. с 1 января 1999 г.

Европейский центральный банк (The European Central Bank) создан на базе Европейского валютного института (ЕВИ – The European Monetary Institute, EMI) в мае–июне 1998 г.

ЕСЦБ управляется Советом управляющих, состоящим из управляющих этими центральными банками и членов Правления ЕЦБ. Правление избирается на восьмилетний срок без права переизбрания, и его члены в своей деятельности независимы от рекомендовавших и избравших их стран и правительств. Решения в Совете управляющих ЕСЦБ принимаются квалифицированным большинством голосов, причем каждый его член имеет один голос.

Совет управляющих конкретизирует текущие цели денежно-кредитной политики ЕС, определяет примерные значения денежных агрегатов и основных процентных ставок в зоне евро, а также золотовалютных резервов зоны. Соответственно ЕСЦБ является официальным держателем этих резервов и осуществляет операции стран-членов в иностранных валютах. В свою очередь, ЕЦБ непосредственно взаимодействует с центральными банками стран-членов, в том числе определяет для каждого из них квоты допустимой эмиссии. Он же проводит текущее наблюдение за конъюнктурой денежных и валютных рынков ЕС, готовит решения ЕСЦБ и при необходимости осуществляет вместе с национальными ЦБ интервенции в зависимости от развития конъюнктуры. При этом основными инструментами политики ЕЦБ избраны:

а) установление текущих целевых значений (targets) для основных денежных агрегатов с целью контроля инфляции;

б) установление диапазонов колебаний основных процентных ставок, в том числе с целью их сближения по всей зоне евро;

в) операции на открытом рынке;

г) установление минимальных резервных требований для банков.

Цементирующим инструментом зоны евро станет создаваемая в ней система взаимных оптовых расчетов ТАРГЕТ, администрируемая ЕСЦБ.

Система ТАРГЕТ (Trans-European Automated Real-Time Gross Settlement Express Transfer, TARGET) – это система взаимных оптовых расчетов, администрируемая Европейской системой центральных банков. Эта система является межбанковской трансфертной системой, которая состоит из национальных центров оптовых расчетов в режиме реального времени (ОРРВ, или с англ. – RTGS), размещенных в каждом государстве–члене Европейского союза и действующих на базе общей инфраструктуры, процедур и механизмов взаимного кольцевания этих центров на уровне ЕС. Ориентирована на содействие реализации единой денежной политики и обеспечивает надежный и эффективный механизм расчетов по трансграничным платежам в течение того же дня и при любых обстоятельствах.

Регламентированы и взаимоотношения зоны евро с остальным финансовым миром.

С учетом того, что на единую валюту перешли пока лишь 11 из 15 стран–членов ЕС, предусмотрено, что в случаях когда процесс становления и функционирования евро затрагивает интересы всего Евросоюза, возможны неформальные консультации по возникающим проблемам стран ЕС в рамках заинтересованных стран с передачей их выводов и рекомендаций на ЭКОФИН.

Для расчетов зоны евро с остальными 4 странами ЕС создается специальный механизм, в котором определяются «якорные» курсы их валют к евро с допустимым размером колебаний вокруг них в ±15%. Курсовая политика внутри данного расчетного механизма определяется Советом ЕС после консультаций с ЕЦБ квалифицированным большинством голосов. Выход курсов за установленный 15%-й диапазон колебаний предусматривает принятие корректирующих мер путем совместных интервенций на валютных рынках. Коммерческие банки этих стран на определенных условиях могут пользоваться системой ТАРГЕТ.

Наконец, взаимоотношения между евро и мировой валютной системой будут регламентироваться решениями Совета ЕС (после консультаций с Европарламентом и ЕЦБ) на основе единогласия. Очевидно, страны–члены зоны евро предпочтут сохранить свое индивидуальное членство в МВФ, однако будут выступать там как единый блок, связанный коллективной дисциплиной.

В условиях единого денежно-валютного рынка ЕС ожидаются существенная либерализация и унификация правил государственного регулирования ряда финансовых операций, а именно:

а) страховые компании и пенсионные фонды получат равные права на инвестирование не только в своих странах, но и по всей зоне евро. В числе прочего это позволит им избежать существующей, по сути принудительной (captive), концентрации этих вложений прежде всего в отечественных государственных ценных бумагах и тем существенно диверсифицировать свой портфель;

б) потеряют свою ограничительную, преимущественно национальную привязку первичные дилеры по размещению государственных ценных бумаг;

в) станет свободным и трансграничным размещение внутри зоны евро займов под залог недвижимости, что ныне в ряде стран требует специальных разрешений;

г) национальные правительства станут в меньшей степени контролировать деятельность финансов банков стран-партнеров на своих территориях, что ныне объясняется интересами «национальной денежной политики»;

д) станут гораздо рельефнее различия в налогообложении в отдельных странах, что превратится в самостоятельный фактор их сравнительной конкурентоспособности. В свою очередь, это ускорит интеграцию налоговых систем ЕС. Усилится и движение в пользу закрытия в ЕС «налоговых гаваней».

Утвержденный порядок введения евро предусматривает, что на протяжении переходного периода как официальные власти, так и частный бизнес будут иметь значительную свободу выбора его конкретных путей и промежуточных дат исходя из того, что в этой сфере к ним со стороны ЕС будет применяться принцип «ни принуждения, ни запрещения». Однако здесь все же установлены определенные правила для перевода на новую валюту ряда государственных финансовых операций.

Наиболее простым переход к евро становится для бюджета и институтов самого ЕС, которые уже давно работают на базе эквивалентного ему ЭКЮ. Соответственно финансы ЕС уже с 1 января 1999 г. выражались в евро. На ту же базу перевели свою внутреннюю бухгалтерию Европейский инвестиционный банк (ЕИБ) и другие финансовые институты системы ЕС. Облигационные займы ЕС и ЕЦБ со сроком погашения после 1 января 1999 г., реденоминированнные в ЭКЮ, автоматически конвертировались в евро начиная с этой даты, а в валютах стран–членов ЕС – пересчитывались по их курсам к евро в период до 31 декабря 2001 г.

Внутренние финансовые операции стран–членов зоны евро (бюджет, учет и т.п.) до 31 декабря 2001 г. по-прежнему могла вестись в их национальных валютах, однако с параллельной публикацией в евро основных показателей государственной финансовой статистики. Внешний государственный долг этих государств в валюте стран, присоединившихся к евро, подлежащий оплате до 31 декабря 1998 г., оплачивался в той же валюте. К платежам, приходящимся на переходный период 1999–2001 гг., применялось упомянутое выше правило «ни принуждения, ни запрещения» при свободе выбора валюты платежа.

В отношении рынков частных обязательств Федерация фондовых бирж Европы, несмотря на правило «ни принуждения, ни запрещения», еще в 1998 г. вынесла рекомендацию о переводе всей упорядоченной биржевой торговли такими ценными бумагами, реде–номинированными в валюте стран–членов зоны евро, на новую валюту уже с 4 января 1999 г. (с первого дня открытия фондовых бирж в данном году).

Решения о способах реденоминации ценных бумаг принимаются их эмитентами (для акций – собраниями акционеров), причем возможно изменение номинальной стоимости акций либо размера уставного капитала с целью сохранения этих показателей в круглых цифрах. Такая реденоминация не должна затрагивать прав акционеров или принуждать их к продаже части своего портфеля.

По совпадающим оценкам специалистов, сам успех или неуспех евро будет зависеть прежде всего от того, сумеет ли эта новая валюта набрать к концу переходного периода определенную «критическую массу» в реальном хозяйственном обороте. В этом смысле можно подвести некоторые предварительные итоги и кратко определить перспективы евро:

а) с 1 января 1999 г. евровалютное выражение получила значительная часть государственных финансов ЕС и стран–членов зоны евро, а следовательно, и тех финансовых потоков, которые циркулируют между бюджетом и частным сектором. В частности, реденоминация в евро в 1999 г. достигла почти половины объема государственной внешней задолженности этих стран;

б) в сферу такой реденоминации попали до межбанковского оборота краткосрочные депозиты, а также основная часть обязательного банковского резервирования. Наиболее инерционным остается сектор частных держателей долгосрочных обязательств, но и эти рантье самим ходом событий вынуждены были пойти хотя бы на частичную диверсификацию своего портфеля в пользу евро;

в) заменяемые евровалюты (немецкая марка, французский франк, голландский гульден), занимавшие в обслуживании международного хозяйственного оборота достаточно заметное место, вряд ли потеряют здесь свои позиции при реденоминировании. Скорее можно ждать исправления существующих здесь перекосов в пользу доллара, который при доле США в мировом экспорте в 15% обслуживает 48% расчетов в международной торговле, в том числе значительную часть расчетов внутри ЕС. После введения евро ожидается, что она уже в переходный период будет обслуживать 18–28% международной торговли, в том числе основную часть оборота внутри ЕС;

г) в основном на новую валюту, при исчезновении «материала» для валютного арбитража внутри ее зоны, оказались готовыми перейти, причем весьма быстро, валютные рынки зоны евро;

д) возникает свой обширный спрос на евро и вне ее зоны, хотя бы в силу желания третьих стран и их экономических операторов иметь какие-то технические суммы в евро в своих валютных резервах или в остатках на счетах;

е) ожидается, наконец, что евро, по крайней мере в период своего становления, займет достаточно прочную курсовую позицию в отношении американского доллара.

В итоге прогнозируется, что общая масса евро на рынках будет больше, чем прежняя сумма заменяемых ею валют, т.е. будет иметь место определенный переток средств из других валют, прежде всего доллара и иены, в евро.

Исходя из этой посылки прогнозируются заметные изменения, привносимые евро в деловую, в том числе финансовую, сферу. Так, внутри зоны евро увеличится предложение на денежном рынке и рынке капитала за счет сокращения уже ненужных в прежних объемах золотовалютных резервов стран зоны евро, а также снижения потребностей правительств в новых заемных операциях при стабилизированных по «пропускным критериям» государственных финансах. Это делает данные рынки более свободными и динамичными, главной фигурой на них становится уже не суверенный, а частный заемщик, а основные инвестиции направляются уже не в государственные обязательства, а в ценные бумаги предприятий, в том числе в их акции, что в большей мере связывает денежно-кредитный рынок ЕС с производством. Ускоряется и оборот капитала в целом.

В международном плане можно ожидать заметной активизации участия стран зоны евро в трансграничном движении (переплетении) капиталов. Их экономические операторы все активнее становятся уже не только торговцами, но и инвесторами. Начинается новая волна слияний и поглощений, направленная на укрупнение предприятий и банков ЕС до размеров, позволяющих оперировать в масштабах всей зоны.

Для банков введение евро означает становление в ЕС единого рынка банковских услуг и продвижение здесь к единым рынкам государственных и корпоративных ценных бумаг. Постепенно утрачивает свое прежнее значение кредитный рейтинг отдельных стран в пользу сравнительных преимуществ индивидуальных заемщиков.

Для промышленных корпораций введение евро означает снижение расходов на их расчетное обслуживание и на страхование валютных операций, большую выгоду от фактурирования своей продукции в новой валюте (в том числе и с целью снижения валютного риска) и снижение стоимости заемного финансирования. Это будет способствовать оздоровлению финансов предприятий, росту доходности их акций, причем менее развитый юг зоны евро будет постепенно подтягиваться по этим показателям к ее северу.

Наконец, что касается финансовых центров Европы, то при продолжении пребывания Великобритании вне зоны евро пальма первенства среди них может при определенных обстоятельствах перейти от лондонского Сити к Франкфурту и Парижу. В случае лишения статуса «налоговой гавани» отчасти потеряет эту роль и Люксембург.

Разумеется, переход к евро имеет и свою цену, причем немалую.

Макроэкономически взаимная фиксация курсов валют в условиях изменяющейся конъюнктуры означает перераспределение национального дохода более развитых стран зоны евро в пользу менее развитых. Поэтому понятны как чрезвычайные политические усилия Италии, Испании и Португалии войти в зону евро, так и опасения Великобритании и Швеции в этой связи. Освобождается от первоначальной эйфории и рейтинг евро при опросах общественного мнения стран с сильными валютами.

На уровне хозяйственных операторов единая валюта постепенно приводит к сближению оптовых и розничных цен и процентных ставок, что неизбежно обостряет конкуренцию корпораций и банков. Вслед за этим сближаются и затраты труда на единицу продукции и ставки заработной платы, в том числе при подтягивании показателей юга зоны евро к ее северу. Бизнесу зоны приходится переналаживать на евро всю свою расчетно-аналитическую базу, программный продукт, учет и отчетность. В целом введение евро преобразует Европу, однако не без потерь. Как правило, выделяются сильные и слабые стороны процесса введения евро в оборот европейских стран, некоторые из них показаны в табл. 5.4.

Таблица 5.4

Сильные и слабые стороны процесса введения евро в оборот европейских стран

| Сильные стороны | Слабые стороны |

| Вызванная реструктуризацией волна слияний приведет к еще большей консолидации предприятий в сфере производства; возможно бурное развитие индустрии услуг. Окрепнет фондовый рынок континента, в том числе и за счет слияния бирж; вероятен всплеск активности на рынке облигаций; произойдет поглощение низкоприбыльных банков. Большая подвижность капитала повысит эластичность рынка труда, сделает его более гибким; по мере создания новых рабочих мест сократится безработица, однако рост заработной платы будет жестко контролироваться. Потребители выиграют от снижения розничных цен на товары массового спроса, расширится предложение более дешевой продукции из стран Азии и Центральной Европы». Под угрозой перетока капитала в страны с более благоприятным климатом Германия и Франция будут вынуждены реформировать действующие системы налогообложения. | В случае наступления спада европейские страны могут разойтись в определении денежно-кредитной политики; основными предметами спора могут стать налоги и субсидии более бедным членам ЭВС. Жесткие нормы бюджетного дефицита могут привести к сокращению затрат на здравоохранение и социальную помощь; расширится пропасть между богатыми и бедными. Быстро развивающиеся страны европейского региона вроде Ирландии могут пострадать от «перегрева» национальной экономики и ажиотажа на фондовом рынке и рынке недвижимости. По мере проникновения в Европу иностранных конкурентов местные компании вынуждены будут все активнее переносить производство в менее затратные страны Центральной Европы и Азии. Новый союз ускорит процесс исчезновения небольших частных магазинов, даст толчок расширению сети ресторанов быстрого питания и универмагов, торгующих со скидкой в ущерб национальным фирмам. |

Date: 2016-05-25; view: 1024; Нарушение авторских прав