Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ ликвидности

|

|

Ликвидность – характеристика отдельных видов активов по их способности к быстрому превращению в денежную форму с целью обеспечения необходимого уровня платежеспособности предприятия. Чем меньше времени необходимо для продажи актива за деньги, тем более он ликвиден. При анализе ставится задача оценить, какова ликвидность активов в случае чрезвычайных обстоятельств. Методы определения ликвидности активов:

1. Анализ ликвидности баланса.

2. Анализ финансовых коэффициентов.

2 Ликвидность баланса Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых соответствует сроку погашения обязательств. 166

В зависимости от степени ликвидности активы организации разделяются на следующие группы: А1 - наиболее ликвидные активы (все статьи денежных средств и краткосрочные финансовые вложения). А2 - быстро реализуемые активы (дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты). А3 - медленно реализуемые активы (статьи раздела 2 актива баланса, включающие запасы, НДС, дебиторскую задолженность, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты, прочие оборотные активы). А4 - трудно реализуемые активы (внеоборотные активы). В свою очередь, источники средств группируются по степени срочности их оплаты, выделяются следующие группы: П 1 - наиболее срочные обязательства (кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства). П 2 - краткосрочные пассивы (краткосрочные заемные средства, подлежащие погашению в течение 12 месяцев, прочие краткосрочные пассивы) П 3 - долгосрочные пассивы (долгосрочные кредиты и заемные средства, доходы будущих периодов, резервы предстоящих расходов и платежей). П 4 - постоянные пассивы или устойчивые (статьи раздела «Капитал и резервы» за минусом убытков). Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеет место соотношение:

;

;  ;

;  ;

;

В процессе анализа наиболее срочные обязательства (срок оплаты которых наступает в текущем месяце) сопоставляются с величиной активов, обладающих максимальной ликвидностью. При этом часть срочных обязательств, остающихся непокрытыми, должна уравновешиваться менее ликвидными активами – дебиторской задолженностью предприятий с устойчивым финансовым положением, легкореализуемыми запасами товарно-материальных ценностей и другими активами.

3 Анализ финансовых коэффициентов Наряду с абсолютными показателями для оценки ликвидности рассчитываются следующие относительные показатели.

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия и показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендуемая нижняя граница показателя, приводимая в западной литературе, - 0,2, что означает, что каждый день подлежит погашению 20% краткосрочных обязательств.

Коэффициент текущей ликвидности (общий коэффициент ликвидности). Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере, теоретически). Значение показателя можно варьировать по отраслям и видам деятельности. Его величина будет меняться в зависимости от сферы деятельности предприятия. Согласно общепринятым международным стандартам, коэффициент должен находиться в следующих пределах:

Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно для погашения краткосрочных обязательств. Превышение оборотных средств над краткосрочными обязательствами более чем в два раза считается нежелательным, так как может свидетельствовать о нерациональности структуры капитала.

Коэффициент быстрой (срочной) ликвидности или промежуточный коэффициент покрытия. Показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов. Из расчета исключается наименее ликвидная их часть - производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению.

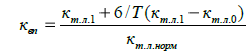

Нормальное ограничение означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги, однако эта оценка также носит условный характер. Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, то это не может характеризовать деятельность предприятия с положительной стороны. Положительно оценивается рост этого показателя за счет роста обеспеченности запасов собственными оборотными средствами и долгосрочными кредитами и займами. Для прогноза изменения платежеспособности предприятия «Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса» установлены коэффициенты восстановления (утраты) платежеспособности. Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности. Если хотя бы один из коэффициентов меньше норматива (Ктл<2, а Косс<0,1), то рассчитывается коэффициент восстановления платежеспособности за период, установленный равным шести месяцам.

где кт.л.1 и кт.л.2 – фактическое значение коэффициента текущей ликвидности соответственно в конце и начале отчетного периода; кт.л.норм – нормативное значение коэффициента текущей ликвидности; 6 – период восстановления платежеспособности, мес.; Т – отчетный период, мес. Если коэффициент восстановления платежеспособности больше 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если меньше 1, у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

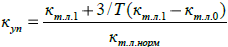

Если коэффициент текущей ликвидности равен или выше нормативного значения (=2) на конец периода, но наметилась тенденция его снижения, рассчитывают коэффициент утраты платежеспособности за период, равный трем месяцам:

Если куп больше 1, то предприятие имеет возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот. Снижение коэффициента ликвидности наводит на мысль, что возможности предприятия по погашению обязательств начинают снижаться. Для улучшения платежеспособности компании рекомендуется отказаться от авансов покупателей, платить кредиторам как можно скорее и даже стараться платить зарплату и налоги чаще, чем это требуется (все это относится к рекомендации сократить обязательства). Одна из причин сокращения коэффициента общей ликвидности состоит в том, что предприятие может "перебрать" с капитальными вложениями - строительством цехов, приобретением оборудования, приобретением других компаний - то есть осуществить приобретения, которые ей сейчас не по карману (карманом в этом случае является опять же прибыль). Капитальные затраты, превышающие прибыль компании, потребуют привлечения дополнительных заемных средств. Опережающий рост заемных средств приведет к снижению показателей ликвидности.

С финансированием затрат на приобретение основных фондов связана еще одна причина снижения коэффициентов ликвидности. Правила финансового менеджмента требуют: долгосрочные кредиты должны привлекаться на финансирование капитальных затрат, краткосрочные - на финансирование оборотного капитала. Можно сказать и по-другому: для сохранения приемлемой ликвидности величина капитальных затрат не должна превышать сумму заработанной за период прибыли и привлеченного за период долгосрочного кредитования. Таким образом, в большинстве случаев причиной снижения коэффициента ликвидности является то, что предприятие мало или находится в убытке. Главными факторами, влияющими на ликвидность, являются собственные средства (заработанная прибыль), внеоборотные активы (в их числе капитальные вложения) и долгосрочные кредиты, которые в идеале не должны привлекаться на финансирование оборотных активов. Росту коэффициента ликвидности способствует рост долгосрочных источников финансирования запасов и снижение уровня краткосрочных обязательств.

Date: 2016-01-20; view: 974; Нарушение авторских прав