Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Вопрос 5.3. Управление кредиторской задолженностью на предприятии

|

|

Кредиторская задолженность представляет собой задолженность организации другим организациям, индивидуальным предпринимателям, физическим лицам, в том числе собственным работникам, образовавшаяся при расчетах за приобретаемые материально-производственные запасы, работы и услуги, при расчетах с бюджетом, а также при расчетах по оплате труда.

Кредиторская задолженность характеризуется следующими основными особенностями:

1. Внутренняя кредиторская задолженность является для предприятия бесплатным источником используемых заемных средств.

2. Размер внутренней кредиторской задолженности, выраженный в днях ее оборота, оказывает влияние на продолжительность финансового цикла предприятия.

3. Сумма формируемой предприятием внутренней кредиторской задолженности находится в прямой зависимости от объема хозяйственной деятельности предприятия, в первую очередь — от объема производства и реализации продукции.

4. Прогнозируемый размер внутренней кредиторской задолженности по большинству видов носит лишь оценочный характер.

5. Размер внутренней кредиторской задолженности по отдельным ее видам и по предприятию в целом зависит от периодичности выплат (погашения обязательств) начисленных средств.

К кредиторской задолженности относятся:

- задолженность по оплате труда;

- задолженность по перечислениям налогов в бюджеты разных уровней и во внебюджетные социальные фонды;

- задолженность по перечислениям взносов на страхование имущества и персонала предприятия;

- задолженность по расчетам с дочерними организациями и филиалами;

- прочая задолженность.

Основной целью управления кредиторской задолженностью предприятия является обеспечение своевременного начисления и выплаты средств, входящих в ее состав.

С учетом рассмотренной цели управление кредиторской задолженностью предприятия строится по следующим основным этапам:

1. Анализ кредиторской задолженности предприятия в предшествующем периоде. Основной целью анализа является выявление потенциала формирования заемных финансовых средств предприятия за счет этого источника.

На первом этапе анализа исследуется динамика общей суммы кредиторской задолженности предприятия в предшествующем периоде, изменение ее удельного веса в общем объеме привлекаемого заемного капитала.

На втором этапе анализа рассматривается оборачиваемость кредиторской задолженности предприятия, выявляется ее роль в формировании его финансового цикла.

На третьем этапе анализа изучается состав кредиторской задолженности по отдельным ее видам (счетам начислений средств); выявляется динамика удельного веса отдельных ее видов в общей сумме внутренней кредиторской задолженности; проверяется своевременность начисления и выплат средств по отдельным счетам.

На четвертом этапе анализа изучается зависимость изменения отдельных видов кредиторской задолженности от изменения объема реализации продукции.

Результаты анализа используются в процессе прогнозирования суммы кредиторской задолженности предприятия в предстоящем периоде.

2. Определение состава кредиторской задолженности предприятия в предстоящем периоде. В процессе этого этапа устанавливается перечень конкретных видов кредиторской задолженности предприятия с учетом новых видов хозяйственных операций (например, личного страхования персонала), новых видов деятельности, новых внутренних (дочерних) структур предприятия, новых видов обязательных платежей и т.п.

3. Установление периодичности выплат по отдельным видам кредиторской задолженности. На этом этапе по каждому виду кредиторской задолженности устанавливается средний период начисления средств от момента начала этих начислений до осуществления их выплат. В этих целях рассматриваются конкретные сроки уплаты отдельных налогов, сборов и отчислений.

4. Прогнозирование средней суммы начисляемых платежей по отдельным видам кредиторской задолженности. Такое прогнозирование осуществляется двумя основными методами:

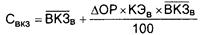

а) методом прямого расчета. Этот метод используется в тех случаях, когда по отдельным видам кредиторской задолженности заранее известны строки и суммы выплат. В этом случае расчет осуществляется по следующей формуле:

Где:

Свкз — прогнозируемая средняя сумма кредиторской задолженности конкретного вида;

СВм— месячная сумма платежей по конкретному виду начислений;

КП — предусмотренное количество выплат по конкретному виду начислений в течение месяца.

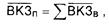

б) статистическим методом на основе коэффициентов эластичности. Этот метод используется в тех случаях, когда сумма выплат по конкретному виду кредиторской задолженности заранее четко не определена. В этом случае расчет осуществляется по следующей формуле:

Где:

Свкз — прогнозируемая средняя сумма кредиторской задолженности конкретного вида;

ВКЗв — средняя сумма кредиторской задолженности конкретного вида в предшествующем периоде;

ΔОР — прогнозируемый темп прироста объема реализации продукции в предстоящем периоде, %;

КЭв — коэффициент эластичности конкретного вида кредиторской задолженности от объема реализации продукции, %.

5. Прогнозирование средней суммы и размера прироста кредиторской задолженности по предприятию в целом.

Средняя сумма кредиторской задолженности по предприятию в целом определяется путем суммирования прогнозируемого среднего его размера по отдельным видам этой задолженности:

Где:

ВКЗп — прогнозируемая средняя сумма кредиторской задолженности по предприятию в целом;

ВКЗв— прогнозируемая средняя сумма кредиторской задолженности по конкретным ее видам.

Прирост Внутренней кредиторской задолженности в предстоящем периоде по предприятию в целом определяется по следующей формуле:

ΔВКЗп = ВКЗп – ВКЗф,

Где:

ΔВКЗп — прогнозируемый прирост средней суммы кредиторской задолженности по предприятию в целом в предстоящем периоде;

ВКЗп — прогнозируемая средняя сумма кредиторской задолженности по предприятию в целом;

ВКЗф — средняя сумма кредиторской задолженности предприятия в аналогичном предшествующем периоде.

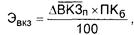

6. Оценка эффекта прироста кредиторской задолженности предприятия в предстоящем периоде. Этот эффект заключается в сокращении потребности предприятия в привлечении кредита и расходов, связанных с его обслуживанием. Расчет этого эффекта осуществляется по следующей формуле:

Где:

Эвкз — эффект от прироста средней суммы кредиторской задолженности предприятия в предстоящем периоде;

ΔВКЗп — прогнозируемый прирост средней суммы кредиторской задолженности по предприятию в целом;

ПКб — среднегодовая ставка процента за краткосрочный кредит, привлекаемый предприятием.

7. Обеспечение контроля за своевременностью начисления и выплаты средств в разрезе отдельных видов кредиторской задолженности. Начисление этих средств контролирует бухгалтерия по результатам осуществления отдельных хозяйственных операций предприятия. Выплата этих средств включается в разрабатываемый платежный календарь и контролируется в процессе мониторинга текущей финансовой деятельности предприятия.

Вопрос 5.4. Политика привлечения заёмных средств.

Заемные средства – это капитал предприятия, образуемый за счет займов: получения кредитов, выпуска и продажи облигаций, получения средств по другим видам денежных обязательств.

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Процесс формирования политики привлечения предприятием заемных средств включает следующие основные этапы:

1. Анализ привлечения и использования заемных средств в предшествующем периоде.

На первом этапе анализа изучается динамика общего объема привлечения заемных средств в рассматриваемом периоде; темпы этой динамики сопоставляются с темпами прироста суммы собственных финансовых ресурсов, объемов операционной и инвестиционной деятельности, общей суммы активов предприятия.

На втором этапе анализа определяются основные формы привлечения заемных средств, анализируются в динамике удельный вес сформированных финансового кредита, товарного кредита и внутренней кредиторской задолженности в общей сумме заемных средств, используемых предприятием.

На третьем этапе анализа определяется соотношение объемов используемых предприятием заемных средств по периоду их привлечения.

На четвертой стадии анализа изучается состав конкретных кредиторов предприятия и условия предоставления ими различных форм финансового и товарного (коммерческого) кредитов.

На пятой стадии анализа изучается эффективность использования заемных средств в целом и отдельных их форм на предприятии.

2. Определение целей привлечения заемных средств в предстоящем периоде.

а) пополнение необходимого объема постоянной части оборотных активов;

б) обеспечение формирования переменной части оборотных активов;

в) формирование недостающего объема инвестиционных ресурсов;

г) обеспечение социально-бытовых потребностей своих работников;

д) другие временные нужды.

3. Определение предельного объема привлечения заемных средств. Максимальный объем этого привлечения диктуется двумя основными условиями:

а) предельным эффектом финансового левериджа;

б) обеспечением достаточной финансовой устойчивости предприятия.

С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4. Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводится в разрезе различных форм заемного капитала, привлекаемого предприятием из внешних и внутренних источников.

5. Определение соотношения объема заемных средств, привлекаемых на краткосрочной и долгосрочной основе.

На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов. На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования. Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долгосрочных и краткосрочных их видов. В процесс этих расчетов определяются полный и средний срок использования заемных средств.

6. Определение форм привлечения заемных средств. Эти формы дифференцируются в разрезе финансового кредита; коммерческого кредита; прочих форм. Выбор форм привлечения заемных средств предприятие осуществляет исходя из целей и специфики своей хозяйственной деятельности.

7. Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание.

8. Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся:

- Срок предоставления кредита;

- Ставка процента за кредит;

- Условия выплаты суммы процента;

- Условия выплаты суммы основного долга;

- Прочие условия, связанные с получением кредита.

9. Обеспечение эффективного использования кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности заемного капитала.

10. Обеспечение своевременных расчетов по полученным кредитам. С целью этого обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

Контрольные вопросы

Date: 2015-05-09; view: 1349; Нарушение авторских прав