Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Денежная система

|

|

Национальные системы денежного обращения различных стран включают в себя такие элементы, как национальная денежная единица, система банкнот и монет, порядок эмиссии денег и система институтов, занимающихся вопросами денежного обращения. Денежная система (monetary system) – 1) исторически сложившаяся форма организации денежного обращения в стране; 2) денежные знаки страны, денежные единицы, правила эмиссии и формы обращения денег, денежные отношения, законодательно установленные в стране.

Под денежной единицей понимается название денег страны (рубль, доллар, иена и т.д.). Денежная единица страны - законодательно установленный в стране денежный знак, основной элемент денежной системы страны, являющийся единицей денежного измерения. В Конституции РФ указано, что «денежной единицей в РФ является рубль». Один рубль делится на 100 копеек.

Денежные знаки – формы представления денег, виды денег, участвующих в обращении. Номиналы денежных знаков устанавливаются таким образом, чтобы рационально обеспечить наличные расчёты, платежи. В инфляционной ситуации выпускаются денежные знаки более крупных номиналов. В России денежные знаки представлены в виде бумажных знаков и разменной монеты.

Эмиссия денег – выпуск в обращение денежных знаков во всех формах. Эмиссия денег означает не только печатание денежных знаков, но и увеличение всей массы наличных и безналичных денег в обращении. Государством регламентирован эмиссионный механизм, т.е. порядок выпуска и изъятия денежных знаков из обращения, а также кассовая дисциплина, представляющая собой набор общих правил, форм первичных кассовых документов, форм отчётности, которыми должны руководствоваться хозяйствующие субъекты при организации наличного денежного оборота.

Денежная масса — полный объём выпущенных в обращение денег, включая наличные деньги, чеки, денежные средства предприятий и населения, хранимые на счетах в банках, безусловные денежные обязательства. К активной части денежной массы относятся средства, реально обслуживающие хозяйственный оборот. В пассивную часть включаются денежные накопления, остатки на счетах, которые только потенциально могут служить расчетными средствами. Пассивную часть иногда называют квазиденьгами, поскольку они косвенно включаются в хозяйственный оборот.

Денежная масса структурно разделяется на денежные агрегаты. Денежные агрегаты – виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности, то есть возможностью быстрого превращения в наличные деньги. Денежные агрегаты располагаются по степени убывания ликвидности:

• М0 - наличные деньги в обращении;

• М1 – включает М0, а также средства на расчётных, текущих и специальных счетах предприятий и населения в коммерческих банках и депозиты населения до востребования в коммерческих банках;

• M2 – включает М1 и срочные депозиты населения в коммерческих банках;

• M3 - включает М2, а также депозитные и сберегательные сертификаты и облигации государственного займа.

Агрегат М1 называют деньгами в узком смысле слова (деньгами для сделок). Агрегат M2 называют деньгами в широком смысле слова. Начиная с агрегата М2, в состав денежной массы включается всё большее количество квазиденег.

Структура денежной массы показывает, что в её состав входят не только наличные деньги, количество которых регулируется Центральным банком, но и деньги на текущих и срочных счетах в коммерческих банках. Следовательно, предложение денег зависит не только от эмиссионной политики Центрального банка, но и от масштабов депозитно-чековой эмиссии денег банками.

Механизм банковской депозитно-чековой эмиссии заключается в следующем. К примеру, в банковскую систему попадает 1 000 ДЕ в виде банковских депозитов в банке А. Банк А не может полностью использовать эти деньги (например, выдать кредиты на эту сумму), поскольку существует норма обязательных резервов. Норма обязательных резервов – отношение суммы обязательных денежных резервов, которые коммерческие банки обязаны хранить в центральном банке, к сумме денежных средств, привлечённых банком. Норма обязательных резервов устанавливает величину гарантийного фонда коммерческого банка, обеспечивающего надёжное выполнение его обязательств перед клиентами. Эта норма представляет собой процент от депозитов, который банк должен держать на счету в Центральном банке:

где rr - норма обязательных резервов;

R - резервы;

D - депозиты.

Предположим, что норма обязательных резервов равна 20%. Это означает, что банк А должен хранить на счёте в Центральном банке 200 ДЕ (обязательные резервы), а 800 ДЕ (избыточные резервы) он может использовать. Эти 800 ДЕ банк А может выдать в виде ссуды фирме Х, которая разместит на своём счёте в банке В. Банк В из полученных 800 ДЕ 20% (160 ДЕ) и хранит их на счёте в Центральном банке, а 80% (640 ДЕ) может использовать для выдачи кредитов. Таким образом, денежная масса, находящаяся в обращении, через депозитно-банковскую эмиссию постоянно увеличивается:

1 000 ДЕ + 800 ДЕ + 640 ДЕ + …= 5 000 ДЕ.

Этот процесс называется мультиплицированным расширением банковских депозитов, а денежный (банковский) мультипликатор (m) определяется как

или

или

Денежный (банковский) мультипликатор - числовой коэффициент, показывающий, во сколько раз возрастёт или сократится денежное предложение в результате увеличения или сокращения вкладов в денежно-кредитную систему на одну денежную единицу.

В рассмотренном примере он равен:  .

.

Иными словами, при вливании в банковскую систему денег на сумму 1 000 ДЕ при норме резервирования 20 % в действительности сумма денежных средств возрастёт на 1 000 ∙ 5 = 5 000 ДЕ. В реальности мультипликационный эффект расширения депозитов ограничен величиной «утечек», так как часть взятых в ссуду денег не возвращается в банковскую систему, а продолжает циркулировать в качестве наличных средств. Следует также принимать во внимание, что мультипликационный эффект может работать и в противоположном направлении в случае изъятия денег из резервов банков. При покупке коммерческим банком у Центрального банка государственных облигаций на сумму 1 000 ДЕ резервные ресурсы банка сокращаются на эту же сумму, что в итоге приводит к сокращению денежной массы в системе на сумму 1 000 ∙ 5 = 5 000 ДЕ.

Сумма наличности и резервов представляет собой денежную базу. Денежная база - часть предложения денег в стране, находящаяся под контролем Центрального банка.

Макроэкономическое равновесие предполагает наличие определённых пропорций на денежном рынке, в частности - равновесия между предложением и спросом. Особенности формирования предложения денег были рассмотрены выше. Особенности спроса на деньги в макроэкономике разными научными школами трактуются по-разному. Среди имеющихся теоретических моделей наиболее полной является кейнсианская агрегатная модель денежного рынка. В работе «Общая теория занятости, процента и денег» Дж. М. Кейнс сформулировал три психологических мотива, побуждающих людей хранить сбережения в денежной (ликвидной) форме. Трансакционный мотив связан с функцией денег как средства платежа. Он основан на предпочтении ликвидности, обусловлен тем, что люди нуждаются в деньгах для совершения текущих платежей, сделок (трансакций). В связи с этим трансакционный спрос на деньги возрастает вместе с ростом доходов и увеличением объёма сделок. Спекулятивный мотив спроса на деньги зависит от величины процентной ставки. Чем выше процент, тем выгоднее держать активы в форме облигаций или на депозитных счетах в банке, тем меньше предпочтение ликвидности. Мотив предосторожности связан с функцией денег как средства обмена. В условиях рыночного риска и неопределённости хозяйствующий субъект может столкнуться с ситуацией, когда необходимо осуществить внезапно возникшие непредвиденные платежи, иначе он понесёт ощутимые потери. Чтобы избежать ситуации неплатёжеспособности, лучше хранить на руках определённую сумму денег. Как правило, с ростом доходов, возрастает и сумма непредвиденных платежей.

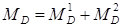

Таким образом, общий спрос на деньги можно представить состоящим из двух частей:

где MD – общий спрос на деньги;

- спрос, отвечающий трансакционному мотиву и мотиву предосторожности, зависящий от уровня дохода;

- спрос, отвечающий трансакционному мотиву и мотиву предосторожности, зависящий от уровня дохода;

- спрос, отвечающий спекулятивному мотиву и зависящий от ставки процента.

- спрос, отвечающий спекулятивному мотиву и зависящий от ставки процента.

Графически кейнсианская агрегатная модель денежного рынка отражена на рисунке 18.1.1.

Рис. 18.1.1. Денежный рынок: кейнсианский подход

Трансакционный спрос на деньги (рис. 18.1.1, а) не зависит от уровня процентной ставки (r), поэтому этот график представляет собой вертикальную прямую линию. Спекулятивный спрос на деньги (рис. 18.1.1, б) находится в обратной зависимости от величины процентной ставки. Суммированием этих графиков (рис. 18.1.1, в) получается кривая общего спроса на деньги (кривая предпочтения ликвидности). Денежное предложение задаётся государством и не зависит от процентной ставки (r), поэтому его график изображён также в виде вертикальной линии (рис. 18.1.1, г). Равновесие на денежном рынке (рис. 18.1.1, д) устанавливается при ставке процента rE. При такой процентной ставке спрос на деньги равен их предложению. Если процентная ставка установится на боле высоком уровне, то на рынке будет наблюдаться избыток предложения денег, в противном случае на рынке будет наблюдаться избыток спроса на деньги.

Кейнсианцы обращают внимание на крайнюю неустойчивость равновесия на денежном рынке из-за того, что если и можно предсказывать изменение трансакционного спроса, так как он зависит от дохода, то предсказывать изменение спекулятивного спроса достаточно трудно.

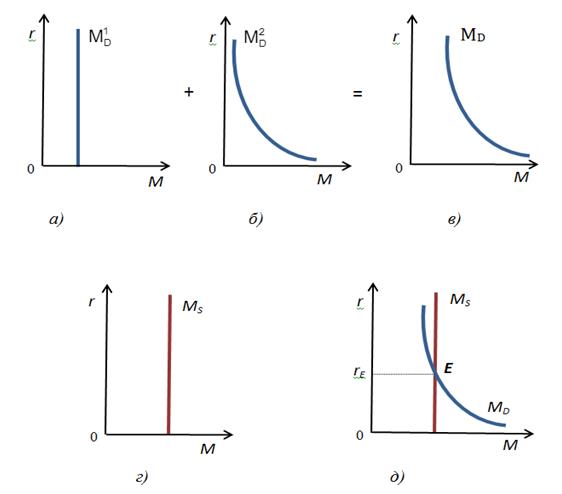

Кроме того, кейнсианцы указывают на возможность возникновения «ловушки ликвидности» (рис. 18.1.2), которая крайне осложняет реализацию правительством кредитно-денежной политики.

Рис. 18.1.2 – «Ловушка ликвидности»

В нормальной ситуации стимулирующая кредитно-денежная политика увеличивает денежное предложение, рост которого при прочих равных условиях понижает ставку процента (на графике это означало бы перемещение кривой Ms вправо). При более низкой ставке процента растут инвестиции, и в итоге увеличивается реальный объём производства. Но если кривая предложения пересекает кривую спроса на участке его абсолютной эластичности по процентной ставке никакие стимулирующие кредитно-денежные мероприятия не оказывают нужного эффекта, так как никакое расширение предложения денег не в состоянии понизить норму процента. На практике это означает, что существует такое низкое значение нормы процента, когда никто не хочет держать деньги в виде облигаций или других альтернативных активов, а предпочитает наличную форму их накопления. Дж. М. Кейнс называет это состояние «абсолютным предпочтением ликвидности».

Date: 2015-09-22; view: 617; Нарушение авторских прав