Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Функції та задача НБУ

|

|

Основою діяльності центрального банку в кожній країні є чітке визначення у законодавчому порядку задач і функцій цього важливого органу державного регулювання економіки. Одна з ключових задач НБУ по керуванню грошово-кредитними відносинами:

ü забезпечення сталості національної грошової одиниці;

ü забезпечення надійності грошово-кредитної системи країни;

ü забезпечення ефективного функціонування платіжної системи країни.

Відповідно до Конституції України основною функцією Національного банку є забезпечення стабільності грошової одиниці України.

Важливим фактором досягнення монетарної стабільності є незалежність центрального банку від уряду в проведенні грошово-кредитної політики, з одного боку, і узгодженість дій цих органів державного управління,

Другорядні задачі НБУ виражені в основаних функціях. На виконання своєї основної функції Національний банк сприяє дотриманню стабільності банківської системи, а також, у межах своїх повноважень – цінової стабільності.

Національний банк виконує такі функції:

ü відповідно до розроблених Радою Національного банку України Основних засад грошово-кредитної політики визначає та проводить грошово-кредитну політику.

ü монопольно здійснює емісію національної валюти України та організує її обіг;

ü виступає кредитором останньої інстанції для банків і організує систему рефінансування;

ü встановлює для банків правила проведення банківських операцій, бухгалтерського обліку і звітності, захисту інформації, коштів та майна;

ü організовує створення та методологічно забезпечує систему грошово-кредитної і банківської статистичної інформації та статистики платіжного балансу;

ü визначає систему, порядок і форми платежів, у тому числі між банками;

ü визначає напрями розвитку сучасних електронних банківських технологій, створює, координує та контролює створення електронних платіжних засобів, платіжних систем, автоматизації банківської діяльності та засобів захисту банківської інформації;

ü здійснює банківське регулювання та нагляд;

ü веде Державний реєстр банків, здійснює ліцензування банківської діяльності та операцій у передбачених законами випадках;

ü веде офіційний реєстр ідентифікаційних номерів емітентів платіжних карток внутрішньодержавних платіжних систем;

ü здійснює сертифікацію аудиторів, які проводитимуть аудиторську перевірку банків, тимчасових адміністраторів та ліквідаторів банку;

ü складає платіжний баланс, здійснює його аналіз та прогнозування;

ü представляє інтереси України в центральних банках інших держав, міжнародних банках та інших кредитних установах, де співробітництво здійснюється на рівні центральних банків;

ü здійснює відповідно до визначених спеціальним законом повноважень валютне регулювання, визначає порядок здійснення операцій в іноземній валюті, організовує і здійснює валютний контроль за банками та іншими фінансовими установами, які отримали ліцензію Національного банку на здійснення валютних операцій;

ü забезпечує накопичення та зберігання золотовалютних резервів та здійснення операцій з ними та банківськими металами;

ü аналізує стан грошово-кредитних, фінансових, цінових та валютних відносин;

ü організує інкасацію та перевезення банкнот і монет та інших цінностей, видає ліцензії на право інкасації та перевезення банкнот і монет та інших цінностей;

ü реалізує державну політику з питань захисту державних секретів у системі Національного банку;

ü бере участь у підготовці кадрів для банківської системи України;

ü визначає особливості функціонування банківської системи України в разі введення воєнного стану чи особливого періоду, здійснює мобілізаційну підготовку системи Національного банку;

ü вносить у встановленому порядку пропозиції щодо законодавчого врегулювання питань, спрямованих на виконання функцій Національного банку України;

ü здійснює методологічне забезпечення з питань зберігання, захисту, використання та розкриття інформації, що становить банківську таємницю;

ü здійснює інші функції у фінансово-кредитній сфері в межах своєї компетенції, визначеної законом;

ü за спрощеною процедурою здійснює довгострокове рефінансування комерційних банків під заставу іпотечних кредитів, наданих цими банками населенню на інвестування будівництва житла в розмірі не менше ніж 80 відсотків номінальної вартості пулу іпотечних кредитів, наданого у забезпечення відповідним банкам.

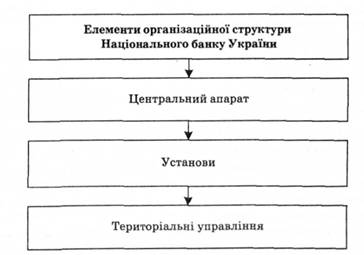

2.Організаційна структура НБУ побудована за принципом централізації з вертикальним підпорядкуванням (рис. 7.3):

Рис. 7.3. Організаційна структура Національного банку України

До складу центрального апарату НБУ входять відповідні департаменти та самостійні управління:

— Емісійно-кредитний департамент;

— Департамент валютного регулювання;

— Економічний департамент;

— Департамент готівково-грошового обігу;

— Департамент реєстрації та ліцензування банків;

— Департамент безвиїзного нагляду;

— Департамент інспектування банків;

— Департамент з питань роботи з проблемними банками;

— Департамент пруденційного нагляду;

— Департамент платіжних систем;

— Фінансовий департамент;

— Юридичний департамент;

— Департамент бухгалтерського обліку;

— Департамент інформації;

— Департамент міжнародних банківських зв'язків;

— Департамент персоналу;

— Управління координації з питань банківського нагляду;

— Секретаріат Голови НБУ (з правами самостійного управління);

— Управління внутрішніх ревізій;

— Прес-служба (з правами самостійного управління);

— Управління банківської безпеки;

— Управління справами;

— Управління будівництва і реконструкції.

До установ Національного банку України належать:

— Операційне управління;

— Головне управління;

— Інженерно-технічний центр;

— Центральна розрахункова палата;

— Державна скарбниця;

— Центральне сховище;

— Банкнотно-монетний двір;

— Фабрика банкнотного паперу.

Основними елементами територіальної структури Національного банку України виступають Кримське республіканське управління та територіальні управління НБУ в кожній області країни. Територіальні управління Національного банку України не мають статусу юридичної особи і не можуть видавати нормативні акти. Вони діють від імені Національного банку в межах отриманих від нього повноважень.

Національний банк України підзвітний Президенту України та Верховній Раді України в межах їхніх конституційних повноважень. Ця підзвітність передбачає:

¾ механізми призначення та звільнення Голови Національного банку та членів Ради НБУ;

¾ доповідь Голови Національного банку України Верховній Раді України про діяльність НБУ;

¾ надання Президенту України та Верховній Раді України двічі на рік інформації про стан грошово-кредитного ринку в державі.

Національний банк України не є підзвітним Кабінету Міністрів, але він повинен підтримувати економічну політику уряду, якщо вона не суперечить забезпеченню стабільності грошової одиниці України.

Національний банк України видає нормативно-правові акти у формі Постанов Правління НБУ, інструкцій, положень, правил, що затверджуються Постановами Правління. Нормативно-правові акти НБУ підлягають обов'язковій державній реєстрації в Міністерстві юстиції України та набирають чинності відповідно до законодавства України.

Головному банку держави забороняється надання прямих кредитів як у національній, так і в іноземній валютах на фінансування витрат державного бюджету України. Йому також заборонено:

— бути акціонером або учасником банків та інших підприємств, організацій, установ;

— здійснювати операції з нерухомістю, крім тих, що пов'язані зі забезпеченням діяльності НБУ та його установ;

— здійснювати торговельну, виробничу, страхову та іншу діяльність, яка не відповідає функціям Національного банку України.

4.Пасивні операції комерційних банків – це операції з мобілізації ресурсів комерційного банку. За рахунок пасивних операцій формуються ресурси комерційного банку, які необхідні йому понад власний капітал для забезпечення нормальної діяльності, підтримання ліквідності на належному рівні та отримання запланованого доходу. За видами банківські ресурси поділяються на: власні, залучені, позичені операції.

Є чотири форми пасивних операцій комерційних банків:

– первинна емісія цінних паперів комерційного банку;

– відрахування від прибутку банку на формування або збільшення фондів;

– одержання кредитів від інших юридичних осіб;

– депозитні операції.

Активні операції комерційних банків – це операції, пов'язані з розміщенням банківських ресурсів у грошових і кредитних та інвестиційних портфелях.

Поряд із традиційними банківськими операціями (кредитування, розрахунки) розвиваються нетрадиційні. Це в першу чергу банківські послуги, серед яких головне місце займають трастові, гарантійні, консультативні тощо*238 (рис. 14.3), що здійснюються банком за дорученням клієнта, за його рахунок та, як правило, від його імені. Банк за їх виконання отримує комісійну винагороду.

Рис. 14.2. Класифікація операцій комерційного банку

Рис. 14.3. Класифікація комісійних операцій комерційних банків

Отже, створення стійкої, гнучкої й ефективної банківської інфраструктури – одне з найважливіших завдань економічної реформи в Україні. Особливо значущим е розвиток банківської системи за кордоном, тому що саме практика закордонних банків у розвинутих країнах визначає становлення сучасної вітчизняної банківської системи, наближає її до міжнародних стандартів, а отже, обумовлює вихід українських банків на світовий рівень, тобто і відновлення, зміцнення довіри з боку іноземних партнерів стосовно України.

5. Активні операції — це операції з розміщення мобілізованих комерційним банком ресурсів у депозити, кредити, інвестиції, основні фонди і товарно-матеріальні цінності. Отже, до активних операцій банків належать:

· операції з вкладення банківських ресурсів у грошові кошти в готівковій і безготівковій формі з метою підтримання ліквідності банку;

· розрахункові операції, пов’язані з платежами клієнтів;

· касові операції з приймання і видавання готівки;

· кредитні операції, пов’язані з наданням кредитів різних форм і видів юридичним, фізичним особам, банкам;

· інвестиційні операції з вкладення банківських ресурсів у цінні папери (акції, державні та корпоративні облігації) на тривалий строк;

· фондові операції з купівлі-продажу цінних паперів;

· валютні операції з купівлі-продажу іноземної валюти на внутрішньому і міжнародному валютних ринках;

· депозитні операції з розміщення тимчасово вільних ресурсів банку в депозити в НБУ та інших комерційних банках;

· операції з купівлі-продажу банківських коштовних металів на внутрішньому і міжнародному валютних ринках.

Активні операції комерційні банки здійснюють у межах реально наявних ресурсів, тобто у межах залишку грошових коштів на кореспондентському рахунку в НБУ.

Date: 2015-08-24; view: 500; Нарушение авторских прав