Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Реорганизация службы финансового менеджмента с целью оптимизации оборотных средств компании

|

|

Финансовая экономическая служба занимает особое место в организационной структуре компании и играет особую роль в ее системе управления. Она является, с одной стороны, исполнителем одного из основных бизнес-процессов – процесса проведения расчетов с контрагентами, а с другой – оператором одновременно двух важнейших подсистем управления: подсистемы планирования финансово-хозяйственной деятельности и подсистемы управленческого и бухгалтерского учета. В таком качестве ФЭС является уникальным элементом организационной структуры. Двойственный характер решаемых ФЭС задач требует корректного распределения различных по характеру работ в рамках ФЭС и формирует определенные требования к ее организационной структуре (рис. 3.2).

Рис. 3.2. Организационная структура ФЭС

Важной задачей финансовой службы предприятия является правильная организация расчетов за готовую продукцию и постоянный контроль за выполнением плана по реализации продукции и прибыли. Большое значение при организации финансовой работы на предприятии имеет своевременность расчетов с бюджетом, организация взаимоотношений с банками, правильность расчетов с рабочими и служащими, контроль за соблюдением норматива оборотных средств[21].

Основные пути укрепления финансов предприятий связаны с оптимизацией используемых ими денежных средств и ликвидацией их дефицита.

К важнейшим направлениям совершенствования финансовой работы на предприятиях относятся:

– системный и постоянный финансовый анализ их деятельности;

– организация оборотных средств в соответствии с существующими требованиями с целью оптимизации финансового состояния;

– внедрение управленческого учета и на этой основе оптимизация затрат предприятия путем деления их на переменные и постоянные и анализ взаимодействия и взаимосвязи «затраты – выручка – прибыль»;

– оптимизация распределения прибыли и выбор наиболее эффективной дивидендной политики;

– более широкое внедрение коммерческого кредита и вексельного обращения с целью оптимизации источников денежных средств и воздействия на банковскую систему;

– использование лизинговых отношений для развития производства;

– оптимизация структуры имущества и источников его формирования с целью недопущения неудовлетворительной структуры баланса;

– внедрение современной системы управления денежными потоками;

– разработка и реализация стратегической финансовой политики предприятия.

В составе ФЭС организационно выделяют три структурные единицы:

1) исполнитель процесса «Расчеты»;

2) оператор подсистемы планирования финансово-хозяйственной деятельности;

3) главный бухгалтер.

В части реализации бизнес-процесса «Расчеты» ФЭС должна руководствоваться соответствующим регламентом. Как и регламент любого бизнес-процесса, регламент процесса «Расчеты» содержит перечень производимых работ, для каждой из которых указывается, как минимум, следующий набор характеристик:

– периодичность и (или) условия исполнения;

– исполнитель;

– входные документы и их отправители;

– выходные документы и их адресаты;

– нормативные и методические документы, которыми руководствуется исполнитель в процессе своей работы.

В регламенте процесса предусматривается исполнение с определенной периодичностью (ежедневно, один раз в месяц или по мере необходимости) следующих групп работ.

В целях диспетчеризации процесса «Расчеты» разрабатывается платежный календарь с горизонтом планирования до одного месяца, а также ежедневно составляется реестр платежей на основании поступающих от подразделений заявок на оплату счетов контрагентов и прочих обязательств.

Для обеспечения поступлений денежных средств осуществляется работа с дебиторами, в том числе принятие решений о выставлении претензий и списании безнадежной задолженности.

В целях ликвидации временного недостатка денежных средств проводится работа по привлечению источников краткосрочного финансирования, включая ведение договорных отношений с соответствующими контрагентами.

Для собственно расчетов осуществляется распоряжение счетами компании, в том числе ссудным, и наличными средствами в кассе компании путем оформления различных платежных документов в рамках утвержденного реестра платежей.

Система планирования финансово-хозяйственной деятельности необходима для определения наиболее эффективного варианта ведения бизнеса на ближайшую перспективу (год, квартал, месяц) и соответствующей координации действий всех подразделений компании в выбранном направлении. Системы планирования финансово-хозяйственной деятельности в зависимости от выбранной политики управления подразделениями достаточно разнообразны и по составу форм планов, смет и бюджетов, и регламенту их разработки и утверждения, и аналитическим направлениям планирования. Полномасштабная система планирования финансово-хозяйственной деятельности предусматривает постоянное решение двух взаимосвязанных задач:

1) технико-экономического планирования, т.е. планирования прибыли за плановый период по системе «списания и отгрузки»;

2) финансового планирования, т.е. планирования остатка денежных средств на конец планового периода по реальным поступлениям и платежам.

Бухгалтерский учет – это система учета, которая соответствует всем нормативным требованиям действующего законодательства и в результате которого формируется отчетность, также требуемая этим законодательством.

Управленческий учет – это система как бухгалтерского, так и собственно управленческого учета, которая настроена под требования системы управления конкретной компании и по результатам которой формируется внутренняя управленческая отчетность. Ведение такого учета и формирование как внешней бухгалтерской, так и внутренней управленческой и бухгалтерской отчетности и является задачей главного бухгалтера.

Возможны два основных варианта организации управленческого учета. Для их осуществления необходимо наличие на предприятии группы квалифицированных бухгалтеров, разбирающихся как в управленческом, так и в бyxгалтерском учете. Различия вариантов состоят лишь в том, какое место занимают эти сотрудники в технологической цепочке прохождения документов.

Первый вариант предусматривает, что все учетные документы поступают к бухгалтеру, ведущему управленческий учет (или группе бухгалтеров). Этот бухгалтер должен определить, как хозяйственные операции, учитываемые в первичных документах, должны отражаться в управленческом учете. По каждому из первичных учетных документов он формирует и управленческие, и бухгалтерские проводки. Если на предприятии, помимо бухгалтеров, ведущих управленческий учет, существует финансовая бухгалтерия, то после формирования управленческих проводок первичные документы передаются бухгалтерам, осуществляющим ведение бухгалтерского и налогового учета, которые на основании этих документов составляют официальные бухгалтерские проводки.

Преимущество этого варианта состоит в том, что он наиболее точно соответствует основным принципам ведения учета и позволяет полнее отразить деятельность организации. Недостаток же заключается в том, что потребуются дополнительные ресурсы для создания интегрированной бухгалтерской системы, сочетающей как типовую бухгалтерскую, так и управленческую конфигурации.

Второй вариант организации управленческого учета подразумевает, что в управленческую базу данных информация вносится уже после того, как она была отражена в базе данных бухгалтерского учета. Другими словами, ведутся две параллельные базы данных. Финансовая бухгалтерия при этом работает в обычном режиме, предоставляя свою базу бухгалтеру, ведущему управленческий учет, для ее последующей трансформации. На практике такая трансформация осуществляется, как правило, по консолидированным данным.

Перенос консолидированной информации из бухгалтерской базы данных в управленческую возможен лишь для операций, юридическое содержание которых соответствует их реальной экономической сути. Если же такого соответствия нет, то каждую проводку, переносимую в управленческие регистры, нужно рассматривать отдельно. Кроме того, если в управленческом учете отражены консолидированные данные, то полноценные управленческие отчеты нужно будет получать, используя и управленческую, и бухгалтерскую базы данных (например, аналитический отчет по конкретному поставщику может быть сформирован исключительно по данным бухгалтерского учета).

Несмотря на отмеченные недостатки, второй вариант ведения управленческого учета привлекателен своей низкой ресурсоемкостью. Он может быть внедрен в кратчайшие сроки и с минимальными затратами – достаточно организовать дополнительные рабочие места для бухгалтеров, ведущих управленческий учет. Кроме того, эффективность применения данного варианта будет тем выше, чем более существенны отличия между бухгалтерским и управленческим учетом. Основным условием его эффективного применения является детально разработанная методика переноса операций из бухгалтерской базы данных в управленческую. Необходимо приобрести мощные финансовые системы, как правило, западного производства для ведения управленческого учета. Такие программы дают возможность вести «многомерный» анализ по всем видам деятельности предприятия и получать любые отчеты, что позволяет своевременно отслеживать малейшие изменения, которые могут повлиять на финансовое состояние компании.

Для постановки управленческого учета необходимо разработать регламентирующие документы, которые будут определять основные правила учета. Нормировать имеет смысл только те учетные процедуры, которые не соответствуют действующим на предприятии бухгалтерским стандартам.

Основными регламентирующими документами являются:

– корпоративные стандарты управленческого учета;

– план счетов управленческого учета;

– система кодов, используемых для кодирования статей бюджета, статей затрат, центров ответственности, направлений деятельности и т.д.;

– порядок документооборота при ведении управленческого учета.

В стандартах управленческого учета приводятся основные принципы отражения хозяйственных операций в организации. При разработке стандартов учета следует исходить из уже существующих нормативных документов и корректировать их в соответствии со специфическими условиями деятельности предприятия.

При разработке управленческого плана счетов за основу принимается рабочий бухгалтерский план счетов. Порядок отражения информации о хозяйственных операциях не меняется: в управленческом учете, как и в бухгалтерском, расходы по оплате услуг банков будут учитываться на счете 91, а основные средства – на счете 01. Однако в управленческий план счетов будут входить и не задействованные в бухгалтерском плане счета. В частности, имеет смысл ввести дополнительные (управленческие) счета учета денежных средств, исходя из того, что информация на бухгалтерских счетах доступна внешним пользователям, а на управленческих – только менеджерам и владельцам компании.

При разработке плана счетов нужно помнить, что для управленческого учета необходима большая детализация данных, поэтому следует предусмотреть возможность отражения информации отдельно по каждому центру ответственности, направлению деятельности предприятия или производимому предприятием продукту. Кроме того, управленческий план счетов должен позволять легко делать выборки данных по определенному признаку, например по центрам ответственности, видам продукции, сотрудникам, временным периодам и т.д. Для этого необходимо каждой статье доходов и расходов, каждому центру ответственности и каждому виду деятельности присвоить соответствующие коды.

Система кодов должна быть построена таким образом, чтобы обеспечить взаимосвязь управленческого учета и бюджетирования. Для этого оба процесса разрабатываются на основе одной организационно-функциональной модели компании. Модель компании должна отражать финансовую структуру, описывать порядок движения материальных, денежных и документарных потоков, выявлять центры концентрации финансовых ресурсов. Для систем управленческого учета и бюджетирования разрабатывается одинаковая номенклатура статей затрат и доходов, при этом каждой из статей присваивается определенный код, позволяющий легко находить и группировать данные.

При разработке документооборота основное внимание нужно уделить первичным документам, предназначенным для внутреннего пользования. Примером таких документов могут быть заявки на проведение безналичных платежей или выдачу денег из управленческой кассы. В форму первичных учетных документов целесообразно ввести такие обязательные поля, как «Направление деятельности», «Код затрат», «Центр ответственности», которые сразу же позволят определить принадлежность хозяйственных операций к тому или иному центру ответственности, бизнес-процессу, временному периоду.

В регламенте документооборота должен определяться не только порядок отражения хозяйственной деятельности в управленческом учете, но и состав управленческой отчетности. Каждому из отчетов должна быть дана краткая характеристика, необходимо также определить периодичность формирования отчетов и представления их руководству.

Перед внедрением управленческой учетной системы целесообразно проводить разъяснительную и консультационную работу с персоналом, а затем оформлять приказ по предприятию, подписанный руководителем, который обяжет сотрудников и начальников всех подразделений выполнять мероприятия, необходимые как для постановки учета, так и для его дальнейшего функционирования. Все это позволит наиболее эффективно организовать постановку управленческого учета на предприятии, благодаря чему руководство сможет лучше отслеживать состояние своего бизнеса и принимать более обоснованные управленческие решения.

Тема 4. Финансовое планирование

Сущность финансового планирования

Понятие «планирование деятельности фирмы» имеет два смысла. Первый – общеэкономический, с точки зрения общей теории фирмы, ее природы. В этом случае планирование представляет собой механизм, который заменяет цены и рынок, фирма как субъект рыночной системы подчиняется ценовому механизму, закону спроса и предложения. В рамках этой системы главным координатором действий ее участников являются цены, и именно они определяют выгодные для продавцов и покупателей объемы и способы производства и потребления товаров и услуг. Однако во внутренней среде каждой хозяйственной единицы механизм цен вытеснен сознательными и авторитетными действиями руководителей, которые определяют основные направления внутрифирменной деятельности. Внутренняя природа предприятия основывается на системе плановых решений.

Второй смысл – конкретно-управленческий. Это процесс подготовки управленческого решения, основанный на обработке исходной информации и включающий в себя выбор и научную подготовку целей, определение средств и путей их достижения посредством сравнительной оценки альтернативных вариантов и принятия наиболее приемлемого из них[22]. Планирование является наиболее длительной и потому наиболее сложной формой стратегического управления. Оно требует серьезных усилий для получения результата, многократно перекрывающего понесенные на его внедрение затраты. И наоборот, при отсутствии планирования возможны ошибочные управленческие решения.

Виды финансового планирования

В зависимости от используемой информации о прошлом, настоящем или желательном финансовом состоянии компании в будущем различают реактивное, инактивное, преактивное, интерактивное направления планирования[23].

Представителей каждого из этих направлений планирования очень образно характеризует Р. Акофф: «Инактивисты стремятся удержаться в бурном потоке; реактивисты пытаются плыть против него; преактивисты стараются оседлать его первую волну; интерактивисты намерены поменять течение реки»[24].

Реактивное планирование нацелено в прошлое, и только в прошлое. Недаром это направление еще называют «возврат к прошлому». Основной метод реактивного планирования заключается в исследовании всех проблем с точки зрения их возникновения и развития в прошлом. Финансы организации воспринимаются сторонниками реактивного планирования как устойчивый, стабильный, хорошо налаженный механизм. Все происходящее в организации заранее известно. Управляется она сверху вниз при помощи личного авторитета высшего руководителя и его «отцовского» (патерналистского) отношения к подчиненным. Планирование же осуществляется снизу вверх и опирается только на предшествующий опыт без учета объективных обстоятельств сегодняшнего дня и возможных будущих изменений. Первоначально выясняются и оформляются в планы нужды и пожелания подразделений предприятия. Собранные материалы передаются руководству следующего уровня, которое корректирует, редактирует их и передает на следующий уровень, и так до верхнего уровня управления, где разрабатывается сводный проект плана. Низовыми подразделениями проект плана не корректируется.

Инактивное планирование нацелено на приспособление к настоящему, и только к настоящему. Оно означает инертность (делать что-либо по привычке, без сознательных усилий). При таком планировании не считается нужным возвращаться в прошлое или стремиться к движению вперед, существующие условия воспринимаются как достаточно хорошие. Удовлетворение настоящим – отличительная черта инактивизма. Для него характерно также представление о том, что равновесие в положении организации достигается естественным путем. Следовательно, главным принципом планирования должно быть правило: «Планировать минимум необходимого, чтобы не изменить естественного хода вещей». Руководители-инактивисты не стремятся к каким-либо серьезным изменениям в деятельности своей организации. Предыстория проблемы их не интересует. В инактивном планировании большую часть времени занимают собирание и первичная обработка фактов выполнения или невыполнения планов. Такое планирование возможно только в стабильных, благоприятных условиях работы.

Преактивное планирование предполагает оценку будущих событий. При данном методе большое значение приобретают экономико-математические методы прогнозирования.

Интерактивное планирование (приставка «интер» означает «меж», «между») основано на принципе участия и максимальной мобилизации творческих способностей работников организации. Оно подразумевает, что будущее подвластно контролю и в значительной мере является продуктом созидательных действий работников организации, обладающих знаниями прошлого, настоящего финансового состояния предприятия и внешней среды. Цель интерактивного планирования – проектирование будущего. Предполагается, что при применении интерактивного планирования будущее спланировано со стопроцентной вероятностью, что в реальной жизни недостижимо и делает его скорее идеально теоретическим, чем практическим.

Поскольку большинство руководителей предприятий в реальной жизни люди практические и придерживаются философии удовлетворения, отдавая предпочтение формулированию не слишком преувеличенной цели, распределению ресурсов и осуществлению контроля наиболее приемлемыми в сегодняшних условиях способами, то наиболее распространенным направлением планирования в настоящее время остается инактивизм, который в нынешних условиях не хочет уступать дорогу интерактивному планированию.

Для приближения теории интерактивного планирования к практическому применению необходима его модернизация – замена одновариантного проектирования будущего финансового состояния организации многовариантным прогнозированием, рассматривающим различные сценарии поведения внешней среды через разработку финансовой стратегии предприятия. Модернизированное интерактивное планирование будет предусматривать возможность гибкого выбора в конкретно сложившихся условиях одного из прогнозируемых вариантов.

Учитывая многофакторный характер и трудоемкость процесса планирования финансов предприятия, для его осуществления целесообразно применять электронно-вычислительную технику. Высокое качество планирования при одновременном значительном сокращении времени разработки может быть достигнуто применением специализированного пакета прикладных программ с проблемно-ориентированным продуктом. Этот пакет предназначен для автоматизации процедур планирования различных ресурсов (времени, денег, материалов, трудовых затрат) как отдельного человека, так и всей организации или ее структурных подразделений. Разновидность пакетов данного класса «Управление проектами» (Time Line, MS Project, SuperProject – СА), достаточно простых и удобных в использовании, позволяет быстро и качественно осуществлять планирование.

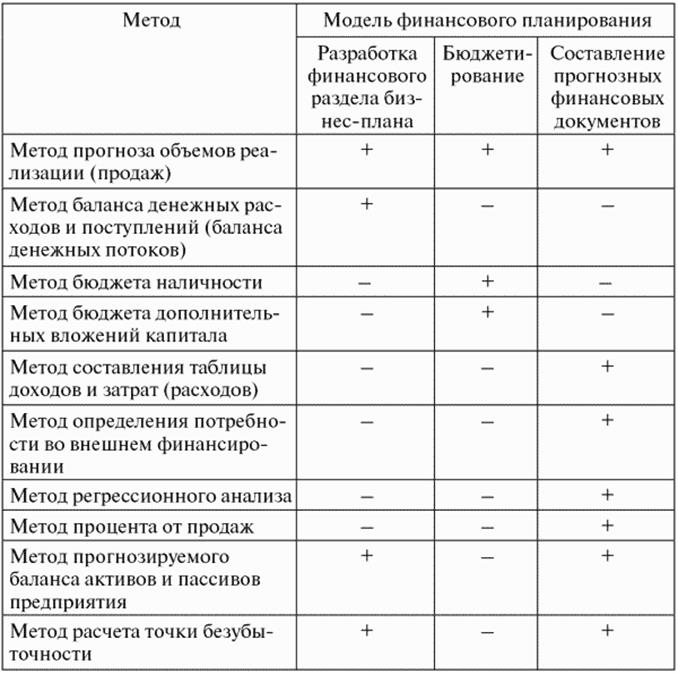

В современной экономической литературе рассматриваются три модели финансового планирования (табл. 4.1):

1) разработка финансового раздела бизнес-плана;

2) бюджетирование;

3) составление прогнозных финансовых документов.

Планирование также подразделяют на три вида: стратегическое – 2–5 лет; текущее – сроком на один год; оперативное – на срок менее одного года.

Управление как процесс начинается со стратегического планирования, так как оно обеспечивает основу для всех последующих управленческих решений.

Таблица 4.1 Модели и методы финансового планирования [25]

Примечание: «+» – метод используется; «–» – метод не используется.

Теоретическим и методологическим аспектам стратегического планирования в течение последних 40 лет было посвящено немало специальных исследований и монографий за рубежом. Огромный вклад в становление и развитие этого раздела науки управления внесли Ф. Абрамс, И. Ансофф, Дж. Куинн, Г. Минцберг, М. Портер, К. Праалад, А. Стрикленд, А. Томпсон, Г. Хамел, К. Хофер, Э. Чандлер, Г. Штейнер, К. Эндрюс. Сегодня можно смело говорить, что именно с их работ началась классическая теория стратегического планирования и управления. Именно эти работы помогают выявить и сформулировать принципиальное отличие стратегического планирования бизнеса. Знаковыми в области методологии стратегического планирования были в свое время прикладные разработки фирм – лидеров консалтингового бизнеса, например, Boston Consalting Group. Именно они способствовали тому, что практическая польза и необходимость стратегического планирования были осознаны деловыми кругами достаточно быстро.

Перестройка системы экономических отношений в нашей стране закономерно пробудила интерес к стратегическим вопросам планирования бизнеса и организации управления. К сожалению, откликом на этот интерес пока в основном является перевод зарубежной литературы по данной тематике и ее компилирование в разнообразных формах. Вместе с тем теория и методология стратегического планирования не только еще далеки от завершения своего становления, но и требуют в ряде случаев критического анализа ее классических концепций.

В специальной литературе приводится множество толкований категории «стратегическое планирование». Обращается внимание на следующие его способности:

1) определяет основные направления развития предприятия;

2) ориентируется на долгосрочную перспективу;

3) обеспечивает потенциал будущей успешной деятельности предприятия[26].

Стратегическое планирование – это набор действий и решений, предпринятых руководством, которые ведут к разработке специфических стратегий, т.е. детальных, всесторонних, комплексных планов, предназначенных для обеспечения осуществления миссии организации и достижения ее долговременных целей.

В современных быстроменяющихся условиях предприятие должно постоянно заниматься сбором и анализом огромного объема информации об отрасли, о рынке, конкуренции и других факторах, поэтому именно стратегическое планирование является единственным способом прогнозирования будущих проблем и возможностей. Оно обеспечивает высшему руководству средства создания плана на длительный срок, основу для принятия решений и формально способствует снижению риска при принятии этих решений.

В число потенциальных преимуществ, которые дает разработка стратегического плана, входят:

– улучшение качества организационной работы;

– наличие четкого представления о направлении движения к будущему;

– возможность своевременного решения главных организационных проблем;

– достижение более высокого экономического показателя «затраты – эффективность»;

– создание рабочего коллектива и накопление экспертных знаний;

– выполнение требований финансирующих организаций;

– принятие активной, а не выжидательной позиции по отношению к проблемам, стоящим перед организацией.

Стратегическое планирование приобретает смысл тогда, когда оно реализуется. Обоснованные цели являются важнейшим компонентом эффективного планирования, но они не обеспечивают полностью адекватных ориентиров для принятия решения и поведения. Этот подход дает огромную свободу действий, при которой работники, ответственные за достижение целей, могут легко выбрать такой образ действий, который фактически не обеспечит достижение целей. Чтобы избежать подобной дезориентации и неправильного толкования, руководство должно использовать специальные инструменты, позволяющие реализовать выбранную стратегию.

К этим инструментам относятся тактика, политика руководства, правила, процедуры, стимулирование деятельности работников, управление по целям и бюджеты[27].

Оперативное планирование прежде всего является планированием достижения целей. Оно строится на генеральном целевом и стратегическом планировании и зависит от принятой в результате стратегического планирования продуктовой концепции, структуры потенциала и системы управления. В связи с этим оперативное планирование должно быть по возможности синхронно осуществляемым планированием программ и мероприятий. В рамках оперативного планирования в разрезе ассортимента и объемов планируются программы продуктов и услуг, которые организация должна производить в краткосрочной и среднесрочной перспективе на базе заданного потенциала, или мощностей, и необходимые для этого в отдельных функциональных сферах деятельности мероприятия (операции). Оперативное планирование продуктовой программы осуществляется на уровне организации в целом; вместе с этим планируются программы и мероприятия для отдельных организационных единиц и подсистем организации.

Оперативное планирование в широком смысле называют также текущим, или регулярным. Решения, принимаемые в оперативном планировании, являются ситуативными (текущими) и характеризуются следующими признаками: влияют на величину активов и показатели успеха организации; требуют при принятии особой ответственности от подразделений или отделов организации; могут приниматься на высшем, среднем и нижнем уровнях управления; действуют в краткосрочной перспективе и принимаются относительно часто; должны приниматься с учетом системы ценностей высшего руководства, философии и культуры организации в целом, а также возможных субкультур отдельных подсистем организации.

Сложность планирования заключается в том, что речь идет не о последовательных шагах, а о процессах, происходящих одновременно. Проблема заключается в том, что при разработке любой части оперативного плана должны постоянно происходить согласования, поскольку реализация каждой части плана возможна только при условии утверждения связанных с ней частей.

Формирование отдельных разделов общего плана или частных планов должно вытекать из целей верхнего уровня организации (материальных, стоимостных и социальных) и, наоборот, после проверки возможностей достижения этих целей сводиться к ним. Планы служат инструментом наглядного представления целевых показателей и возможностей их достижения, а отчеты – инструментом наглядного представления фактического уровня достижения целей.

Целостность и полнота должны обеспечиваться совокупностью взаимопересекающихся планов, так как они дают системное представление о событиях и процессах. Поскольку процессы разработки различных разделов плана взаимозависимы, то система планов только в том случае позволит сделать содержательные выводы, когда она будет полной. Планово-контрольные расчеты должны обеспечивать эффективное планирование и контроль финансового результата и его компонентов с учетом взаимопересекающихся целей, потенциалов и мероприятий во всех подсистемах и в организации в целом. Процессы планирования и отдельные планы характеризуются содержанием, объемом и параметрами времени. При этом следует начинать с желаемого выхода, т.е. со специфицированных планов, поскольку таким образом в значительной степени определяются сами процессы.

С точки зрения содержания планы должны быть проблемно ориентированы.

С точки зрения масштаба представления и степени детализации представляемой информации в зависимости от целевого назначения планов и потребностей менеджеров различают укрупненные (грубые) и детализированные (уточненные) планы.

С точки зрения временных параметров (срочности) различают краткосрочные (на 1 год и меньше), среднесрочные (на три – пять лет) и долгосрочные (на пять – десять лет и более) планы с соответствующими плановыми периодами. При планировании специальных объектов (проектов) в качестве плановых периодов иногда выделяют подготовительный период и эффективный период (период осуществления). Системы стратегического и оперативного финансового планирования образуют два блока общефирменного планирования. В них можно выделить элементы стратегического и оперативного финансового планирования, используя классификацию объектов финансового планирования. Ниже приведен перечень стратегических, оперативных планов предприятия с функциональной организационной структурой (знаком 0 помечены объекты, относящиеся к системе оперативного финансового планирования; знаком Х – стратегического финансового планирования; остальное – общефирменное финансовое планирование).

1. Ассортиментно-продуктовый план (номенклатурный план в рамках имеющегося потенциала).

1.1. Ассортиментно-продуктовый план по группам продукции в количественном выражении.

1.2. План стоимостных показателей по группам продукции (выручка, издержки, сумма покрытия, вложенный капитал) (0).

2. Оперативные планы по функциональным сферам.

2.1. План сбыта.

2.1.1. Сбытовая программа (программа продаж по видам продукции, рынкам, группам потребителей в количественном и стоимостном выражении) (0).

2.1.2. План мероприятий (структура цен, каналы сбыта, сервисное обслуживание, реклама и стимулирование сбыта) (0).

2.1.3. План издержек, основных и оборотных средств (0).

2.2. План производства.

2.2.1. Производственная программа в разрезе продуктов и потенциала.

2.2.2. План мероприятий (использования производственных ресурсов, производственный план в разрезе мощностей, сроков, используемых материальных ресурсов).

2.2.3. План издержек, основных и оборотных средств (0).

2.3. План материально-технического снабжения.

2.3.1. Программа снабжения (включая создание запасов по видам сырья, основных и вспомогательных материалов).

2.3.2. План мероприятий.

2.3.3. План издержек, основных и оборотных средств (0).

2.4. План транспортно-складского хозяйства (логистика).

2.4.1. Транспортно-складская программа.

2.4.2. План мероприятий.

2.4.3. План издержек, основных и оборотных средств (0).

2.5. План научно-исследовательских и опытно-конструкторских работ (НИОКР).

2.5.1. Программа НИОКР.

2.5.2. План мероприятий (фундаментальные исследования, прикладные исследования, новые разработки и модернизация, испытания).

2.5.3. План издержек, основных и оборотных средств (Х).

2.6. План персонала.

2.6.1. Программа персонала (штатные расписания).

2.6.2. План мероприятий (прием, перемещение, повышение квалификации, сокращение персонала).

2.6.3. План издержек, основных и оборотных средств (0).

2.7. План основных средств.

2.7.1. Программа основных средств.

2.7.2. План мероприятий (обеспечение, обслуживание и ремонт, утилизация, продажа основных средств).

2.7.3. План издержек, основных и оборотных средств (Х).

2.8. План работы руководства предприятия.

2.8.1. Планы работы высшего руководства и вспомогательных служб (Х, 0).

2.8.1.1. Планы работы высшего руководства (программа, план мероприятий, план издержек, основных и оборотных средств).

2.8.1.2. Планы работы штабных и центральных отделов (программа, план мероприятий, план издержек, основных и оборотных средств).

2.8.2. План работы отделов планирования, учета и финансов (программа, план мероприятий, план издержек, основных и оборотных средств) (Х, 0).

2.8.3. План работы отдела обработки информации (программа, план мероприятий, план издержек, основных и оборотных средств) (0).

3. Общефирменные планы.

3.1. План операционного результата (выручка, издержки, прибыль) (0).

3.2. План балансового результата (0).

3.2.1. План прибылей и убытков.

3.2.2. Плановый баланс (Х).

3.3. Финансовый план (0).

3.3.1. План денежных потоков (Х, 0).

3.3.2. План инвестиций и дезинвестиций (Х).

3.3.3. План финансирования и дефинансирования (0).

3.3.4. Сводный план поступлений и выплат денежных средств (рассчитанный косвенным или прямым методом финансовый план) (Х, 0).

4. Прогноз экономической обстановки.

4.1. Общеэкономические прогнозы (курсы валют, процентные ставки, инфляция и другие макроэкономические индикаторы).

4.2. Прогноз развития техники и технологии.

4.3. Прогноз социально-культурного развития общества (изменения в системе общественных ценностей, демографическая ситуация).

4.4. Прогноз политико-правовой ситуации (политическая стабильность, развитие налогового и антимонопольного законодательства).

4.5. Прогноз экологической ситуации.

В блоке оперативного планирования финансовому планированию принадлежат стоимостные планы функциональных подразделений. Блок общефирменного планирования охватывается финансовым планированием полностью. В прогнозах экономической обстановки к финансовым вопросам относятся прогнозы некоторых макроэкономических показателей (курсы валют, процентные ставки, инфляция) и прогноз развития налогового и валютного законодательства.

Планы и лежащие в их основе процессы планирования и контроля должны быть интегрированы с ориентацией на цели, т.е. все они должны быть содержательно связаны между собой.

1. Содержательная интеграция. Такая интеграция плановых задач и субъектов, отвечающих за их решение, осуществляется в рамках организационной структуры. Организационная структура предприятия и система планирования, т.е. организационная и плановая пирамиды, должны при наложении одна на другую совпадать по структуре и контурам. Планово-контрольная информация, подготавливаемая руководителями на всех уровнях организационной пирамиды, используется для решения задач соответствующего блока, и, следовательно, планы и отчеты должны содержательно и с привязкой к проблемам согласовываться между собой, как по горизонтали, так и по вертикали, а по некоторым объектам планирования (например, по проектам) – и по диагоналям. Показатели должны содержательно агрегироваться при переходе с одного уровня управления на другой, более высокий. Отдельные разделы плана представляют собой в системе планирования содержательный взаимосвязанный информационный концентрат.

2. Интеграция во времени. В зависимости от регулярности осуществления процессов планирования и контроля различают непериодическое (нерегулярное, от случая к случаю) и периодическое (регулярно повторяющееся, текущее или стандартное) планирование.

Периодическое планирование в зависимости от последовательности временных периодов может быть скользящим (с перекрывающими один другой периодами) или последовательным.

3. Содержательная и временная интеграция. Целеориентированное согласование всех разделов плана по содержанию и во времени может осуществляться последовательно или синхронно. Это означает, что содержание двух или более планов может согласовываться одно с другим следующим образом: либо один план разрабатывается на базе другого (последовательное планирование), либо содержание планов в процессе принятия решения определяется одновременно (синхронное планирование). Взаимозависимость всех структурных подразделений организации обусловливает и согласование всех планов. Обычно такое согласование проводится по ступеням управления (последовательно).

Процесс планирования, в котором участвует множество лиц, осуществляется, как правило, комбинированно «сверху вниз» и «снизу вверх» в соответствии с так называемым принципом встречного потока. Представители как минимум двух уровней управления должны согласовать свои цели и представления о путях их достижения в ходе многократно повторяющихся совещаний (плановых конференций), являющихся основой формирования и утверждения плана.

При комбинированной форме содержательной и временной интеграции разделов плана следует начинать с первичного, или исходного, плана, являющегося базой для разработки одного или нескольких вторичных (производных) планов, на основе которых, в свою очередь, могут разрабатываться другие планы. Относительно первичных и производных планов следует различать два случая:

1) первичный план может быть грубым предварительным планом, из которого вытекают все производные детализированные планы;

2) первичный план может быть доминирующим планом, который в краткосрочном периоде требует подстраивания под себя производных (вторичных) планов, последние в этом случае будут подчиненными планами. Первичным доминирующим планом может быть план соответствующего «узкого места» на предприятии. При наличии доминирующих планов необходимо руководствоваться законом выравнивания (сглаживания) планирования в течение периода краткосрочного действия доминирующего плана («узкого места»). При долгосрочном воздействии «узкого места» правило выравнивания планирования свидетельствует о том, что имеется тенденция приведения узкого места к уровню других сфер организации (согласование).

Путем двух– или многоступенчатого согласования планов нельзя добиться оптимального в строгом смысле этого понятия плана организации (общего решения). Однако разработать единый (общий) план организации в процессе синхронного планирования вообще невозможно: слишком велико число влияющих факторов и ограничений, которые должны быть приняты во внимание. Кроме того, слишком детализированное синхронное планирование может ограничить самостоятельность менеджеров и оказать на них демотивирующее воздействие. Однако на основе разумного отбора и упрощения при помощи метода моделирования необходимо пытаться синхронизировать разработку и согласование отдельных многопериодичных планов. Если в организации вынуждены осуществлять последовательное планирование, то все равно необходимо стремиться по меньшей мере к частично квазисинхронному планированию, реализуемому в форме конференций и совещаний по планированию и контролю. Как правило, при этом формируются обратные связи, действующие в течение нескольких циклов планирования.

Для того чтобы планово-контрольные расчеты стали инструментом управления организации на всех уровнях, они должны быть построены по меньшей мере в виде периодической информационной системы, имеющей пирамидальную структуру и передающей снизу вверх систематически агрегируемые от одного уровня управления к другому и обладающие концентрированной информативностью показатели. При скользящем планировании планово-контрольные расчеты отличаются особой интегрированностью по содержанию и времени.

Важное место при согласовании планов в подразделениях организации и между ними занимают плановые расчеты, отражающие влияние показателей результата и ликвидности организации в целом. Расчетное и балансовое планирование финансового результата, а также финансовое планирование выполняют естественную функцию интеграции и координации целевых планов и планов мероприятий в подразделениях организации.

В настоящее время в условиях постоянно изменяющихся потребностей рынка, ориентации производства товаров и услуг на индивидуальные потребности заказчиков и клиентов, непрерывного совершенствования технических возможностей и сильной конкуренции происходит смещение акцентов с управления использованием отдельных ресурсов на организацию динамических бизнес-процессов. Такой подход получил название процессно-ориетированного. В отличие от декомпозиции в виде «функции – процессы – операции», присущей функциональному подходу, управление связано с процессами, которые, в свою очередь, состоят из функций, с дальнейшим делением на процедуры и операции. Следовательно, если ядром оперативного планирования на предприятии являются плановые расчеты результата по продуктам, то понимать это нужно таким образом, что любой показатель может быть представлен как плановым, так и фактическим значениями, и, кроме того, отклонением и кумулятивным отклонением. Порядок расчета при этом должен оставаться неизменным. Только постоянное отслеживание текущих плановых и фактических величин позволяет претворить в жизнь тезис о том, что планирование является обучающейся системой. Поэтому необходимо учиться достигать фактических показателей, используя плановые, путем регулирования отклонений в соответствии с запланированным курсом.

В связи с этим необходимо диспозитивное планирование на предприятии[28]. Диспозитивное планирование – это процесс регулирования. На практике оперативный план должен быть дополнен диспозитивным планом. Это позволит взаимоувязать стратегический и оперативный уровни управления.

При диспозитивном планировании, или регулировании, намечаются корректирующие мероприятия, позволяющие конкретным подразделениям (а тем самым и организации в целом) держаться планового курса. В ходе диспозитивного планирования может выясниться, что первоначально составленный план не будет выполнен или будет перевыполнен. Основной инструментарий диспозитивного планирования представляет собой сопоставление плановых и фактических показателей, т.е. сравнение фактических и заданных в оперативном плане величин. Так, при оперативном планировании план реализации согласуют с данными о располагаемых производственных мощностях в часах, чтобы проверить, соответствуют потребности возможности их удовлетворить или они только еще должны быть взаимоувязаны с помощью инвестиций и найма новых сотрудников. К диспозитивному планированию относится регулирование производственного процесса, которое позволяет преобразовывать по периодам текущий план реализации в план производства с использованием в качестве буферов складов; текущий (еженедельный или ежемесячный) контроль ликвидности в соответствии с намеченным при оперативном планировании курсом; регулирование внедрения строительного проекта в соответствии с заданным сетевым графиком на основе сопоставлений плановых и фактических показателей в контрольных точках и др.

С точки зрения А. Дайле, ни в коем случае нельзя считать, что диспозитивное планирование ведет к изменениям в оперативном плане[29]. Оперативный план меняется только в случае изменения одной из четко сформулированных предпосылок стратегического плана. На практике нередко в ходе планирования это событие и без того часто совпадает с началом составления нового оперативного плана на следующий год, т.е. диспозитивное планирование направлено на то, чтобы, действуя «вокруг» и выбирая обходные пути, все-таки достичь поставленной цели, пусть даже и с некоторым опозданием. Действительно, с такой позицией можно согласиться при условии, что выбранная стратегия верно задана. Если же стратегия слабая, то возникает необходимость с накоплением вариантов тактических ходов корректировать стратегию для обеспечения успешного долгосрочного функционирования организации.

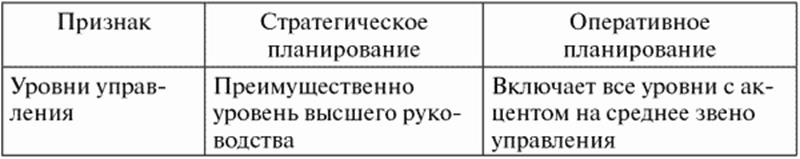

Между оперативным и стратегическим планированием существует обратная связь (табл. 4.2).

Таблица 4.2 Особенности стратегического и оперативного планирования

Бюджетирование как вид финансового планирования

Под бюджетированием следует понимать технологию составления скоординированного по всем подразделениям или функциям плана работы организации, базирующуюся на комплексном анализе прогнозов изменения внешних и внутренних параметров и получении посредством расчета экономических и финансовых индикаторов деятельности предприятия, а также механизма оперативно-тактического управления, который обеспечивает решение возникающих проблем и достижение заданных целей.

Для организации расчета бюджета предприятия всю совокупность данных целесообразно разделить на бизнес-прогнозы, которые представляют собой массивы предполагаемых данных, отражающих особенности внешней и внутренней среды предприятия на будущий период; бизнес-задания, которые рассчитываются на основании бизнес-прогнозов и предназначены для определения комплекса показателей деятельности предприятия.

Только в этом случае расчеты, осуществляемые в процессе формирования бюджета предприятия, позволяют в полном объеме учесть специфику сбытовой, производственной, снабженческой составляющих и в результате своевременно определить необходимую предприятию сумму денежных средств, а также источники поступления этих средств (собственные, кредитные, бюджетные или средства инвестора). Основной особенностью финансового цикла (кругооборота оборотного капитала) в промышленности является наличие стадии производства (трансформации материальных ресурсов в готовую продукцию). Это обусловливает усложненную по сравнению с другими отраслями экономики систему планирования затрат для промышленной компании. Так, в банковской сфере и торговле большая часть добавленной стоимости – это операционные издержки, которые определяются общими условиями поддержания бизнеса (наличие офисного помещения, персонала и пр.). При этом основная задача компаний этих отраслей состоит в том, чтобы разница «исходящих» и «входящих» стоимостных потоков, т.е. маржа (будь то разница покупной и продажной стоимости товаров в торговле либо разница привлечения и размещения финансовых ресурсов в банковской сфере) покрывала операционные издержки. Оптимизация же операционных издержек в общих чертах сводится к тому, чтобы с минимумом затраченных ресурсов исполнить роль посредника, перераспределяющего «входящие» товарные или финансовые потоки[30].

«Выходными» результатами бюджетного процесса являются плановые формы сводной финансовой отчетности:

– отчет о финансовых результатах (прибылях и убытках) – «выходная» форма операционного бюджета;

– отчеты о движении денежных средств и об изменении финансового состояния – «выходные» формы финансового бюджета;

– отчет об инвестициях – «выходная» форма инвестиционного бюджета;

– баланс – интегральная «выходная» форма, объединяющая результаты всех трех основных бюджетов, составляющих сводный бюджет предприятия.

На основании этих данных разрабатываются следующие виды бюджетов:

– бюджет продаж – показывает помесячный и поквартальный объемы продаж по видам продукции и в целом по компании в натуральных и стоимостных показателях на протяжении бюджетного периода;

– производственный бюджет – отражает помесячный и поквартальный объемы производства (выпуска) по видам продукции и в целом по компании в натуральных показателях с учетом запасов готовой продукции на начало и на конец бюджетного периода;

– бюджет запасов готовой продукции (данный бюджет также может быть объединен с бюджетом производства, входить в его состав) – включает в себя информацию о запасах по видам продукции, по компании в целом и по отдельным бизнесам в натуральных и стоимостных показателях;

– бюджет прямых материальных затрат (основных материалов и запасов товарно-материальных ценностей) – содержит информацию о затратах сырья и материалов, покупных изделий и комплектующих в расчете на единицу готовой продукции по видам продукции и в целом по компании в натуральных и стоимостных показателях, а также информацию о запасах основных материалов в стоимостных показателях на начало бюджетного периода;

– бюджет прямых затрат труда – отражает затраты на заработную плату основного производственного персонала на протяжении бюджетного периода в расчете на единицу готовой продукции по видам продукции и в целом по компании в натуральных и стоимостных показателях, т.е. с учетом затрат рабочего времени в человекочасах и тарифных ставок;

– бюджет прямых производственных (операционных) затрат – может составляться тогда, когда требуется более точный учет тех производственных (операционных – для торговых фирм и предприятий сферы услуг) расходов, которые могут быть отнесены к категории прямых (переменных) затрат;

– бюджет общепроизводственных (общецеховых) накладных расходов – показывает расходы на заработную плату административно-управленческого, инженерно-технического и вспомогательного персонала, непосредственно занятого в данном бизнесе (цехе, структурном подразделении), арендные платежи, коммунальные и командировочные расходы, затраты на текущий ремонт, стоимость малоценного и быстроизнашивающегося инструмента и другие затраты (главным образом, общецеховые расходы), связанные с функционированием данного бизнеса на протяжении бюджетного периода;

– бюджет управленческих расходов – включает в себя информацию о расходах на заработную плату административно-управленческого, инженерно-технического и вспомогательного персонала в аппарате управления предприятия или фирмы, арендные платежи, коммунальные и командировочные расходы, затраты на текущий ремонт, стоимость малоценного и быстроизнашивающегося инструмента и другие (главным образом общеорганизационные) расходы на протяжении бюджетного периода;

– бюджет коммерческих расходов – отражает расходы на рекламу, комиссионные сбытовым посредникам, транспортные услуги и прочие расходы по реализации продукции предприятия или фирмы;

– бюджет накладных расходов – содержит информацию о прочих расходах предприятия, например об амортизации, уплате процентов за кредит и о других общезаводских расходах на протяжении бюджетного периода.

Главный смысл операционных бюджетов – более тщательная подготовка исходных данных для всех основных бюджетов, прежде всего для бюджета доходов и расходов (БДиР) и бюджета движения денежных средств (БДДС), а также перевод планируемых показателей из натуральных единиц измерения (нормочасы, штуки, тонны и т.п.) на язык стоимостных показателей. Важной особенностью составления операционных бюджетов является отражение затрат различного вида в расчете на единицу стоимости готовой продукции. Это позволяет уже в основных бюджетах (конкретно в бюджете доходов и расходов) произвести разделение затрат на переменные (прямые) и постоянные (условно-постоянные).

Связь бюджета со стратегическим планом компании представлена на рис. 4.1.

Рис. 4.1. Связь бюджета со стратегическим планом компании

Являясь частью общей стратегии экономического развития предприятия, бюджет носит по отношению к ней подчиненный характер и должен быть согласован с ее целями и направлениями. Вместе с тем бюджет сам оказывает существенное влияние на формирование общей стратегии экономического развития предприятия.

Бюджет движения денежных средств – это бюджет (план) движения расчетного счета и наличных денежных средств в кассе предприятия и (или) его структурного подразделения (бизнеса, структурного подразделения), отражающий все прогнозируемые поступления и снятия денежных средств в результате хозяйственной деятельности предприятия или фирмы. Он показывает возможные (предполагаемые, исходя из условий договоров или контрактов) поступления предоплаты за поставляемую продукцию, задержки поступлений за отгруженную ранее продукцию (дебиторская задолженность), использование неденежных форм платежных документов – финансовых суррогатов отечественного изобретения (зачеты, казначейские обязательства, векселя и пр.).

Он позволяет получить целостное представление о совокупной потребности в денежных средствах; принимать управленческие решения о более рациональном использовании ресурсов; анализировать значительные отклонения по статьям бюджета и оценивать их влияние на финансовые показатели деятельности предприятия; своевременно определять потребность в объеме и сроках привлечения заемных средств.

Кассовый бюджет должен включать в себя все денежные поступления и выплаты, которые удобно группировать по видам деятельности – основная, инвестиционная и т.д.

На первом этапе необходимо определить поступления и расход денежных средств по основной деятельности предприятия, поскольку результаты планирования денежного потока по этому виду деятельности могут использоваться при планировании инвестиций и определении источников финансирования.

Планирование денежных расходов по инвестиционной деятельности выполняется на основе инвестиционных проектов и программы развития производства с учетом поступления денежных средств от основной деятельности или от иных источников финансирования.

Приток денежных средств по инвестиционной деятельности определяется ее доходами от продажи основных фондов и прочих долгосрочных вложений.

Данный документ отражает потребность во внешнем финансировании (объем кредитов, инвестиций), а также способствует более точному определению объемов внешнего финансирования. Его назначение состоит в обеспечении сбалансированности поступлений денежных средств (соответствующих планируемым доходам) и их списании в соответствии с запланированными расходами бизнеса по бюджетным периодам.

Если окажется, что остатков денежных средств на начало бюджетного периода (вступительное сальдо) и ожидаемых в течение периода поступлений денежных средств будет недостаточно для покрытия расходов, запланированных согласно бюджету доходов и расходов, а также других видов затрат в соответствующий бюджетный период (например, на капитальные вложения), то для данного бизнеса необходимо предпринимать шаги по поиску дополнительных источников денежных средств на соответствующий бюджетный период (взять кредит в банке или найти иную форму привлечения внешних финансовых средств, эмитировать зачет для снижения дебиторской или кредиторской задолженности и т.п.).

Для бизнеса или структурного подразделения, не являющихся юридическими лицами, БДДС имеет чисто расчетный характер. Показатели вступительного сальдо (остаток на начало периода) и конечного сальдо (остаток на конец периода) в бюджетных наметках соответствуют данным отчетных бюджетов.

Во всех случаях статьи БДДС взаимосвязаны с форматом БДиР, планом капитальных затрат и кредитным планом. Отличие формата БДДС от БДиР заключается в том, что в последнем все статьи затрат показаны по способу их начисления в зависимости от объема продаж (соответствуют планам-графикам соответствующих операционных бюджетов), а в первом – по способу их оплаты (соответствуют графикам оплаты дебиторской и кредиторской задолженности).

Разработка БДДС начинается с определения источников и составных частей возможных поступлений денежных средств в предстоящий бюджетный период. Здесь отражаются только те денежные средства или финансовые суррогаты, которые реально могут поступить на расчетный счет или иным образом в данный бюджетный период. Эти источники могут быть двух видов: внешние и внутренние. Внешние поступления – это кредиты и инвестиции (любого происхождения). Внутренние поступления делятся на две группы: доходы от реализации произведенной продукции и услуг, а также внереализационные доходы, являющиеся как бы побочным продуктом основной хозяйственной деятельности (например, продажа части активов, доходы от участия в других видах бизнеса и т.п.)[31].

Однако если с источниками все ясно, то с их составными частями – не всегда. Первая проблема состоит в определении объемов поступления денежных средств за произведенную продукцию в данный конкретный период (месяц, декаду). Дело в том, что отгрузка произведенной продукции (отражаемая в БДиР) по времени не совпадает с поступлением денежных средств за нее. Если по условиям договора (контракта) предполагается предоплата или реализация в кредит (передача товара на консигнацию), то неизбежно образуется разрыв между реализацией (отгрузкой) товара и связанными с ней расходами и притоком части денежных средств (части выручки от реализации) на расчетный счет компании.

Стоимость отгруженных товаров (например, чистая выручка за данный бюджетный период в бюджете доходов и расходов) не будет совпадать (будет меньше) с объемом поступивших денежных средств за тот же бюджетный период. Вместе с тем все расходы (согласно бюджету доходов и расходов в данный бюджетный период), связанные с выпуском товарной продукции и получением чистой выручки от реализации, предприятия или фирмы уже понесут и, скорее всего, должны будут их оплачивать (списывать с расчетного счета) или договариваться с поставщиками о размерах кредиторской задолженности. Вследствие этого предстоит определить, какая часть отгруженной в тот или иной месяц (декаду) продукции будет оплачена в тот же месяц (декаду) в виде предоплаты или наличных, просто успеет поступить с момента отгрузки на расчетный счет компании, а какая часть будет оплачена позднее и, самое главное, когда именно (спустя два – три месяца или две – три декады и более). Эти поступления денежных средств за отгруженную ранее продукцию формируют дебиторскую задолженность, отражаемую затем в расчетном балансе. В бюджетировании решить данную проблему можно двумя основными способами.

1. Согласно теории бюджетирования можно составить график поступления денежных средств как приложение к бюджету продаж, в котором следует предусмотреть вероятную динамику поступления денежных средств после поставки продукции потребителям. Сделать это на перспективу можно только на основе анализа условий заключенных договоров.

2. Исходя из сложившихся в прошлые периоды тенденций сбыта и поступления денежных средств на счета фирмы, можно определить, какой процент в общей стоимости отгруженной продукции составляла предоплата или реализация за наличный расчет. Далее устанавливается период, в течение которого оплата за отгруженную ранее продукцию поступает на счета предприятия или фирмы (так называемый период сверки счетов). В формате БДДС соответственно первая величина (предоплата и наличный расчет) отражается в тот же самый временной отрезок бюджетного периода, в который была отгружена продукция, а вторая величина (поступления за отгруженнную ранее продукцию) – в формате БДДС по окончании периода сверки счетов.

С учетом специфики бизнеса могут быть предложены и иные варианты бюджетирования, но указанные два способа являются наиболее типичными.

Вторая проблема, с которой приходится сталкиваться при составлении БДДС в части поступлений, состоит в определении объемов и структуры внешнего финансирования, т.е. установлении (хотя бы ориентировочно) объема средств, необходимых для финансирования дополнительных (в сравнении с обычными) расходов на предстоящий бюджетный период. Для этого используют данные плана капитальных (первоначальных) затрат. Сумма расходов по этому бюджету обычно берется в качестве нижней границы уровня финансирования из внешних источников (кредит банка, инвестиции). В действительности же может оказаться, что размер кредита или инвестиций должен быть намного больше, нежели это предполагается потребностями покрытия капитальных затрат. Дело в том, что в случае когда доля предоплаты составляет менее 80% общего объема отгруженной продукции (а в Российской Федерации в лучшем случае она составляет сегодня не более 40% общего объема продаж) и продолжительность периода сверки счетов более одного месяца (в России сегодня – 2–6 месяцев), оборотные средства предприятий реального сектора могут формироваться только за счет кредитов.

Третьей проблемой при разработке БДДС и связанных с ним других бюджетов (основных, вспомогательных и операционных) может быть итеративный характер процедур их составления, когда первоначальные наметки БДДС (в любой его части), а затем и других бюджетов необходимо корректировать для обеспечения достаточного количества денежных средств. Составив один вариант и обнаружив отрицательное конечное сальдо за какой-нибудь период, нужно найти решение проблемы (увеличить кредит, продать акции, не заплатить поставщикам, – каждый ищет выход по-своему).

Разобравшись с источниками и составными частями денежных поступлений в тот или иной период, предстоит определить направления их использования. Эта часть БДДС тоже тесно связана с бюджетом доходов и расходов, а также с другими бюджетами.

Использование денежных средств в БДДС делится на три основные категории. Денежные средства могут использоваться на финансирование:

1) текущих операций;

2) капитальных (первоначальных) затрат;

3) прочих расходов.

При финансировании текущих операций набор статей соответствующего раздела отражает статьи затрат и расходов, перечисленные в формате бюджета доходов и расходов, хотя в конкретных цифрах здесь могут возникать расхождения, обусловленные как спецификой хозяйственной деятельности, так и реальным финансовым положением предприятия или фирмы. В идеальном случае в конкретный период (месяц, декаду) объем денежных средств, направляемых, например, на оплату счетов за поставки сырья и материалов в БДДС, должен совпадать с величиной затрат, указанных в БДиР за тот же период (месяц, декаду). В действительности же все происходит по-другому: или у предприятия не хватает денежных средств на то, чтобы вовремя оплатить поставки, и образуется кредиторская задолженность перед поставщиками, начиная с конкретного периода (фиксируемая затем в расчетном балансе), или специфика производства требует создания нормативных запасов сырья и материалов. В этом случае в конкретный период в БДДС величина денежных средств, предназначенная на оплату счетов от поставщиков, будет превышать соответствующую статью затрат в БДиР на величину создаваемого нормативного запаса (также фиксируемую затем в расчетном балансе).

Финансирование капитальных (первоначальных) затрат осуществляется в БДДС обычно в полном соответствии с конкретными вспомогательными или специальными бюджетами. В случае когда планом капитальных (первоначальных) затрат предусмотрены строительные или ремонтные работы, а финансовое положение предприятия или фирмы (когда по результатам составления первого варианта БДДС в какие-либо периоды образуется отрицательное конечное сальдо) не позволяет ему своевременно финансировать эти расходы, вновь может идти речь об образовании кредиторской задолженности перед подрядчиками, фиксируемой затем в расчетном балансе.

Прочие расходы в БДДС обычно включают в себя следующие статьи: выплата процентов за кредиты, возврат кредитов и займов, выплата дивидендов и прочие расчеты с инвесторами, расчеты с государственным бюджетом. Большей частью они также должны соответствовать аналогичным статьям БДиР или специальных бюджетов. Возможные расхождения отражаются в расчетном балансе.

Если сопоставить все поступления денежных средств и их использование за один и тот же период, то образуется еще одна статья формата БДДС – кассовый рост или уменьшение. Рост возникает в случае превышения поступления денежных средств над их использованием, уменьшение – соответственно при превышении расхода денежных средств над их приходом за один и тот же период. С этой позиции принято называть соответственно положительные и отрицательные финансовые потоки.

Еще две позиции формата БДДС – вступительное и конечное сальдо. При этом конечное сальдо предыдущего периода всегда является вступительным сальдо для следующего периода. Конечное сальдо данного периода является алгебраической суммой вступительного сальдо и кассового роста или уменьшения за тот же период. Значение

Date: 2015-08-15; view: 724; Нарушение авторских прав