Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Обыкновенные акции

|

|

- (о.а.) РАО «ЕЭС России»(EESR);

- о.а. ОАО «Лукойл»(LKOH);

- о.а. ОАО «Ростелеком»(RTKM);

- о.а. Сбербанк России(SBER);

- а.о. ОАО "НК "ЮКОС"(UYKO);

- а.о. ОАО "Сибнефть" (SIBN);

- а.о. ОАО "Татнефть" (TATN);

- а.о. АО "Свердловэнерго"(SVEN).

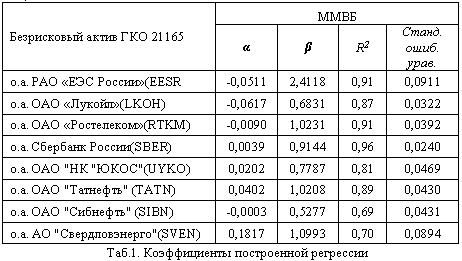

Без рисковым активом (risk-free asset) выбрана государственная кратко-срочная бескупонная облигация - ГКО 21165.

В качестве рыночного портфеля возьмем поочередно несколько фондовых индексов: ММВБ, ММВБ 10, ТехноСи.

Котировки ценных бумаг выражены в рублях; взяты с торгов на российском фондовом рынке - ММВБ. Источники: www.finam.ru, www.micex.ru, www.rbc.ru. Временной интервал, исходя из которого, определялась статистическая информация (котировки ц/б): с 20.01.2003 по 20.06.2003 г. По котировкам ценных бумаг определим их доходность (вследствие недостатка информации по дивидендам исследуемых акций, в доходности они не учтены).

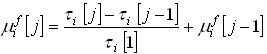

Рекуррентная формула определения доходности ц/б:

(2)

(2)

где  – стоимость ценной бумаги i в момент j;

– стоимость ценной бумаги i в момент j;

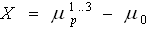

Строим линейную регрессию с переменными  ;

;

Полученные значения:

Анализ: Необходимо отметить, что R2 построенных регрессий высок, около 90%, что говорит о высокой точности объяснения статистических данных построенным уравнением регрессии, причем стандартная ошибка регрессионных уравнений не высока.

Вывод: Общей "тенденции" коэффициентов  нет, одни из них положительны другие отрицательны, то есть не до ценность или переоцененность исследуемых ценных бумаг, в рассмотренный период времени на этом рынке, есть индивидуальные параметры.

нет, одни из них положительны другие отрицательны, то есть не до ценность или переоцененность исследуемых ценных бумаг, в рассмотренный период времени на этом рынке, есть индивидуальные параметры.  = доходность фактическая – доходность равновесная). Но данный показатель слабо значим и его можно корректировать путем диверсификации портфеля ц/б.

= доходность фактическая – доходность равновесная). Но данный показатель слабо значим и его можно корректировать путем диверсификации портфеля ц/б.

Коэффициент по одной и той же ценной бумаге различается при использовании разных фондовых индексов. Самые высокие значения  рассчитанные с индексом ТехноСи, далее идет ММВБ и самое малое значение коэффициента при ММВБ 10. Возможно, это объясняется количеством входящих в портфель бумаг. При изменении доходности «большого» портфеля, отдельная бумага в меньшей степени влияет на его доходность, чем, если бы это был «малый» портфель.

рассчитанные с индексом ТехноСи, далее идет ММВБ и самое малое значение коэффициента при ММВБ 10. Возможно, это объясняется количеством входящих в портфель бумаг. При изменении доходности «большого» портфеля, отдельная бумага в меньшей степени влияет на его доходность, чем, если бы это был «малый» портфель.

Таким образом, были выявлены следующие актуальные положения, которые могут иметь значение для инвесторов. Самый рискованный актив EESR имеет самую большую доходность, следовательно, его необходимо приобретать при создании агрессивных портфелей. Финансовый актив SVEN имеет высокую доходность, более вероятно из-за внешних факторов и приобретение его должно быть связано с оценкой его внутренней структуры управления предприятием. Минимально рискованные активы LKOH и SIBN имеет самую низкую доходность, необходимы для формирования консервативных портфелей. Ценные бумаги RTKM, SBER, TATN имеют коэффициент  около единицы, что говорит о возможности включения их в сбалансированные портфели. UYKO - весьма привлекательный актив, имеющий низкий коэффициент неизбежного риска и при этом доходность на уровне RTKM, SBER, TATN. Данный актив можно приобретать как для сбалансированных,так и к консервативных портфелей.

около единицы, что говорит о возможности включения их в сбалансированные портфели. UYKO - весьма привлекательный актив, имеющий низкий коэффициент неизбежного риска и при этом доходность на уровне RTKM, SBER, TATN. Данный актив можно приобретать как для сбалансированных,так и к консервативных портфелей.

Подытоживая можно отметить что, точный расчет показателей модели САРМ необходим финансовым менеджерам, чтобы выбрать активы, которые наилучшим образом соответствуют их стратегии инвестирования

Глава 2.Сбербанк(Акции)

2.1. Организации

Сберба́нк Росси́и — российский коммерческий банк, международная финансовая группа, один из крупнейших банков России и Европы. Контролируется Центральным Банком Российской Федерации. Полное наименование — Открытое акционерное общество «Сбербанк России». Кроме того, в деловой практике, в том числе во внутренних документах и формах, зачастую используется сокращение — СБ РФ.

Сбербанк России — универсальный банк, предоставляющий широкий спектр банковских услуг. Доля Сбербанка России на рынке частных вкладов на 1 июня 2009 года составляла 50,5 %, а его портфель соответствовал более 30 % всех выданных в стране займов

Бренд Сбербанка на начало 2010 года по оценке журнала «The Banker» и компании Brand Finance занимал 15 место в рейтинге самых дорогих банковских брендов и стоил приблизительно 11,7 миллиарда долларов.

Центральный офис Сбербанка России находится в Москве.

Банк имеет генеральную лицензию на осуществление банковских операций № 1481 от 8 августа 2012 года.

Филиальная сеть банка на 1 апреля 2011 года включает 17 территориальных банков и 19292 подразделения по всей России. Дочерние банки Сбербанка России работают в Казахстане, Украине, Беларуси, Германии. В июне 2010 года Сбербанк получил разрешение Китайской банковской регуляторной комиссии на открытие представительства в Пекине, а в сентябре 2010 года Банк России зарегистрировал филиал ОАО «Сбербанк России» в Индии.

У банка имеется дочерняя инвестиционная компания ООО «Сбербанк Капитал», занимающаяся санацией и управлением заложенными в банке активами.

С 1993 по 2010 годы Сбербанк участвовал в развитии российской платёжной системы СБЕРКАРТ. С 2010 года банк участвует в проекте создания универсальной электронной карты, являясь одним из учредителей оператора проекта ОАО «УЭК».

3 февраля 2012 года Сбербанк объявил, что создаёт венчурный фонд на базе венчурного подразделения «Тройки Диалог» — «Тройка Венчурз» со стратегией инвестирования в высокотехнологические компании и проекты, начальные инвестиции составят 100 млн долл

Показатели деятельности

По состоянию на 9 августа 2011 года собственный капитал банка составил 1 421 млрд руб. С начала года величина капитала возросла на 14,4 %. Источник роста капитала — заработанная чистая прибыль. Прибыль до уплаты налогов из прибыли составила 250,1 млрд руб., чистая прибыль составила 201,2 млрд руб. против 76,8 млрд руб. за 7 месяцев 2010 года.

Кредитный портфель корпоративных клиентов на 1 августа 2011 года составил 5 174 млрд руб., увеличившись за 7 месяцев на 8,6 %, портфель розничных кредитов на 1 августа составил 1 478 млрд руб., увеличившись за 7 месяцев на 13,6 %.

Активы банка с начала 2011 года увеличились на 484 млрд руб. или 5,7 % и превысили 9 трлн руб. Активы Сбербанка составляют более четверти совокупных активов всей банковской системы Российской Федерации.

Сбербанк — крупнейший в России банк по объёмам операций с физическими лицами. Средства физических лиц в июле 2011 года увеличились на 37 млрд руб. до 5 094 млрд руб.

Производственная система Сбербанка

C 2008 года в банке реализуется Производственная система Сбербанка (ПСС), которая играет важную роль в стратегии развития Сбербанка и развёртывается, по информации самого банка, для роста удовлетворенности клиентов, повышения эффективности работы, повышения мотивации и роста удовлетворенности персонала.

Производственная система Сбербанка в своей основе имеет принципы Lean-менеджмента. Советником Германа Грефа по внедрению ПСС весной 2011 года назначен Джон Теуркоф, до этого работавший в банке Credit Suisse. Весной 2013 года его контракт с банком был расторгнут До 2015 года ПСС планируется обучить всех сотрудников банка.

2.2. Анализ дивидендной политики

Анализ финансового положения Сбербанка России

Сбербанк завершил 2009 год со следующими экономическими показателями Активы возросли на 378 млрд. руб., или на 5,6%, и на 1 января 2010 года составили 7 097 млрд. руб.Прибыль до налогообложения составила 56,2 млрд. руб., или 37,2% аналогичного показателя за 2008 год.Прибыль после налогообложения составила 21,7 млрд. руб.. или 19.7% от объема чистой прибыли за 2008 год. Капитал Банка, рассчитанный в соответствии с Положением Банка России №215П, увеличился за год на 13,9% и достиг 1318 млрд. руб. Капитал увеличился в основном за счет перевода подтвержденной аудитором чистой прибыли за 2008 год из дополнительного капитала в основной, включения в расчет дополнительного капитала прироста стоимости имущества за счет переоценки, проведенной по состоянию на 1 января 2009 года, а также заработанной в 2009 году чистой прибыли.

Активы банка (Таблица 1) за год увеличились на 5,6% до 7 097 млрд. руб. в основном за счет роста кредитного портфеля корпоративных клиентов и портфеля ценных бумаг. В то же время, созданные банком резервы по кредитам существенно уменьшили чистую ссудную задолженность и, соответственно, активы банка.Остаток кредитного портфеля юридических лиц с начала года увеличился на 6,7% до 4 249 млрд. руб. Рост кредитов сдерживался низкой деловой активностью российских предприятий, ужесточением кредитной политики банка, а также происходившими досрочно погашениями кредитов крупными заемщиками, для которых во второй половине года вновь открылся мировой рынок заимствований. Низкий спрос населения на кредиты в 2009 году обусловил снижение портфеля розничных кредитов на 6,9% до 1 170 млрд. руб. Со второй половины года в целях стимулирования клиентского спроса банк начал постепенно отменять введенные в разгар кризиса некоторые ограничения по направлению розничного кредитования. Результатом принятых мер стало снижение темпов сокращения розничного кредитного портфеля к концу года.В отчетном году произошло более чем двукратное увеличение портфеля ценных бумаг в основном за счет приобретения корпоративных облигаций, ОФЗ и ОБР. Это позволило диверсифицировать активы банка и повысить долю доходов от операций с ценными бумагами в совокупных доходах.Обязательства банка увеличились в 2009 году на 5,1% и составили 6 249 млрд. руб. Рост достигнут за счет увеличения привлеченных средств физических лиц. Остаток вкладов физических лиц увеличился за год на 21.0% и достиг 3 687 млрд. руб. Стабильный приток средств физических лиц обеспечил высокий уровень ликвидности банка и позволил полностью компенсировать отток средств корпоративных клиентов и отказаться от привлечения ресурсов Банка России к концу первого полугодия 2009 года. По состоянию на 1 января 2010 года на балансе банка остались только средства, полученные от Банка России в виде долгосрочных субординированных кредитов в конце 2008 года общим объемом 500 млрд. руб.Несмотря на непростую ситуацию в экономике, по итогам 2009 года банк добился роста доходов от операционной деятельности при одновременном сокращении операционных расходов (Таблица 2).

Таблица 2 Анализ доходов и расходов, млн. руб

Операционный доход до создания резервов увеличился по сравнению с 2008 годом на 30,7% и достиг 652 млрд. руб.Основой роста доходов банка стало увеличение чистого процентного дохода на 31,8% до 500 млрд. руб.Процентные доходы возросли за год на 30,9%, или на 191 млрд. руб., и достигли 811 млрд. руб., при этом темп их роста опережал темп роста процентных расходов (29,4%).

•Рост процентных доходов обеспечен доходами от кредитования юридических лиц - их объем за год увеличился на 164 млрд. руб. и составил 569 млрд. руб.Доходы от кредитования юридических лиц увеличились за счет роста кредитного портфеля юридических лиц.

• Доходы от кредитования физических лиц сохранились на уровне 2008 года (прирост +0,9 млрд. руб.) и составили 179 млрд. руб. Значительного роста не произошло из-за сужения российского рынка потребительского кредитования. Процентные доходы от кредитования физических лиц увеличились на 7 млрд. руб., комиссии от операций кредитования физических лиц сократились на 6 млрд. руб., что связано с уменьшением количества заключаемых договоров из-за низкого спроса населения на кредиты.

• Процентные доходы от размещения средств в кредитных организациях возросли в 1,7 раза и составили 8,4 млрд. руб. Рост достигнут в основном за счет депозитов в Банке России, т.к. со II квартала Сбербанк начал размещать свободные средства на краткосрочные депозиты в Банке России при отсутствии на момент размещения более доходных инструментов на рынке. Доход от этих операций за год составил 2,6 млрд. руб., из которых половина пришлась на IV квартал. Также значимыми по итогам года стали доходы от кредитов банкам-резидентам (2.7 млрд. руб.) и доходы от кредитов банкам-нерезидентам (2,3 млрд. руб.)

• Процентные доходы от вложений в ценные бумаги возросли в 1,7 раза и составили 55 млрд. руб. Данному росту способствовало более чем двукратное увеличение портфеля ценных бумаг. Основной процентный доход принесли субфедеральные облигации (10 млрд. руб.), ОФЗ (18 млрд. руб.) и корпоративные облигации (21 млрд. руб.). Наиболее значительный рост процентных доходов произошел по корпоративным облигациям. Процентные расходы возросли на 29,4% до 311 млрд. руб. за счет расходов по средствам банков и средствам физических лиц.

• Процентные расходы по средствам физических ниц возросли на 20,8%, составив 187 млрд. руб. Данный рост связан в основном с увеличением объема привлеченных средств.

• Процентные расходы по средствам юридических лиц сократились на 3,7%, составив 57 млрд. руб. Их сокращение напрямую связано с уменьшением остатков привлеченных средств юридических лиц.

• Наиболее значительно - в 3,9 раза - возросли процентные расходы по средствам банков, составив 55 млрд. руб. Это обусловлено наличием субординированных кредитов, полученных от Банка России в 2008 году, а также привлечением средств от Банка России на беззалоговой основе, на аукционах прямого РЕПО, под залог нерыночных активов и поручительств и на межбанковском рынке.

• Процентные расходы по выпущенным долговым обязательствам изменились незначительно и за год составили 9,1 млрд. руб. Чистый доход от операций с ценными бумагами, имеющимися в наличии для продажи, составил по итогам года 17 млрд. руб., что превышает показатель предыдущего года в 12 паз. Рост достигнут за счет торговых доходов от операций, проведенных в IV квартале с облигациями РФ, субфедеральными облигациями и корпоративными облигациями.

Совокупно по всем статьям ОПУ, связанным с ценными бумагами, банк получил доход в сумме 73 млрд. руб. Одновременно, на 62 млрд. руб. снизилась отрицательная пере-оценка по ценным бумагам, производимая через счета капитала, достигнув значения (-14 млрд. руб.).

Комиссионные доходы увеличились на 16,3%, составив 105 млрд. руб. Их рост обусловлен в основном ростом комиссионных доходов, полученных по расчетным операциям, ведению счетов, операциям с банковскими картами и зарплатным проектам, операциям с иностранной валютой и драгоценными металлами. Сократился объем комиссионных доходов по кассовым операциям, документарным операциям, обслуживанию бюджетных счетов, депозитарным и агентским услугам. Жесткий контроль над операционными расходами позволил банку сократить их объем на 2,5%. до 208 млрд. руб. Таких результатов банк добился в основном благодаря снижению расходов на персонал, а также удержанию низких темпов роста административно-хозяйственных расходов. В течение 2009 года банк продолжал придерживаться консервативной политики в части покрытия кредитных рисков и направил на формирование резервов значительные средства. Чистое изменение резервов на возможные потери по ссудам составило 370 млрд. руб., что в 3 раза превышает аналогичный показатель за 2008 год. Резервы создавались исключительно за счет доходов от операционной деятельности и не уменьшали капитал банка. Вследствие значительных расходов на резервы прибыль банка снизилась:

• Прибыль до налогообложения за 2009 год составила 56,2 млрд. руб. (за 2008 год: 151,1 млрд. руб.) Прибыль после налогообложения за 2009 год составила 21,7 млрд. руб. (за 2008 год: 109,9 млрд. руб.).

Цели Банка в области дивидендной политики:

· признание величины дивидендов как одного из ключевых показателей инвестиционной привлекательности Банка;

· повышение величины дивидендов на основе последовательного роста прибыли и/или доли дивидендных выплат в составе нераспределенной прибыли.

Сбербанк России придерживается политики регулярных выплат дивидендов по акциям Банка. Размер дивидендов утверждается годовым общим собранием акционеров.

Таблица 3 История дивидендных выплат

Общее собрание акционеров в 2010г. приняло решение о направлении 10% чистой прибыли банка на выплату дивидендов за 2009г.

Право на получение дивидендов имеют акционеры-владельцы обыкновенных и привилегированных акций. Минимальный размер дивидендов по привилегированным акциям определен Уставом Банка, так акционеры - владельцы привилегированных акций имеют право на получение дивидендов в размере не ниже 15 процентов от номинальной стоимости привилегированной акции.

Низкие дивиденды в 2009г. объясняется тем, что пока Сбербанк нуждается в масштабных инвестициях для развития, выплаты акционерам не будут расти: "Сейчас такая позиция оправдана... в будущем, когда реализуем основные организационные проекты, тогда, допускаю, что уровень дивидендов может быть повыше", - сказал Греф.

Таблица 4

Размер чистой прибыли Банка, направленной на выплату дивидендов

Прибыль после налогообложения определяется в порядке, предусмотренном законодательством Российской Федерации. Прибыль после налогообложения по решению Общего собрания акционеров распределяется между акционерами в виде дивидендов, направляется на формирование резервного фонда. Прибыль после налогообложения, не направленная на выплату дивидендов и в резервный фонд, остается в распоряжении Банка в виде нераспределенной прибыли. Согласно данным таблицы 8, мы видим, что Банк увеличивает размер чистый прибыли, распределяющей между акционерами. В целях соблюдения прав и интересов всех категорий акционеров Банк проводит стабильную дивидендную политику, регулярно обеспечивая акционерам выплату дивидендов.

Рассмотрим механизм закрепления размера дивидендных выплат ОАО «Сбербанк России». Наблюдательный совет банка до окончания финансового года, по результатам которого будет проводиться выплата дивидендов, утверждает плановый размер использования чистой прибыли на выплату дивидендов на основании:

· ожидаемых годовых показателей чистой прибыли и собственных средств;

· прогноза выполнения обязательных нормативов Банка России;

· стратегических и инвестиционных планов;

· среднерыночных отчислений средств на выплату дивидендов, в том числе по банковскому сектору РФ.

В Сбербанке РФ применяется распространенный подход к дивидендной политике российских компаний - начисление дивидендов по остаточному принципу (для обыкновенных акций). Суть остаточной методики заключается в том, что размер прибыли для выплаты дивидендов определяется как остаток после удовлетворения инвестиционных возможностей банка. Преимуществом данного метода является то, что обеспечиваются высокие темпы развития банка, повышается его финансовая устойчивость. Недостаток же заключается в нестабильности размеров дивидендные выплаты, что негативно влияет на формирование рыночной стоимости акций и

ГЛАВА 3. РЕКОМЕНДАЦИИ ПО УЛУЧШЕНИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ СБЕРБАНКА РОССИИ

Дивидендная политика – политика Банка в отношении использования прибыли – направлена на поиск и обеспечение баланса интересов Банка и его акционеров при определении размеров дивидендных выплат, а также на повышение текущей инвестиционной привлекательности Банка и обеспечения роста его капитализации.

Основными факторами, определяющими выбор дивидендной политики, определены: инвестиционная активность на рынке и финансовая устойчивость предприятия.

Для решения проблемы оценки влияния такого фактора, как финансовая устойчивость, были изучены работы (концепции) отечественных и зарубежных авторов. В результате был сделан вывод, что большинство авторов сходится к концепции финансового анализа, которая предполагает, что показатели делятся на 4 группы: платежеспособности, финансовой устойчивости, рентабельности и деловой активности. Учитывая тот факт, что с точки зрения дивидендной политики наиболее важным является обеспечение стабильности получаемого и распределяемого финансового результата, представляется наиболее целесообразным для оценки устойчивости использование показателя.

- устойчивое финансовое состояние (1)

<1 - не устойчивое финансовое состояние (2)

где Рфакт – Рентабельность фактическая; Рнеоб – Рентабельность необходимая.

Инвестиционная активность предприятия характеризует то, будет ли предприятие проводить эмиссионную политику или ей хватит собственных источников и привлекаемых кредитов для финансирования своей деятельности. В связи с этим оценку инвестиционной активности можно проводить по показателю:=

- низкая инвестиционная активность на фондовом рынке, (3)

1 - высокая инвестиционная активность на фондовом рынке, (4)

где ВИ – Внутренние источники финансирования; ЗС – Заемные средства;

И – Общий объем инвестиций.

Оценка и учет выше названных факторов позволяет осуществить выбор дивидендной политики на основе разработанной матрицы (таблица 9). В матрице представлены дивидендные политики, которые сложились в мировой практике.

Таблица 5 Матрица выбора дивидендной политики

В месте с тем объектом настоящего исследования является Банк, основным держателем акций которого является Банк Росси и частные акционеры. и, как правило, имеют одного акционера в лице государства. В Сбербанке РФ применяется распространенный подход к дивидендной политике российских компаний - начисление дивидендов по остаточному принципу (для обыкновенных акций). При таком подходе количественных обязательств по расчету дивиденда не фиксируется, устанавливаются лишь ориентиры для совета директоров при определении размера дивиденда.

Представляется, что дивидендная политика Банка должна определяться исходя из критерия обеспечения стабильного размера дивидендных выплат. В предложенной матрице данная дивидендная политика указана в левом верхнем квадрате.

Таким образом, предложенный инструментарий выбора дивидендной политики учитывает такие важнейшие факторы как, финансовая устойчивость и инвестиционная активность багка на фондовом рынке, а также позволяет осуществить выбор дивидендной политики банка, характеризующихся стабильным финансовым состоянием и высокой инвестиционной активностью.

Автор работы считает, что необходимо сформировать новую дивидендную политику, которая предполагала бы в дальнейшем поддерживать величину дивиденда на акцию на определенном уровне, сделав, таким образом, предсказуемыми доходы акционеров.

Нынешняя дивидендная политика устанавливает минимальный размер дивидендов на уровне примерно 10% от чистой прибыли по РСБУ. Предлагается же исходить из определенной суммы дивиденда на акцию. Такое решение может быть принято в рамках формирования новой дивидендной политики Сбербанка.

Политика Банка должна исходить из того, чтобы выплачивать акционерам предсказуемый доход - это придаст инвесторам чувство уверенности и последовательности в финансовой политике Сбербанка РФ.

По результатам 2009 года были выплачены дивиденды 8 копеек на 1 обыкновенную акцию и 45 копеек на одну привилегированную акцию Сбербанка.

Подобная политика в отношении выплат дивидендов не является исключением в мировой практике. Многие международные диверсифицированные банки (Deutsche bank, Stanley, Bank of America и др.) до кризиса направляли определенную сумму на выплату дивидендов акционерам. Это создает дополнительную привлекательность их акциям.

Новая дивидендная политика позволит зарабатывать инвесторам не только на росте акций банка Сбербанка, но и на дивидендах, что должно привлечь к ценным бумагам банка новых инвесторов.

При решении вопроса о распределении прибыли между дивидендными выплатами и реинвестированием очень важно проведение обоснованной дивидендной политики не только на уровне предприятия, но и в аспекте движения рыночных курсов акций на фондовых биржах. Это связано с тем, что изменение курсов акций служит для инвестора основной информацией о работе конкретного эмитента. При наличии у общества достаточного количества объектов для инвестирования, обеспечивающих высокую норму доходности, привлекательность денежных дивидендов будет стремиться к нулю: чем большую доходность могут принести инвестиции, тем больше инвесторы будут склоняться к получению прибыли не за счет дивидендов, а за счет роста курсовой стоимости акций. Иначе говоря, чем больше предполагаемая доходность инвестиций АО по отношению к требуемой рыночной норме доходности по акциям, тем меньше начисляемый дивиденд. Конечно, необходимо учитывать, что курс акций повышается не только в результате инвестирования, но и при увеличении средств, направляемых на выплату дивидендов акционерам. Кроме того, на рыночную стоимость акций влияние оказывают внутренние и внешние факторы: внутренние - прибыль, финансовая устойчивость, известность АО; внешние - состояние деловой активности в стране, уровень инфляции (текущий и ожидаемый), законодательные и налоговые изменения, рост количества акционерных обществ, эффективность рынка ценных бумаг.

В любом случае, дивидендная политика акционерного общества - это активный способ воздействия на курсовую стоимость акций. Поэтому модель дивидендной политики необходимо строить с привязкой к курсу акций, стоимости предприятий.

Рациональная дивидендная политика позволяет максимизировать благосостояние акционеров предприятия и одновременно обеспечить финансирование его деятельности.

Вывод

Дивидендная политика имеет огромнейшее значение вследствие ее влияния на структуру капитала и финансирование компании. Еще большее значение она имеет для открытых компаний по причине информационной ценности. Следовательно, выработка дивидендной политики является важной задачей для совета директоров, а финансовый управляющий играет ключевую роль в их консультировании.

При проведении дивидендной политики акционерные общества должны учитывать, что:

· регулярно выплачиваемые дивиденды уменьшают неопределенность инвесторов;

· выплата дивидендов свидетельствует о хорошем состоянии общества;

· инвесторов интересует стабильность величины дивидендных выплат, скорректированной с учетом инфляции;

· повышение дивидендов за определенный период стоит проводить только при наличии расчетов, свидетельствующих о возможности поддержания их размера в будущем. Если такой уверенности нет, то целесообразно заявить о выплате экстрадивидендов.

Рациональная дивидендная политика позволяет максимизировать благосостояние акционеров предприятия и одновременно обеспечить финансирование его деятельности.

Сбербанк России — универсальный коммерческий банк, удовлетворяющий потребности различных групп клиентов в широком спектре качественных банковских услуг на всей территории России.

Основные направления деятельности банка:

•Корпоративный бизнес: предоставление услуг корпоративным клиентам и организациям по обслуживанию расчетных и текущих счетов, открытию депозитов, предоставлению всех видов финансирования, гарантий, по обслуживанию внешнеторговых операций, услуг инкассации и др.

•Розничный бизнес: оказание банковских услуг клиентам - физическим лицам по принятию средств во вклады, кредитованию, обслуживанию банковских карт, операциям с драгоценными металлами, валютно-обменным операциям, денежным переводам, платежам, хранению ценностей и др.

• Операции на финансовых рынках: операции с ценными бумагами, операции по размещению и привлечению средств на межбанковском рынке, по привлечению долгосрочных средств на рынках капитала, операции с иностранной валютой и производными финансовыми инструментами, а также прочие операции на финансовых рынках.

На фоне глубокого экономического спада в 2009 году российская банковская система столкнулась с двумя основными проблемами:

• падением спроса на банковские услуги со стороны платежеспособных заемщиков. На фоне восстановления ликвидности банковской системы это привело к тому, что впервые за последние годы клиентские депозиты банковской системы росли быстрее кредитов;

• существенным ростом кредитных рисков.

В 2009 году в российской экономике наблюдалось снижение объемов промышленного производства и ухудшение качества заемщиков. Произошел резкий спад платежеспособного спроса на банковские кредиты. По итогам года кредиты предприятиям возросли всего на 0,3%, при этом Сбербанк оказался в числе тех банков, кто заметно увеличил кредитный портфель. В результате доля Сбербанка на рынке кредитов корпоративным клиентам увеличилась на 1,3 п.п. до 31,8%.

Экономический спад, рост безработицы и финансовой неопределенности обусловили возврат населения к сберегательной модели поведения после нескольких лет опережающего роста потребления и роста кредитной активности. В результате объем рынка кредитов физическим лицам сократился. Розничный кредитный портфель Сбербанка также сократился, но в меньшей степени, что позволило Сбербанку увеличить долю на рынке кредитования населения на 1,4 п.п., до 32,7%.Ситуация с ликвидностью российского банковского сектора на протяжении года наоборот была стабильной - депозиты клиентов большую часть года увеличивались, причем темп их роста опережал темп роста кредитов. Постепенно у банков, включая Сбербанк, появилась возможность снизить объемы финансирования в Банке России и больше использовать рыночные источники фондирования. Обладая достаточным объемом ликвидных средств, Сбербанк имел возможность не включаться в ценовую конкуренцию за привлечение средств клиентов, что положительно сказалось на расходах банка, но привело к снижению доли на рынке привлечения средств юридических лиц (с 20,6% до 17.7%) и рынке вкладов (с 51,9% до 49,4%).

Таблица 6 Доля Сбербанка на различных сегментах финансового рынка, в %

Наличие значительного объема накопленной ликвидности при отсутствии надежных заемщиков на российском рынке определили рост вложений банков, включая Сбербанк, в ценные бумаги. Доля Сбербанка в совокупном объеме вложений в государственные ценные бумаги возросла за год с 7,6 до 25,2%.

Совокупный объем активов банковской системы за год вырос на 5%, при этом рост был на 90 обеспечен тремя государственными банками: Сбербанком, ВТБ и Россельхозбанком. В результате доля Сбербанка в активах банковского сектора по итогам года возросла с 24,7 до 26,2%.Кризисные явления в экономике сопровождались ростом кредитных рисков и увеличением расходов на формирование резервов, что стало главным фактором существенного снижения прибыльности банковской системы по итогам 2009 года. Прибыль до уплаты налогов из прибыли банковского сектора уменьшилась в 2 раза по сравнению с 2008 годом. В результате проведения достаточно консервативной политики по обеспечению покрытия кредитных рисков, прибыль Сбербанка снизилась относительно предыдущего года и составила около 20% суммарной прибыли банковской системы против 35% годом ранее.

Автор работы считает, что необходимо сформировать новую дивидендную политику, которая предполагала бы в дальнейшем поддерживать величину дивиденда на акцию на определенном уровне, сделав, таким образом, предсказуемыми доходы акционеров.

Представляется, что дивидендная политика Банка должна определяться исходя из критерия обеспечения стабильного размера дивидендных выплат.

Политика Банка должна исходить из того, чтобы выплачивать акционерам предсказуемый доход - это придаст инвесторам чувство уверенности и последовательности в финансовой политике Сбербанка РФ.

Дивидендная политика влияет на многие аспекты деятельности компании и обусловлена следующими основными положениями:

1. повышает уровень благосостояния собственников;

2. воздействует на рост стоимости фирмы;

3. определяет темпы реализации стратегии развития;

4. является важнейшим индикатором инвестиционной привлекательности;

5. повышает трудовую активность персонала фирмы;

6. обеспечивает дополнительную социальную защищенность работников;

7. оказывает влияние на уровень текущей платежеспособности.

3.2 Структура акционерного капитала Сбербанка России

В период с 1991 по настоящее время Сбербанком России выпускались обыкновенные и привилегированные акции. В настоящее время общее количество размещенных акций Сбербанка России ОАО составляет:

· обыкновенных акций номиналом 3 руб. – 21 586 948 000 шт.

· привилегированных акций номиналом 3 руб. – 1 000 000 000 шт.

В соответствии с Уставом предельное количество объявленных обыкновенных акций, которые банк вправе размещать дополнительно к уже размещенным акциям, составляет 15 000 000 000 шт. номинальной стоимостью 3 рубля. С учетом возможной потребности банка в поддержании достаточности капитала при негативном сценарии развития событий в условиях мирового финансового кризиса, акционерами было принято решение о размещении 15 млрд. штук дополнительных обыкновенных акций. Однако предпринятые банком действия позволили обеспечить к концу 2009 года достаточность текущей и прогнозной величины собственного капитала для покрытия в среднесрочной перспективе основных видов банковских рисков, в том числе кредитного риска. В таких условиях Наблюдательный совет на заседании в ноябре 2009 года счел эмиссию дополнительных акций нецелесообразной. Акции банка включены в котировальные списки ведущих организаторов торговли -ЗАО «ФБ ММВБ» и ОАО «РТС». Структура акционеров Сбербанка России ОАО по состоянию на дату закрытия реестра акционеров (конец операционного дня 16 апреля 2010 года) представлена в таблице.

Таблица 7 Структура акционеров Сбербанка России ОАО по состоянию на 16 апреля 2010 года

Общее количество акционеров – 262925, из них акционеров физических лиц — 254379, акционеров — юридических лиц — 8546.

Акциями банка владеют инвесторы из более чем 50 стран, причем среди нерезидентов около половины акций принадлежит институциональным инвесторам из Великобритании, США и Канады. Основная доля в голосующих акциях, по-прежнему, принадлежит Банку России - 60,3%. Доля нерезидентов в 2009г. по сравнению с 2008 годом снизилась с 28,1 до 24,2%, в то время как возросла доля частных акционеров - резидентов: с 5,1% до 8,7%. В первой половине 2010г. наблюдается иная картина: доля институциональных инвесторов повысилась до 35,7%, доля нерезидентов увеличилась с 24,2% до 32,1, а частных инвесторов снизилась с 8,7% до 6,1%.

Таблица 8 Акционеры с долей участия не менее чем 5% уставного капитала Сбербанка России ОАО

По взаимодействию с миноритарными акционерами Акционерного коммерческого Сберегательного банка Российской Федерации был создан Комитет по взаимодействию с миноритарными акционерами в целях формирования в Сбербанке России системы, направленной на поддержание эффективных связей с миноритарными акционерами Банка и повышение инвестиционной привлекательности. Деятельность Комитета призвана способствовать повышению капитализации Банка и защите прав и интересов его акционеров. По итогам 2009 года рыночная капитализация Сбербанка России увеличилась в 3.6 раза и составила $62 млрд. по сравнению с $17 млрд. на начало года. Ни один банк из двадцатки крупнейших не показал столь внушительного роста. По данным Financial Times no итогам года Сбербанк поднялся с 47 на 19 место среди крупнейших банков мира по рыночной капитализации, опередив такие финансовые институты, как Deutsche Bank (Германия), Barclays (Великобритания), Societe Generale (Франция), Unicredit (Италия), Credit Suisse Group (Швейцария) и др. В 2009 году акции банка демонстрировали высокий уровень ликвидности. С апреля 2009 года обыкновенные акции Сбербанка вышли на 1 место по объему торгов на ММВБ. Среднедневной оборот обыкновенных акций банка на ММВБ составил 36% от общего среднедневного объема торгов на ММВБ. В отдельные дни объем торгуемых акций превышал 8,5% от объема акций, находящихся в свободном обращении.

имидж банка.

3.3Доходность по методике (Акции)

Программа Audit Expert представляет собой гибкий инструмент для решения задач в области анализа финансового состояния предприятия (АФСП), подготовки и анализа консолидированной отчетности группы компаний. Оптимизировать работу финансовых аналитиков призван реализованный в программе широкий набор методик финансового анализа.

Методика в Audit Еxpert – алгоритм решения определенной задачи финансового анализа: данные исходной и аналитической финансовой отчетности, рассчитанные на их основе финансовых коэффициенты, экспертные заключения, табличные данные, графики и диаграммы для включения в дополнительные отчеты.

В комплект поставки Audit Expert почти три десятка методик финансового анализа, в том числе определяющих анализ финансового состояния, регламентируемый различными нормативными актами. Кратко охарактеризуем каждую из методик финансового анализа и ее потенциальную аудиторию:

· Анализ ликвидности

· Анализ безубыточности

· Анализ рентабельности собственного капитала (методика фирмы Дюпон)

· Рейтинговая оценка финансового состояния заемщиков

· Комплексный анализ(постановление Правительства Москвы №763)

· Оценка стоимости чистых активов (приказ Минфина РФ №71)

· Оценка ФХД ГУПов (распоряжение МИО РФ №9-р)

· Оценка структуры баланса (распоряжение ФУДН РФ №31-р)

· Признаки фиктивного или преднамеренного банкротства (распоряжение ФСДН РФ №33-р)

· Отчетность руководителей ГУПов (постановление Правительства РФ №1116)

· Анализ по методическим указаниям ФСФО (приказ ФСФО РФ №16)

· Определение уровня существенности

· Оценка финансового состояния заемщика (по методике Сбербанка России)

· Финансовые показатели организации (приказ Минэкразвития и ФСФО №211, 295)

· Матрица финансовых стратегий

· Оценка финансового положения учредителей кредитных организаций

· Z -показатель Альтмана

· Многофакторный анализ по методике Дюпон

· Показатели финансового состояния сельскохозяйственных товаропроизводителей

· Проведение финансового анализа арбитражным управляющим (постановление Правительства РФ от 25 июня 2003 г.N 367)

· Финансовые показатели

· Статистическая модель Чессера надзора за ссудами

· Скоринговая модель Фулмера классификации банкротств

· Методика формирования резервов на потери по ссудам (Положение ЦБР от 26. марта 2004 г. № 254-П)

Анализ Ликвидности

Date: 2015-07-25; view: 429; Нарушение авторских прав