Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Не просто удачное стечение обстоятельств. Важно понять, что следование «модели маховика» не связано с удачным стечением обстоятельств

|

|

Важно понять, что следование «модели маховика» не связано с удачным стечением обстоятельств. Люди, которые говорят: «Обстоятельства не позволяют нам думать о долгосрочной перспективе», должны помнить, что компании, которые добились выдающихся результатов, следовали этой модели, несмотря на суровые обстоятельства: отмена государственного регулирования в случае с Wells Fargo, надвигающееся банкротство в случае с Nucor и Circuit City, угроза поглощения в случае с Gillette и Kroger или ежедневные потери в $ 1 млн в случае с Fannie Мае.

То же касается и способности компаний противостоять давлению Уолл Стрит. «Я просто не могу согласиться с теми, кто говорит, что не может добиться долгосрочных результатов из-за вмешательства Уолл Стрит»,- сказал Дэвид Максвелл из Fannie Мае. «Мы встречались с аналитиками и рассказывали о том, что и как мы делали. Сначала многие не верили, и мы с этим смирились. Но как только трудные дни остались позади, мы год от года начали улучшать показатели. Через несколько лет благодаря достигнутым результатам наши акции стали нарасхват, и мы уже никогда не оглядывались назад.»22 Действительно, нарасхват. В первые годы пребывания Максвелла на посту главы фирмы акции отставали от рынка, но затем взлетели. С конца 1984 по 2000 год $1, инвестированный в Fannie Мае, увеличился в 64 раза, опережая рынок, который включал быстрорастущий Nasdaq конца 1990-х, почти в шесть раз.

Компании, которые добились выдающихся результатов, тоже подвергались давлению Уолл Стрит, как и компании, которые мы использовали для сравнения Но все же успешные компании демонстрировали больше терпения и дисциплины, раскручивая маховик, несмотря на временные трудности. И в конце концов им удалось добиться исключительных результатов, с точки зрения той же Уолл Стрит.

Главное, как мы поняли, это следовать «принципу маховика» и справляться с краткосрочным давлением. Весьма элегантный способ был выработан Abbott Laboratories. Они назвали этот механизм Blue Plans[58]. Каждый год Abbott сообщал аналитикам с Уолл Стрит, что их прибыль вырастет на определенную величину, например на 15%. Одновременно они ставили внутреннюю задачу увеличить прибыль, например на 25 или даже 30%. Между тем у них был перечень (в порядке значимости) новых проектов, под которые все еще нужно было найти финансирование - «голубые планы». В конце года Abbott отчитывалась о росте, который превосходил ожидания аналитиков, но был ниже, чем их действительный рост. Затем они использовали разницу между тем, что делало счастливыми аналитиков, и тем, чего они действительно добились, и инвестировали все эти деньги в «голубые планы». Это был отличный способ сдерживать сиюминутное давление, высвобождая средства для инвестиций в будущее.23

Мы не нашли ничего похожего на «голубые планы» Abbott у компании, с которой мы ее сравнивали. Руководство Upjohn, напротив, пыталось вздуть цены на акции за счет настойчивой рекламы («поверьте в наше будущее»), сладко распевая мелодию «инвестиции для роста в будущем» при отсутствии результатов в настоящем.24 Upjohn все время выбрасывала деньги на необдуманные проекты, такие как Rogaine - лекарство от облысения, пытаясь, минуя стадию накопления потенциала, добиться мгновенного прорыва, выпустив один большой хит. Upjohn напоминала игрока, который делает большую ставку на красное в Лас-Вегасе и говорит: «Вот, мы инвестируем для будущего роста». Естественно, когда наступает будущее, обещанные результаты редко достигаются.

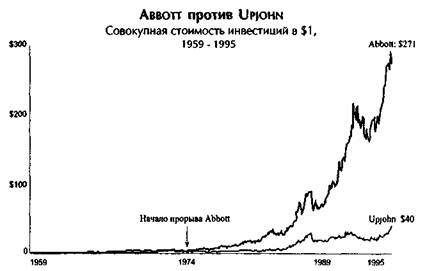

Неудивительно, что Abbott снискала репутацию компании, которая последовательно добивается своих целей, и на Уолл Стрит ее акции имеют отметку «не продавать», в то время как Upjohn - это постоянные разочарования. С 1959 до прорыва Abbott в 1974 показатели акций двух компаний были, более или менее, схожими. Затем образовался колоссальный разрыв, и доходность по акциям Upjohn упала более, чем в шесть раз, по сравнению с Abbott, до того момента, когда Upjohn купили в 1995.

Подобно Fannie Мае и Abbott, все компании, которые добились выдающихся результатов, эффективно сотрудничали с Уолл Стрит, пока проходили стадию наращивания потенциала. Они просто концентрировали все свое внимание на достижении результатов, часто обещая меньше, а делая больше. По мере того, как результаты улучшались, маховик раскручивался, и инвесторы выказывали все больше и больше энтузиазма.

Date: 2015-07-24; view: 397; Нарушение авторских прав