Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Методи формування страхових коштів

|

|

Страхування є самостійною сферою фінансової системи і являє собою специфічний вид діяльності: займається фінансовою стороною таких явищ і процесів, що за своєю природою є ймовірними (можуть наступити або не наступити) і проявляються у масі випадків.

Економічна сутність страхування полягає в утворенні спеціалізованими організаціями – страховими компаніями (страховиками) з внесків страхувальників страхового фонду, з якого відшкодовуються збитки, понесені страхувальниками в результаті страхових випадків.

Страховик – юридична особа (страхова компанія), яка бере на себе зобов’язання щодо створення колективного страхового фонду і виплати з нього страхового відшкодування, діє на основі комерційного розрахунку на підставі статуту та відповідної ліцензії. Страхові фонди у межах чинного законодавства можуть використовуватися страховими компаніями в їх фінансовій діяльності (в основному для розміщення на фінансовому ринку з метою отримання доходів від інвестиційної і кредитної діяльності).

Страхувальник – юридична чи фізична особа, яка згідно з відповідним договором із страховиком сплачує до страхового фонду страхові внески. Застрахований – юридична чи фізична особа, якій належить страхове відшкодування при настанні страхового випадку. Ключові слова: страхування, страховик, застрахований, страхові платежі, види страхування, обов’язкове страхування, добровільне страхування, страховий ринок, страхове відшкодування.

Страховий ринок – сукупність страхових компаній і послуг, що ними надаються. Страховий поліс – документ, що засвідчує факт страхування. Страховий випадок – можлива подія, яка може спричинити збитки.

Страхові фонди – цільові фінансові ресурси, призначені для відшкодування збитків. Можуть створюватися у формі самострахування (юридична чи фізична особа формує власні страхові (резервні) фонди); централізованого страхового забезпечення (заснованого на державній відповідальності й відшкодуванні втрат і збитків за рахунок державних коштів); колективних страхових фондів, що створюються за рахунок внесків всіх учасників і відшкодування збитків тим, хто їх зазнав внаслідок певних обставин, і ґрунтуються на солідарній відповідальності.

Для покриття невідкладних непередбачених витрат, викликаних виникненням несподіваних обставин, створюються спеціальні резервні фонди, що називаються страховими резервами або страховими фондами. Економічна категорія, сукупність форм і методів формування цільових грошових фондів і їхнього використання для відшкодування збитку при різних несприятливих явищах, а також на надання допомоги громадянам і (чи) їхнім родинам при настанні визначених подій у їхньому житті (смерті, травми, інвалідності і т.д.). Страхування реалізується через страхові правовідносини. Резервні (страхові) фонди класифікують за наступними ознаками:

1. За матеріально-речовинним складом:

- матеріальні;

- грошові;

2. 3а методами утворення:

- добровільні.;

- обов’язкові;

3.За ступенем централізації:

- державні резервні фонди;

- резервні фонди місцевого рівня;

4.За напрямами використання:

- для покриття збитків від стихійних лих усередині країни;

- для покриття збитків від стихійних лих за межами держави;

- для компенсації непередбачених витрат об'єктів бюджетної сфери.

За формою страхування може бути обов’язковим і добровільним. Обов’язкове страхування зумовлено ризиками, пов’язаними з життям, втратою працездатності, виникненням збитків, які не можуть бути відшкодовані однією особою. Законодавством установлюється перелік об’єктів та механізм забезпечення реалізації обов’язкового страхування. Відповідальність за проведення обов’язкового страхування покладена на державні страхові органи. Ним охоплюються всі об’єкти без заяв страхувальників, так як реєстрація об’єкта є підставою для обов’язкового страхування. Добровільне страхування здійснюється за договором страхувальника і страховика. Страхувальник має право, але не зобов'язаний укладати договір страхування. Водночас, і страховик має повне право відмовитися від прийняття на себе тих ризиків, які він вважає небажаними.

3. До фінансової системи України належать такі ланки:

а фінансовий ринок;

а фінансовий ринок;

б) місцеві фінанси;

в) спеціальні позабюджетні фонди;

г державні фінанси;

г державні фінанси;

д фінанси підприємств.

д фінанси підприємств.

4. Американська модель розподілу ВВП визначена за ознакою:

а рівня державної централізації;

а рівня державної централізації;

б) послідовності розподілу;

в) рівня розвитку країни;

г) рівня соціального забезпечення;

д) рівня законодавчого забезпечення.

Завдання 2-го рівня складності:

5. Дайте визначення поняття «Державний кредит».

В умовах розвинутих товарно-грошових відносин держава може залучати до покриття своїх витрат вільні фінансові ресурси господарських структур чи кошти населення. Головним способом залучення є державний кредит, який виражає відносини між державою і численними фізичними і юридичними особами з приводу формування наряду з бюджетом додаткового грошового фонду держави. Державний кредит пов'язаний з бюджетним дефіцитом і є джерелом його покриття. До системи державного кредиту належать позики, які надаються під державні гарантії та поповнення резервів центрального банку від Міжнародного валютного фонду. При здійсненні внутрішніх кредитних операцій держава є позичальником коштів, а населення, підприємства й організації - кредиторами. Держава може бути також кредитором, використовуючи казначейські кредити. Таким чином: "Державний кредит" - сукупність економічних відносин, що виникають між державою як позичальником (або позикодавцем) коштів і фізичними/юридичними особами, іноземними урядами в процесі формування і використання загальнодержавного фонду грошових ресурсів. Особливість державного кредиту полягає у зворотності, терміновості й платності наданих у борг коштів. Узяті в борг кошти надходять у розпорядження органів державної влади, перетворюючи їх в додаткові Ключові слова: державний кредит, державні позики, державний борг, казначейські зобов’язання, внутрішній і зовнішній державний борг, анулювання державного боргу, рефінансування державного боргу, управління державним боргом 174 фінансові ресурси. Джерелом погашення державних позик і виплати відсотків за ними є ресурси бюджету. Позиковий фонд, що виступає матеріальною основою банківського кредитування, використовується для надання кредитів підприємствам і установам з метою забезпечення безперебійності і підвищення ефективності процесу розширеного відтворення. Кредити можуть одержувати і приватні особи. Відмінні ознаки державного кредиту порівняно з банківським наступні: 1) потреба суб'єктів економічної діяльності в банківському кредиті виникає у зв'язку з нерівномірністю руху вартості в процесі виробництва й обміну; потреба в державному кредиті виникає через фінансові ускладнення країни, а також для пом'якшення диспропорцій між готівково-грошовою масою в обігу й товарних ресурсах для її покриття; 2) у разі банківського кредиту економічні інтереси позичальника і кредитора збігаються, форма власності на кошти, надані в якості позики не змінюється, державний кредит передбачає відносно відособлені економічні інтереси учасників угоди; 3) банківський відсоток при банківському кредиті слугує засобом економічного впливу на діяльність позичальника, а при державному кредиті відсоток за позику є економічним стимулом реалізації економічних інтересів кредитора з приводу передачі власних коштів у розпорядження держави; 4) банківський кредит є пов'язаним з тієї частиною грошового обігу, в якій гроші виконують функцію засобу платежу, а при державному кредиті гроші виконують не тільки функції платіжного засобу, але і функції засобу обігу (за наявні кошти населення може купувати й продавати державні цінні папери); 5) банківський кредит має строго цільове призначення, тоді як державний кредит використовується, як правило, глобально, застосовується для фінансування капітальних вкладень і витрат, пов'язаних з вирішенням соціальних проблем; 6) терміни повернення коштів при банківському кредиті строго регламентуються. У разі їх порушення банківські заклади застосовують до позичальника штрафні санкції. При державному кредиті відносини між позичальником і кредитором складаються на добровільній основі, у відносинах позичальника не застосовуються санкції, взяті в борг наявні кошти мають бути повернуті позичальником кредитору в міру закінчення терміну дії позики; 7) банківський кредит пов'язаний переважно з безготівковим грошовим обігом: притягнення і надання коштів здійснюється за допомогою їх перерахувань з одного рахунку на інший; державний кредит поширений здебільшого у сфері готівково-грошового обігу; 8) при зарахуванні кредиту на розрахунковий рахунок одержувача при банківському кредитуванні створюється можливість одержання готівки для виплати заробітної плати, премій, виплат на відрядження та інших виплат (наприклад, цільові кредити на заробітну плату), що впливає на зростання маси готівки в обігу. Державний кредит сприяє скороченню обсягу готівки в обігу. У державному кредиті держава може виступати як позичальник кредиту, так і кредитор, гарант кредиту. Призначення державного кредиту виявляється в першу чергу в тому, що він є засобом мобілізації в руках держави додаткових фінансових ресурсів. У разі дефіциту державного бюджету додатково одержані фінансові ресурси направляються на покриття різниці між бюджетними витратами і доходами. При позитивному бюджетному сальдо одержані за допомогою державного кредиту кошти, прямо використовуються для фінансування економічних і соціальних програм. Це означає, що державний кредит, будучи засобом збільшення фінансових можливостей держави, може виступати важливим фактором прискорення соціально-економічного розвитку країни. Як фінансова категорія, державний кредит виконує три функції: розподільну, регулюючу й контрольну.

За допомогою розподільної (фіскальної) функції державного кредиту здійснюється формування централізованих фондів фінансових ресурсів 176 держави або їх використання на принципах строковості, платності й повернення. Виступаючи в якості позичальника, держава забезпечує додаткові кошти для фінансування своїх витрат. В економічно розвинутих країнах державні позики є основним джерелом фінансування бюджетного дефіциту. В сучасних умовах прибутки, отримані завдяки державним позикам, стали другим після податків методом фінансування витрат бюджету. Це пояснюється більш швидким темпом зростання витрат порівнянні зі збільшенням податкових надходжень. Позитивний вплив розподільної функції державного кредиту полягає в тому, що з її допомогою податковий тягар більш рівномірно розподіляється в часі. Податки, які стягуються в період фінансування витрат за рахунок державної позики, не збільшуються (що довелося б зробити в протилежному разі). Однак під час погашення державного кредиту податки стягуються в розмірі, вище за попередньо установлений на величину, необхідну для погашення відсотків по заборгованості. Регулююча функція державного кредиту полягає в тому, що вступаючи в кредитні відносини, держава впливає на стан грошового обігу, рівень ставок на ринку кредитів і капіталів, на виробництво і зайнятість. Держава регулює грошовий обіг, розміщуючи позики серед різних груп інвесторів. Шляхом мобілізації фінансових коштів фізичних осіб держава зменшує їх платоспроможний попит. У випадку, якщо за рахунок коштів державного кредиту будуть профінансовані виробничі витрати, відбудеться абсолютне скорочення наявної грошової маси в обігу. У випадку, якщо за рахунок коштів державного кредиту будуть профінансовані витрати на оплату праці, обсяг грошової маси в обігу залишиться без змін. Якщо державний борг фінансується за рахунок залучення накопичень юридичних осіб, а отримані кошти спрямовуються на виплати фізичним особам, кількість грошей в обігу зростає. Виступаючи на фінансовому ринку як позичальник, держава збільшує попит на позикові засоби і тим самим сприяє зростанню ціни кредиту. Чим вище попит держави, тим вище, за інших рівних умов, рівень облікового відсотка, тим дорожчим кредит буде для суб'єктів економічної діяльності. Контрольна функція кредиту має такі особливості: – вона тісно пов’язана з діяльністю держави і станом централізованого фонду грошових коштів; – охоплює рух вартості в двох сторонньому порядку, оскільки передбачає повернення і відшкодування отриманих коштів; – здійснюється не тільки фінансовими структурами, а і кредитними установами. Державний кредит у системі кредитних відносин виступає у формі ощадної справи і у формі державної позики. Ощадна справа – це державний кредит за умови спрямування залучених коштів у доходи бюджету. Ощадні банки в основному діють на комерційній основі, мобілізовані ними кошти формують їх кредитні ресурси. За умови спрямування їх на придбання державних цінних паперів вони відносяться до державного кредиту. Державні позики – це основна форма державного кредиту. Згідно з правового оформленням розрізняють державні позики, забезпечені випуском цінних паперів і наданих на підставі угод (безоблігаційні). Угодами в основному оформляються кредити від урядів інших країн, міжнародних організацій та фінансових інституцій. Цінні папери, за допомогою яких здійснюється оформлення державного кредиту, – облігації і казначейські зобов’язання (векселі). Облігації – це боргові зобов’язання держави з установленими термінами повернення боргу й виплати додаткового доходу у формі процентів чи виграшу. Номінальна вартість облігацій – це сума, надана власником облігації державі в тимчасове користування (встановлюється державою і вказується на облігації). Це сума, яка сплачується за погашення облігації і на яку нараховуються відсотки. Реальна вартість облігацій може бути вище чи нижче номінальної вартості, залежно від курсової різниці, зумовленої номінальною 178 величиною проценту облігацій, стану кон’юнктури ринку та насиченістю його цінними паперами, довірою населення до уряду держави та ін. Облігації державної позики, по суті, є особливою формою фіктивного капіталу. Інвестуючи в державні цінні папери певні кошти, їх власники в майбутньому є розпорядниками відповідних сум податкових і неподаткових державних бюджетних надходжень, що в підсумку спричиняє зростання податкового тягаря. Таким чином, сутність державної позики визначається як податок, взятий наперед (антиципований податок). Казначейські зобов’язання (векселі) – це боргове зобов’язання, спрямоване лише на покриття бюджетного дефіциту. Ними оформляються в основному коротко- чи середньотермінові позики, виплата доходу за якими здійснюється у формі відсотків. Державний кредит за місцем розміщення може бути зовнішнім і внутрішнім. Внутрішній кредит виступає у таких формах: державні позики, перетворення частини вкладів населення у державні позики, запозичення коштів загальнодержавного позикового фонду, казначейські й гарантовані позики. Державні казначейські позики як форма державного кредиту являють собою відносини надання фінансової допомоги (не мають комерційних цілей) підприємствам і організаціям за рахунок бюджетних коштів на засадах терміновості, платності й повернення. В Україні така форма кредиту використовується не дуже активно. Гарантовані позики – це позики, гарантовані урядом до безумовного погашення позик (і відсотків за ними), наданих місцевим органам влади і управління чи господарськими організаціями. За ними уряд держави несе реальну фінансову відповідальність тільки за неплатоспроможності позичальника. Зовнішній – міжнародний кредит – це сукупність відносин, за яких держава на світовому фінансовому ринку виступає або у ролі позичальника, 179 або кредитора. Аналогічно внутрішнім позикам вони надаються на умовах поворотності, терміновості й платності. Сума зовнішніх позик і нарахованих відсотків включається у державний борг країни. Зовнішні позики сприяють подоланню фінансових труднощів країни-одержувача і зміцнення її економічного потенціалу. Кредит відіграє специфічну роль в економіці, бо він не тільки забезпечує безперервність виробництва, але й прискорює його. Кредит сприяє економії витрат обігу. Це досягається за рахунок: а) скорочення витрат з виготовлення, випуску, обліку і збереження грошових знаків, підготовлена до випуску частина готівки виявляється непотрібною; б) прискорення обігу коштів, багаторазове використання вільних коштів; в) скорочення резервних фондів. В умовах економічного підйому, достатньої економічної стабільності кредит виступає фактором зростання. Перерозподіляючи величезні грошові й товарні маси, кредит підтримує підприємства додатковими ресурсами. Його негативний вплив може виявитися лише в умовах надвиробництва товарів. Особливо помітний такий вплив в умовах інфляції. Нові платіжні кошти, що 180 входять за допомогою кредиту в оборот, збільшують і без того надлишкову масу грошей, необхідних для обігу.

6. Класифікація Податків за формою оподаткування

Податки – це обов'язкові внески до бюджету відповідного рівня, що виконуються платниками (юридичними й фізичними особами) за порядком і умовами, передбаченими законодавчо.

Класифікація податків проводиться:

· за формою оподаткування;

· за економічним змістом об'єкта оподаткування;

· в залежності від рівня державних структур, які їх встановлюють;

· за способом їх стягнення (в залежності від територіального рівня);

· в залежності від способів встановлення ставок оподаткування;

· в залежності від встановленого порядку використання;

· за суб'єктом оподаткування.

За формою оподаткування податки поділяються на прямі і непрямі

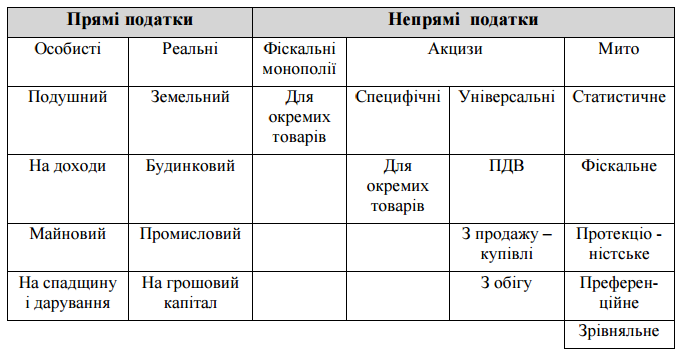

Система прямих і непрямих податків схематично показана на рис. 2. Коли об’єктом оподаткування є прибуток, земля, капітал або дохід юридичної чи фізичної особи, то це прямий податок, він залежить від величини певної власності. Прямі податки встановлюються відносно платників. їх розмір залежить від розміру об'єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном. Вони встановлюються на дохід або майно платника податків і сприяють такому розподілу податкового тягаря, при якому більше податків платить той, хто має більш високі доходи та більше майна. Такий принцип оподаткування більшість економістів вважає справедливим. У розвинених країнах світу, таких, як США, Японія, Великобританія, ФРН, прямі податки становлять близько 40-90 відсотків в загальній сумі податкових надходжень. За ступенем обліку фінансового стану платника податків прямі податки поділяються на особисті та реальні. Механізм обчислення та сплати особистих податків враховують платоспроможність та сімейний стан фізичної особи, оскільки вона сплачує податок в залежності від величини отриманого доходу (прибутку). Прикладом особистого податку є податок на доходи фізичних осіб. Реальними податками оподатковується майно фізичних і юридичних осіб незалежно від індивідуальних фінансових можливостей платника податку. Прикладом реального податку є податок (плата) на землю, платники якого повинні сплачувати його незалежно від того, чи отримали вони доходи і, якщо отримали, то в яких розмірах. Прикладом цього можуть бути податки на прибуток підприємств, доходи громадян, на землю, майно тощо.

При непрямому оподаткуванні об’єктом є не дохід, а витрати. Величина податку включається в ціну товару і сплачується при його купівлі. Величина цього податку прямо не пов’язана з доходами платника. Тому непрямі податки вважаються найбільш несправедливими, фіскальними, хоча і мають певні переваги. Найбільш характерними прикладами непрямого оподаткування є податок на додану вартість, акцизний збір, мито.

|

Рис.2 Система прямих і непрямих податків

Податком на додану вартість (ПДВ) обкладається споживання товарів і послуг. Це одна з найхарактерніших форм непрямого оподаткування. Величина ПДВ залежить не від величини доходу платника, а від обсягу його споживання. Об’єктом оподаткування ПДВ є додана вартість, тобто вартість, створена на 149 даному конкретному етапі руху товару. За економічною суттю доданою вартістю є частина валового внутрішнього продукту, створеного (виробленого) певною господарською одиницею. Суб’єктами податку на додану вартість є фізичні й юридичні особи, які займаються підприємницькою діяльністю у сфері виробництва, торгівлі та послуг. Фактично платником ПДВ є споживач, незалежно від того, чи це юридична, чи фізична особа. Одним з видів непрямого оподаткування є специфічні акцизи, найактивніші інструменти державного регулювання кількісних параметрів споживання певного переліку товарів, тютюнових і горілчаних виробів, контролювання доходів монополістів при виробництві деяких товарів, захисту власних виробників й перерозподілу доходів споживачів при купівлі предметів розкоші (ювелірні вироби, дорогі автомобілі). Специфічні акцизи в більшості країн мають назву “акцизного збору”. Вони включаються в ціну товару й оплачуються покупцями, виробниками або імпортерами товарів. Податок нараховується один раз на точно визначеному законом етапі руху товарів від виробництва до споживання. Ставки акцизного збору, як правило, встановлюють у процентах до оптової ціни товару. Водночас останніми роками спостерігається певна незручність щодо обчислення акцизу й неточності при визначенні величини податку. Тому все більшого поширення набуває метод впровадження ставок у твердих сумах з одиниці товару. Це дає змогу ефективніше впливати на процес виробництва та реалізацію підакцизних товарів. Світовий досвід застосування в оподаткуванні специфічних акцизів підтверджує, що треба дуже обережно підходити до визначення ставок акцизних зборів. Високі ставки зумовлюють зростання тіньового обороту, ухилення від оподаткування і появу великої кількості неякісної фальсифікованої продукції. Боротьба з цим явищем не дає позитивних результатів і, що найголовніше, потребує великих затрат з боку держави, які іноді перевищують доходи від акцизного збору. 150 Іншим видом непрямого оподаткування є фіскальна монополія, сутність якої полягає в тому, що держава встановлює таку ціну на товар, що забезпечує певні стабільні й постійні надходження в державний бюджет. За економічним змістом фіскальна монополія виражає прибуток держави вiд реалізації монополізованих товарів. Монополія держави може бути частковою: − монополізується лише процес ціноутворення; − монополізується лише процес ціноутворення виробництва окремих товарів; − монополізується процес ціноутворення i реалiзацiї товарів. Монополія держави може бути повною, коли держава залишає за собою право на виробництво i реалiзацiю окремих товарів за встановленими державними органами ціноутворення цінами. Об’єктом фіскальної монополії завжди виступають споживчі товари широкого вжитку: сіль, спиртні напої, тютюн i т.п. Мито встановлюється при ввозі й вивозі товарів через кордон держави. Мито буває: статистичне, фіскальне, протекціоністське антидемпінгове, преференційне, зрівняльне: − статистичне мито встановлюється з метою обліку експорту й імпорту товарів в умовах вільної зовнішньої торгівлі; − фіскальне мито встановлюється на товари із стійким попитом; − протекціоністське мито вводиться в односторонньому порядку з метою захисту внутрішнього ринку вiд конкуренції з боку товарів іноземного виробництва. Його розмір має забезпечувати цінову перевагу вітчизняних товарів на внутрішньому ринку; − антидемпінгове мито вводиться також для захисту внутрішнього ринку; − преференційне мито встановлюється на двосторонній основі з метою розвитку міжнародної торгівлі; 151 − зрівняльне мито встановлюється за згодою торгуючих сторін. Воно повинно зрівноважити ціни на іноземні й вітчизняні товари з метою виключення цінової конкуренції між ними. У сучасних умовах економічно доцільним, з погляду поповнення бюджету може бути введення специфічного мита. Доцiльнiстъ його існування підтверджується практичним досвідом розвинених держав світу, де використовується ця система. Наприклад, у Великобританії ставки акцизного збору базуються на кількості тютюнової продукції, яка ввозиться або виробляється. Введення специфічного мита дозволяє: − уникнути можливості в маніпуляціях з митною вартістю товару i, відповідно, забезпечити надходження усієї суми податків у бюджет; − наблизитися до вже існуючих принципів i параметрів оподаткування у сусідніх державах (Росії, Білорусії, Словаччині тощо), що робить невигідним перепродаж i контрабанду тютюнових i алкогольних виробів з території цих держав, а також розширює базу оподаткування; − стимулювати ввезення в Україну високоякісних товарів, на якi є попит, на противагу дешевим товарам низької і сумнівної якості. Перевагою непрямих податків є те, що вони формують прибутки державного бюджету. Недоліком непрямих податків є те, що їх сплата не залежить від розміру прибутків платників, що негативно впливає на рівень та якість умов життя вразливих верств населення.

За економічним змістом об'єкта оподаткування податки поділяються на:

прибуткові податки;

майнові податки;

податки на споживання;

податки на різні дії.

В залежності від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві.

В залежності від способів встановлення податкових ставок податки поділяються на пропорційні, прогресивні та рівні. До пропорційних належать податки, які передбачають сплату однакової суми з кожної одиниці оподаткування. Ставки прогресивних податків збільшуються із ростом одиниці оподаткування. Рівний податок стягується в однаковій сумі зі всіх його платників. Перевагою таких податків є простота його стягнення.

В залежності від встановленого порядку використання податки поділяються також на загальні та спеціальні. Загальні податки при надходженні до бюджету обезлічуються. Вони не мають особливого призначення й передбачені для проведення загальнодержавних заходів і можуть бути використані для покриття будь-яких видів видатків державного та місцевого бюджетів. Спеціальні (цільові) податки мають строго визначене призначення й стягуються для проведення цільового фінансування окремих раніше визначених заходів.

За суб'єктом оподаткування податки поділяються на ті, що стягуються з:

юридичних осіб;

фізичних осіб;

юридичних і фізичних осіб (змішані).

Список використаної літератури:

1. Азаренкова Г.М., Борисенко І.І. Фінанси: Практикум: Навч. Посіб. – К.: Знання, 2008. – 279 с.

2. Азаренкова Г.М., Борисенко І.І. Фінанси: Практикум. – Х.: ХБІ УАБС, 2004. – 125 с.

3. Алєксєєв І.В., Колісник М.К., Панкевич Л.В., Тревого Л.С. Теорія фінансів. Навч. мет. посібник. – Львів, ІППТ, 2001. – 105 с.

4. Артус М.М. Система організації функціонування фінансів // Актуальні проблеми економіки. – 2006. - №7 (61).

5. Василик О.Д. Державні фінанси України: Навч. посібник – К.: Вища шк., 2001.

6. Василик О.Д. Теорія фінансів: Підручник. – К.: НІОС. – 2000. – 416 с.

7. Данко І.М. Непрямі податки: їх вплив на фінансово-господарські рішення // Фінанси України. – 2005. - № 10. – С. 131-136.

8. http://eprints.kname.edu.ua

Date: 2015-07-17; view: 741; Нарушение авторских прав