Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Структура Бюджетной системы РФ

|

|

Согласно ст. 10 БК РФ бюджетная система РФ состоит из бюджетов 3 уровней:

1. Федерального бюджета и бюджетов государственных внебюджетных фондов;

2. Бюджетов субъектов РФ и бюджетов территориальных государственных внебюджетных фондов;

3. Местных бюджетов.

Бюджетное законодательство РФ закрепляет основы бюджетного процесса и регламентирует его. В статье 6 Бюджетного кодекса РФ раскрывается понятие бюджетного процесса. Бюджетный процесс - регламентируемая нормами права деятельность органов государственной власти; органов местного самоуправления и участников бюджетного процесса по составлению и рассмотрению проектов бюджетов, проектов бюджетов государственных внебюджетных фондов, утверждению и исполнению бюджетов и бюджетов государственных внебюджетных фондов, а также по контролю за их исполнением.

Составная часть бюджетного процесса- бюджетное регулирование, представляющее собой частичное перераспределение финансовых ресурсов между бюджетами разных уровней.

Бюджетный процесс длится около трех с половиной лет и это время называется бюджетным периодом - т.е. время, в течение которого длится бюджетный процесс.

Бюджетное устройство государства определяется его государственным устройством, закрепленным в Конституции РФ. В соответствие со ст. 1 Конституции РФ Российская Федерация << есть демократическое федеративное правовое государство с республиканской формой правления>>. РФ состоит из республик, краев, областей, городов федерального назначения, автономных округов – равноправных субъектов РФ.

Бюджетная система представляет собой основную на экономических отношениях и юридических нормах совокупность федерального бюджета, республиканских, краевых, областных и местных бюджетов. Бюджетная система РФ - часть финансовой системы России.

Общественные отношения, урегулированные нормами бюджетного права, приобретают форму бюджетных правоотношений.

Согласно ст. 1 БК РФ к бюджетным правоотношениям относятся отношения, возникающие между субъектами бюджетных правоотношений в процессе:

- формирования доходов и осуществления расходов бюджетов всех уровней бюджетной системы РФ и бюджетов государственных внебюджетных фондов, осуществления государственных и муниципальных заимствований, регулирования государственного долга;

- составления и рассмотрения проектов бюджетов всех уровней бюджетной системы РФ, утверждения и исполнения бюджетов всех уровней бюджетной системы РФ.

В юридической и экономической литературе понятие бюджет рассматривается в разных аспектах.

Бюджет определяется как экономическая категория, т.е. совокупность экономических отношений, возникающих в процессе создания и использования государственного централизованного фонда денежных средств.

Как правовая категория бюджет – это основной финансовый план государства.

По своему материальному содержанию бюджет- это государственный централизованный фонд денежных средств.

Бюджет государства играет значительную роль в политической и хозяйственной жизни страны. В связи с тем, что Россия- федеральное государство, под бюджетом государства понимают бюджет России (федеральный бюджет) и бюджеты субъектов РФ.

В соответствии со ст. 71 Конституции РФ федеральный бюджет находится в ведение РФ. Бюджету государства придается высшая юридическая сила, он утверждается в форме федерального закона.

Структура доходов и расходов. В основу формирования доходной базы бюджета положены налоговые поступления и неналоговые доходы.

Средства федерального бюджета должны использоваться с соблюдением норм федерального закона, утвердившего его.

Бюджетный дефицит. Дефицит бюджета возникает в условиях инфляции и спада производства, когда расходы государства превышают его доходы (ст. 92 БК РФ). В федеральном законе на соответствующий бюджетный год фиксируется предельный размер дефицита, т.е. предельный размер превышения расходов над доходами государства.

В связи с дефицитом бюджета в его расходной части выделяются бюджет текущих расходов и бюджет развития.

Бюджет текущих расходов предусматривает расходы, обеспечивающие текущие потребности соответствующих организаций, финансируемых из бюджетов того или иного уровня. К таким расходам относятся расходы на содержание (заработная плата, текущий ремонт и т.д.) т капитальный (восстановительный) ремонт.

Бюджет развития. К бюджету развития относятся ассигнования на инновационную и инвестиционную деятельность, связанную с капитальными вложениями в социально-экономическое развитие территорий, на собственные программы и мероприятия по охране окружающей среды..

Согласно ст. 18 БК РФ бюджетная классификация РФ – группировка доходов и расходов бюджетов всех уровней бюджетной системы РФ, а также источников финансирования дефицитов этих бюджетов, используемой для составления и исполнения бюджетов и обеспечивающий сопоставимость показателей всех уровней бюджетной системы РФ.

Бюджетная классификация обеспечивает сопоставимость бюджетов всех уровней, объектами классификации и присваиваются группировочные коды.

Согласно ст 28. КБ РФ бюджетная система основана на следующих принципах:

- единство бюджетной системы РФ (ст. 29 БК РФ)

- разграничение расходов и доходов между бюджетной системой РФ(ст. 30 БК РФ)

- самостоятельности бюджетов (ст. 31 БК РФ)

- сбалансированности бюджета (ст. 33 БК РФ)

- эффективности и экономности использования бюджетных средств (ст. 34 БК РФ)

- достоверности бюджета(ст. 35 БК РФ)

-адресности и целевого характера бюджетных средств (ст 36 БК РФ)

В соответствии с законодательством РФ в составе бюджета за счет доходов целевого назначения или в порядке целевых отчислений от конкретных видов доходов или иных поступлений и использованной по отдельной смете образуется фонд денежных средств, который называется бюджетный фонд(ст. 17 БК РФ)

Чрезвычайный бюджет. Бюджетное законодательство предусматривает возможность при введении чрезвычайного положения в стране не устанавливать бюджет с особым правовым режимом- чрезвычайный бюджет. Введение чрезвычайного бюджета и режима чрезвычайного расходования средств регламентируется специальным законом.

Консолидированный бюджет. Бюджетное законодательство вводит понятие консолидированный бюджет- это свод бюджетов нижестоящего бюджета и бюджета соответствующего субъекту РФ и федерального бюджета. Так, согласно ст. 16 БК РФ консолидированные бюджеты используются для расчета и анализа.

Минимальный бюджет. Это понятие вводится для расчета объема доходов соответствующего консолидированного бюджета нижестоящего уровня (сельского, поселкового, района, города), покрывающих гарантируемые соответствующими вышестоящими органами власти минимально необходимые расходы.

Региональный бюджет. Бюджет субъекта РФ- это форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения РФ.

Местный бюджет. Бюджет муниципального образования- форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления.

Лекция №7 «Конституционные основы бюджетного права»

План лекции

- Конституционные основы бюджетного права.

- Исполнение бюджета.

- Правовое регулирование государственных фондов.

Отношения, составляющие предмет бюджетного права, урегулированы правовыми нормами, содержащимися в различных источниках. Прежде всего, источником бюджетного права является Конституция РФ. Она определяет основные начала деятельности государственных органов в бюджетной сфере и, таким образом, содержит концентрированное нормативное выражение бюджетно-правовых начал. В ст.104 Конституции РФ установлена обязанность Правительства РФ давать заключения по законопроектам об изменении финансовых обязательств государства и другим законопроектам, предусматривающим расходы, покрываемые за счет средств федерального бюджета. В ст.106 Конституции РФ установлена обязанность Совета Федерации рассматривать принятые Государственной Думой федеральные законы по вопросам федерального бюджета. В п.1 ст.114 закреплена обязанность Правительства РФ разрабатывать и представлять Государственной Думе федеральный бюджет, а также отчет о его исполнении.

Специальным источником бюджетного права является БК, который регулирует всю систему отношений, составляющих бюджетное право.

Источниками бюджетного права являются также федеральные конституционные законы, федеральные законы и законы субъектов РФ. Среди них - Федеральный закон «О Правительстве Российской Федерации», ежегодно принимаемый федеральный закон о федеральном бюджете и т.д., а также аналогичные законы субъектов РФ. Кроме того, к источникам бюджетного права относятся законы субъектов РФ, регулирующие общие вопросы бюджетного права. Например, во всех субъектах РФ во исполнение БК приняты законы, регулирующие бюджетный процесс.

Наконец, источниками бюджетного права являются нормативные правовые акты представительных органов местного самоуправления, регулирующие бюджетные отношения.

Все вышеназванные нормативные правовые акты включены в структуру бюджетного законодательства РФ (ст.2 БК) и не могут противоречить БК. В случае возникновения такого противоречия приоритет в регулировании бюджетных отношений отдается БК.

Бюджетно-правовые нормы могут содержаться в Указах Президента РФ, постановлениях Правительства РФ, а также в актах федеральных, региональных и местных органов исполнительной власти. Среди последних особое место занимают приказы Минфина России.

В силу того, что отношения, составляющие предмет бюджетного права, весьма разнообразны и урегулированы многочисленными источниками права, они объединяются в различные правовые институты. Эти правовые институты замкнуты в рамках бюджетного права как подотрасли финансового права. Во-первых, в современных условиях в бюджетном праве совершенно явно выделяется правовой институт структуры бюджета. Он включает в себя нормы, устанавливающие систему доходов, расходов, источников финансирования дефицитов бюджетов и требования к сбалансированности бюджетов. Во-вторых, сегодня стало совершенно очевидно, что бюджетное право в качестве составной части включает в себя институт расходов бюджета. В-третьих, составной частью бюджетного права является институт межбюджетных отношений. Он регулирует бюджетный отношения между Российской Федерацией, субъектами РФ и муниципальными образованиями по поводу выделения межбюджетных трансфертов, а также разграничения доходов и расходов между уровнями бюджетной системы. В-четвертых, бюджетное право включает в себя правовой институт бюджетного процесса. Он состоит из правовых норм, регулирующих отношения по поводу составления, рассмотрения и утверждения проектов бюджетов, исполнения бюджетов, а также подготовки, рассмотрения и утверждения отчетов об их исполнении.

Нормы бюджетного права, содержащиеся в различных источниках права, весьма разнообразны. Они подразделяются на материальные и процессуальные.Материальные нормы закрепляют систему доходов и расходов бюджетов, компетенцию субъектов бюджетного права и др. Процессуальные нормы определяют порядок и сроки прохождения бюджета в рамках бюджетного процесса и др.

В настоящее время устанавливается казначейское исполнение бюджетов. На органы исполнительной власти возлагаются организация исполнения бюджетов, управление счетами бюджетов и бюджетными средствами. Указанные органы являются кассирами всех распорядителей и получателей бюджетных средств и осуществляют платежи за счет бюджетных средств от имени и по поручению бюджетных учреждений (гл.24,25 БК РФ).

Исполнение федерального бюджета и иных бюджетов завершается 31 декабря.

Завершающей стадией бюджетного процесса является подготовка, рассмотрение и утверждение отчета об исполнении бюджета.

В конце каждого финансового года министр финансов издает распоряжения о закрытии года и подготовке отчета об исполнении федерального бюджета в целом и бюджета каждого государственного внебюджетного фонда в отдельности. На основании данного распоряжения все получатели бюджетных средств готовят годовые отчеты по доходам и расходам. Главные распорядители бюджетных средств сводят и обобщают отчеты подведомственных бюджетных учреждений (гл.27 БК РФ).

Бюджетный кодекс РФ закрепил положение о том, что ежегодно, не позднее 1 июня текущего года, Правительство РФ представляет в Государственную Думу и Счетную палату РФ отчет об исполнении федерального бюджета за отчетный финансовый год в форме федерального закона. Счетная палата РФ проводит проверку отчета об исполнении федерального бюджета и составляет заключение, которое направляется в Государственную Думу. Государственная Дума рассматривает представленный Правительством РФ отчет в течение 1,5 месяцев после получения заключения Счетной палаты РФ, При рассмотрении отчета Дума заслушивает доклады об исполнении федерального бюджета руководителей Федерального казначейства и министра финансов, а также доклад Генерального прокурора РФ о соблюдении законности в области бюджетного законодательства и заключение Председателя Счетной палаты РФ.

По итогам рассмотрения отчета и заключения Счетной палаты РФ Государственная Дума принимает одно из следующих решений: об утверждении отчета об исполнении федерального бюджета или об отклонении отчета об исполнении федерального бюджета.

На всех стадиях бюджетного процесса должен осуществляться государственный и муниципальный финансовые контроль (гл.26 БК РФ).

Государственные внебюджетные фонды - это денежные фонды, с помощью которых государство осуществляет финансовую деятельность, т.е. собирает, распределяет и использует средства для решения государственных задач.

В состав государственных внебюджетных фондов входят: Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный и территориальные фонды обязательного медицинского страхования.

Государственные внебюджетные фонды появились в финансовой системе РФ в начале 1990-х гг. Сначала был образован Пенсионный фонд РФ, а затем остальные фонды. Они были созданы в целях эффективной реализации социальных задач, а именно: выплаты пенсий, пособий, материальной помощи, медицинского обслуживания и т.д.

Правовой статус государственных внебюджетных фондов определен в БК, федеральных законах, устанавливающих доходы и расходные обязательства отдельных государственных внебюджетных фондов, в законах о бюджетах государственных внебюджетных фондов, в нормативных правовых актах Правительства РФ и целом ряде других актов.

Государственные внебюджетные фонды входят в структуру бюджетной системы РФ (ст.10 БК). Они существуют на федеральном и региональном уровнях бюджетной системы РФ наряду с федеральным бюджетом и бюджетами субъектов РФ.

Государственные внебюджетные фонды, являясь частью бюджетной системы РФ, обладают рядом особенностей в сравнении с федеральным, региональными и местными бюджетами. Во-первых, сбор и контроль за поступлением платежей в государственные внебюджетные фонды осуществляется тем же органом исполнительной власти, на который возложены функции сбора налогов в федеральный бюджет, т.е. налоговыми органами. Во-вторых, средства государственных внебюджетных фондов находятся в оперативном управлении государственных внебюджетных фондов (см.ст.3,13 данного Закона). В-третьих, существует целый ряд особенностей порядка составления проектов бюджетов, а также отчетов об исполнении бюджетов государственных внебюджетных фондов.

Правовое регулирование мобилизации, распределения и использования средств государственных внебюджетных фондов осуществляется законодательными органами власти РФ и субъектов РФ, а также Минздравсоцразвития России. Указанные законодательные органы власти рассматривают и утверждают бюджеты государственных внебюджетных фондов, а также отчеты об их исполнении (ст. 145 БК). Минздравсоцразвития России осуществляет координацию деятельности Пенсионного фонда РФ, Фонда социального страхования РФ и Федерального фонда обязательно медицинского страхования (см. Указ Президента РФ от 09.03.2004 № 314 «О системе и структуре федеральных органов исполнительной власти»). В этих целях федеральный министр: а) принимает нормативные акты по вопросам деятельности государственных внебюджетных фондов; б) вносит в Правительство РФ по представлению руководителя государственного внебюджетного фонда проекты федеральных законов о бюджете государственного внебюджетного фонда; в) вносит в Правительство РФ проекты нормативных правовых актов, регулирующих деятельность государственные внебюджетных фондов.

Бюджеты федеральных государственных внебюджетных фондов принимаются в форме законов одновременно с принятием федерального закона о федеральном бюджете на очередном бюджете на очередной финансовый год, а бюджетов территориальных государственных внебюджетных фондов – одновременно с принятием законов субъектов РФ о бюджете на очередной финансовый год (ст. 145 199 БК). Отчеты об исполнении федеральных и территориальных государственных внебюджетных фондов также утверждаются в форме законов. Исполнение бюджетов государственных внебюджетных фондов осуществляется Казначейством России с 1 января 2010 г. (ст. 148.БК).

БК определяет структуру доходов государственных внебюджетных фондов. Они формируются за счет:

а) налоговых заходов;

б) неналоговых доходов;

в) страховых взносов;

г) доходов от размещения средств фондов;

д) безвозмездных поступлений;

е) прочих доходов.

Бк в ст. 146 определяет перечень доходов бюджетов каждого государственного внебюджетного фонда.

Расходование средств государственных внебюджетных фондов осуществляется на цели, предусмотренные законодательством РФ (ст.147 БК). В федеральных законах предусматриваются расходные обязательства Российской Федерации, т.е. обязанности Российской Федерации предоставить средства федеральных и территориальных государственных внебюджетных фондов соответствующим субъектам (п. 2 ст. 84, п. 2 85, ст. 6 БК).

В настоящее время правовое регулирование государственных внебюджетных фондов представляет собой довольно большой и относительно особенный блок правовых норм. Это позволяет говорить о существовании в системе финансового права финансово-правового института государственных внебюджетных фондов. Институт государственных внебюджетных фондов представляет собой отношения по формированию и использованию средств бюджетов государственных внебюджетных фондов. Нормы, составляющие этот институт, могут быть объединены в следующие группы:

а) нормы, устанавливающие систему государственных внебюджетных фондов;

б) нормы, устанавливающие структуру доходов и направления расходов государственных внебюджетных фондов;

в) нормы, устанавливающие порядок составления, рассмотрения, утверждения и исполнения бюджетов государственных внебюджетных фондов;

в) нормы, определяющие порядок расходования средств государственных внебюджетных фондов.

Институт государственных внебюджетных фондов является комплексным. Оно тесно связано с бюджетным правом как подотраслью права финансового и с институтом расходов государственных внебюджетных фондов, ибо включает в себя не только относительно автономные нормы, регулирующие правовой режим государственных внебюджетных фондов, но и нормы бюджетного права. Последнее, как известно, включает в себя нормы, регулирующие бюджетный процесс. А именно в ходе бюджетного процесса рассматриваются и утверждаются проекты законов о бюджетах государственных внебюджетных фондов (п. 2 ст. 192, ст. 199 БК). Таким образом, та часть норм института государственных внебюджетных фондов, которая регулирует отношения по формированию бюджетов в плане их рассмотрения и утверждения, включает в себя нормы бюджетного права.

В настоящее время наблюдается все большая зависимость правового регулирования доходной части государственных внебюджетных фондов от расходной части федерального бюджета. Особенно ярко это проявляется на примере Пенсионного фонда РФ.

Лекция № 8 «Понятие налога и сбора, их виды и порядок введения(отмены)

План лекции

1. Понятие налога и сбора

2. Виды налогов. Основные понятия налога

3. Порядок введения и отметы налогов и сборов

Налог —обязательный, индивидуально безвозмездный платеж,

взимаемый сорганизаций ифизических лиц вформе отчуждения

принадлежащих им на праве собственности, хозяйственного веде-

нияили оперативного управления денежных средств вцелях фи-

нансового обеспечения.деятельности государства и(или) муници-

пальных образований.

Сбор —обязательный взнос, взимаемый сорганизаций ифизическихлиц, уплата которого —одно из условий совершения вин-

тересах плательщика сборов государственными органами, органа-

ми местного самоуправления, иными уполномоченными органами

а должностными лицами юридически значимых действий, вклю-

чая предоставление определенных прав или выдачу разрешений.

Характерные черты налога-как платежа (п. 1ст. 8Налогового

кодекса РФ) следующие:

обязательность;

индивидуальная безвозмездность

отчуждение денежных средств, принадлежащих организациям и

физическим лицам на праве собственности, хозяйственного веде-

нияили оперативногоуправления;

направленность на финансирование деятельности государства

и и муниципальных образований.

Характернымичертами сбора как взноса являются:

обязательность.

одно из условий совершения государственными ииными орга-

намив интереса плательщиковсборов юридически значимых дей-

ствий.

Налоговый кодекс РФ называет следившие сборы, действующие

в РФ: таможенные сборы, сбор за право пользования объектами

животного мира и водными биологическими ресурсами, федераль-

ныелицензионные сборы, региональные лицензионные сборы и

местные лицензионные сборы.

В Российской Федерации устанавливаются следующие

виды налогов и сборов: федеральные налоги и сборы, нало-

ги и сборы субъектов РФ (региональные налоги исборы)

и местные налоги и сборы. Налоговая система РФ представ-

лена на рис.

Рис. Налоговая система РФ

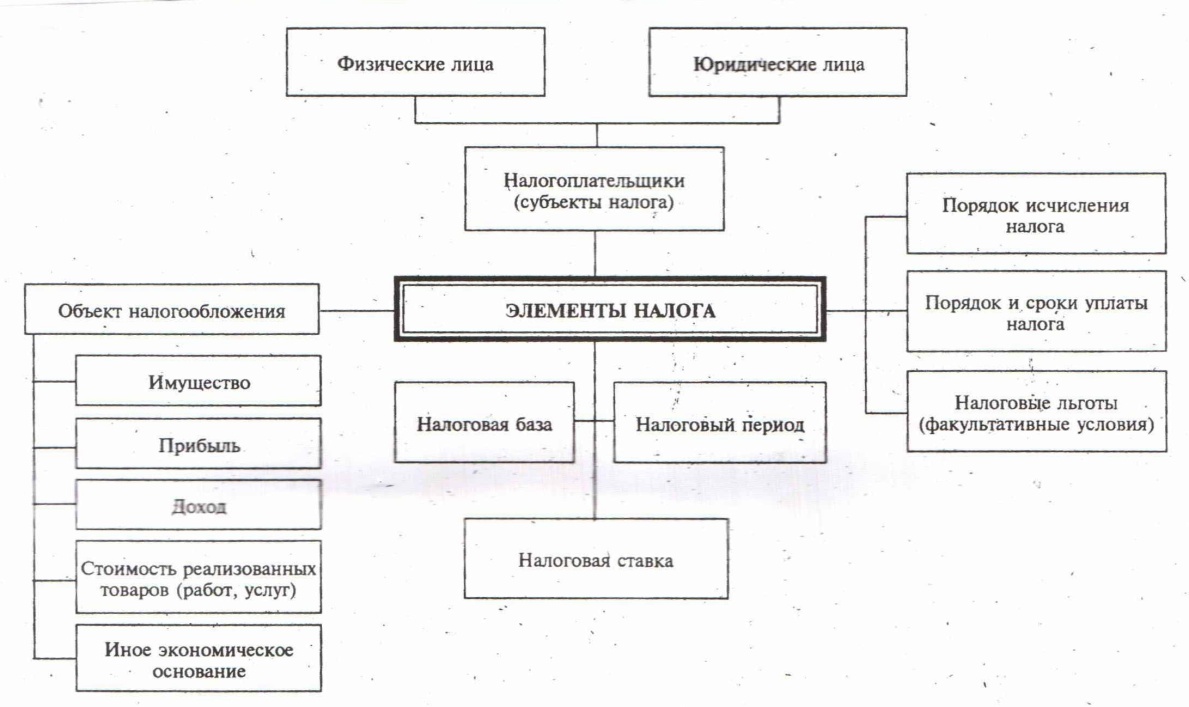

Элементы налогообложения. Всоответствии со ст.17 НК РФ на-

лог считается установленным лишь втом случае, когда определены

налогоплательщики (ст. 19 НК РФ) иследующие элементы нало-

гообложения(см. схему)

1) объект налогообложения (ст. 38 НКРФ);

2) налоговая база (ст. 53 НК РФ);

3) налоговый период (ст. 55 НК РФ);

4) налоговая ставка (ст. 53 НК РФ);.

5) порядок исчисления налога (ст. 52 НК РФ)„

6) порядок исроки уплаты налога (ст. 57, 58 НК РФ).

В необходимых случаях при установлении налога внорматив-

но-правовом акте могут также предусматриваться налоговые льго-

тыиоснования для их использования налогоплательщиками.(ст. 56

НК РФ).

Схема. Общие условия установления налогов и сборов

Законодательство оналогах исборах регулируетвластные отношения по установлению, введению и взиманию налогов и сборов в Российской Федерации,атакже отношения возникающие впроцессе осуществления налогового контроля обжалования актов налоговых органов, действий (бездействия)их должностных лиц и привлечения к ответ-

ственности за свершение налогового правонарушения.

ФНС России, Минфин России, ФТС России, органы го-

сударственных внебюджетных фондов издают обязательные

для своих подразделений приказы, инструкции и методиче-

ские указания по вопросам, связанным с налогообложением

и сборами, которые не относятся к актам законодательства

о налогах и сборах.

Акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования не ранее первого числа очередного

налогового периода по соответствующему налогу, за исклю-

чением случаев предусмотренных ст.5НК.

Акты законодательства о сборах вступают в силу не ранее

чем по истечении одного месяца со дня их официального

опубликования, за исключением случаев, предусмотренных

настоящей статьей.

Федеральные законы, вносящие изменения в НК в части

установления новых налогов и. (или) сборов, а также акты

законодательства о налогах и сборах субъектов РФ и акты

представительных органов местного самоуправления, вво-

дящие налоги и(или) сборы, вступают в силу не ранее 1ян-

варя года, следующего за годом их принятия, но не ранее

одного месяца со дня'их официального опубликования.

Акты законодательства о налогах и сборах, устанавлива-

ющие новые налоги и(или) сборы, повышающие налоговые

ставки, размеры сборов, устанавливающие или отягчающие

ответственность за нарушение законодательства о налогах

и сборах, устанавливающие новые обязанности или иным

образом ухудшающие положение налогоплательщиков или

плательщиков сборов, а также других участников отноше-

ний, регулируемых законодательством о налогах и сборах,

обратной силы не имеют.

Нарушение установленного порядка может быть обжа-

ловано, например, в соответствии с определением Консти-

туционного Суда РФ.

Акты законодательства о налогах и сборах, устраняющие

или смягчающие ответственность за нарушение законода-

тельства о налогах и сборах либо устанавливающие допол-

нительные гарантии зашиты прав налогоплательщиков,

плательщиков сборов, налоговых агентов, их представите-

лей имеют обратную силу

Акты законодательства о налогах и сборах отменяющие

налоги и (или) сборы, снижающие размеры ставок налогов

(сборов), устраняющие обязанности налогоплательщиков,—

.плательщиков сборов, налоговых агентов, их представите-

лей или иным образом улучшающие их положение, могут

иметь обратную силу, если прямо предусматривают это.

Нормативный правовой акт о налогах и сборах признает-

ся не соответствующим НК, если такой акт:

— издан органом, не имеющим в соответствии с НК пра-

ва издавать подобного рода акты, либо издан с нарушением

установленного порядка издания таких актов;

— отменяет или ограничивает права налогоплательщи-

ков, плательщиков сборов, налоговых агентов, их пред

ставителей либо полномочия налоговых и таможенных

органов, органов государственных внебюджетных фондов,

установленные НК;

— изменяет определенное НК содержание обязанностей

участников отношений, регулируемых законодательством

о налогах и сборах, иных лиц, обязанности которых уста-

новлены НК;

— запрещает действия налогоплательщиков; плательщи-

ков сборов;- налоговых агентов, их представителей, разре-

шенные НК;

-

— запрещает действия налоговых и таможенных органов,

органов государственных внебюджетных фондов, их долж-

ностных лиц; разрешенные или предписанные НК;

— разрешает или допускает действия, запрещенные НК;

— изменяет установленные НК основания, условия-, по-

следовательность или порядок действий участников отно-

шений, регулируемых законодательством о налогах и сбо-

рах, иных лиц, обязанности которых установлены НК;

— изменяет содержание понятий и терминов, определенн

ыхв НК, либо использует эти понятия и термины вином

значении,чем они используются в НК;

—иным образом противоречит общим началам и (или)

буквальному смыслу конкретных положений НК.

Нормативные правовые акты о налогах и сборах признаютс-

я не соответствующими НК при наличии хотя бы одного и

з указанных обстоятельств. Признание нормативною пра-

вового акта не соответствующим НК осуществляется в су-

дебном порядке, если иное не предусмотрено самим НК. Правительство РФ, а также.иной орган исполнительной

части или исполнительный орган местного самоуправле-

ния, принявшие указанный акт, либо их вышестоящие ор-

ганы вправе до судебного рассмотрения отменить этот акт

или внести в него необходимые изменения.

Лекция № 9 «Налоговое право Российской Федерации»

План лекции

- Налоговое право. Система источников налогового права.

- Налоговые правоотношения.

- Система налогов и сборов в Российской Федерации.

Налоговое право. Общественные отношения, возникающие при установлении, взимании налогов и сборов, регламентирующийся нормами финансового права. Указанные нормы имеют определённые специфические признаки, позволяющие объединить их в самостоятельную группу. Эту совокупность финансовых норм, регулирующих налоговые отношения, принято называть институтом финансового права или даже подотраслью – налоговое право. Нормы налогового права содержатся в различных нормативных актах: Конституции РФ, Налоговом кодексе РФ, федеральных законах о налогах, иных нормативных актах, регулирующих налоговые отношения. (см. схему)

| Источники |

| Конституция РФ (ст. 57,71,72, 74-76, 80, 83-85,90,103-107,114,125,132,23,35,40,41,43,46,52, 53) |

| Международные договоры по вопросам налогообложения (ст. 7 НК РФ) |

| Постановление правительства РФ |

| Нормативно правовые акты федеральных органов исполнительной власти (МФ РФ), органов исполнительной власти субъектов РФ и исполнительных органов местного самоуправления |

| Указы президента РФ |

| Подзаконные нормативные акты |

| Законодательство о налогах и сборах |

Схема Источники налогового права

Налоговые правоотношения – вид финансового правоотношения, т.е. общественное финансовое отношение, урегулированное нормами подотрасли (раздела) финансового права – налоговым правом, субъекты которого наделяются определёнными правами и обязанностями, возникающие в связи с взиманием налогов.

Налоговые правоотношения, как и любое другое правоотношение, состоит из следующих элементов: субъектов, объекта и содержания.

Субъективный состав. В налоговых правоотношениях участвуют различные субъекты: налогоплательщики (юридические и физические лица), органы Министерства по налогам и сборам, федеральные органы налоговой полиции, кредитные организации. В налоговых отношениях в определённых случаях участвуют и другие субъекты, например работодатели (юридические лица и предприниматели, действующие без образования юридического лица) при перечислении налогов, взимаемых с заработной платы своих сотрудников.

Объектом налогового правоотношения является то, по поводу чего возникает данное правоотношение, — обязательный безвозмездный платеж (взнос), размер которого определяется в соответствии с установленными налоговым законодательством правилами.

Содержание налогового правоотношения, как и любого другого правоотношения, раскрывается через права и обязанности субъектов правоотношения.

В налоговом законодательстве предусматриваются определенные права и обязанности субъектов налоговых правоотношений.

Законодатель предусматривает факты, наступление которых влечет за собой прекращение налогового правоотношения.

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность. Ответственность за совершение налоговых правонарушений несут' организации и физические лица в случаях, предусмотренных гл. 16 НК РФ. Физическое лицо может быть привлечено к налоговой ответственности с шестнадцатилетнего возраста.

Никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе как по основаниям и в порядке, которые предусмотрены НК РФ. Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

Привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной уголовной или иной ответственности, предусмотренной законами Российской Федерации.

Привлечение налогоплательщика к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога и пени. Привлечение налогового агента к ответственности за совершение налогового правонарушения не освобождает его от обязанности перечислить причитающиеся суммы налога и пени.

Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда.

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения при наличии хотя бы одного из следующих обстоятельств:

1)отсутствие события налогового правонарушения;

2)отсутствие вины лица в совершении налогового правонарушения;

3)совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста;

4) истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, истекло три года срок давности).

Налоговая санкция является мерой ответственности за совершение налогового правонарушения.

Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных статьями гл. 16 НК РФ,

Налоговое законодательство, регулируя общественные отношения, возникающие в связи с уплатой налогов, устанавливая права и обязанности субъектов налоговых отношений, предусматривает Применение различных мер государственного принуждения в случаях нарушения субъектами налоговых правоотношений своих обязанностей. Юридическая ответственность — общеправовая категория, которая конкретизируется в отдельных отраслях права.

Порядок уплаты налогов обеспечивается применением финансовой, административной, уголовной и дисциплинарной ответственности, т.е. применяются различные виды юридической ответственности. Для наступления юридической ответственности, в том числе и за нарушение налогового законодательства, необходимо наличие четырех условий:

— противоправного поведения;

— вреда (ущерба);

— причинной связи между противоправным поведением и наступившим вредом (ущербом);

— вины нарушителя установленных правил поведения.

Налоговый кодекс РФ в ст. 116—127 установил ответственность налогоплательщика за нарушение налогового законодательства.

Уголовная ответственность налогоплательщика за нарушение налогового законодательства. В соответствии с Федеральным законом от 13 июня 1996 г. «О введении в действие Уголовного кодекса Российской Федерации» с 1 января 1997 с введен в действие новый Уголовный кодекс Российской Федерации, которым повышена ответственность за налоговые преступления. Статьи 198, 199 УК РФ предусматривают уголовную ответственность за уклонение от уплаты налога.

Согласно Федеральному закону от 25 июня 1998 г. № 92-ФЗ «О внесении изменений и дополнений в Уголовный кодекс Российской Федерации» ст. 198 «Уклонение физического лица от уплаты налога или страхового взноса в государственные внебюджетные фонды» предусматривает наказание:

1)лишение свободы на срок до двух лет;

2)лишение свободы на срок до пяти лет.

Статья 199 УК РФ «Уклонение от уплаты налогов или страховых взносов в государственные внебюджетные фонды с организаций» предусматривает наказание:

1)лишение свободы на срок до четырех лет;

2)лишение свободы на срок от двух до семи лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет.

Ответственность налоговых органов, таможенных органов, органов государственных внебюджетные фондов, а также их должностных лиц установлена ст. 35 НК РФ.

Ответственность органов налоговой полиции и их должностных лиц предусматривается в ст. 37 НК РФ.

Ответственность банка за нарушение налогового законодательства устанавливается ст. 132—136 НК РФ.

Налоговая система Российской Федерации. Налоговой системе свойственны признаки, характеризующие любую систему, — поэлементный состав систем, взаимозависимость элементов, органическая цельность и единство, непрерывное развитие и т.д.

Итак, налоговая система — это взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения.

В этой связи необходимо подчеркнуть, что понятия «налоговая система» и «система налогов» (ст. 12-—18 НКРФ) нетождественны. Налоговая система — более широкое понятие, т.к она характеризуется экономическими и политико-правовыми показателями.

Экономические показатели:

— налоговый гнет (налоговое бремя). Он определяется как отношение обшей суммы налоговых сборов к совокупному национальному продукту;

— соотношение налоговых доходов от внутренней и внешней

торговли;

— соотношение прямого и косвенного налогообложения;

— структура прямых налогов.

Политико-правовые показатели — соотношение компетенций центральных и местных органов власти.

Существует три варианта соотношения компетенции:

1) «разные налоги» (это полное разделение прав и ответственности в установлении налогов либо неполное разделение, когда центральная власть устанавливает исчерпывающий перечень налогов и вводит общегосударственные налоги, а местные налоги вводят по своему усмотрению органы на местах);

2) «разные ставки» (центральная власть вводит закрытый перечень налогов, а в свою очередь органы власти на местах устанавливают конкретные ставки в пределах; установленных центральной властью);

3) «разные доходы» (суммы уже собранного налога делятся между властными органами различных уровней).

Статья 13 НК РФ определяет федеральные налоги и сборы, ст. 14 — региональные, а ст. 15 — местные.

Прямые налога — налоги, непосредственно обращенные к налогоплательщику, т.е. его доходам, имуществу и другим объектам налогообложения (при прямом налоге юридический и фактический плательщики представлены одним и тем же лицом).

Косвенные налоги — налоги, установленные в виде надбавки к цене реализуемых товаров и не связанные непосредственно с доходами или имуществом фактического плательщика (разновидность косвенных налогов — акциз, налог на добавленную стоимость). ' Юридическая обязанность уплаты косвенного налога возлагается на предприятие, производящее определенную продукцию. Фактический же плательщик— потребитель этой продукции, который приобретает ее по ценам, повышенным на сумму косвенного налога.

Целевые налоги - налоги, зачисляемые в целевые внебюджетные фонды.

Существующую структуру системы налогов и сборов в РФ можно представить следующим образом (см. схему).

| ВИДЫ НАЛОГОВ И СБОРОВ |

| По уровню бюджетов |

| По способу изъятия |

| По субъектам-налогоплательщиков |

| Федеральные |

| Местные |

| Региональные |

| Прямые |

| Косвенные |

| НДС |

| Акцизы |

| Таможенные пошлины |

| Уплачиваемые юридическими лицами |

| Смешанные |

| Уплачиваемые физическими лицами |

Схема Структура системы налогов и сборов РФ

Лекция №10. «Федеральные и региональные налоги и сборы»

План лекции

- Общая характеристика федеральных налогов и сборов.

- Общая характеристика региональных и местных налогов.

В соответствии со ст.13 НК РФ к федеральным налогам и сборам относятся:

· налог на добавленную стоимость;

· акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

· налог на прибыль (доход) организаций;

· налог на доходы от капитала;

· подоходный налог с физических лиц;

· взносы в государственные социальные внебюджетные фонды;

· государственная пошлина;

· таможенная пошлина и таможенные сборы;

· налог на пользование недрами;

· налог на воспроизводство минерально-сырьевой базы;

· налог на дополнительный доход от добычи углеводородов;

· сбор за право пользования объектами животного мира и водными биологическими ресурсами;

· лесной налог;

· водный налог;

· экологический налог;

· федеральные лицензионные сборы.

Налог на добавленную стоимость (НДС). Правовыми основами уплаты налога на добавленную стоимость являются положения гл.21 НК РФ и методические рекомендации по применению гл. 21 НК РФ «Налог на добавленную стоимость» НК РФ, утв. приказом МНС РФ от 20 декабря 2000 г. № БГ-3-03/447 (с изменениями). Налог представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. НДС – косвенный налог, т.е. надбавка к цене товара.

Плательщиками НДС в соответствии со ст.143 НК РФ являются:

ü организации;

ü индивидуальные предприниматели;

ü лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ.

Фактическими налогоплательщиками служат потребители – покупатели товаров (работ, услуг).

Объектами налогообложения являются (ст.146 НК РФ):

a) реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров по соглашению о предоставлении отступного или новации, а также передача имущественных прав;

b) выполнение строительно-монтажных работ для собственного потребления;

c) ввоз товаров на таможенную территорию РФ.

Акцизы регулируются гл.21 НК РФ. Налогоплательщиками акциза признаются:

- организации;

- индивидуальные предприниматели;

- лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ.

Подакцизными товарами признаются следующие (см.рис)

| Подакцизные товары |

| Спирт этиловый (за исключение коньячного) |

| Алкогольная продукция коньячного) продукция |

| Табачная продукция |

| Автомобили легковые и мотоциклы |

| Пиво |

| Спиртосодержащая продукция с объемной долей более 9% |

| Моторные масла |

| Автомобильный бизнес |

| Дизельное топливо |

| Прямогонный бензин |

Рис. Акцизы: подакцизные товары

Не подлежат налогообложению (освобождаются от налогообложения) следующие операции:

1. передача подакцизных товаров одним структурным подразделением организации, не являющимся самостоятельным налогоплательщиком, для производства других подакцизных товаров другому такому же структурному подразделению этой организации;

2. реализация организациями денатурированного этилового спирта изо всех видов сырья в установленном Федеральным законом «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции» порядке;

3. реализация организациями денатурированной спиртосодержащей продукции в установленном Федеральном законом «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции» порядке;

4. реализация подакцизных товаров (за исключением нефтепродуктов), помещенных под таможенный режим экспорта, за пределы территории РФ с учетом потерь в пределах норм естественной убыли, а также операции, являющиеся объектами налогообложения;

5. реализация нефтепродуктов налогоплательщиком;

6. первичная реализация (передача) конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность, на промышленную переработку под контролем таможенных и (или) налоговых органов либо уничтожение.

Налоговая база определяется отдельно по каждому виду подакцизного товара (ст.187 НК РФ).

Налоговым периодом признается календарный месяц (ст.192 НК РФ)

Налогообложение подакцизных товаров осуществляется в соответствии со ст.193 НК РФ. Порядок исчисления акциза осуществляется в соответствии со ст.194 НК РФ.

Единый социальный налог. Правовые положения этого социального налога установлены гл. 24 НК РФ.

Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам:

организации;

индивидуальные предприниматели;

физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты.

Налоговым периодом признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. Ставки налога определены в ст.241 НК РФ.

Ежеквартально не позднее 15-го числа месяца, следующего за истекший кварталом, налогоплательщики обязаны представлять в региональные отделения фонда социального страхования РФ сведения (отчеты) по форме, утвержденной Фондом социального страхования РФ, о суммах:

1. начисленного налога в Фонд социального страхования РФ;

2. использованных на выплату пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до достижения им возраста полутора лет, при рождении ребенка, на возмещение стоимости гарантированного перечня услуг и социального пособия на погребение, на другие виды пособий по государственному социальному страхованию;

3. направленных ими в установленном порядке на санаторно-курортное обслуживание работников и их детей;

4. расходов, подлежащих зачету;

5. уплачиваемых в Фонд социального страхования РФ.

Уплата налога (авансовых платежей по налогу) осуществляется отдельными платежными поручениями в федеральный бюджет, фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Налогоплательщики представляют налоговую декларацию по налогу по форме, утвержденной министерством финансов РФ, не позднее 30 марта года, следующего за истекшим налоговым периодом. Копию налоговой декларации по налогу с отметкой налогового органа или иным документом. Подтверждающим предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следующего за истекшим периодом, представляет в территориальный орган Пенсионного фонда РФ.

Налог на прибыль организаций. Данный налог регламентируется гл. 25 НК РФ.

Как и всем налогам, налогу на прибыль свойственны две функции: фискальная и регулирующая.

Плательщиками налога на прибыль в соответствии со ст.246 НК РФ признаются:

ü российские организации;

ü иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и получающие доходы от источников в РФ.

Объектом налогообложения признается прибыль, полученная налогоплательщиком (ст.247 НК РФ).

В статье 251 НК РФ определены доходы, не учитываемые при определении налоговой базы. Налоговые ставки определены ст.284 НК РФ.

В соответствии со ст.14 НК РФ к региональным налогам и сборам относятся:

· налог на недвижимость;

· дорожный налог;

· транспортный налог;

· налог с продаж;

· налог на игорный бизнес;

· региональные лицензионные сборы.

Рассмотрим подробнее некоторые из них.

Транспортный налог. Правовое регулирование транспортного налога определяется Методическими рекомендациями по применению гл.28 «Транспортный налог» части второй. Налогового кодекса РФ, утв. приказом МНС РФ от 9 апреля 2003 г. №БГ-3-21/17, а также гл. 28 НК РФ.

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст.358 НК РФ, если иное не предусмотрено настоящей статьей.

Налоговая база определяется:

1) в отношении транспортных средств, имеющих двигатели, - как мощность двигателя транспортного средства в лошадиных силах;

2) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах;

3) в отношении определенных водных и воздушных транспортных средств – как единица транспортного средства.

Налоговым периодом признается календарный год.

Налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства или единицу транспортного средства в соответствии со ст.161 НК РФ.

Налогоплательщики, являющиеся организациями, исчисляют сумму налога самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений. Которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ.

Сумма налога исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов РФ. Налоговое уведомление о подлежащей уплате сумме налога вручается налогоплательщику, являющемуся физическим лицом, налоговым органом в срок не позднее 1 июня года налогового периода.

Налог на имущество организаций. Правовой основой данного налога является гл.30 НК РФ.

Налогоплательщиками налога признаются:

· российские организации;

· иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ.

Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в РФ через постоянные правительства, признается движимое и недвижимое имущество, относящееся к объектам основных средств.

Объектом налогообложения для иностранных для иностранных организаций, не осуществляющих деятельности в РФ через постоянные правительства, признается находящиеся на территории РФ недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности.

Не признаются объектами налогообложения:

1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

2) имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральными органами исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Налоговая база определяется налогоплательщиками самостоятельно.

Среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым(отчетным) периодам месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное не единицу.

Налоговая база в отношении каждого объекта недвижимого имущества иностранных организаций, указанного в п.2 ст.375 НК РФ, принимается равной инвентаризационной стоимости данного объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. Законодательный (представительный) орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Закон выделяет две группы объектов налогообложения:

1) жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения;

2) моторные лодки, вертолеты, самолеты и другие транспортные средства, за исключением автомобилей, мотоциклов и других самоходных машин и механизмов на пневмоходу.

Налог с имущества первой группы исчисляется с его инвентаризационной стоимости или со стоимости, определяемой по обязательному страхованию в размере, не превышающем 0,1%.

Налог на транспортные средства уплачиваются в зависимости от их мощности.

Исчисление налога производится налоговыми органами.

Уплата налога производится владельцами равными долями в два срока- не позднее 15 сентября и 15 ноября.

По новым строениям, помещениям и сооружениям, а также по приобретенным транспортным средствам налог уплачивается с начала года, следующего за их возведением или приобретением.

За транспортное средство, находящееся в собственности нескольких физических лиц, налог взимается с того лица, на имя которого зарегистрировано это транспортное средство.

За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства.

В случае уничтожения, полного разрушения строения, помещения, сооружения или транспортного средства взимание налога прекращается, начиная с месяца, в котором были уничтожены или полностью разрушены.

При переходе права собственности на строение, помещение, сооружение или транспортное средство от одного собственника к другому в течение календарного года налог уплачивается первоначальным собственником 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником – начиная с месяца, в котором у последнего возникло право собственности.

При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

Лекция №11 «Правовое регулирование государственного кредита»

План лекции

- Правовые основы государственного кредита.

- Особенности правоотношений, возникающих в области государственного кредита.

Государственный кредит как экономическая категория – это система денежных отношений, возникающих в связи с привлечением государством на добровольных основах для использования временно свободных денежных средств граждан и хозяйствующих субъектов. Государственный кредит как правовая категория – это самостоятельный институт финансового права, представляющий собой совокупность финансово-правовых норм, регулирующих общественные отношения, складывающиеся в процессе привлечения государством временно свободных денежных средств юридических и физических лиц на условиях добровольности, возвратности, срочности и возмездности в целях покрытия бюджетного дефицита и регулирования денежного обращения.

Источником погашения государственных займов и выплаты процентов по ним выступают средства бюджета, где ежегодно эти расходы выделяются в отдельную строку. Однако в условиях нарастания бюджетного дефицита государство может прибегнуть к рефинансированию государственного долга, т.е. погасить старую государственную задолженность путем выпуска новых займов.

В целом государственные займы могут быть классифицированы по следующим признакам:

1) по срокам действия долговые обязательства РФ могут носить краткосрочный характер (до 1 года), среднесрочный характер (от 1 года до 5 лет) и долгосрочный характер (от 5 до 30 лет).Все долговые обязательства РФ погашаются в сроки, определяемые конкретными условиями займа, но не могут превышать 30 лет (Закон РФ от 13 ноября 1992 г. «О государственном внутреннем долге РФ»);

2) по праву эмиссии они делятся на:

а) выпускаемые центральным правительством;

б) выпускаемые правительствами национально-государственных и административно-территориальных образований и органами местного самоуправления, если это будет предусмотрено законом;

3) по признаку субъектов – держателей ценных бумаг займы могут подразделяться на реализуемые:

а) только среди населения;

б) только среди юридических лиц;

в) как среди юридических лиц, так и среди населения;

4) по форме выплаты, доходов займы могут делиться на:

а) процентно-выигрышные, где владельцы долговых обязательств процентного займа получают твердый доход ежегодно путем оплаты купонов или один раз при погашении займа путем зачисления процента к начисленному номиналу ценных бумаг без ежегодных выплат;

б) выигрышные, где получатель получает доход в форме выигрыша в момент погашения облигаций, доход выплачивается только по тем облигациям, которые попали в тиражи выигрышей. Кроме того, бывают займы беспроигрышные. Однако они сейчас в РФ не выпускаются;

в) беспроцентные (целевые) займы предусматривают выплату доходов держателям облигаций или гарантируют получение соответствующего товара, спрос на который в момент выпуска займа не удовлетворяется;

5) по методам размещения займы делятся на: а) добровольные; б) размещенные по подписке; в) принудительные. Сейчас используются только добровольные займы. Принудительные займы применяются только в тоталитарных государствах. Займы по подписке близки к займам принудительным, поэтому также не применяются;

6) по форме займы могут быть облигационными и без облигационными. Облигационные займы предполагают эмиссию ценных бумаг. Безоблигационные займы оформляются подписанием соглашений, договоров, а также путем записей в долговых книгах и выдачей особых обязательств.

Все условия межправительственных займов фиксируются в специальных соглашениях, где оговариваются уровень процента, валюта предоставления и погашения займа и другие условия.

Внешние облигационные займы на иностранных денежных рынках от имени государства-заемщика размещаются,как правило, банковским консорциумами. За эту услугу они взимают комиссионные.

На банковскую систему возложена обязанность реализации ценных бумаг. Причем Центральный банк РФ производит первичную реализацию государственных ценных бумаг, играющего большую роль в аккумуляции государством безынфляционных денежных средств.

Центральный банк и его учреждения на местах осуществляют операцию по размещению долговых обязательств РФ, их погашению и выплате доходов в виде процентов по ним или в иной форме, т.е. Центральный банк РФ занимается обслуживанием государственного внутреннего долга России.

В настоящее время государственный кредит регулируется Законом РФ от 13 ноября 1992 г. «О государственном внутреннем долге РФ». По этому Закону государственный внутренний долг РФ – долговые обязательства Правительства РФ, выраженные в валюте РФ, перед юридическими и физическими лицами, если иное не установлено законодательными актами Российской Федерации. Долговые обязательства бывшего Союза ССР включаются в государственный внутренний долг РФ только в части, принятой на себя

Date: 2016-07-18; view: 585; Нарушение авторских прав