Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Вартість і структура фінансового капіталу

|

|

Управління формуванням фінансових ресурсів підприємства в значній мірі базується на концепції вартості капіталу. У сучасній вітчизняній літературі це поняття характеризується іноді іншими термінами — "витрати на капітал", "витрати капіталу", "витрати фінансування капіталу" і деякими іншими. Однак найбільш широке поширення в спеціальній вітчизняній літературі одержав термін "вартість капіталу" [cost of capital], що і буде використаний у процесі подальшого викладу пов'язаної з ним концепції.

Сутність концепції вартості капіталу полягає в тому, що як фактор виробництва й інвестиційний ресурс капітал у будь-якій своїй формі має визначену вартість, рівень якої повинен враховуватися в процесі його залучення в економічний процес.

Характеризуючи економічний зміст цієї концепції, безпосередньо пов'язаної з механізмом формування інвестиційних ресурсів підприємства, варто виділити такі основні її аспекти:

1. Найважливішою характеристикою вартості капіталу виступає її рівень. Цей показник має різний економічний зміст для окремих суб'єктів господарювання:

• для інвесторів і кредиторів рівень вартості капіталу характеризує необхідну ними норму прибутковості на наданий у користування капітал;

• для суб'єктів господарювання, що формують капітал з метою інвестиційного його використання, рівень його вартості характеризує питомі витрати по залученню й обслуговуванню використовуваних фінансових засобів, тобто ціну, що вони платять за використання капіталу.

2. Рівень вартості капіталу істотно розрізняється за окремими його елементами (компонентами). Під елементом (компонентом) капіталу в процесі оцінки його вартості розуміється кожний його різновид за окремими джерелами формування (залучення). Як такі елементи виступає капітал, приваблюваний шляхом реінвестування отриманого підприємством прибутку ("нерозподілений прибуток"); емісії привілейованих акцій; емісії простих акцій; одержання банківського кредиту; емісії облігацій; фінансового лізингу і т.п.

Для порівнянної оцінки вартість кожного елемента капіталу виражається звичайно річною ставкою відсотка.

Рівень вартості кожного елемента капіталу не є постійною величиною й істотно коливається в часі під впливом різних факторів.

3. У процесі формування капіталу оцінка рівня його вартості здійснюється не тільки в розрізі окремих його елементів, але і по підприємству в цілому. Показником такої оцінки виступає "середньозважена вартість капіталу" [weighted average cost of capital — WACC]. Вона визначається як середньоарифметична зважена величина вартості окремих елементів капіталу. У якості "ваг" кожного з елементів виступає його питома вага в загальній сумі сформованого (використовуваного) або намічуваного до формування інвестиційного капіталу.

Виходячи з механізму оцінки середньозваженої вартості капіталу підприємства можна зробити висновок, що цей показник інтегрує в собі інформацію про конкретний склад елементів сформованого (формованого) капіталу, їхньої значимості в загальній його сумі, а також про вартість кожного індивідуального його елемента.

У процесі економічної діяльності окремих суб'єктів господарювання середньозважена вартість капіталу може бути визначена в наступних варіантах:

• фактична середньозважена вартість капіталу (розрахована за фактично сформованою структурою елементів капіталу і фактичним рівнем вартості кожного з них);

• прогнозована середньозважена вартість капіталу (розрахована за запланованою динамікою структури елементів капіталу і прогнозованим рівнем вартості кожного з них).

• оптимальна середньозважена вартість капіталу (за оптимізованою цільовою структурою елементів капіталу і прогнозованим рівнем вартості кожного з них).

4. Оцінка і прогнозування середньозваженої вартості капіталу на конкретному підприємстві повинні здійснюватися з урахуванням багатьох факторів. Основними з таких факторів є:

• структура елементів капіталу за джерелами його формування;

• тривалість використання приваблюваного капіталу;

• рівень ризику господарської діяльності підприємства, що характеризується станом його фінансової стійкості, платоспроможності, діловою активності і рентабельності;

• середня ставка позичкового відсотка і її динаміка, обумовлена коливаннями кон'юнктури ринку грошей і ринку капіталу;

• рівень ставки оподаткування прибутку, встановлений для даного виду діяльності, і система податкових пільг;

• дивідендна політика підприємства, що визначає вартість власного капіталу;

• доступність різних джерел фінансування, що визначає фінансову гнучкість підприємства;

• галузеві особливості діяльності підприємства, що визначають тривалість його операційного циклу і рівень ліквідності активів;

• співвідношення обсягів капіталу, використовуваного в операційній і інвестиційній діяльності підприємства;

• стадія життєвого циклу підприємства.

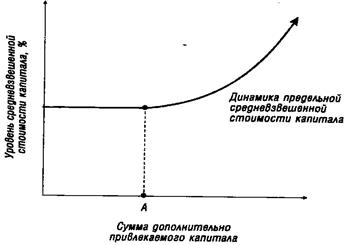

Якщо гранична середньозважена вартість зростає за рахунок залучення підприємством додаткового капіталу лише за одним елементом, то динаміка такого зростання графічно буде носити стрибкоподібний характер, проілюстрований на рис. 4.7. (координата такого графіка замість рівня вартості окремого елемента капіталу буде відбивати рівень середньозваженої вартості капіталу, а крива динаміки — граничну середньозважену вартість капіталу).

Разом з тим, на підприємствах, що нарощують свій економічний потенціал високими темпами, залучення додаткового капіталу може здійснюватися за багатьма його елементах і в досить великих обсягах. Такі умови формування додаткового капіталу будуть характеризуватися численними "точками розриву", у результаті чого динаміка граничної середньозваженої вартості капіталу буде графічно представлена не стрибкоподібної, а згладженою безперервною лінією (рис. 5.1.1).

Рис. 5.1.1. Графік формування граничної середньозваженої вартості капіталу підприємства при множинності „точок розриву".

Точка А на представленому графіку характеризує ту границю залучення підприємством додаткового капіталу, подолання якої викликає зростання граничної середньозваженої вартості капіталу.

Динаміка граничної середньозваженої вартості капіталу відбиває зростання обсягу його додаткового залучення тільки з зовнішніх власних і позикових джерел.

6. Показники середньозваженої і граничної вартості капіталу характеризуються багатоаспектним застосуванням у всіх сферах інвестиційної діяльності підприємства, пов'язаних з формуванням і використанням капіталу. Розглянемо основні сфери застосування цих показників у фінансовій діяльності підприємства (рис. 5.1.2).

• Показники вартості окремих елементів і середньозваженої вартості капіталу використовуються в процесі вибору оптимальних схем фінансування нового бізнесу. Оцінка цих показників складає основу формування управлінських рішень, пов'язаних із залученням капіталу з альтернативних джерел. На основі цих показників формується й оптимізується структура капіталу за джерелами його залучення.

• Рівень середньозваженої вартості капіталу являється найважливішим вимірником рівня ринкової вартості підприємства. Зниження середньозваженої вартості капіталу приводить до відповідного зростанню ринкової вартості підприємства і навпаки. Особливо оперативно ця залежність виявляється в оцінці діяльності акціонерних компаній відкритого типу, ціна на акції яких піднімається або падає при відповідному зниженні або зростові рівня середньозваженої вартості капіталу. Отже ефективне управління середньозваженою вартістю капіталу є одним із самостійних напрямків підвищення ринкової вартості підприємства.

• Середньозважена вартість капіталу служить мірою оцінки достатності формування прибутку підприємства. Тому що середньозважена вартість капіталу характеризує ту частину прибутку, що повинний бути сплачений власникам (інвесторам) або кредиторам підприємства за використання сформованого або залучення нового капіталу для забезпечення випуску і реалізації продукції, цей показник виступає мінімальною нормою формування прибутку підприємства, нижньою границею при плануванні її розмірів. Чим вище позитивна різниця між рівнем рентабельності господарської діяльності і рівнем середньозваженої вартості капіталу, тим більшим внутрішнім фінансовим потенціалом забезпечення свого розвитку володіє підприємство.

| При вимірюванні рівня ринкової вартості діючого підприємства | У процесі вибору схем фінансування нового бізнесу | Як норма процентної ставки в процесі нарощення або дисконтування вартості грошових потоків підприємства | При сукупній оцінці міри ризику в господарській діяльності підприємства | При обґрунтуванні управлінських рішень по питанню злиття підприємств | У процесі обґрунтування управлінських рішень по використанню фінансового лізингу | |

| При оцінці достатності рівня формованого прибутку | У процесі обґрунтування управлінських рішень у сфері реального інвестування | При формуванні портфеля фінансових інвестицій | У процесі вибору типу політики фінансування оборотних активів | СФЕРИ ВИКОРИСТАННЯ ПОКАЗНИКІВ ОЦІНКИ ВАРТОСТІ КАПІТАЛУ | ||

Рис. 5.1.2. Основні сфери використання показників вартості капіталу в інвестиційній діяльності підприємства.

• Гранична середньозважена вартість капіталу виступає критеріальним показником прийняття управлінських рішень у сфері реального інвестування підприємства. Якщо внутрішня ставка прибутковості за розглянутим інвестиційним проектом нижче рівня граничної середньозваженої вартості капіталу, такий проект повинен бути відкинутий, тому що він не буде генерувати ріст капіталу в результаті своєї реалізації. У цій своїй якості гранична середньозважена вартість капіталу виступає "ставкою відмовлення" від прийняття до реалізації неефективних реальних інвестиційних проектів.

• Показник середньозваженої вартості капіталу служить критерієм прийняття управлінських рішень при використанні коштів підприємства в сфері фінансового інвестування. Тому що ефективність фінансового інвестування повинна забезпечувати генерування додаткових грошових потоків, то при оцінці прибутковості окремих фінансових інструментів вихідною базою порівняння виступає рівень середньозваженої вартості капіталу. Цей показник дозволяє оцінити не тільки прийнятність рівня прибутковості окремих фінансових інструментів інвестування, але і сформувати найбільш ефективні напрямки і види цього інвестування на попередній стадії формування інвестиційного портфеля. І природно, цей показник служить мірою оцінки прийнятності рівня прибутковості сформованого портфеля фінансових інвестицій підприємства в цілому.

• Рівень граничної середньозваженої вартості капіталу є критеріальним показником оцінки ефективності формування відповідного типу політики фінансування підприємством своїх оборотних активів (робочого капіталу) на постінвестиційній стадії. Виходячи з цього показника, прогнозованого на найближчу перспективу, підприємство формує агресивний, помірний (компромісний) чи консервативний тип політики фінансування цих активів.

• Показник середньозваженої вартості капіталу підприємства виступає критерієм прийняття управлінських рішень щодо використання оренди (лізингу) виробничих основних засобів. Якщо вартість обслуговування фінансового лізингу перевищує рівень середньозваженої вартості капіталу підприємства, використання цього напрямку формування виробничих основних засобів для підприємства невигідно, тому що воно приведе до зниження його ринкової вартості.

• Прогнозований рівень середньозваженої вартості капіталу є одним з елементів обґрунтування ефективності управлінських рішень по питанню злиття підприємств. Ця ефективність забезпечується за умови, що рівень середньозваженої вартості капіталу створюваного підприємства буде нижче, ніж середньозваженої вартості капіталу поєднуваних підприємств. Таке зниження середньозваженої вартості створюваного підприємства забезпечується удосконалюванням структури елементів капіталу нового підприємства, використанням ефекту "податкового щита" і т.п.

• Рівень середньозваженої вартості капіталу дозволяє оцінити ступінь ризику в господарській діяльності підприємства. В умовах високого рівня цього ризику як інвестори, так і кредитори вимагають забезпечення підвищеної норми прибутковості на наданий капітал, у результаті чого зростає середньозважений його рівень. І навпаки — низький рівень ризику господарської діяльності підприємства дозволяє йому залучати капітал із зовнішніх джерел з більш низькою вартістю, що формує і більш низький рівень середньозваженої вартості капіталу.

• Досягнутий або прогнозований рівень середньозваженої вартості капіталу підприємства використовується ним як норма процентної ставки в процесі нарощення або дисконтування вартості грошових потоків. У цій своїй якості середньозважена вартість капіталу індивідуалізує средньоринкову норму позичкового відсотка з урахуванням структури елементів капіталу, міри ризику його використання, типу дивідендної політики підприємства й інших факторів, що визначають специфіку його господарської діяльності.

Проведений огляд показує, що показники оцінки вартості капіталу є важливим інструментом обґрунтування управлінських рішень, спрямованих на підвищення ефективності інвестиційної діяльності підприємства в цілому і раціональності формування його інвестиційних ресурсів, зокрема.

Date: 2016-05-15; view: 538; Нарушение авторских прав