Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Форми рейтингової оцінки інвестиційних якостей облігацій, що застосовуються в зарубіжній практиці

| Індекс оцінки | Значення індексу | |

| "Стандарт Энд Пурс" | "Мудис" | |

| ААА | Ааа | Найвищі інвестиційні якості |

| АА | Аа | Високі інвестиційні якості |

| А | А | Інвестиційні якості вищі середнього рівня |

| ВВВ | Ваа | Середні інвестиційні якості |

| ВВ | Ва | Інвестиційні якості нижче середнього рівня |

| В | В | Спекулятивні облігації з низьким кредитним рейтингом |

| ССС | Саа | Високий ступінь ризику неплатежу |

| СС | Са | Високоспекулятивні облігації |

| С | С | Найнижчі інвестиційні якості |

Інтегральна оцінка інвестиційних якостей ощадних (депозитних) сертифікатів здійснюється за такими параметрами:

1. Характеристика вигляду ощадного (депозитного) сертифіката відповідно до вище приведеної схеми класифікації цінних паперів;

2. Оцінка надійності банку-емітента. Така оцінка включає характеристики основних показників обсягу капіталу (сума активів, розмір власного капіталу, сума прийнятих депозитів і виданих кредитів, сума прибутку й інші) і окремих коефіцієнтів (коефіцієнт Кука, зведений коефіцієнт банківського ризику). У іноземній практиці оцінка надійності банків здійснюється за так званою системою КЕМЕЛ [CAMEL], що представляє абревіатуру з початкових букв таких показників:

"С" — приступність капіталу банку;

"А" - якісна структура активів банку;

"М" — якість (ефективність) управління;

"е" — рівень прибутковості (рентабельності);

"l" — рівень ліквідності.

За результатами цієї оцінки банк характеризується за рівнем своєї надійності як "добрий", "задовільний", "досить надійний", "критичний" (незадовільний). Рейтингова оцінка надійності банків (характерна для нашої країни) у зарубіжній практиці не використовується.

Слід зазначити, що приведені параметри оцінки дають лише узагальнену групову характеристику інвестиційних якостей окремих фондових інструментів і не гарантують відповідного їхнього ранжирування за конкретними різновидами.

Оцінка ефективності окремих фінансових інструментів інвестування, як і реальних інвестицій, здійснюється на основі зіставлення обсягу інвестиційних витрат, з одного боку, і сум зворотного грошового потоку за ними, з іншої. Разом з тим, формування цих показників в умовах фінансового інвестування має істотні відмінні риси.

Насамперед, у сумі зворотного грошового потоку при фінансовому інвестуванні відсутній показник амортизаційних відрахувань, тому що фінансові інструменти, на відміну від реальних інвестицій, не містять у своєму складі амортизованих активів. Тому основу поточного зворотного грошового потоку за фінансовими інструментами інвестування становлять суми періодично виплачуваних за ними відсотків (на внески в статутні фонди; на депозитні внески в банках; за облігаціями і іншими борговими цінними паперами) і дивідендів (за акціями і іншими пайовими цінними паперами).

Крім того, коли незабаром фінансові активи підприємства (якими є фінансові інструменти інвестування) не амортизуються, вони продаються (погашаються) наприкінці терміну їхнього використання підприємством (або наприкінці обумовленого фіксованого терміну їхнього обігу) за тією ціною, що склалася на них на момент продажу на фінансовому ринку (або за заздалегідь обумовленою фіксованою їх сумою). Отже, до складу зворотного грошового потоку за фінансовими інструментами інвестування входить вартість їхньої реалізації по закінченню терміну їхнього використання (фіксована вартість за борговими фінансовими активами і поточна курсова вартість за частковими фінансовими активами).

Певні відмінності складаються й у формуванні норми прибутку на інвестований капітал. Якщо за реальними інвестиціями цей показник передається рівнем майбутнього операційного прибутку, що складається в умовах об'єктивно існуючих галузевих обмежень, то за фінансовими інвестиціями інвестор сам вибирає очікувану норму прибутку з урахуванням рівня ризику вкладень у різні фінансові інструменти. Обережний (або консервативний) інвестор віддасть перевагу вибору фінансових інструментів з невисоким рівнем ризику (а відповідно і з невисокою нормою інвестиційного прибутку), у той час як ризиковий (або агресивний) інвестор віддасть перевагу вибору для інвестування фінансових інструментів з високою нормою інвестиційного прибутку (незважаючи на високий рівень ризику за ними).

Якщо очікувана норма інвестиційного прибутку задається самим інвестором, те цей показник формує і суму інвестиційних витрат у той або інший інструмент фінансового інвестування, що повинна забезпечити йому очікувану суму прибутку. Ця розрахункова сума інвестиційних витрат являє собою реальну вартість фінансового інструмента інвестування, що складається в умовах очікуваної норми прибутку за ним з урахуванням відповідного рівня ризику.

Якщо фактична сума інвестиційних витрат за фінансовим інструментом буде перевищувати його реальну вартість, то ефективність фінансового інвестування знизиться (тобто інвестор не одержить очікувану суму інвестиційного прибутку). І навпаки, якщо фактична сума інвестиційних витрат буде нижчою реальної вартості фінансового інструмента, то ефективність фінансового інвестування зросте (тобто інвестор дістане інвестиційний прибуток у сумі, більшої ніж очікувана).

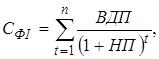

З урахуванням викладеного оцінка ефективності того або іншого фінансового інструмента інвестування зводиться до оцінки реальної його вартості, що забезпечує одержання очікуваної норми інвестиційного прибутку за ним. Принципова модель оцінки вартості фінансового інструмента інвестування має наступний вигляд:

, (7.13)

, (7.13)

де СФІ —реальная вартість фінансового інструмента інвестування; ВДП — очікуваний зворотний грошовий потік за період використання фінансового інструмента; НП — очікувана норма прибутку за фінансовим інструментом, виражений десятковим дробом (формована інвестором самостійно з урахуванням рівня ризику); п — число періодів формування зворотних потоків (за всіма їхніми формами).

Особливості формування зворотного грошового потоку за окремими видами фінансових інструментів визначають розмаїтість варіацій використовуваних моделей оцінки їхньої реальної вартості. Система основних з цих моделей оцінки приведена на рис. 7.2.

Розглянемо зміст цих моделей стосовно до боргових і пайових фінансових інструментів інвестування на прикладі облігацій і акцій.

Моделі оцінки вартості облігацій побудовані на наступних вихідних показниках: а) номінал облігації; б) сума відсотка, виплачувана за облігацією; в) очікувана норма валового інвестиційного прибутку (норма прибутковості) за облігацією: г) кількість періодів до терміну погашення облігації.

| МОДЕЛІ ОЦІНКИ РЕАЛЬНОЇ ВАРТОСТІ ОКРЕМИХ ВИДІВ ФІНАНСОВИХ ІНСТРУМЕНТІВ |

| Боргові фінансові інструменти |

| З періодичною виплатою відсотків |

| З виплатою всієї суми відсотків при погашенні |

| Реалізовані з дисконтом без виплати відсотків |

| Пайові фінансові інструменти |

| При використанні фінансового інструмента за невизначений період часу |

| • За привілейованими акціями • За простими акціями зі стабільним рівнем дивідендів • За простими акціями з постійно зростаючим рівнем дивідендів • За простими акціями зі змінним рівнем дивідендів |

| При використанні фінансового інструмента на протязі певного терміну |

Рис. 7.2. Система основних моделей оцінки реальної вартості окремих видів фінансових інструментів

Базисна модель оцінки вартості облігації [Basis Bond Valuation Model] або облігації з періодичною виплатою відсотків має такий вигляд:

, (7.14)

, (7.14)

де Соб — реальна вартість облігації з періодичною виплатою відсотків;

По — сума відсотка, виплачувана в кожнім періоді (що являє собою добуток її номіналу на оголошену ставку відсотка); Но - номінал облігації, що підлягає погашенню наприкінці терміну її обігу; НП – очікувана норма валового інвестиційного прибутку (прибутковості) за облігацією, виражена десятковим дробом; п — число періодів, що залишаються до терміну погашення облігації.

Економічний зміст базисної моделі оцінки вартості облігації (облігації з періодичною виплатою відсотків) полягає в тому, що її поточна реальна вартість дорівнює сумі всіх процентних надходжень за нею за досліджуваний період її обігу і номіналу, приведених до дійсної вартості за дисконтною ставкою, рівню очікуваній нормі валового інвестиційного прибутку (прибутковості).

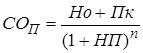

Модель оцінки вартості облігації з виплатою всієї суми відсотків при її погашенні має наступний вигляд:

, (7.15)

, (7.15)

деСОп — реальна вартість облігації з виплатою всієї суми відсотків при її погашенні; Пк — сума відсотка за облігацією, що підлягає виплаті наприкінці терміну її обігу; п — число періодів, що залишаються до терміну погашення облігації (за якою встановлена норма прибутку).

Економічний зміст даної моделі полягає в тому, що поточна реальна вартість облігації з виплатою всієї суми відсотків при її погашенні, дорівнює сукупним виплатам номіналу і сум відсотків за нею, приведених до дійсної вартості за дисконтною ставкою, рівною очікуваній нормі валового інвестиційного прибутку (прибутковості).

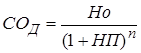

Модель оцінки вартості облігації, реалізованої з дисконтом без виплати відсотків, має наступний вигляд:

, (7.16)

, (7.16)

де СОД — реальна вартість облігації, реалізованої з дисконтом без виплати відсотків за нею; n — число періодів, що залишаються до терміну погашення облігації (за якою встановлена норма прибутку).

Економічний зміст даної моделі полягає в тому, що поточна реальна вартість облігації, реалізованої з дисконтом без виплати відсотків за нею, являє собою її номінал, приведений до дійсної вартості за дисконтною ставкою, рівною очікуваній нормі валового інвестиційного прибутку (прибутковості).

Трансформуючи відповідним чином зазначені моделі (тобто змінюючи шуканий розрахунковий показник) можна за кожним видом облігацій розрахувати очікувану норму валового інвестиційного прибутку (прибутковості), якщо показник реальної вартості облігації замінити на фактичну ціну її реалізації на фондовому ринку (комплекс таких моделей широко представлений у спеціальній літературі з питань обігу фондових інструментів).

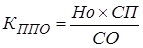

Для оцінки поточного рівня валового інвестиційного прибутку за облігаціями використовується коефіцієнт її поточної прибутковості, що розраховується за формулою:

, (7.17)

, (7.17)

де КППО - коефіцієнт поточної прибутковості облігації; Но — номінал облігації; СП — оголошена ставка відсотка (так називана "купонна ставка"), виражена десятковим дробом; СО - реальна поточна вартість облігації (або поточна її ціна).

Моделі оцінки вартості акцій побудовані за такими вихідними показниками: а) вид акції — привілейована або проста; б) сума дивідендів, передбачувана до одержання в конкретному періоді; в) очікувана курсова вартість акції наприкінці періоду її реалізації (при використанні акції на протязі наперед визначеного періоду); г) очікувана норма валового інвестиційного прибутку (норма прибутковості) за акціями; д) число періодів використання акції.

Модель оцінки вартості привілейованої акції заснована на тому, що ці акції надають право їхнім власникам на одержання регулярних дивідендних виплат у фіксованому розмірі. Вона має наступний вигляд:

, (7.18)

, (7.18)

де САп — реальна вартість привілейованої акції; Дп - сума дивідендів, передбачена до виплати за привілейованою акцією в майбутньому періоді; НП — очікувана норма валового інвестиційного прибутку (прибутковості) за привілейованою акцією, виражена десятковим дробом.

Економічний зміст даної моделі полягає в тому, що поточна реальна вартість привілейованої акції являє собою частку від розподілу суми передбачених за нею дивідендів на очікувану інвестором норму валового інвестиційного прибутку.

Модель оцінки вартості простої акції при її використанні протягом невизначеного тривалого періоду часу має такий вигляд:

, (7.19)

, (7.19)

де САн — реальна вартість акції, використовуваної протягом невизначеного тривалого періоду часу дивідендів, передбачувана до одержання в кожному n -му періоді; НП — очікувана норма валового інвестиційного прибутку (прибутковості) за акціями, виражена десятковим дробом; t — число періодів, включених у розрахунок.

Економічний зміст даної моделі полягає в тому, що поточна реальна вартість акції, використовуваної протягом невизначеного тривалого періоду часу (невизначене число років), являє собою суму передбачуваних до одержання дивідендів за окремими майбутніми періодами, приведену до дійсної вартості за дисконтною ставкою, рівною очікуваній нормі валового інвестиційного прибутку (прибутковості).

Стосовно до наших умов розглянутий варіант являє собою лише гіпотетичний випадок, тому що жоден інвестор не планує тримати свої фінансові активи настільки тривалий час (за цей термін йому представиться ряд можливостей реінвестувати капітал на більш вигідних умовах) і тим більше не зможе скласти настільки тривалий прогноз одержання дивідендів в умовах нашої економіки. Тому розглянемо більш типові ситуації, коли грошовий потік буде складатися не тільки з дивідендів, але і зростаючої вартості акції при її реалізації.

Модель оцінки вартості простої акції, використовуваної протягом заздалегідь визначеного терміну, має такий вид:

, (7.20)

, (7.20)

де САо — реальна вартість акції, використовуваної протягом заздалегідь визначеного терміну; Да – сума дивідендів, передбачувана до одержання в кожнім n-ом періоді; КСА — очікувана курсова вартість акції наприкінці періоду її реалізації; НП - очікувана норма валового інвестиційного прибутку (прибутковості) за акціями, виражена десятковим дробом; t - число періодів, включених у розрахунок.

Економічний зміст даної моделі полягає в тому, що поточна реальна вартість акції, використовуваної протягом заздалегідь певного терміну, дорівнює сумі передбачених до одержання дивідендів у аналізованих періодах і очікуваній курсовій вартості акції в момент її реалізації, приведеній до дійсної вартості за дисконтною ставкою, рівній очікуваній нормі валового інвестиційного прибутку (прибутковості). Іншими словами економічний зміст даної моделі є аналогічним до основної моделі оцінки облігацій. Відмінності є лише в тому, що замість суми відсотків використовуються показники диференційованої за роками сумами дивідендів, а замість номіналу облігації — прогнозована ринкова ціна акції в момент її реалізації. Сам же механізм розрахунку поточної ринкової вартості при цьому не змінюється.

Розглянута принципова модель оцінки вартості акцій при її використанні на протязі невизначеного періоду часу має ряд варіантів:

Модель оцінки вартості простих акцій зі стабільним рівнем дивідендів має такий вигляд:

(7.21)

(7.21)

де Сап — реальна вартість акцій зі стабільним рівнем дивідендів; Да — річна сума постійного дивіденду; НП — очікувана норма валового інвестиційного прибутку (прибутковості) за акцією,

Модель оцінки вартості простих акцій з постійно зростаючим рівнем дивідендів (вона відома як "Модель Гордона") має такий вигляд:

, (7.22)

, (7.22)

де САв — реальна вартість акції з постійно зростаючим рівнем дивідендів; ДП — сума останнього виплаченого дивіденду; ТД — темп приросту дивідендів, виражений десятковим дробом; НП - очікувана норма валового інвестиційного прибутку (прибутковості) за акцією, виражена десятковим дробом.

Модель оцінки вартості акцій з коливним рівнем дивідендів за окремими періодамимає наступний вид:

, (7.23)

, (7.23)

де САN — реальна вартість акції зі змінним рівнем дивідендів за окремими періодами; Д1+ …... + ДN — сума дивідендів, прогнозована до одержання в кожнім N -ому періоді; НП - очікувана норма валового інвестиційного прибутку (прибутковості) за акціями, виражена десятковим дробом.

Оцінка реальної вартості фінансового інструменту в зіставленні з ціною його поточної ринкового котирування або розрахована очікувана норма валового інвестиційного прибутку (прибутковості) за ним є основним критерієм прийняття управлінських рішень із здійснення тих або інших фінансових інвестицій. Разом з тим, у процесі прийняття таких управлінських рішень можуть бути враховані й інші фактори — умови емісії цінних паперів, галузева або регіональна приналежність емітента, рівень активності обігу тих або інших інструментів фінансового інвестування на ринку й інші.

| Тема 8. Фінансова стратегія. Управління фінансовими ризиками. Основи антикризового фінансового управління підприємствами |

8.1. Фінансова стратегія підприємства

8.2. Управління фінансовими ризиками підприємства

8.3. Основи антикризового фінансового управління підприємствами

Date: 2016-02-19; view: 476; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |