Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Анализ состояния производственно-хозяйственной деятельности предприятия

2.1 Анализ экономического состояния ООО «Кингисепп-Ремстройсервис».

Оценка производственно-хозяйственной деятельности ООО «Кингисепп - Ремстройсервис» за 2010-2012гг. проведена на основе анализа основных технико-экономических показателей работы предприятия, представленных в таблице 2.2

Таблица 2.2 - Динамика основных технико-экономических показателей ООО «Кингисепп - Ремстройсервис»

| Наименование показателей | Ед. изм. | Годы | |||

| Выручка от реализации | млн р. | 2 317 | 2 965 | 4 456 | |

| Сумма выручки в сопоставимых ценах 2012г. | млн. р. | 2 041 | 2 135 | 3 024 | |

| Среднесписочная численность работников | чел. | ||||

| Себестоимость реализованных работ | млн. р. | 2 012 | 2 890 | ||

| Себестоимость реализованных работ в сопоставимых ценах 2012г. | млн. р. | 1 449 | 1 961 | ||

| Затраты на рубль выручки | р. /р. | 0,4 | 0,7 | 0,6 | |

| Прибыль от реализации | млн. р. | ||||

| Прибыль от реализации в сопоставимых ценах 2012г. | млн. р. | ||||

| Общая прибыль | млн. р. | ||||

| Чистая прибыль | млн. р. | ||||

| Рентабельность производства | % | ||||

| Рентабельность продукции | % | ||||

| Рентабельность продаж | % | ||||

| Среднемесячная заработная плата одного работника | тыс. р. | 838 457 | 904 038 | 917 867 | |

| Производительность труда | млн.р/чл | 74,2 | 98,1 | ||

| Среднегодовая стоимость основных производственных фондов | млн. р. | ||||

| Фондоотдача | р. /р. | 9,4 | 8,4 | ||

| Фондовооруженность | млн.р/чл | 7,8 | 11,5 | 13,2 | |

| Коэффициент автономии (норм.0,5-0,7) | доли ед. | 0,01 | 0,09 | 0,16 | |

| Коэффициент обеспеченности собственными оборотными средствами (норм. ≥ 0,15) | доли ед. | -0,068 | 0,014 | 0,08 | |

| Коэффициент обеспеченности финансовых обязательств активами(норм. ≤ 0,85) | доли ед. | 0,987 | 0,903 | 0,82 |

2.2 Анализ выручки ООО «Кингисепп-Ремстройсервис».

Выручка - бухгалтерский термин, означающий количество денег или иных благ, получаемое компанией за определённый период её деятельности, в основном за счёт продажи продуктов или услуг своим клиентам. Выручка отличается от прибыли, так как прибыль - это выручка минус расходы (издержки), которые компания понесла в процессе производства своих продуктов. При этом деятельность предприятия можно характеризовать по нескольким направлениям:

· выручка от основной деятельности, поступающая от реализации продукции (выполненных работ, оказанных услуг);

· выручка от инвестиционной деятельности, выраженная в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг;

· выручка от финансовой деятельности.

Общая выручка складывается из выручки по этим трем направлениям. Однако основное значение в ней отдается выручке от основной деятельности, определяющей весь смысл существования предприятия.

Для проведения анализа производственно-хозяйственной деятельности ООО «Кингисепп - Ремстройсервис», мы провели анализ бухгалтерских балансов за 2010-2012 гг. В частности, был проведен анализ структуры поступивших денежных средств от реализации работ и услуг в зависимости от видов работ и услуг, а также прочие доходы организации.

Анализ динамики выручки предприятия за 2010-2012 гг. представлен на рисунке 2.2

Рисунок 2.2 - Динамика выручки за 2010-2012 гг.

Как видим из рисунка 2.2, основную часть выручки (99,5%) составляет выручка от реализации работ и услуг. Поступления от внереализационных операций (доходы от реализации внеоборотных активов, доходы от сдачи в аренду) очень малы и составляют 0,5%. Процентное соотношение с годами существенно не менялось.

В 2010 г. доходы организации от внереализационных операции (выручка от реализации внеоборотных активов, доход от сдачи активов в аренду) составила 10 млн. р. Выручка от реализации работ, услуг составила 2 317 млн. р. Итого, суммарная выручка предприятия на 2010 г. составила 2 327 млн. р. В 2010 г. выручка от реализации работ и услуг составила 2 965 млн. р., доходы от внереализационных операций составили 15 млн. р. Итого, суммарная выручка предприятия в 2011 г. составила 2 980 млн. р. Таким образом, в 2011 г. прирост выручки составил 28%. В 2012 г. выручка от реализации работ, услуг составила 4 456 млн. р., доход от прочей реализации - 13 млн. р. Суммарная выручка составила 4 469 млн. р., что на 1 489 млн. р. больше, чем за аналогичный период прошлого года. Прирост выручки за 2010 г., составляющий 35%, обусловлен внесением в лицензию в июне 2010 г. некоторых изменений, дающих право организации выполнять дополнительные виды работ, что, в свою очередь, не требует привлечения субподрядных организаций.

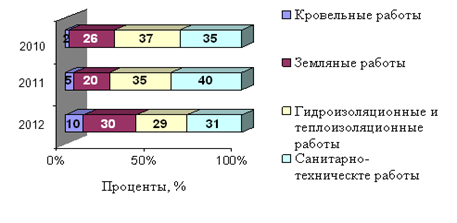

Предприятие ООО «Кингисепп - Ремстройсервис» имеет лицензию на выполнение определенных видов работ. Процентное соотношение поступающей на предприятие выручки от выполнения конкретных видов работ можно изобразить в виде рисунка 2.3.

Рисунок 2.3 - Товарная структура выручки по видам выполненных работ

Как видно из рисунка 2.3, основную часть выручки предприятие получает от выполнения санитарно-технических работ (устройство сетей отопления, водоснабжения, канализации). Так же большую долю в получаемом объеме денежных средств занимает выручка от выполнения гидроизоляционных и теплоизоляционных работ. Незначительный процент денежных средств поступает от выполнения кровельных работ. В стоимостных показателях динамика выручки по видам работ представлена на рисунке 2.4

Рисунок 2.4 - Динамика выручки по видам работ

Из рисунка 2.4 видно, как менялся объем выполненных работ по тем или иным видам. Так, кровельные работы занимают наименьшую долю в общем объеме выполненных работ, а наибольшая доля принадлежит гидроизоляционным, теплоизоляционным и санитарно-техническим работам. Это связано с высоким спросом, а так же низкой конкуренцией на рынке строительных работ, так как не многие предприятия имеют лицензии, дающие право на оказание тех или иных видов услуг. Также, значительную часть выручки предприятие получает от выполнения земляных работ (раскопки грунта). Это связано с тем, что проведение санитарно-технических и гидроизоляционных работ не возможно без предварительного проведения раскопок на местности. Поэтому объемы земляных работ увеличиваются пропорционально росту других видов работ. Согласно вышеизложенному материалу, можно сделать общий вывод о поступлении денежных средств на предприятие. Итог представлен в таблице 2.

Таблица 2.3 - Анализ поступления денежных средств на предприятии ООО «Кингисепп - Ремстройсервис» за 2010-2012 гг.

| Показатели | 2010 г., млн. р. | 2011 г., млн. р. | Темп роста,% | 2012 г., млн. р. | Темп роста,% |

| Выручка от реализации работ, услуг, всего | 2 317 | 2 965 | 127,9 | 4 456 | 150,3 |

| Из них: | |||||

| кровельные работы | -64 | -54 | |||

| земляные работы | -85 | 1 243 | |||

| гидро - и теплоизоляционные работы | 1 037 | 1 528 | |||

| санитарно-технические работы | 1 186 | 1 605 | |||

| Выручка от внереализационных операций, всего | -86,6 | ||||

| Выручка от реализации внеоборотных активов | 166,7 | ||||

| Выручка от сдачи в аренду и лизинг | -60 | ||||

| Итого выручка | 2 327 | 2 980 | 128,1 | 4 469 | 149,9 |

Как видно из рисунка 2.4 и таблицы 2.3, в 2010 г. выручка от кровельных работ являлась наименьшей и составила 231 млн. р. Разница в суммах денежных средств, полученных от выполнения других видов работ, несущественна. В 2011 г. основную часть выручки предприятие получило от выполнения санитарно-технических работ (устройство сетей отопления, водоснабжения, канализации), что составило 1 186 млн. р. Наибольшая сумма денежных средств в 2012 г. так же была получена от выполнения санитарно-технических работ и составила 1 605 млн. р. Меньше всего денежных средств поступило от выполнения кровельных работ, что составило всего лишь 80 млн. р. Также, большую часть выручки предприятие получило от выполнения земляных, гидроизоляционных и теплоизоляционные работ. В 2012 г. выручка от этих видов работ составила 1243 и 1528 млн. р. соответственно. В 2010 г. выручка предприятия составила 2327 млн. р., что является наименьшим показателем за анализируемые три года. В 2011 г. выручка составила 2980 млн. р., темп роста по сравнению с 2010 г. составил 128,1%. В 2012 г. суммарная выручка предприятия от реализации работ, услуг, и выручка от внереализационных операций составила 4 469 млн. р. В 2012 г. темп роста выручки составил 149,9% по сравнению с 2011 г. Таким образом, доходы предприятия за последние три года увеличились в среднем на 2 142 млн. р. Существенный рост выручки в 150% в 2012 г. обусловлен значительным увеличением объемов выполнения гидро - и теплоизоляционных работ, темп роста которых составил 147%. Так же предприятие меньше стало прибегать к услугам субподрядных организаций, что позволило увеличить свои доходы.

2.3 Анализ себестоимости работ (услуг) ООО «Кингисепп-Ремстройсервис».

Одним из существенных факторов, определяющих эффективность работы предприятия и величину прибыли является себестоимость продукции. Анализ себестоимости работ и услуг позволяет выявить тенденции изменения данного показателя, выполнения плана по его уровню, определить влияние факторов на его прирост и на этой основе дать оценку работы предприятия по использованию возможностей и установить резервы снижения себестоимости продукции. От значения данного показателя зависят финансовые результаты деятельности предприятий, темпы расширенного производства, финансовое состояние хозяйствующих субъектов.

На рисунке 2.5 представлена динамика затрат (себестоимости) на производство и реализацию работ и услуг предприятия ООО «Кингисепп - Ремстройсервис» за анализируемый период.

Рисунок 2.5 - Динамика затрат на производство работ, услуг за 2010-2012 гг.

В анализируемый период наблюдается рост себестоимости работ и услуг. Так показатель себестоимости за 2010 г. составил 989 млн. р. Это обусловлено тем, что материалы заказчика составляли 65%, то есть предприятие не затрачивало средства на покупку собственных материалов и комплектующих для выполнения работ на объекте. Как правило, доля собственных материалов на объекте не превышает 35%. В 2011 г. наблюдается резкое увеличение затрат на реализацию работ и услуг на 103%. Общая сумма затрат на реализацию работ, услуг составила 2 012 млн. р. Резкий рост себестоимости работ, услуг в 2011 г. обусловлен высокими затратами на материалы, комплектующие, так как большую часть работ предприятие выполняло за счет собственных материалов и комплектующих, а материалы заказчика составляли лишь наименьшую часть. В 2012 г. показатель себестоимости увеличился еще на 43% и составил 2 890 млн. р. Это говорит о том, что большая часть материалов, употребленных на объектах, принадлежит предприятию, а не заказчиками. Показатель затрат на выполнения работ, услуг превышает показатель затрат за 2011 г. на 878 млн. р., а показатель 2010 г. - на 1 901 млн. р.

Наиболее обобщающим показателем себестоимости продукции, выражающим её прямую связь с объемами производственных работ, является уровень затрат на рубль выручки (произведенных работ, услуг). Показатель вычисляется по формуле

(2.1)

(2.1)

Таким образом, анализ затрат на рубль выручки произведенных работ (услуг) представим в виде таблицы 2.4

Таблица 2.4 - Расчет затрат на рубль выручки

| Показатели | Темп роста, % | Темп роста, % | |||

| Затраты на выполнение работ (услуг),млн. р. | 2 012 | ||||

| Выручка от реализации работ (услуг), млн. р. | 2 317 | 2 965 | |||

| Затраты на рубль выручки (услуг), р. /р. | 0,4 | 0,7 | 0,6 |

Как видно из таблицы 2.4, на предприятии наблюдается динамика увеличения затрат на рубль выручки. Так в 2011 г. затраты на рубль выросли на 25% и составили 0,7, а в 2012 г. затраты снизились до 0,6. Это говорит о том, что с увеличением показателя себестоимости работ (услуг), затраты на рубль выручки снижаются. Затраты на рубль выручки в 2012 г. упали на 16%. Выручка от реализации работ (услуг) в 2012 г. существенно превысила аналогичный показатель прошлого года, а себестоимость увеличилась лишь на 44%. Это говорит о том, что затрат на рубль стало меньше, а прибыли предприятие получило больше.

Далее рассмотрим поэлементную структуру себестоимости работ и услуг за период 2010-2012 гг. (см. рисунок 2.6)

Рисунок 2.6 - Поэлементная структура затрат на производство и реализацию произведенных работ, услуг ООО «Кингисепп - Ремстройсервис»

Анализируя данные рисунка 2.6, следует отметить, что основная часть затрат на выполнение работ, услуг занимают затраты на материалы и комплектующие. Все работы предприятия выполняются с применением материалов и комплектующих, производимых иными предприятиями и поставляемых на склад ООО «Кингисепп - Ремстройсервис» В 2010 г. материальные затраты занимали 56,7% в общей структуре себестоимости, на это всего лишь на 0,6% меньше, чем за аналогичный период 2012 г. Материальные затраты незначительно увеличились за период 2010-2012 гг., так как имеются долгосрочные договора на поставку материалов и комплектующих с постоянными поставщиками, а значит предприятие закупает необходимые материалы по старым ценам. Удельный вес оплаты труда возрос в 2012 г. на 1,1% по сравнению с 2010 г. Это обусловлено тем, что предприятие стало меньше привлекать субподрядные организации, а значит нанимать в штат на постоянную работу сотрудников, занятых на определенных видах работ. На наш взгляд, большую часть в структуре себестоимости занимаем амортизация. Удельный вес амортизационных отчислений в общей структуре себестоимости в 2010 г. составлял 11,7%, а в 2012 г. увеличился до 12,3%, так как организация приобрела в постоянное пользование ряд механизмов и машин и не нуждается в привлечении других организаций, имеющих данное оборудование, для выполнения определенных видов работ. Соответственно снизились и прочие затраты, которые в 2012 г. составили лишь 3,2% в общей структуре себестоимости. Отчисления в ФСЗН и БелГосСтрах также существенно не изменились. В 2010 г. этот показатель составлял 4,9%, а в 2012 г. - 5,3%.

Из анализа себестоимости выполненных работ (услуг) за 2010-2012 гг. видно, что наибольший удельный вес в себестоимости занимают материальные затраты. В 2011 г. предприятие выполняло работы в основном за счет собственных материалов и комплектующих, поэтому себестоимость работ (услуг) существенно выросла. Затраты на рубль выручки так же возросли и составили 0,7 на конец 2011 г. Однако в 2012 г. темпы роста выручки превысили показатели за аналогичные периоды, тем самым снизив затраты на рубль выручки до 0,6. Это говорит о положительной динамике затрат на рубль выручки.

2.4 Анализ прибыли и показателей рентабельности ООО «Кингисепп-Ремстройсервис».

Обобщающая оценка финансового состояния предприятия достигается на основе таких результативных показателей, как прибыль и рентабельность. Величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

Прибыль предприятия включает в себя прибыль от обычных видов деятельности, финансовые результаты от операционных и внереализационных операций и чрезвычайных обстоятельств.

Динамика прибыли предприятия за период 2010-2012 гг. представлена на рисунке 2.7

Рисунок 2.7 - Динамика и структура прибыли предприятия 2010-2012 гг.

Из рисунка 2.7 видно, что основную часть прибыли предприятия за 2010-2012 гг. составляет прибыль от реализации работ и услуг. Таким образом, в 2010 г. прибыль от реализации работ и услуг составила 722 млн. р. В 2011 г. этот показатель составил 625 млн. р., то есть на 13,4% меньше, чем за аналогичный период прошлого года. Такая динамика обусловлена ростом себестоимости работ, услуг в 2011 г. (прирост себестоимости работ, услуг составил 103%). Но в 2012 г. прибыль от реализации - 955 млн. р., таким образом, темп роста прибыли от реализации составил 152%. Это обусловлено высокими темпами роста доходов и незначительным ростом себестоимости работ, услуг в 2012 г.

Прибыль (убыток) от операционных доходов (расходов) за анализируемый период предприятие не получило, так как сумма операционных доходов (доходы от операций с активами) полностью покрыло сумму операционных расходов (расходы от операций с активами).

Что касается прибыли от внереализационных доходов, то в 2010 г. прибыль от данных операций составила лишь семь миллионов рублей. Данный вид прибыли был обеспечен преимущественно доходами от реализации неиспользуемого оборудования. Итого, общая прибыль предприятия составила 729 млн. р. Однако в 2011 г. внереализационные доходы предприятия уменьшились и составили лишь два млн. р., в то время как расходы увеличились до 93 млн. р. в основном из-за страховых взносов. Таким образом, предприятие понесло убытки за счет признанных штрафов и неустоек в размере 42 млн. р., возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств в размере 26 млн. р. Также, 13 млн. р. было затрачено на списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности, а 12 млн. р. составили прочие расходы предприятия. Таким образом, общая прибыль предприятия уменьшилась до 534 млн. р. В 2012 г. прибыль предприятия от внереализационных доходов составила 20 млн. р., что положительно повлияло на рост общей прибыль. Ее сумма составила 975 млн. р.

Проведем по факторный анализ прибыли предприятия. На общую прибыль предприятия оказывают влияние прибыль от реализации, операционные финансовые результаты и внереализационные финансовые результаты. Факторная модель балансовой прибыли

(2.2) где ПБ - общая прибыль предприятия, ден. ед.;

(2.2) где ПБ - общая прибыль предприятия, ден. ед.;

ПрП - прибыль от реализации, ден. ед.;

ОФР - операционные финансовые результаты, ден. ед.;

ВФР - внереализационные результаты, ден. ед.

Таким образом, результат проведенного анализа показывает, что наибольшее влияние на изменение общей прибыли оказало изменение:

прибыли от реализации продукции

∆Пбпрп = ∆Прп ( 2.3)

2011 г.: Пр2011- Пр2010 =625 - 722 = - 97 млн. р.;

2012 г.: Пр2012- Пр2011 =955 - 625 = +330 млн. р.;

прибыли от внереализационных доходов и расходов

∆Пбвфр = ±∆ВФР (2.4)

2010 г.: Пбвфр2011- Пбвфр2010 = - 91 - 7 = - 98 млн. р.;

2011 г.: Пбвфр2012- Пбвфр2011 = 20 - (- 91) = +111 млн. р.

Таким образом, мы видим, что наибольшее влияние на изменение общей прибыли предприятия оказали внереализационные расходы в 2011 г. Это обусловило снижение общей прибыли на 195 млн. р. Так же снижение прибыли от реализации в 2011 г. было вызвано резким ростом себестоимости работ. Превышение величины прибыли от реализации над величиной общей прибыли в 2011 г. связано с получением убытка от внереализационных операций.

Теперь рассмотрим динамику чистой прибыли предприятия. Чистая прибыль - это та часть прибыли, которая остается в распоряжении предприятия после уплаты налога на прибыль (налог на прибыль составляет 24%) и других налогов (налога на недвижимость, местные налоги и сборы). Чистая прибыль остается в распоряжении предприятия и служит для формирования различных фондов (резервный фонд, фонд накопления, фонд поощрения). Динамика чистой прибыли (см. рисунок 2.8) напрямую зависит от динамики общей прибыли предприятия.

Рисунок 2.8 - Динамика чистой прибыли предприятия за 2010-2012 гг.

Из рисунка 2.8 видно, что максимальную чистую прибыль в размере 737 млн. р. предприятие получило в 2012 г. В 2011 г. чистая прибыль предприятия составила 362 млн. р., что является самым низким показателем за анализируемый период. Снижение суммы чистой прибыли объясняется пропорциональным снижением балансовой прибыли в 2011 г. за счет увеличения внереализационных расходов. Чистая прибыль в 2010 г. составила 498 млн. р.

Чистая прибыль остается в распоряжении предприятия и служит для формирования различных фондов (резервный фонд, фонд накопления, фонд пополнения) или на выплату дивидендов, на финансирование капитальных вложений, на финансирование выплат социального характера, благотворительные и другие цели. Распределение чистой прибыли ООО «Кингисепп - Ремстройсервис» производиться согласно уставу. В состав учредителей входит четыре физических лица, каждый из которых имеет право на получение дивидендов в размере семи процентов от суммы чистой прибыли. Некоторая часть чистой прибыли распределяется в резервный фонд, который служит для социального развития предприятия, для покрытия потерь, для пополнения капитала в случаях недостаточности получаемой прибыли. Небольшие денежные средства также идут на благотворительные цели. Распределение чистой прибыли представлено в таблице 2.5

Таблица 2.5 - Распределение чистой прибыли

| Показатели, млн. р. | Годы | ||

| Чистая прибыль | |||

| Резервный фонд | |||

| Отчисления на благотворительные цели | 9,9 | 7,2 | 14,7 |

| Выплата дивидендов |

Таким образом, мы видим, что основная часть прибыли поступает в резервный фонд, из которого предприятие сможет взять денежные средства будущем для развития предприятия. Дивиденды выплачиваются фиксировано в размере 28% от суммы выручки. Отчисления на благотворительные цели составляют два процента от общей суммы чистой выручки.

Важная роль в системе экономических показателей эффективности производственно-хозяйственной деятельности принадлежит показателю рентабельности. Предприятие рентабельно, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли. Рентабельность производства исчисляется путем отношения суммы прибыли к производственным фондам предприятия (сумма стоимости основных фондов и стоимости оборотных средств). Рентабельность производства как раз соизмеряет величину полученной прибыли с размерами тех средств - основных фондов и оборотных средств, с помощью которых она получена. Чем выше прибыль, чем с меньшей стоимостью основных фондов и оборотных средств она достигнута и более эффективно они используются, тем выше рентабельность производства, а значит выше экономическая эффективность функционирования предприятия, и наоборот. Рентабельность продаж рассчитывается делением прибыли от реализации продукции (работ) на сумму полученной выручки. Учитывая, что прибыль связана как с себестоимостью изделия, так и с ценой, по которой оно реализуется. Показатель рентабельности продукции (работ) исчисляемый как отношение прибыли от реализации продукции (работ) к полной себестоимости этой продукции. Эти показатели - рентабельности продукции и рентабельности продаж - взаимосвязаны и характеризуют изменение текущих затрат на производство и реализацию как всей продукции, так и отдельных ее видов. В связи с этим при планировании ассортимента производимой продукции учитывается, насколько рентабельность отдельных видов будет влиять на рентабельность всей продукции.

Расчет показателей рентабельности приведен в таблице 2.6

Таблица 2.6 - Расчет показателей рентабельности предприятия

| Показатели | Темп роста,% | Темп роста, % | |||

| Прибыль (убыток) предприятия от реализации работ, услуг, млн. р. | 152,8 | ||||

| Общая прибыль предприятия, млн. р. | 73,2 | ||||

| Затраты на выполнение работ (услуг), млн. р. | 2 012 | 2 890 | |||

| Выручка от реализации работ, млн. р. | 2 317 | 2 965 | 4 456 | ||

| Производственные средства предприятия, млн. р. | 2 889 | 3 726 | 3 985 | ||

| Рентабельность продаж,% | |||||

| Рентабельность продукции (работ, услуг),% | |||||

| Рентабельность производства,% |

Как видно из расчета, показатели рентабельности предприятия являются достаточно высокими. Однако 2011 и 2012 гг. не наблюдается динамика роста данных показателей, так как они находятся примерно на одном уровне. Самые высокие показатели рентабельности наблюдались в 2010 г. Однако в 2011 г. темпы роста показателей рентабельности снизились. Это обусловлено резким ростом себестоимости работ (услуг) и одновременным значительным снижением общей прибыли (темп роста составил 73%). Также, наблюдается рост производственных фондов предприятия в основном за счет увеличения дебиторской задолженности. Так, показатель рентабельности производства снизился на 56% и составил 14%. Но в 2012 г. этот показатель практически достиг своего первоначального уровня и составил 24%, так как производственные фонды значительно не выросли, а темп роста общей прибыли составил 182%. Это является наивысшим показателем темпа роста за рассматриваемый период. Показатель рентабельности продукции в 2010 г. составлял 73%. Это говорит о том, что предприятие полностью покрывает затраты на производство работ (услуг) и имеет высокий уровень прибыли с каждого рубля, затраченного на производство работ (услуг). В 2011 г. это показатель снизился до 31%, так как затраты значительно выросли, а прибыль от реализации снизилась на 14%. В 2012 г. показатели выросли, но, тем не менее, не дотягивают до первоначальных показателей 2010 г., которые являются самыми высокими за рассматриваемый период.

Таким образом, анализируя состояние предприятия по динамике прибыли и показателям рентабельности, можно сказать, что, за анализируемые три года наблюдается волнообразная динамика данных показателей. Показатели рентабельности в 2011-2012 гг. остаются на одном и том же уровне. Но, не смотря на это, предприятие стабильно получает прибыль, не имеет отрицательных показателей, что позволяет ему избежать банкротства, производить выплаты дивидендов и распределять чистую прибыль по своему усмотрению. По нашему мнению, самым удачным является 2012 г., так как предприятие смогло повысит темпы роста прибыли, а так же догнать показатели рентабельности за 2010 г.

2.5 Анализ эффективности использования производственных фондов и трудовых ресурсов ООО «Кингисепп-Ремстройсервис».

Экономическая эффективность использования производственных фондов определяется по использованию отдельных видов ресурсов, поэтому применяется система локальных показателей. Анализируя структуру основных средств за три года, мы видим, что основные средства на 78% состоят из технического оборудования: тракторы, экскаваторы, другие машины. Остальная часть это инструменты и прочие основные средства. Стоимость основных фондов за три года в среднем выросла на 65%. Это значит, что исходя из данного прироста, мы можем посчитать коэффициент обновления основных средств, который позволяет анализировать структуру основных средств. Он рассчитывается отношением стоимости вновь введенных основных фондов за определенный период к стоимости основных фондов на конец того же периода [3, c.24]. Так, данный коэффициент на конец 2011 г. составил 0,3, а в 2012 г. снизился да 0,1. Это говорит о том, что темпы прироста основных средств снизились.

Учет и оценка основных фондов позволяют судить об их количественной доле в общем составе элементов экономики предприятия. Суждение же о том, как хозяйствование этими фондами (качественная сторона) влияет на изменение его экономики и структуры, можно получить только из рассмотрения групп показателей. Данные показатели позволяют судить о степени использования основных средств. Одним из таких показателей является коэффициент износа основных средств. Он рассчитывается отношением стоимости износа основных фондов к первоначальной стоимости всех или отдельных видов, групп основных фондов. Особенностью основных средств является перенесение части их стоимости на стоимость готовой продукции. Это перенесение происходит таким образом, чтобы за период эксплуатации основных фондов произошло их возмещение. Возмещение основных фондов путем включения части их стоимости в затраты на выпуск продукции (себестоимость) или на выполненную работу называется амортизацией. Она осуществляется с целью накопления денежных средств для последующего полного или частичного воспроизводства основных фондов [3, c.22-23]. За анализируемые три года наблюдается рост стоимости основных средств предприятия. Следовательно, увеличиваются и амортизационные отчисления. Таким образом, данный коэффициент в 2010 г. составил 0,08. В 2011 г. он составил 0,10, а на конец 2012 г. - 0,12. Это говорит о том, что основные средства годные к использованию, находятся в хор состоянии.

Фондоотдача и фондоемкость - еще одни показатели, с помощью которых можно охарактеризовать использование основных фондов. Расчет данных показателей приведен в первой главе. Так, анализируя показатель фондоотдачи за 2010-2012 гг. мы видим, что в 2010 г. этот показатель составлял 9,4, то есть на рубль производственных фондов приходилось 9,4 рубля выручки. В 2011 г. фондоотдача уменьшилась - на рубль ОПФ пришлось 8,4 рубля выручки, а в 2012 г. показатель фондоотдачи снова вырос и составил 11 рублей, что можно охарактеризовать как положительную динамику, так как повышение фондоотдачи ведет к снижению суммы амортизационных отчислений, приходящихся на один рубль готовой продукции амортизационной емкости.

Рост фондоотдачи является одним из факторов интенсивного роста объема выпуска продукции (ВП). Эту зависимость описывает факторная модель

, (2.5)

, (2.5)

где ОС - основные средства предприятия, ден. ед.;

ФО - фондоотдача.

На основе факторной модели рассчитаем прирост объема выполненных работ за счет увеличения ОС и роста фондоотдачи

, (2.6)

, (2.6)

, (2.7)

, (2.7)

, (2.8)

, (2.8)

где ОС0, ОС1 - стоимость основных средств в базисном и отчетном периоде соответственно, ден. ед.;

ФО0, ФО1 - фондоотдача базисного и отчетного периода соответственно.

Прирост объемов выполненных работ за счет изменения стоимости ОС:

∆ВП (ОС) 2011 = ( 350 - 245) ∙9,4 = 987 млн. р.

∆ВП (ОС) 2012 = (405 - 350) ∙8,4 = 462 млн. р.

Прирост объема выполненных работ за счет роста фондоотдачи:

∆ ВП (ФО) 2011 = (8,4 - 9,4) ∙245 = −245 млн. р.

∆ ВП (ФО) 2012 = (11 - 8,4) ∙350 = 910 млн. р.

Расчеты показывают, что в 2011 г. прирост объема выполненных работ произошел в основном за счет изменения стоимости ОС. В 2012 г. эти изменения обусловлены ростом фондоотдачи, который составил 130%.

Из анализа показателя фондоемкости мы видим, что она значительно меньше показателя фондоотдачи, поэтому мы можем сделать вывод, что предприятию для производства работ требуется меньше капитальных вложений и других ресурсов. Значит, в этом случае оно может направить больше средств на удовлетворение других своих потребностей.

Анализируя полученные показатели фондовооруженности, мы видим, что данный показатель в 2010 г. составлял 7,8, а в 2011 г. данный показатель вырос до значения 11,5. Темп роста составил 147%. Это говорит об увеличении стоимости основных средств, приходящихся на одного рабочего. В 2012 г. темп роста данного показателя составил 114%. Это значит, что оснащенность работников предприятия основными производственными средствами очень высока.

Движение оборотных производственных фондов и фондов обращения носит одинаковый характер и составляет единый процесс. Это дает возможность объединить оборотные производственные фонды и фонды обращения в единое понятие - оборотные средства. Для любого предприятия важнейшая задача - экономия оборотных средств, так как именно материальные затраты составляют большую часть издержек производства, от которых непосредственно зависит величина прибыли. Функция оборотных средств состоит в платежно-расчетном обслуживании кругооборота материальных ценностей на стадиях приобретения, производства и реализации. В этом случае движение оборотных производственных фондов в каждый момент времени отражает оборот материальных факторов воспроизводства, а движение оборотных средств - оборот денег, платежей.

За анализируемые три года наблюдается рост оборотных средств предприятия. Это отражается как в увеличении производственных фондов, так и в увеличении фондов обращения. Для характеристики оборачиваемости оборотных средств применяется коэффициент оборачиваемости, который показывает, сколько оборотов в год совершает каждый рубль, вложенный в основные средства. Так, наименьшее число оборотов оборотными средствами было совершено в 2011 г. и составило восемь оборотов. Это значит, что основные средства предприятия работали не эффективно на всех стадиях производственного цикла. Ситуация существенно изменилась в 2012 г., когда число оборотов оборотными средствами достигло 11, продолжительность оборота в днях составила 32 дня. Это значит, что оборотные средства предприятия стали работать более эффективно на всех стадиях производственного цикла.

Расчет приведенных выше показателей показан в таблице 2.7

Таблица 2.7 - Показатели эффективности использования производственных фондов

| Показатели | Темп роста,% | Темп роста,% | |||

| Коэффициент обновления | 0,4 | 0,3 | 0,1 | ||

| Коэффициент износа основных средств | 0,08 | 0,10 | 0,12 | ||

| Фондоотдача | 9,4 | 8,4 | |||

| Фондоемкость | 0,10 | 0,11 | 0,09 | ||

| Фондовооруженность | 7,8 | 11,5 | 13,2 | ||

| Коэффициент оборачиваемости | |||||

| Материалоемкость | 0,4 | 0,6 | 0,6 | ||

| Материалоотдача | 2,3 | 1,5 | 1,5 | ||

| Среднегодовая численность работников | |||||

| Производительность труда | 74,2 | 98,1 |

Эффективность использования оборотных средств отражается в показателях материалоёмкости и материалоотдачи. Таким образом, наблюдается рост показателя материалоемкости. В 2010 г. он составлял 0,4, а в последующие два года - 0,6. Также наблюдается снижение материалоотдачи, что является негативной стороной использования ресурсов. Так в 2010 г. материалоотдача составила 2,3, а в 2011 г. снизилась до значения 1,4. Таким образом, мы видим, что происходит обратный процесс - рост материалоемкости и снижение материалоотдачи. Все это говорит о том, предприятие не эффективно использует ресурсы, так как чем лучше используются материальные ресурсы, тем ниже материалоемкость и выше материалоотдача.

В период 2010-2012 гг. наблюдается положительная динамика роста производительности труда. Так, производительность труда в 2010 г. составляла 74,2, а в 2011 г. составила 98,1, темп роста - 132%. В 2012 г. этот показатель вырос еще на 48% и составил 146. Такой темп роста производительности труда обусловлен ростом фондовооруженности. Это может быть обусловлено вводом новых фондов. Это экстенсивный путь развития, требующий дополнительных капиталовложений. Так как фондовооруженность показывает, какая доля основных фондов приходится на одного рабочего, мы видим, что производительность труда выросла.

Делая вывод об использовании производственных фондов, можно сказать, что за период 2010-2012 гг., наблюдается положительная динамика показателей фондоотдачи, фондоемкости и производительности труда. Это говорит о том, что в производстве работ задействована большая часть производственных фондов, нет простоя оборудования, а на одного работника приходиться большая доля основных фондов. В 2011 г. рост объема выполненных работ увеличился в основном за счет изменения стоимости основных фондов, а в 2012 г. - за счет роста фондоотдачи. Так же увеличились и показатели фондовооруженности, так увеличилась стоимости ОС, приходящихся на одного рабочего. С ростом фондовооруженности наблюдается высокие темпы роста производительности труда. Анализируя коэффициенты оборачиваемости оборотных средств, то видно, что предприятие в 2012 г. стало работать более эффективно, так как оборотными средствами было совершено 11 оборотов. Негативной стороной использования оборотных средств является рост материалоемкости и снижение материалоотдачи, что говорит о неэффективном использовании ресурсов предприятием.

2.6 Анализ финансовой устойчивости предприятия.

Анализ финансовой устойчивости предприятия является важнейшим этапом оценки его деятельности и финансово-экономического благополучия, отражает результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвесторов, а также характеризует способность предприятия отвечать по своим долгам и обязательствам и наращивать свой экономический потенциал.

Финансовое состояние предприятия проявляется в платежеспособности хозяйствующего субъекта, в способности вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать зарплату, вовремя вносить платежи в бюджет. Идея расчета показателя финансовой устойчивости предприятия состоит в том, чтобы оценить риски, связанные с финансированием его деятельности с помощью привлеченных источников средств. Под финансовой устойчивостью следует понимать его платежеспособность во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами.

Коэффициент финансовой независимости (коэффициент автономии) характеризует долю собственного капитала организации в общей сумме средств, авансированных в ее деятельность. Рассчитывается как отношение собственного капитала к итогу пассивов бухгалтерского баланса. Собственный капитал является одним из основных источников формирования имущества предприятия. Собственный капитал состоит из уставного капитала, добавочного капитала, резервного капитала, резервных фондов и нераспределенной прибыли. Допустимое значение данного коэффициента - 0,5-0,7. Чем выше значение - тем более независима организация от внешних кредиторов. Более низкое значение коэффициента означает, что предприятие находиться од угрозой. Динамика данного коэффициента за три года представлена на рисунке 2.9

Рисунок 2.9 - Динамика коэффициента автономии

В 2010 г. этот коэффициент составлял 0,01. В 2011 г. показатель увеличился до значения 0,09, а в 2012 г. также наблюдается положительная динамика данного коэффициента, который составил 0,16. Причиной данного роста является снижение кредиторской задолженности, а так же увеличение собственных средств, в основном за счет роста прибыли предприятия. Тем не менее, данные показатели коэффициентов ниже допустимого значения, который должен составлять не менее 0,5. Данная динамика говорит о том, что предприятие в большей степени зависит от кредиторов. Доля собственного капитала в общей сумме авансированных средств очень мала.

Коэффициент обеспеченности собственными оборотными средствами - определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости. Это разница между собственным капиталом и внеоборотными активами деленная на оборотные активы предприятия. Норматив коэффициента должен быть больше или равен 0,15. Динамика представлена на рисунке 2.10

Рисунок 2.10 - Динамика коэффициента обеспеченности собственными оборотными средствами

Как видно из рисунка 2.10, предприятие не обладает достаточным объемом собственных оборотных средств, необходимых для ее финансовой устойчивости. В 2010 г. это показатель составлял −0,068. В 2011 г. данный коэффициент возрос до 0,014, а в 2012 г. составил 0,08. Данная динамика показывает, что наблюдается рост обеспеченности собственными оборотными средствами, однако на данный момент на предприятии не хватает оборотных средств, чтобы обеспечить свою финансовую устойчивость.

Коэффициент обеспеченности финансовых обязательств активами характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов. Коэффициент обеспеченности финансовых обязательств активами определяется отношением всех (долгосрочных и краткосрочных) обязательств организации, за исключением резервов предстоящих расходов, к общей стоимости имущества (активов). Норматив коэффициента должен быть меньше либо равен 0,85. Динамика представлена на рисунке 2.11 Предприятие признается неплатежеспособным, когда имеется неудовлетворительная структура бухгалтерского баланса в течение четырех кварталов, предшествующих составлению последнего бухгалтерского баланса, а также наличие на дату составления последнего бухгалтерского баланса значения коэффициента обеспеченности финансовых обязательств активами не превышающего 0,85.

Рисунок 2.11 - Динамика коэффициента обеспеченности финансовых обязательств активами

Анализируя рисунок 2.11, мы видим, что за последние три года наблюдается положительная динамика снижения данного коэффициента. В 2010 г. он составлял 0,97. На конец 2012 г. данный показатель коэффициента ставил 0,82, что говорит о том, что предприятие повысило свою платежеспособность.

Date: 2015-11-14; view: 924; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |