Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Методики оценки кредитоспособности заемщиков - физических лиц

Под анализом кредитоспособности заемщика понимается оценка банком возможности и целесообразности предоставления заемщику кредитов, определения вероятности их своевременного возврата в соответствии с кредитным договором.

Оценка кредитоспособности физического лица основывается на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения и имущества, составе семьи, личностных характеристиках, изучении кредитной истории клиента. Каждый банк по-своему определяет понятие идеального заемщика, а значит и параметры оценки у банков могут различаться. Кредитоспособность клиента – это его желание и возможность платить за кредит, которая выражается простой аббревиатурой WAS, где W (willness) – желание, A (ability) – возможность, S (stability) – стабильность. [20, с. 41]

Сегодня коммерческие банки используют в своей практической деятельности различные разработанные методики оценки кредитоспособности заемщиков, среди которых можно выделить следующие наиболее распространенные:

1. Системы оценки кредитоспособности клиентов, основанные на расчете платежеспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев за вычетом всех обязательных платежей.

2. Балльные системы оценки кредитоспособности клиентов (наиболее распространенной является система скоринга).

1. При оценке кредитоспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев документами, испрашиваемыми банком для подтверждения величины доходов и размера производимых удержаний заёмщика и его поручителей являются для работающих - справка предприятия, на котором работает заёмщик и его поручитель; для пенсионеров – пенсионное удостоверение и справка из государственных органов социальной защиты населения (если пенсионер получает пенсию через Банк, справка не предоставляется).

Справка предприятия (органов социальной защиты населения) должна содержать следующую информацию:

- полное наименование предприятия, выдавшего справку, его почтовый адрес, телефон, банковские реквизиты;

- продолжительность постоянной работы заемщика на данном предприятии;

- настоящая должность заемщика;

- среднемесячный доход за последние шесть месяцев;

- среднемесячные удержания за последние шесть месяцев с расшифровкой по видам.

Для предпринимателей без образования юридического лица, вместо справки с места работы используются:

- разрешение на занятие предпринимательской деятельностью с указанием сроков;

- налоговая декларация о получении доходов и расходов с отметкой налоговой инспекции;

- уведомление налогового органа о применении упрощённой системы налогообложения;

- книга учета доходов и расходов за последние шесть месяцев;

- кассовая книга за последние шесть месяце;

- справки банков об остатках на расчетных (текущих валютных) счетах;

- справки банков о суммарных ежемесячных оборотах по расчетным и текущим валютным счетам за последние 6 месяцев.

На основании указанных документов Банк проводит анализ платежеспособности заемщика.

При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и заявлении - анкете (налог на доходы физических лиц, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплаты в погашение стоимости приобретенных в рассрочку товаров и др.). Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству. Кроме того, банковский работник обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывают банк и его клиент, и прочие факторы.

Платежеспособность клиента определяется по формуле исходя из среднемесячного заработка за последние шесть месяцев за вычетом всех обязательных платежей:

Р=Дч*К*Т, (11)

где

Р - платежеспособность клиента

Дч - среднемесячный доход (чистый) за последние 6 месяцев

К - коэффициент в зависимости от величины Дч.:

К = 0,7 при Дч в сумме до 45 000 рублей;

К = 0,8 при Дч в сумме свыше 45 000 рублей;

Т - срок кредитования (в месяцах).

Если в процессе анализа платежеспособности заемщика выявляются объективные предпосылки несохранения уровня доходов в течение предполагаемого срока кредита (например, при неустойчивом положении организации, в которой заемщик работает, наличии в сумме дохода разовых негарантированных выплат и т. п.), величина дохода Дч может быть скорректирована в меньшую сторону с соответствующими пояснениями в заключении кредитного инспектора. [14, c. 340]

Если в течение предполагаемого срока кредита заемщик вступает в пенсионный возраст, то его платежеспособность определяется следующим образом:

Р = Дч1 * К1 * t1 + Дч2 * К2* t2, (12)

где

Дч1 - среднемесячный доход, рассчитанный аналогично Дч;

t1 - период кредитования (в месяцах), приходящийся на трудоспособный возраст заемщика;

Дч2 - среднемесячный доход пенсионера (ввиду отсутствия документального подтверждения размера будущей пенсии заемщика, принимается равным размеру базовой части трудовой пенсии);

t2 - период кредитования (в месяцах), приходящийся на пенсионный возраст заемщика;

К1 и К2 - коэффициенты, аналогичные К, в зависимости от величин Дч1 и Дч2.

Платежеспособность поручителей определяется аналогичным образом.

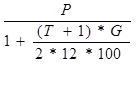

Исходя из полученных данных по определению платежеспособности клиента можно определить максимальный размер кредита который он может взять в данном банке. Расчет производится по следующей формуле:

Sp=  , (13)

, (13)

где

Sp - максимальный размер кредита

Р - платежеспособность клиента

G – годовая процентная ставка

Т – срок кредитного договора

Данная величина корректируется в сторону уменьшения с учетом других влияющих факторов: предоставленного обеспечения возврата кредита; остатка задолженности по предоставляемым поручительствам; кредитной истории; кредитной заявки на получение кредита, льготного периода кредитования, максимального процента от стоимости покупки и др.

Предоставленное обеспечение влияет на максимальную величину кредита для заемщика следующим образом. Если совокупное обеспечение (О) меньше величины платежеспособности заемщика (Р), то максимальный размер кредита (Sо) определяется исходя из совокупного обеспечения:

Sо=  , (14)

, (14)

При оценке возможности платежеспособности заемщика огромную роль играет профессионализм служащих банка. Кредитный инспектор должен быть максимально объективным и не должен применять субъективные ценности или собственные пристрастия. Характер заемщика может быть определен из его кредитной истории и степени надежности, показываемой продолжительностью и постоянством работы (занятости), продолжительностью и типом проживания, искренностью и другими факторами. Возраст клиента может быть рассмотрен как фактор, от которого зависят будущие доходы, он также определяет время, оставшееся до пенсии, и ожидаемую продолжительность жизни, что учитывается при определении срока кредита. [26, с. 15]

Ежемесячный платеж по кредиту включает в себя долг по ссуде и сумму начисленных месячных процентов. Платежи по кредиту осуществляются ежемесячно. Клиент сам выбирает дату когда он будет вносить платежи за кредит, исходя из даты получения заработной платы или других условий. Для погашения первого взноса по кредиту клиенту дается месяц и 10 дней следующего месяца. Соответственно первый платеж является самым большим, затем он уменьшается. Наиболее выгодным для заемщика способом начисления и уплаты процентов банку являются дифференцированные платежи, когда начисление процентов по кредиту ведется на остаток основного долга. Гашение ссуды можно осуществлять и досрочно. При уплате суммы по основному долгу за два месяца в следующем месяце клиент должен обязательно погасить проценты. Если платеж осуществляется по графику, предоставленному кредитным работником, то сумма основного долга остается неизменной до конца срока кредитного договора, проценты со временем уменьшаются.

Ежемесячная сумма гашения основного долга определяется путем деления суммы кредита на срок действия кредитного договора.

Определение ежемесячной суммы уплачиваемых процентов по кредиту производится следующим образом:

Z=  *M, (15)

*M, (15)

где

Z- месячный платеж процентов по кредиту

Date: 2015-07-02; view: 1545; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |